саммери

Как начать зарабатывать по-крупному: уроки от Джесси Ливермора. Из "Воспоминания Биржевого Спекулянта" - Глава 5

- 09 апреля 2025, 21:31

- |

В предыдущей главе Джесси Ливермор оправился от потери своего капитала и вернулся на Уолл-Стрит, чтобы попытаться уже в третий раз обыграть рынок.

В начале своей карьеры Ливермор сосредотачивался на краткосрочных сделках, пытаясь извлечь выгоду из небольших колебаний цен. Он описывает это как попытку взять «пункт или два» прибыли, что было характерно для его торговли в «Bucket shops». Однако, перейдя к работе в брокерской конторе Фуллертона, он осознал необходимость смотреть на рынок шире.

Вот цитата из книги, которая наиболее точно передает эту мысль:

«Изучая свои выигрышные комбинации в офисе Фуллертона, я обнаружил, что хотя я часто оказывался на 100% прав в оценке рынка, то есть в своей оценке условий и общей тенденции, я не зарабатывал столько денег, на сколько мне позволяла моя рыночная “правота”.

Там, где я должен был заработать двадцать тысяч долларов, я заработал две тысячи. Вот что сделал со мной мой консерватизм.»

📌 Главный урок:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

3 шага, которые предпринял Ливермор, когда слил весь депозит. Из "Воспоминания биржевого спекулянта" — Глава 4

- 08 апреля 2025, 00:46

- |

Проиграв в прошлой главе $50,000 (≈$800,000 сегодня), Ливермор не сдался. Вместо этого он разработал тактику, которая позволила ему вернуться на Уолл-стрит. Мне кажется, что его действия актуальны и сейчас.

3 шага Ливермора после слива депозита

1. Еще раз определил, что он хочет зарабатывать именно на бирже.

Из книги:

«Уолл-стрит — единственное место, где я могу реализовать свой потенциал».

👉 Важно: Честный взгляд на этот вопрос — фундамент для дальнейших действий. Без осознанной цели и упертости даже лучшие стратегии обречены.

2. «Разбор ошибок: как Ливермор превратил потери в систему»

Цитата:

«Я начал учиться тому, как зарабатывать, поняв, чего НЕ делать».

👉 Важно: Не обязательно ждать проигрыша, чтобы внедрить этот совет:

— Исследования показывают, что Успешные спекулянты и инвесторы гораздо чаще ведут дневник трейдера и анализируют каждую сделку

(Barber and Odean (2000)* трейдеры, ведущие дневник, демонстрировали на 25% меньшую волатильность доходности и на 18% более высокий Sharpe Ratio по сравнению с теми, кто игнорировал эту практику. — **Сокращение убытков**: Анализ 3000 сделок на фьючерсном рынке (*Futures Industry Association, 2018).

( Читать дальше )

Как быстро сделать саммари книги с помощью ИИ. На примере "Воспоминания биржевого спекулянта" - Глава 2

- 03 апреля 2025, 21:46

- |

В предыдущем посте я показал, как легко сделать саммари из книги с помощью ИИ (ключевые идеи + упражнения, даже если их там нет) .

Продолжаю выкладывать обработанный вариант. Посмотрим, как он справится с новой главой:

Глава 2

Основные идеи:

- Дисциплина и следование стратегии: Автор подчеркивает, что его главной ошибкой было непостоянство в следовании собственной системе. Успех приходит, когда торговля ведется только при наличии четких сигналов, а не из-за азарта или желания действовать постоянно.

- Разница между bucket shops и реальной биржей: В bucket shops можно было быстро зарабатывать на мелких колебаниях, так как исполнение ордеров было мгновенным. На реальной бирже задержки в исполнении, влияние крупных ордеров на цену и необходимость учитывать комиссии делали прежние стратегии неэффективными.

- Адаптивность: Успешная торговля требует понимания специфики рынка. То, что работало в одном контексте (например, скальпинг в bucket shops), не работает в другом (например, на NYSE).

( Читать дальше )

Саммери торгового дня 28 мая: ЕЦБ опять вне игры, ситуация с Банкией нагнетается, ситуация по Греции

- 29 мая 2012, 01:27

- |

ЕЦБ опять заявляет, что не предпринимал никаких действий по выкупу бондов. Уже 10-ю неделю подряд. А испанские 10-летки, тем временем, в плотную подобрались к 7%. Рахой с надеждой смотрит в сторону регулятора, а Драги все ждет чего то....

ЕЦБ опять заявляет, что не предпринимал никаких действий по выкупу бондов. Уже 10-ю неделю подряд. А испанские 10-летки, тем временем, в плотную подобрались к 7%. Рахой с надеждой смотрит в сторону регулятора, а Драги все ждет чего то....На выходных появилась интересная информация в Испанской прессе. Якобы обсуждается план спасения Банкии, по которому банку будет переданы гос.облигации Испании, которые ЕЦБ принимает как обеспечение. Таким образом, полумертвый банк можно будет вытащить из бездны без прямого монетарного вмешательства. По сути испанское правительство попытается получить фондирование, давая под залог бонды по номинальной стоимости, а это, конечно, не очень правильно с рыночной точки зрения. Но мы знаем, как регуляторы кладут на рынки, когда пахнет жареным. Что еще остается делать? Занимать по текущим доходностям — это не вариант. Почти все банки, покупавшие свои бонды в 2012 году скоро начнут массово сталкиваться с маржин-коллами. Остается распечатывать резервы и обращаться за помощью Тройки.

( Читать дальше )

Саммери торгового дня 25 мая: как теперь платить зарплату Месси?

- 26 мая 2012, 13:04

- |

По сообщениям Рейтерс, Испанская Каталония нуждается в государственном финансировании. Президент региона заявил, что Каталония больше не может привлекать средства cамостоятельно. Теперь правительству придется тратиться еще и на Каталонию.

По сообщениям Рейтерс, Испанская Каталония нуждается в государственном финансировании. Президент региона заявил, что Каталония больше не может привлекать средства cамостоятельно. Теперь правительству придется тратиться еще и на Каталонию.S&P понизила рейтинг недавно частично национализированной Банкии. Всего понижен рейтинг 5 испанских банков, 9 подтверждены без изменений, среди них Banco Santander, 5 перемещены в вотчлист с негативным прогнозом, среди них BBVA.

Как заявляет агентство, понижение стало итогом распространения рисков в банковской сфере, которые побудили S&P понизить рейтинг Испании 26 апреля.

Вообще новость не является строго негативной, так как рейтинг того же Сантандера остался без изменений

Напомню, что правительство национализировало 90% Банкии.

Вчера стало известно что правительство предоставит экстренную помощь в размере

( Читать дальше )

Саммери торгового дня 24 мая: рынками опять управляют слухи

- 25 мая 2012, 00:55

- |

ПМ Италии Монти выступил с забавным заявлением. По его словам, большинство лидеров Евросоюза поддерживают идею с евробондами. Еще бы, разве удивительно, что все хотят занимать по отрицательным немецким доходностям?

- Уверен, что скоро Еврозона придет к идее евробондов

- Италия может помочь Германии принять это решение на благо всей Европы

- Если в новой Италии будет слабая «новая лира», это нанесет вред и Германии (заметили? уже и о лире говорят. Ждем разговоров о марках и флоринах)

- Греция не выйдет из Еврозоны

- Нам еще нужно увидеть эффекты от ЛТРО

- ЕЦБ помог банкам с ликвидностью, но не может помочь с капиталом или рисками

- Необходимо «смелое политическое воображение», сейчас очень сложный момент в истории ЕС

- Европейские правительства должны объединиться в едином мнении

( Читать дальше )

Саммери торгового дня 23 мая: зачем покупать убыточные облигации и почему рынки выросли под закрытие?

- 24 мая 2012, 01:28

- |

( Читать дальше )

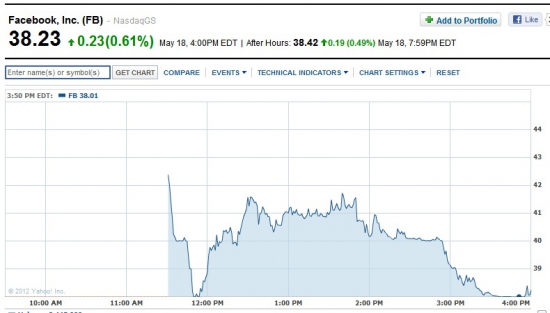

Саммери торгового дня 18 мая: деньги Цукерберга - в Грецию!

- 19 мая 2012, 13:46

- |

Немного мотивационного видео — Марк Цукерберг звенит в звоночек, открывающий торговлю и становится самым богатым человеком своего возраста с состоянием 19,1 млрд$

( Читать дальше )

Саммери торгового дня 17 мая: у Испании всего несколько месяцев, перемены сил в Греции и очередные даунгрейдинги

- 18 мая 2012, 01:40

- |

Печальные известия из Испании

— при текущих ставках, по сообщениям правительства, Испания сможет обслуживать фондирование в течение нескольких месяцев.

— план реструктуризации Банкиа появится через несколько дней на след неделе

— доп обеспечение для матери Банки может быть повышено

— Независимые аудиторы для банков будут назначены завтра

Кстати, Банкиа ответила на причины оттока 1 миллиарда евро за неделю. По их словам это «сезонный»(!) отток, и клиенты могут быть спокойно. Ага..

Довершили разгром фин сектора Испании Мoodies, которые понизили в рейтинге 16 банков, в том числе гиганта Santander. Также были понижены 4 региона: Catalunya, Extremadura, Murcia, Andalicia

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал