самолет

Группа Самолет: хайп ушел, потенциал остался?

- 16 мая 2023, 07:12

- |

За последние пару недель свежие финансовые и операционные результаты представили Самолет, ЛСР и Эталон. Застройщики, прежде всего Самолет, излучают оптимизм и имеют амбициозные планы на 2023-й год — но суждено ли этим планам сбыться? Пора разбираться.

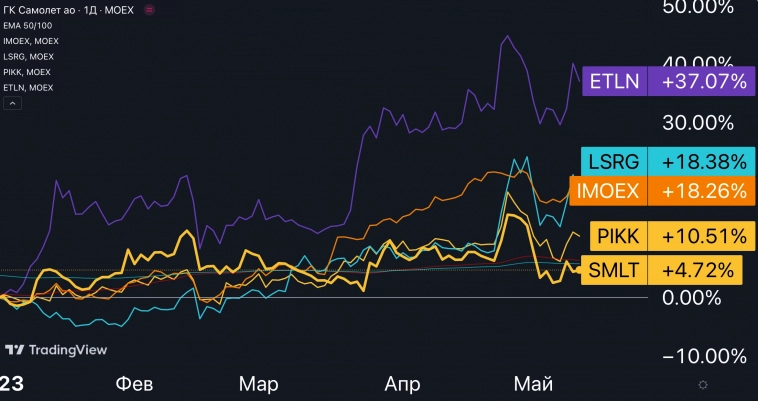

Про динамику сектораС начала года явным фаворитом выглядит Эталон, который вырос на внушительные 37% с начала года.

При этом из четырех ключевых компаний сектора лишь две показывают динамику лучше рынка: ПИК и Самолет отстают от индекса Мосбиржи почти в два раза. После волны хайпа в 2021 году, Самолет стал выглядеть совсем блекло перед акциями конкурентов, что делает кейс компании еще более интересным для изучения.

Строительные амбицииВ конце апреля Самолет представил годовой отчет за 2022 год, который вышел хоть и непростым для компании, но все-таки сильным по финансовым показателям:

• Выручка выросла на 85% г/г до 172,2 млрд рублей

• Валовая прибыль увеличилась на 112% г/г до 52 млрд рублей

• Чистая прибыль +81% г/г до 15,3 млрд рублей

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Самолёт шикарная посадка на взлет

- 14 мая 2023, 19:21

- |

Самолёт ходит четко в рамках канала

На текущий момент стоим у поддержки

Отличный вариант краткосрочной спекуляции зайти в Лонг с целью 3000тр, стопик в р-не 2450.Мой телеграмм t.me/mirINVESTone подписывайтесь скоро все идеи буду кидать туда

📰«ГК «Самолет» Информация об иных событиях (действиях), оказывающих, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 12 мая 2023, 14:44

- |

«Итоги приобретения Облигаций по требованию их владельцев»

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг: 12....

( Читать дальше )

Акции Самолета сохраняют высокий потенциал для роста - Промсвязьбанк

- 11 мая 2023, 13:31

- |

Показатель включает оценку земельного банка, технологических стартапов, бренда и других компонентов. Наибольший вклад в увеличение стоимости активов внес земельный банк Самолета, который достиг 45,9 млн кв. м при стоимости в 652,6 млрд рублей. Относительно оценки на конец 2021 года прирост земельного банка составил 58% в натуральном выражении и 45% в денежном. Оценка бренда группы за год выросла на 17% и достигла 40,2 млрд рублей.

Самолет увеличивает объем продаж на рынке, поэтому расширение земельного банка ожидаемо. Компания лидирует по этому показателю в отрасли. В 2023 году Самолет планирует увеличить продажи первичной недвижимости в 1,8 раза до 1,9 млн кв. м. Цель выглядит амбициозной в условиях слабой конъюнктуры рынка недвижимости, поэтому важным будет операционный отчет компании за 1 кв. 2023 года. Наша целевая цена для акций Самолета 3300 руб./акция.Промсвязьбанк

Следующим катализатором для стоимости акций Самолета будет публикация операционных результатов - Атон

- 11 мая 2023, 12:37

- |

Группа Самолет объявила результаты оценки своих активов по состоянию на 31 декабря 2022, выполненной Commonwealth Partnership. Активы компании были оценены в 761 млрд руб. (+20% относительно конца 1П22 и +43% относительно конца 2021); земельный банк составил 45.9 млн кв. м (+58%) при стоимости 652.6 млрд руб. (+45% против конца 2021), включая земли для ИЖС стоимостью свыше 80 млрд руб. Бренд Группы был оценен в 40.2 млрд руб. (+17% г/г).

Самолет обладает самым крупным земельным банком среди публичных девелоперов в России. Он существенно вырос в 2022 году до почти 46 млн кв. м и достиг свыше 500 млрд руб. в денежном выражении в Московском регионе, который является ключевым для девелопера. Стоимость не-девелоперских активов превысила 100 млрд руб. за счет стремительного развития Самолет Плюс, роста масштабов бизнеса и повышения качества сервисов управляющей компании.

По нашим оценкам, Самолет в настоящий момент торгуется с дисконтом 80% к стоимости своих чистых активов (P/NAV 0.

( Читать дальше )

Самолет - рекорд за рекордом

- 11 мая 2023, 10:00

- |

По данным консалтинговой компании Commonwealth Partnership (CMWP), стоимость активов девелоперской группы Самолет по состоянию на 31 декабря 2022 года составила рекордные 761 млрд руб., что выше уровня 2021 года на 43%. Наибольший вклад вносит переоценка земельного банка, который достиг 45,9 млн кв. м., увеличившись за год на 58%.

Отличные результаты, однако это мы еще не смотрели отчет компании по МСФО за 2022 год, по которому выручка выросла вообще на 85% до 172,2 млрд рублей. Вывод на рынок новых проектов в Московском регионе и экспансия в Северо-Западном дают свои плоды. Несмотря на замедление темпов роста к концу года, объем продаж первичной недвижимости в натуральном выражении вырос за 2022 год на 42% до 1,07 млн кв. м.

При этом средние цены на первичном рынке жилья в России несмотря на давление макроэкономических факторов выросли в первом квартале 2023 года на 11,4%, что найдет отражение и в отчетах за 1 квартал 2023 года. Даже в Московском регионе, где в основном представлена компания, стоимость жилья в последние месяцы немного поднялась.

( Читать дальше )

Оценка акций Самолета остается прежней — Покупать - СберИнвестиции

- 10 мая 2023, 14:45

- |

За год портфель вырос на 58% до 45,9 млн кв. м, а за второе полугодие — на 34%. Стоимость портфеля проектов достигла 652,6 млрд руб. — за год он увеличился на 45%, за второе полугодие — на 19%.

Впечатляющий рост портфеля проектов был ожидаемым — в апреле на конференции ДомКлик гендиректор Самолета говорил, что на конец 2022 года портфель компании достиг 45 млн кв. м.

В квадратных метрах портфель Самолета остается самым большим в отрасли. Его размер в 43 раза превышает продажи за прошлый год (1,07 млн кв. м). Такая высокая обеспеченность проектами позволяет компании быстро расти. В этом году Самолет планирует нарастить продажи на 78% в квадратных метрах.

Сейчас акции Самолета торгуются с коэффициентом P/NAV на уровне 0,32, что на 42% дешевле, чем в среднем с момента первичного размещения акций в 2020 году. NAV в данном случае — это стоимость портфеля проектов с поправкой на размер чистого долга и средств на счетах эскроу. Оценка акций Самолета остается прежней — Покупать.Иванин Георгий

( Читать дальше )

Стоимость активов девелоперской группы "Самолет" составила 761 миллиард рублей - CMWP

- 10 мая 2023, 10:28

- |

realty.ria.ru/20230510/samolet-1870721045.html

ОЦЕНКА СПРАВЕДЛИВОЙ СТОИМОСТИ АКЦИИ «ГК САМОЛЕТ» МЕТОДОМ ДИСКОНТИРОВАНИЯ ДЕНЕЖНЫХ ПОТОКОВ.

- 07 мая 2023, 21:48

- |

Сегодня мы этим методом посчитаем справедливую стоимость акции «ГК САМОЛЕТ».

Считается цена данным методом достаточно просто. Для определения стоимости нам понадобятся следующие вещи:

1) Калькулятор для оценки справедливой стоимости. Если у вас не включается, то попробуйте включить VPN.

2) Отчет МСФО «ГК Самолета» за 2022 год. Там можно найти данные для заполнения в калькулятор.

Дальше начнём заполнять данные в калькулятор:

1) EPS/Прибыль на акцию.

Показатель прибыли на акцию. По сути, обратен соотношению P/E (дальше мы это сами увидим). Но в отличии от P/E, мультипликатор EPS меняется в случае допэмиссии. Из отчета можно узнать, что EPS равен 185.

2) Growth rate (Рост %).

Горизонт прогнозирования темпов роста прибыли. Его я также посчитал в данном калькуляторе. Цену через 5 лет я взял 5200, текущая 2485, получается ~22%.

( Читать дальше )

Дайджест по гостям на нашей конференции

- 04 мая 2023, 17:56

- |

Мы тут решили собрать в один пост всех спикеров и партнёров, которые приедут на конференцию Смартлаба 24 июня в Санкт-Петербург!

Эмитенты:

— Норникель

— Positive Technologies

— Самолет

— Whoosh

— АФК Система

— Binnopharm group

— МЕDСИ

— МТС

— SFI

— Ренессанс страхование

— Эталон

— Полюс

— Х5 Group

— ФосАгро

— Globaltrans

Спикеры:

— Тимофей Мартынов — Основатель smart-lab.ru

— Максим Орловский — Генеральный директор «Ренессанс Брокер»

— Василий Олейник — Автор и ведущий YouTube-канала «Деньги не спят»

— Сергей Алексеев — Трейдер, руководитель Live Investing Group

— Элвис Марламов — Основатель Аленка Capital

— Александр Резвяков — Системный трейдер

— Сергей Трофимов — Алготрейдер

— Сергей Пирогов — СЕО Invest Heroes

— Анатолий Полубояринов — Аналитик Mozgovik Research

— Олег Кузьмичев — Аналитик Mozgovik Research

— Сергей Логунов — Трейдер, директор LOG CAPITAL

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал