топ

⚡ТОП-3 замещающих облигаций: как заработать до 14% в долларах и не влипнуть из-за долгов эмитентов? Разбор свежих ЗО

- 04 апреля 2025, 21:06

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после последнего заседания ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#114. За чашкой чая…

Если посмотреть по динамике активности — ЗО продолжают набирать популярность среди инвесторов, особенно когда речь идет о валютных выпусках от крупных российских компаний. А виной всему этому стало ослабление доллара до 80₽ в начале прошлого месяца.

💡 В марте сразу три компании вышли с новыми выпусками: ФосАгро, Норникель и Полипласт. Доходность — от скромных 7% до жирных 14%

Действительно ли эти выпуски заслуживают вашего внимания? Какие существуют риски? Давайте смотреть..

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 9 )

Аналитики БКС опубликовали топ-10 акций с наибольшим потенциалом снижения

- 27 марта 2025, 16:39

- |

Топ-10 акций с наибольшим потенциалом снижения

Недавно аналитики БКС опубликовали Стратегию на II квартал. В ней представлены целевые цены по основным акциям рынка. Отбрали среди них те, рыночная стоимость которых существенно выше годового таргета. Эти бумаги могут быть интересы для шорта в случае усиления коррекционных настроений на рынке:

ОГК-2

Одна из самых закрытых компаний на российском рынке, которая уже давно не публиковала свои финансовые показатели. Тем не менее аналитики БКС предполагают, что в текущем году компания может уйти в убыток. Дивиденды по итогам 2024 г. также маловероятны. Присутствуют риски корпоративного управления.

«Негативный» взгляд. Потенциал снижения — 66%.

Распадская

Бизнес компании подвержен цикличности. Сейчас он находится в фазе спада, когда цены на уголь низкие. Об этом свидетельствуют и последние финансовые результаты — EBITDA в прошлом году упала более чем в два раза, а денежный поток оказался отрицательным. Выплату дивидендов за последние три года компания так и не восстановила. С учетом этих вводных рыночная стоимость ее акций выглядит завышенной — даже с учетом прогноза по некоторому восстановлению цен на уголь.

( Читать дальше )

🚀 GloraX в лидерах по темпам региональной экспансии

- 18 марта 2025, 10:04

- |

2024 год стал для нас знаковым: по данным ЕРЗ, GloraX стал одним из лидеров в рейтинге застройщиков по темпам региональной экспансии. Мы вышли в 5 новых городов: Владимир, Мурманск, Омск, Тула и Ярославль.

Но это только часть истории. За прошедший год мы значительно укрепили свои позиции:

— Удвоили число регионов присутствия с 5 до 10.— Приобрели 12 новых проектов, подписали 4 проекта КРТ.

— Объем строительства по итогам 2024 года превысил 300 тыс. кв. м.

Что дальше? В планах на этот год:

— Выход в 3-5 новых регионов.— Запуск строительства проектов в 4 новых городах – итого 10 регионов активного девелопмента.

— Общая площадь строительства — до 1 млн кв. м.

Это часть нашей долгосрочной стратегии роста, которая опирается на нашу активную экспансию в регионы и экспертизу в мастер-девелопменте.

Мы не просто строим дома — мы создаем комфортную среду с развитой инфраструктурой, которая меняет жизнь городов к лучшему.

Кроме того, по данным того же ЕРЗ мы вошли в топ-10 рейтинга динамике развития за 2024 год. В рейтинг комплексно учитывались показатели объема стройки, ввода МКД, качества, соблюдения сроков ввода, выход в новые регионы и вывод в стройку новых ЖК.

( Читать дальше )

Металлурги в упадке. Почему так плохо себя чувствуют гиганты российской промышленности

- 15 марта 2025, 13:04

- |

Абсолютно у каждого металлурга снижается производство стали и другой продукции, чистая прибыль мизерная, долги (не у всех) растут. Так в чем причина?

Для начала выделим основные направления потребления стали, а именно:

1. Машиностроение. На данный момент, эта отрасль потребляет очень мало, ведь массового производства нет.

2. Военная промышленность. Пожалуй, эта отрасль потребляет больше всего.

3. Строительство. Вот тут как раз таки и кроется ответ на наш вопрос. Данная отрасль всегда потребляла больше всех других. Но в последнее время, застройщики вынуждены снижать темпы строительства новых зданий, т.к цены на жилье просто огромные. И поэтому, потребление стали уменьшилось в несколько раз.

Итог:

Безусловно, металлургическая промышленность вновь оживёт, когда в России вновь будут массово собирать автомобили, а также когда цены на жилье сильно снизятся. Таким образом, люди будут вновь покупать квартиры и дома, а застройщики — строить новые, обогащая металлургов.

( Читать дальше )

Ближайшие дивиденды (объявленные)

- 13 марта 2025, 23:33

- |

Буквально вчера, советы директоров Полюс Золото и АКБ Авангард, объявили свои рекомендации по дивидендам.

В остальном, список пока не изменился:

🌅 Диасофт 53,3р 1,38% до 20.03.25

🌅 Черкизово 98,92 2,41% до 04.04.25

🌅 Фосагро 171р 2,55% до 17.04.25

🌅 Полюс Золото 730р 3,87% до 24.04.25

🌅 АКБ Авангард 28,48р 3,56% до 25.04.25

🌅 Новатэк 46,65р 3,73% до 25.04.25

🌅 Яндекс 80р 1,76% до 25.04.25

Помимо этого, с нетерпением ожидаем информацию от советов директоров следующих компаний:

Озон Фармацефтика, Т-Технологии, Займер, Акрон, Таттелеком, МТС-банк, ЛСР, Банк СПБ, АКБ «Приморье», Лукойл, НоваБев Групп, МосБиржа, Акрон, Группа Позитив, НЛМК, КуйбышевАзот, ИКС 5, ПИК, Диасофт, Алроса, Хэндерсон, ИнтерРАО, АВИСМА, ТМК, ТГК-14, МГКЛ, Софтлайн, ММК, Красноярскэнергосбыт, Россети Урал, Норникель, Европлан.

11.03.2025 Станислав Райт — Русский Инвестор

ТОП 5 дивидендных акций

- 13 марта 2025, 23:30

- |

Попались две очень похожих публикации, от так называемых экспертов — Цифра брокер и БКС. Каждые из аналитиков, презентовали свой топ-5 интересных дивидендных акций на текущий год, с точки зрения размера дивидендной доходности.

Разница между публикациями ТОПов акций всего 2 дня, но посмотрите какой разброс компаний и дивдоходностей.

топ-5 от Цифра брокер:

ИКС 5 20,56%

Сургутнефтегаз 15,72%

Роснефть 11,26%

Займер 16,89%

ЛУКОЙЛ 14,29%

топ-5 от БКС:

ИКС 5 33,2%

Татнефть 14,3%

МТС 13,9%

ЛУКОЙЛ 13,9%

Сургутнефтегаз 15,2%

По этому, я весьма скептически отношусь к уверенности некоторых инвесторов, по тем или иным дивидендным выплатам от компаний.

Как говорится, аналитики предполагают, а мажоритарий располагает. 😎

10.03.2025 Станислав Райт — Русский Инвестор

15 акций, которые выжидаю на покупку

- 14 февраля 2025, 16:26

- |

- Группа VK [VKCO]: Альтернатива заблокированному YouTube, выручка 9 мес 2024 +21%, онлайн-реклама МСП +27%, аудитория 92+ млн, агрессивная экспансия рынка РФ через Газпром-Медиа, монетизация экосистемы, соцсети, VK Видео, VK Музыка, доставка, рост доли VK в онлайн-рекламе, партнёрство с Яндекс.Дзен, интеграция с госпроектами цифровизация госуслуг, образование.

Потенциал/Риск = +75%/-5% = x15. Цена входа 355+.

2. Ozon [OZON]: герой российских мемов, лидер e-commerce в РФ после ухода иностранных конкурентов вместе Wildberries, Yandex Market). Рост доли рынка до 40%+ в 2024. Диверсификация услуг: Ozon Fintech — кредиты, страхование, Ozon Travel, Ozon Express — доставка за 15 минут. Экспансия в регионы и СНГ — Казахстан, Беларусь, увеличение аудитории до 50 млн+ активных покупателей. Монетизация подписок (Ozon Premium) и рекламы на платформе = рост юзеров. Партнерство с Сбером для развития логистики и экосистемы.

Потенциал/Риск = +40%/-5% = x8. Цена входа: 3300-3500+.

( Читать дальше )

Лидеры продаж в Нижнем Новгороде 📈

- 12 февраля 2025, 10:02

- |

Подводим итоги первого месяца продаж нашего масштабного проекта КРТ – GloraX Новинки. В декабре мы заняли первое местов городе по количеству подписанных ДДУ (7,5% квартир из выведенных в строительство), и второе место — по объему реализованной площади (1,7 тыс. кв. м).

🔍Характеристика продаж:

• Доля ипотечных сделок — 69%.• 70% продаж пришлось на студии и однокомнатные квартиры, что характерно для старта продаж: частные инвесторы активно приобретают лоты для перепродажи или сдачи в аренду.

🏠О проекте GloraX Новинки:

• Общая площадь — 884 тыс. кв. м, из которых 689 тыс. кв. м — продаваемая.• Первая очередь: 17 жилых корпусов высотой от 9 до 13 этажей общей площадью 101 850 кв. м.

• Инфраструктура: 4 детских сада, школа на 1200 учеников, 7 гектаров зелёных зон.

• Сдача первой очереди запланирована на 2 квартал 2027 года.

Уверены, что с ростом узнаваемости проекта продажи будут только увеличиваться. Впереди — новые достижения.

( Читать дальше )

Куда вложиться? ТОП-5 активов для покупки при высокой ключевой ставке

- 09 февраля 2025, 10:39

- |

Рынок акций колбасит, ОФЗ падали без перерыва почти весь прошлый год, нести все деньги во вклады страшно — вдруг заморозят… Для российских инвесторов наступили поистине непростые времена. Хотя ЦБ в конце декабря излучал позитивные сигналы, нет 100% гарантии, что уже в следующую пятницу мы всё-таки не увидим ставку 22% или 23%.

🤦♂️Как распорядиться накоплениями, чтобы потом не было мучительно больно? В этой статье я не призываю поступать так же и не даю инвест-советов, а лишь озвучиваю собственные мысли по поводу тех инвестиционных инструментов, в которые сам вкладываю деньги во имя морального спокойствия и будущего финансового благополучия.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

🌊Надежные флоатеры

Облигации с плавающим купоном были одной из моих основных идей ещё осенью 2023 года, и они по-прежнему в тренде. При этом я не устаю подчеркивать, что гнаться за цифрами доходности в случае флоатеров НЕПРАВИЛЬНО. Они должны обеспечивать совсем другую функцию — надежно защищать долговой портфель от процентных рисков.

( Читать дальше )

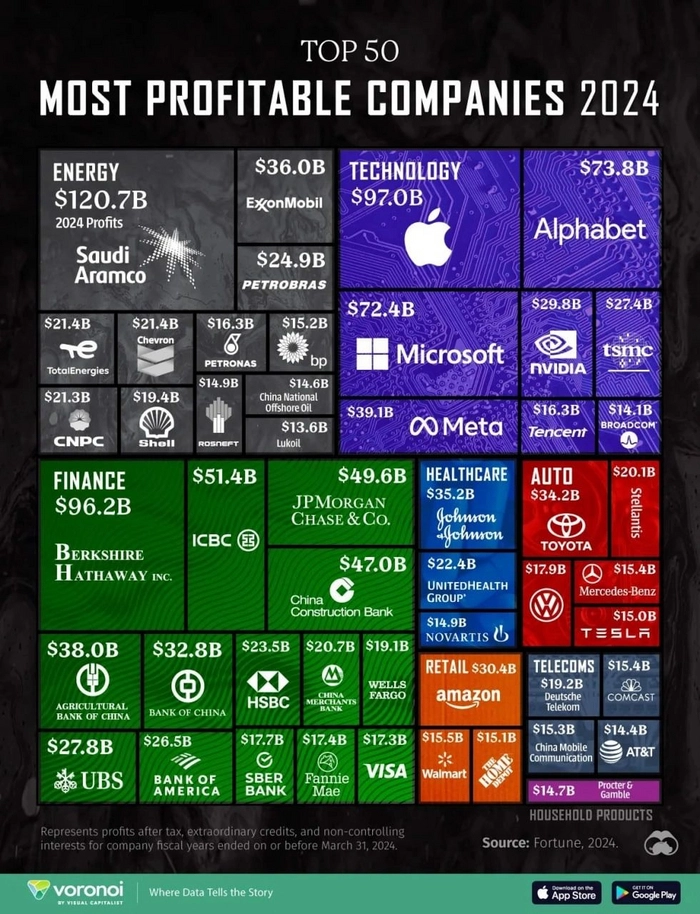

Самые прибыльные компании мира

- 05 февраля 2025, 12:44

- |

На представленной инфографике уместилось целых 50 наиболее прибыльных компаний мира.

Большинство из этого списка — компании, я думаю, сами знаете откуда.

Однако, отрадно отметить, что несмотря на этот перевес, если очень внимательно посмотреть, можно найти и целых три компании из России.

Очень, рад, что имею свою небольшую долю, во всех трёх публичных компаниях.

04.02.2025 Станислав Райт — Русский Инвестор

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал