SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

управление капиталом

Реинвестирование, или как превратить боковик в бычий тренд лонгом

- 03 октября 2011, 10:11

- |

В этой заметке я расскажу как при помощи простого трюка в некоторых ситуациях нейтральный вариант можно превратить в прибыльный.

Посмотрите на этот график. С точки зрения результата его можно охарактеризовать как боковик, поскольку начальная и конечная цены совпадают, а значит, итоговая доходность равна нулю. Вопрос: можно ли каким-то образом извлечь доходность из такого боковика? Сразу скажу, что варианты с техническим анализом и прогнозированием не рассматриваются. Ясно, что, имея правильный прогноз, можно извлечь прибыль при любом раскладе. Так, в нашем случае можно купить на старте в точке A и закрыться в точке B, далее переждать, зашортиться в точке C и зафиксировать прибыль в точке D, снова переждать, и, наконец, открыть длинную позицию на период E-F. Поступив таким или подобным образом, можно получить нехилый профит. Однако ясно, что правильно угадать/спрогнозировать все эти точки входа и выхода практически нереально. Оказывается это и ненужно! Такой график можно сделать прибыльным гораздо более простым способом. Для успеха надо лишь знать в момент времени A, что цена в итоге хотя бы не упадет. Согласитесь, что это гораздо более скромное предположение, чем правильное определение всех обозначенных точек входа и выхода. Каким образом это возможно? При помощи реинвестирования.

Реинвестирование предполагает, что размер позиции периодически, напр., раз в день корректируется в зависимости от текущего состояния эквити. Поступая так, трейдер удерживает финансовый рычаг (плечо) на постоянном уровне. При такой стратегии управления капиталом под риском все время находится одинаковый процент депозита. Если же не использовать реинвестирование (все время открывать позицию одинакового размера, напр., 1 лот), риск будет колебаться в зависимости от состояния счета. При рычаге выше 1:1 он будет уменьшаться при росте капитала и увеличиваться при падении. При рычаге ниже 1:1 будет наблюдаться обратная ситуация. Чтобы было яснее, приведу конкретный пример.

Для простоты возьмем условные цифры и предположим, что можно покупать/продавать даже дробное количество акций (на практике коррекция будет совершаться, когда изменения достигнут минимального порога – лота). Допустим, имея капитал 200000, покупаются акции на 400000. Рычаг 1:2. Если акция вырастет на 50%, стоимость активов составит 600000. Из них 200000 – заемные, 200000 – свои. Значит, прибыль составит 600000 — 200000 — 200000 = 200000. Текущее эквити вырастет с 200000 до 400000, а рычаг уменьшиться с 1:2 до 1:1.5 (600000/400000). Чтобы восстановить рычаг нужно докупить акций на сумму 400000 х 2 — 600000 = 200000. Если же цена упадет, рычаг, наоборот, вырастет, и чтобы его выровнять придется продать часть акций. При рычаге меньше 1:1 наблюдается обратная ситуация: при росте цены рычаг растет, а при падении – падает. Так, имея капитал 200000, можно 100000 вложить в безрисковую облигацию (банковский депозит), и 100000 – в акцию. Рычаг (доля, вложенная в акцию) в этом случае равен 1:0.5: 100000/200000. Если акция вырастет на 50%, стоимость активов составит: 100000+150000=250000, а доля, вложенная в акцию: 150000/250000 = 0.6 (60%). В этом случае стратегия реинвестирования предполагает, что часть акций продается, а на вырученные деньги докупаются облигации, чтобы пропорции портфеля были выровнены к исходному значению 50/50. Подробнее о понятии финансового рычага и его оптимизации можно почитать в нескольких статьях здесь.

Каким образом реинвестирование воздействует на рост капитала? Рост капитала за единицу времени довольно точно описывается формулой exp(µℓ — ½σ2ℓ2), где µ – средняя доходность, σ – волатильность, ℓ – рычаг, exp() – экспоненциальная функция. Самый интересный факт заключается в том, что рост зависит не только от средней арифметической доходности актива, но и от волатильности. При высокой волатильности возможны ситуации, когда при положительной доходности наблюдается боковик или даже медвежий тренд. В частности, когда доходность равна половине квадрата волатильности, имеет место боковик. Однако эту ситуацию можно исправить, подобрав такое значение рычага, при котором доходность превысит эту величину, а значит, будет наблюдаться рост капитала. Так, в нашем примере график был сгенерирован таким образом, чтобы годовая доходность и волатильность были 200%. Если подставить эти цифры в формулу не трудно убедиться, что под знаком экспоненты получается ноль: 2 — 22/2. Экспонента нуля равна единице, что означает отсутствие роста. Однако ситуация кардинально меняется, если задействовать реинвестирование. Можно показать, что максимальный рост наблюдается при рычаге равном: ℓ = µ/σ2. В нашем случае получаем: 2/22=0.5. Значит, если все время держать долю вложений в акцию на уровне 50%, боковик превратиться в бычий тренд, в чем можно наглядно убедиться из следующего графика.

Таким образом, при сильной волатильности для извлечения прибыли цене достаточно хотя бы не падать. Используя реинвестирование, боковик на инструменте можно превратить в бычий тренд на эквити. Что интересно, оптимальная стратегия в этом случае всегда бывает одна и та же: 50/50. Если вы предполагаете, что цена хотя бы не упадет, а волатильность будет высока, заработать на этом можно, сформировав портфель на 50% состоящий из акции (или другого рискового актива) и на 50% из кэша. Доходность данной стратегии будет тем выше, чем выше волатильность. Можно показать, что она составит exp(σ2/8). Напр., при волатильности 100% годовых доходность составит около 13%, а при волатильности 200% уже около 65%. Отсюда видно, что стратегия хорошо работает при высокой волатильности. Это ее основной недостаток, поскольку такая волатильность наблюдается относительно редко. Однако даже если действовать в расчете на нейтральный вариант боковика и относительно «невысокую» волатильность, а в реальности цена хоть немного вырастет, это может существенно увеличит доходность. Так, при волатильности 100% годовых и росте цены на 10% стратегия 50/50 дает почти 19% годовых, что уже не так и плохо. В общем, возможны вполне реалистичные и доходные комбинации. Почему так происходит? Давайте посмотрим на совмещенный график.

Как видно, стратегия Buy&Hold (100% вложение в акцию) показывала лучшие результаты, чем стратегия 50/50 (красная линия), до тех пор пока цена не обвалилась. Дальше «синяя стратегия» так и не смогла восстановиться выше стратегии 50/50. Это говорит о том, что реинвестирование не только помогает пережить просадку, но и в некоторых ситуациях позволяет выйти из нее с существенным профитом. Причем трюк здесь заключается именно в перераспределении средств, а не в безрисковой доходности получаемой по облигации. Эта доходность является приятным «бонусом», но не решающим моментом, поскольку при стратегии 50/50 облигация добавляет к доходности только половину своей процентной ставки, т.е. обычно речь идет о 1-5% «бонуса». Даже если нет возможности инвестировать вторую половину средств в облигации, ее можно просто держать в кэше – при высокой волатильности это даст положительный эффект! Отметим также, насколько выше оказалась просадка у «синей стратегии»: со стартовых значений она составила около 60%. У «красной стратегии» просадка намного ниже – только 20%.

Итак, я показал, что при помощи реинвестирования (ребалансировки портфеля) боковик можно превратить в бычий тренд. Для успеха этой операции нужно только, чтобы цена актива хотя бы не упала к моменту завершения инвестиции. В этом случае будет получена положительная доходность, величина которой будет тем больше, чем выше окажется волатильность. Если же повезет, и цена хотя бы немного вырастет, можно получить довольно существенную доходность даже при относительно «невысокой» волатильности. Кроме того, на это можно посмотреть и под другим углом. Если актив изначально движется как красная линия и к нему применяется реинвестирование с рычагом 1:2, график эквити будет выглядеть как синяя линия: чрезмерно высокий (для данного случая) рычаг убивает рост, превращая бычий тренд в боковик. Иными словами: высоковолатильные активы, как правило, уже и так находятся на оптимальных уровнях волатильности и использование заемных средств для покупки в этом случае бывает неоправданным.

Q-trading.ru

Посмотрите на этот график. С точки зрения результата его можно охарактеризовать как боковик, поскольку начальная и конечная цены совпадают, а значит, итоговая доходность равна нулю. Вопрос: можно ли каким-то образом извлечь доходность из такого боковика? Сразу скажу, что варианты с техническим анализом и прогнозированием не рассматриваются. Ясно, что, имея правильный прогноз, можно извлечь прибыль при любом раскладе. Так, в нашем случае можно купить на старте в точке A и закрыться в точке B, далее переждать, зашортиться в точке C и зафиксировать прибыль в точке D, снова переждать, и, наконец, открыть длинную позицию на период E-F. Поступив таким или подобным образом, можно получить нехилый профит. Однако ясно, что правильно угадать/спрогнозировать все эти точки входа и выхода практически нереально. Оказывается это и ненужно! Такой график можно сделать прибыльным гораздо более простым способом. Для успеха надо лишь знать в момент времени A, что цена в итоге хотя бы не упадет. Согласитесь, что это гораздо более скромное предположение, чем правильное определение всех обозначенных точек входа и выхода. Каким образом это возможно? При помощи реинвестирования.

Реинвестирование предполагает, что размер позиции периодически, напр., раз в день корректируется в зависимости от текущего состояния эквити. Поступая так, трейдер удерживает финансовый рычаг (плечо) на постоянном уровне. При такой стратегии управления капиталом под риском все время находится одинаковый процент депозита. Если же не использовать реинвестирование (все время открывать позицию одинакового размера, напр., 1 лот), риск будет колебаться в зависимости от состояния счета. При рычаге выше 1:1 он будет уменьшаться при росте капитала и увеличиваться при падении. При рычаге ниже 1:1 будет наблюдаться обратная ситуация. Чтобы было яснее, приведу конкретный пример.

Для простоты возьмем условные цифры и предположим, что можно покупать/продавать даже дробное количество акций (на практике коррекция будет совершаться, когда изменения достигнут минимального порога – лота). Допустим, имея капитал 200000, покупаются акции на 400000. Рычаг 1:2. Если акция вырастет на 50%, стоимость активов составит 600000. Из них 200000 – заемные, 200000 – свои. Значит, прибыль составит 600000 — 200000 — 200000 = 200000. Текущее эквити вырастет с 200000 до 400000, а рычаг уменьшиться с 1:2 до 1:1.5 (600000/400000). Чтобы восстановить рычаг нужно докупить акций на сумму 400000 х 2 — 600000 = 200000. Если же цена упадет, рычаг, наоборот, вырастет, и чтобы его выровнять придется продать часть акций. При рычаге меньше 1:1 наблюдается обратная ситуация: при росте цены рычаг растет, а при падении – падает. Так, имея капитал 200000, можно 100000 вложить в безрисковую облигацию (банковский депозит), и 100000 – в акцию. Рычаг (доля, вложенная в акцию) в этом случае равен 1:0.5: 100000/200000. Если акция вырастет на 50%, стоимость активов составит: 100000+150000=250000, а доля, вложенная в акцию: 150000/250000 = 0.6 (60%). В этом случае стратегия реинвестирования предполагает, что часть акций продается, а на вырученные деньги докупаются облигации, чтобы пропорции портфеля были выровнены к исходному значению 50/50. Подробнее о понятии финансового рычага и его оптимизации можно почитать в нескольких статьях здесь.

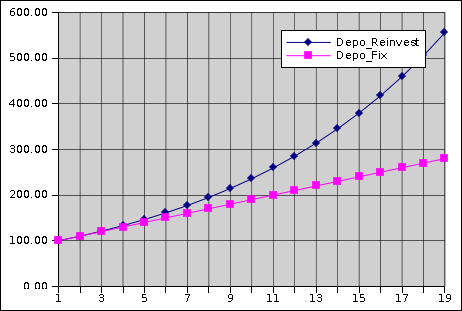

Каким образом реинвестирование воздействует на рост капитала? Рост капитала за единицу времени довольно точно описывается формулой exp(µℓ — ½σ2ℓ2), где µ – средняя доходность, σ – волатильность, ℓ – рычаг, exp() – экспоненциальная функция. Самый интересный факт заключается в том, что рост зависит не только от средней арифметической доходности актива, но и от волатильности. При высокой волатильности возможны ситуации, когда при положительной доходности наблюдается боковик или даже медвежий тренд. В частности, когда доходность равна половине квадрата волатильности, имеет место боковик. Однако эту ситуацию можно исправить, подобрав такое значение рычага, при котором доходность превысит эту величину, а значит, будет наблюдаться рост капитала. Так, в нашем примере график был сгенерирован таким образом, чтобы годовая доходность и волатильность были 200%. Если подставить эти цифры в формулу не трудно убедиться, что под знаком экспоненты получается ноль: 2 — 22/2. Экспонента нуля равна единице, что означает отсутствие роста. Однако ситуация кардинально меняется, если задействовать реинвестирование. Можно показать, что максимальный рост наблюдается при рычаге равном: ℓ = µ/σ2. В нашем случае получаем: 2/22=0.5. Значит, если все время держать долю вложений в акцию на уровне 50%, боковик превратиться в бычий тренд, в чем можно наглядно убедиться из следующего графика.

Таким образом, при сильной волатильности для извлечения прибыли цене достаточно хотя бы не падать. Используя реинвестирование, боковик на инструменте можно превратить в бычий тренд на эквити. Что интересно, оптимальная стратегия в этом случае всегда бывает одна и та же: 50/50. Если вы предполагаете, что цена хотя бы не упадет, а волатильность будет высока, заработать на этом можно, сформировав портфель на 50% состоящий из акции (или другого рискового актива) и на 50% из кэша. Доходность данной стратегии будет тем выше, чем выше волатильность. Можно показать, что она составит exp(σ2/8). Напр., при волатильности 100% годовых доходность составит около 13%, а при волатильности 200% уже около 65%. Отсюда видно, что стратегия хорошо работает при высокой волатильности. Это ее основной недостаток, поскольку такая волатильность наблюдается относительно редко. Однако даже если действовать в расчете на нейтральный вариант боковика и относительно «невысокую» волатильность, а в реальности цена хоть немного вырастет, это может существенно увеличит доходность. Так, при волатильности 100% годовых и росте цены на 10% стратегия 50/50 дает почти 19% годовых, что уже не так и плохо. В общем, возможны вполне реалистичные и доходные комбинации. Почему так происходит? Давайте посмотрим на совмещенный график.

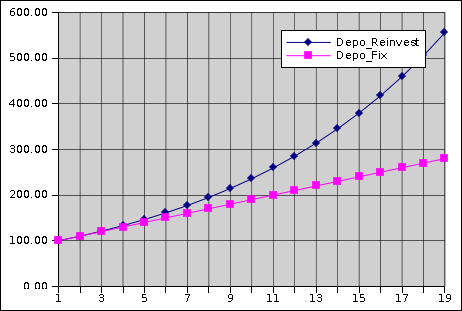

Как видно, стратегия Buy&Hold (100% вложение в акцию) показывала лучшие результаты, чем стратегия 50/50 (красная линия), до тех пор пока цена не обвалилась. Дальше «синяя стратегия» так и не смогла восстановиться выше стратегии 50/50. Это говорит о том, что реинвестирование не только помогает пережить просадку, но и в некоторых ситуациях позволяет выйти из нее с существенным профитом. Причем трюк здесь заключается именно в перераспределении средств, а не в безрисковой доходности получаемой по облигации. Эта доходность является приятным «бонусом», но не решающим моментом, поскольку при стратегии 50/50 облигация добавляет к доходности только половину своей процентной ставки, т.е. обычно речь идет о 1-5% «бонуса». Даже если нет возможности инвестировать вторую половину средств в облигации, ее можно просто держать в кэше – при высокой волатильности это даст положительный эффект! Отметим также, насколько выше оказалась просадка у «синей стратегии»: со стартовых значений она составила около 60%. У «красной стратегии» просадка намного ниже – только 20%.

Итак, я показал, что при помощи реинвестирования (ребалансировки портфеля) боковик можно превратить в бычий тренд. Для успеха этой операции нужно только, чтобы цена актива хотя бы не упала к моменту завершения инвестиции. В этом случае будет получена положительная доходность, величина которой будет тем больше, чем выше окажется волатильность. Если же повезет, и цена хотя бы немного вырастет, можно получить довольно существенную доходность даже при относительно «невысокой» волатильности. Кроме того, на это можно посмотреть и под другим углом. Если актив изначально движется как красная линия и к нему применяется реинвестирование с рычагом 1:2, график эквити будет выглядеть как синяя линия: чрезмерно высокий (для данного случая) рычаг убивает рост, превращая бычий тренд в боковик. Иными словами: высоковолатильные активы, как правило, уже и так находятся на оптимальных уровнях волатильности и использование заемных средств для покупки в этом случае бывает неоправданным.

Q-trading.ru

- комментировать

- ★95

- Комментарии ( 32 )

Реинвестирование - запуск эквити в космос подручными средствами

- 25 сентября 2011, 17:07

- |

Допустим, у нас есть система, которая без реинвестирования делает 3-5% в месяц (это вполне реальные цифры). И хотя такая система даёт в год, с учётом всех накладных расходов, процентов 40, нас это не устраивает. Разве ж это доход?! ;))

Вот если бы счёт со 100 тыс за год разогнать до миллиона – вот это было бы нормально! А как?

Можно увеличить плечо, но мы знаем, что плечо чуть увеличишь и из системы “+3%” легко получится система “-5%”. Тогда плечо оставим прежним, и попробуем постоянно реинвестировать прибыль. Размер каждой новой сделки вычислять исходя из обновлённого депо, если предыдущая сделка в плюс, то и депо будет больше, а если минус — то рабочее депо уменьшится.

Что у нас тогда получится? Посмотрим на схематичных примерах.

Если у нашей системы хорошее мат ожидание, то картинка будет такой:

( Читать дальше )

Вот если бы счёт со 100 тыс за год разогнать до миллиона – вот это было бы нормально! А как?

Можно увеличить плечо, но мы знаем, что плечо чуть увеличишь и из системы “+3%” легко получится система “-5%”. Тогда плечо оставим прежним, и попробуем постоянно реинвестировать прибыль. Размер каждой новой сделки вычислять исходя из обновлённого депо, если предыдущая сделка в плюс, то и депо будет больше, а если минус — то рабочее депо уменьшится.

Что у нас тогда получится? Посмотрим на схематичных примерах.

Если у нашей системы хорошее мат ожидание, то картинка будет такой:

( Читать дальше )

+10% и -10% не равно нулю, Управление торговым капиталом. Есть вещи поважнее того куда откроется Америка.

- 22 сентября 2011, 22:00

- |

Бессистемная торговля на все большая ошибка.

Системная торговля на все не меньшая проблема.

Доступно об этом написано у

Кургузкина А.А. «Биржевая торговля. Игра по собственным правилам».

Очень немногие кроме индекса сипи и нефти обращают внимание еще и на управление собственным капиталом.

Череда прибыльных и убыточных сделок нормальное явление в торговле. Однако +10%, а потом -10% к счету всегда -1%. Причем если сначало минус, а потом плюс результат все равно -1%. Если же вы торгуете с плечом, умножайте на него. Если у вас серия таких колебаний суммируйте.

В результате прибыльная система при торговле с плечом выше допустимого приведет к убытку.

По личному опыту плечо выше 4 или если кому удобнее ГО меньше 20%! именет отрицательное матожидание.

Для сведение обычно ГО на фьючерсе РТС 8-10 %, сегодня 15%.

Даже с этим ГО ваша система почти наверняка убыточна в диапазоне пары лет.

Уделите первостепенное значение изучению таких понятий как убыток пересчета, коэффициент Келли, Полу-Келли.

Системная торговля на все не меньшая проблема.

Доступно об этом написано у

Кургузкина А.А. «Биржевая торговля. Игра по собственным правилам».

Очень немногие кроме индекса сипи и нефти обращают внимание еще и на управление собственным капиталом.

Череда прибыльных и убыточных сделок нормальное явление в торговле. Однако +10%, а потом -10% к счету всегда -1%. Причем если сначало минус, а потом плюс результат все равно -1%. Если же вы торгуете с плечом, умножайте на него. Если у вас серия таких колебаний суммируйте.

В результате прибыльная система при торговле с плечом выше допустимого приведет к убытку.

По личному опыту плечо выше 4 или если кому удобнее ГО меньше 20%! именет отрицательное матожидание.

Для сведение обычно ГО на фьючерсе РТС 8-10 %, сегодня 15%.

Даже с этим ГО ваша система почти наверняка убыточна в диапазоне пары лет.

Уделите первостепенное значение изучению таких понятий как убыток пересчета, коэффициент Келли, Полу-Келли.

Размер оптимального плеча

- 11 сентября 2011, 13:07

- |

Посмотрел выступление Алексея Каленковича на тему размера плеча: smart-lab.ru/blog/video/9278.php Рассказывает здорово! Очень просто, практически без формул, объясняет какое должно быть плечо и почему.

Хочу тоже сказать пару слов на тему правильного плеча, добавить немного конкретики.

Когда рассказывает Каленкович, который сам, наверно, уже давно работает с правильным плечом, ничего особо драматичного нет. Выглядит так, как будто люди работающие с правильным плечом зарабатывают чуть больше, чем те, кто не считает плечо, а например, работает с лотом равным 50% от депозита. То есть, выглядит так, что неправильное плечо — это плохо, но не сильно страшно.

На самом деле, всё гораздо суровее. И неправильное плечо легко сольёт депозит при работе даже неплохой прибыльной системой.

Посмотрим, такой пример.

Допустим, у нас система, которая выигрывает с вероятностью 70%, проигрывает, соответственно, с вероятностью 30%, а размер выигрыша и проигрыша равны, грубо говоря, стоп-лосс равен тейк-профиту. Это не просто хорошая, а отличная система. Да что там, отличная, не отличная, а чистый Грааль! Вот, например, график эквити для такой системы постоянным лотом:

( Читать дальше )

Хочу тоже сказать пару слов на тему правильного плеча, добавить немного конкретики.

Когда рассказывает Каленкович, который сам, наверно, уже давно работает с правильным плечом, ничего особо драматичного нет. Выглядит так, как будто люди работающие с правильным плечом зарабатывают чуть больше, чем те, кто не считает плечо, а например, работает с лотом равным 50% от депозита. То есть, выглядит так, что неправильное плечо — это плохо, но не сильно страшно.

На самом деле, всё гораздо суровее. И неправильное плечо легко сольёт депозит при работе даже неплохой прибыльной системой.

Посмотрим, такой пример.

Допустим, у нас система, которая выигрывает с вероятностью 70%, проигрывает, соответственно, с вероятностью 30%, а размер выигрыша и проигрыша равны, грубо говоря, стоп-лосс равен тейк-профиту. Это не просто хорошая, а отличная система. Да что там, отличная, не отличная, а чистый Грааль! Вот, например, график эквити для такой системы постоянным лотом:

( Читать дальше )

Управление Капиталом как быть?

- 05 сентября 2011, 17:59

- |

У меня проблема… Мое управление капиталом предпологает что бы перейти на торговлю следующим лотом нужно заработать определенное количество денег дельту..

Допустим депо=30тысяч

Дельта=6 тысяч

Торговля начинается с лота 0,1 начального как только зарабатываю 6 тысяч перехожу на 0.2 мини лота и так далее...

Проблема в том что в начале торгуя 0.1 лотом я эти 6 тысяч буду зарабатывать очень долго так как лот маленький… Может есть какой то выход?

Допустим депо=30тысяч

Дельта=6 тысяч

Торговля начинается с лота 0,1 начального как только зарабатываю 6 тысяч перехожу на 0.2 мини лота и так далее...

Проблема в том что в начале торгуя 0.1 лотом я эти 6 тысяч буду зарабатывать очень долго так как лот маленький… Может есть какой то выход?

938% в год - это реально.

- 02 сентября 2011, 22:15

- |

Прочитал сегодня, как человек планирует накопить к 30 годам внушительный депозит и вот тогда он начнёт торговать в полный рост.

На самом деле, ничего ждать не нужно. Если заручиться правилом — при прибыльном месяце (любая прибыль, отличная от отрицательной) класть на счёт некую небольшую сумму с зарплаты, то по правилу сложного процента мы получим впечатляющий результат.

Сегодня многие брокеры (например, Кит-финанс, насколько мне известно) не требуют никакой минимальной суммы для открытия счёта, т.е. вы можете даже 1 рубль положить. Итак, вы кладёте, предположим, 5 тысяч рублей и потом при прибыльном результате докладываете ещё 5 тысяч каждый месяц. Предположим, ваша доходность 10% в месяц. (Это же такая фигня на маленьком депозите, правда?) И тогда вы получите следущее:

1 мес — 5000 р *****5500р

2 мес — 5500+5000 =10500р*** 11550р

++++++++

6мес — 38577 р ***42434

( Читать дальше )

На самом деле, ничего ждать не нужно. Если заручиться правилом — при прибыльном месяце (любая прибыль, отличная от отрицательной) класть на счёт некую небольшую сумму с зарплаты, то по правилу сложного процента мы получим впечатляющий результат.

Сегодня многие брокеры (например, Кит-финанс, насколько мне известно) не требуют никакой минимальной суммы для открытия счёта, т.е. вы можете даже 1 рубль положить. Итак, вы кладёте, предположим, 5 тысяч рублей и потом при прибыльном результате докладываете ещё 5 тысяч каждый месяц. Предположим, ваша доходность 10% в месяц. (Это же такая фигня на маленьком депозите, правда?) И тогда вы получите следущее:

1 мес — 5000 р *****5500р

2 мес — 5500+5000 =10500р*** 11550р

++++++++

6мес — 38577 р ***42434

( Читать дальше )

Бесплатный сервис расчета оптимальной фиксированной доли.

- 16 августа 2011, 22:36

- |

Для самых нетерпеливых ссылка: http://risk.kramin.ru.

Держу пари, что большая часть трейдеров много чего слышала о грамотных подходах к управлению капиталом. Кто-то наверное даже прочитал на эту тему пару книжек. Но при этом готов биться об заклад, что в реальной торговле применяют эти правила менее 5% трейдеров (есть ощущение, что именно эти люди попадают в те 5% счастливчиков, которые на рынке умудряются регулярно и стабильно зарабатывать).

Алексей Каленкович на своем выступлении в Смарт-лабе (обязательно посмотрите это видео) спрашивает — кто из вас слышал про методы управления капиталом — лес рук, кто реально использует в торговле — две руки. И это реально торгующие и зарабатывающие на торговле люди! Это, казалось бы, паразительно, все знают, что это очень нужно, но никто не использует.

Почему? Ответов на мой взгляд два:

( Читать дальше )

Держу пари, что большая часть трейдеров много чего слышала о грамотных подходах к управлению капиталом. Кто-то наверное даже прочитал на эту тему пару книжек. Но при этом готов биться об заклад, что в реальной торговле применяют эти правила менее 5% трейдеров (есть ощущение, что именно эти люди попадают в те 5% счастливчиков, которые на рынке умудряются регулярно и стабильно зарабатывать).

Алексей Каленкович на своем выступлении в Смарт-лабе (обязательно посмотрите это видео) спрашивает — кто из вас слышал про методы управления капиталом — лес рук, кто реально использует в торговле — две руки. И это реально торгующие и зарабатывающие на торговле люди! Это, казалось бы, паразительно, все знают, что это очень нужно, но никто не использует.

Почему? Ответов на мой взгляд два:

- Это действительно непросто. Практически все методы управления капиталом подразумевают некоторый математический аппарат, с которым придется разбираться. В лучшем случае это числовые ряды и дроби. В худшем — логарифмы, производные и итерационные вычисления. Особенно сложно дела обстоят для трейдеров не использующих в работе механические торговые системы — для них расчеты связанные со стратегией управления капитала — просто безумная головная боль;

- Это интуитивно непонятно, а потому скучно. Играясь с настройками своей стратегии в TSLab или любом другом тестировщике, вы наглядно видите, как уменьшение периода средней скользящей влияет на вашу прибыль за тестируемый период. Но очень сложно представить себе в голове, как правильно подобранный размер позиции превратит ваш график эквити в функцию экспоненты (даже прочитать это сложно, не то что представить);

( Читать дальше )

Финансовый ликбез (Системы управления капиталом; как рассчитать вход?!, Часть 2))

- 15 августа 2011, 13:16

- |

Риск фиксированным процентом капитала – используя эту методику, трейдеры определяют, каким процентом от всей величины счета можно рискнуть по любому данному сигналу к торговле. Например, финансовый менеджер может выбрать риск до 5%, но не более, от всего счета на каждый сигнал к торговле. Основным недостатком описанного выше метода управления рисками является невозможность изменять размер принимаемого риска при нарастании стоимости портфеля или, наоборот, при ее уменьшении. Избежать этого недостатка можно, если рисковать на каждую сделку не определенной суммой денег, а определенным процентом счета. Этот метод позволяет трейдеру увеличивать размер риска при нарастании счета и уменьшать в случае его убывания. Суть метода состоит в том, что трейдер рискует за сделку определенным процентом счета. Например, трейдер принимает решение рисковать каждый раз не более чем 10% от счета. После того, как это решение принято, каждый раз перед совершением сделки трейдер считает 10% от своего счета и рискует только этой суммой. Если счет составляет 250000, то для первой сделки риск принимается в 25000. Для следующего торгового сигнала трейдер будет рассчитывать эту величину заново. Как обычно, трейдер рискует суммой до определенной величины, но не более ее. Если сделка несет риск 25000, то берется один контракт. Если размер риска составляет 12500, то берется два контракта. Если риск равен 20000, то берется один контракт. Если риск составляет 30000, то сделка пропускается. Этот подход позволяет значительно улучшить результаты путем включения в игру полученной прибыли. Другие методы часто требуют изменений по мере роста счета, здесь же пересчет производится автоматически. С другой стороны, в случае нескольких подряд убыточных сделок размер принимаемого риска все время уменьшается, что существенно снижает риск разорения.

( Читать дальше )

( Читать дальше )

Финансовый ликбез (Системы управления капиталом; как рассчитать вход?!, Часть 1)

- 15 августа 2011, 13:15

- |

Продолжаю вести рубрику «Финансовый ликбез» и публикую очередную статью — «Управление капиталом на ФР»

Управление капиталом помогает определить количество контрактов или акций для следующей сделки. Это способ принятия решения о том, какую часть счета следует использовать в отдельной торговой сделке.

Ниже приведены различные методики и подходы управления капиталом:

Отсутствие управления капиталом – эта методика представляет собой обычный метод, который используют многие трейдеры. Она состоит в том, чтобы войти в рынок одной единицей контракта каждый раз, когда система дает сигнал о входе. Не учитываются такие факторы, как величина риска на сделку, количество денег на счету, предыдущие удачи или поражения и т.д. Исходный размер счета является одним из наиболее важных факторов, который трейдеры должны принять во внимание, если они выбрали для использования эту методику. В зависимости от размера счета, эта методика может варьироваться от очень опасного до очень осторожного способа управления капиталом. Короче говоря, чем больше размер счета, тем лучше. Понятно, что, располагая маленьким счетом, трейдеры при каждой сделке рискуют существенной его долей. Многие маленькие счета могут не выдержать два или три убытка подряд. В результате, маленький размер счета может существенно увеличить вероятность разорения. Если размер счета достаточно большой, тогда мало кто может плохо отозваться об этом подходе. Однако использование методик управления капиталом другого типа обычно предоставляет возможность «делать» больше денег. Например, методика «отсутствия управления капиталом» не снабжает трейдеров каким-либо способом регулирования риска и каким-либо методом классификации доходов.

( Читать дальше )

Управление капиталом помогает определить количество контрактов или акций для следующей сделки. Это способ принятия решения о том, какую часть счета следует использовать в отдельной торговой сделке.

Ниже приведены различные методики и подходы управления капиталом:

Отсутствие управления капиталом – эта методика представляет собой обычный метод, который используют многие трейдеры. Она состоит в том, чтобы войти в рынок одной единицей контракта каждый раз, когда система дает сигнал о входе. Не учитываются такие факторы, как величина риска на сделку, количество денег на счету, предыдущие удачи или поражения и т.д. Исходный размер счета является одним из наиболее важных факторов, который трейдеры должны принять во внимание, если они выбрали для использования эту методику. В зависимости от размера счета, эта методика может варьироваться от очень опасного до очень осторожного способа управления капиталом. Короче говоря, чем больше размер счета, тем лучше. Понятно, что, располагая маленьким счетом, трейдеры при каждой сделке рискуют существенной его долей. Многие маленькие счета могут не выдержать два или три убытка подряд. В результате, маленький размер счета может существенно увеличить вероятность разорения. Если размер счета достаточно большой, тогда мало кто может плохо отозваться об этом подходе. Однако использование методик управления капиталом другого типа обычно предоставляет возможность «делать» больше денег. Например, методика «отсутствия управления капиталом» не снабжает трейдеров каким-либо способом регулирования риска и каким-либо методом классификации доходов.

( Читать дальше )

Проверим вас?

- 09 августа 2011, 16:53

- |

А знаете ли вы:

- Что такое оптимальное F;

- Какое количество альтернативных историй существует;

- Что доля спонтанных эмиссий среди людей больных раком и посетивших местечко Лурд ниже, чем в целом по миру;

- Как использовать среднее геометрическое вашей торговой стратегии;

- Как рассчитывается оптимальная фиксированная доля;

- Потенциальная прибыль не является линейной функцией риска;

- Диверсификация не всегда уменьшает риск, а иногда даже увеличивает его;

- Не вы управляете ценами, и не от вас зависит будет следующая ваша сделка прибыльной или нет;

- Чтобы утверждать, что ваша торговая система устоялась и надежна, необходимо, чтобы уровень доверительной границы для нее лежал выше 95,45%;

- Оптимальная стратегия для игры с отрицательным матожиданием, когда не играть невозможно – сделать одну ставку и бежать;

- При торговле с реинвестированием, прибыльная система может стать убыточной, но не наоборот. А решение о том, имеет ли смысл реинвестировать полученную в ходе торговли прибыль принимается на основе среднего геометрического для вашей торговой системы;

- Если торговая система имеет отрицательное матожидание, то не существует схемы управления деньгами которая может сделать систему прибыльной, но если у системы есть положительное матожидание, то можно превратить его в функцию экспоненциального роста. Не имеет значения насколько оно мало!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал