фондовый рынок сша

Что говорит индикатор Баффета об акциях сейчас?

- 14 января 2022, 14:34

- |

статья от Бена Карлсона, CFA

Индикатор Баффета родился в интервью Fortune 2001 года между Оракулом из Омахи (прозвище Уоррена Баффета) и Кэрол Лумис. Индикатор просто сравнивает рыночную капитализацию фондового рынка США с ВВП США.

Вот что Баффет сказал об этом в то время:

Данный индикатор имеет определенные ограничения в том, чтобы сообщить вам то, что вам нужно знать. Тем не менее, это, вероятно, лучший показатель того, где находятся оценки в любой определенный момент. И, как вы можете видеть, почти два года назад это соотношение выросло до беспрецедентного уровня. Это должно было быть очень сильным предупреждающим сигналом.

Этот очень сильный предупреждающий сигнал был, когда рыночная капитализация по отношению к ВВП достигла 150% в конце 1999 / начале 2000 года.

Если бы это соотношение было сильным предупреждающим сигналом, то сегодняшние уровни оценки просто кричат нам:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

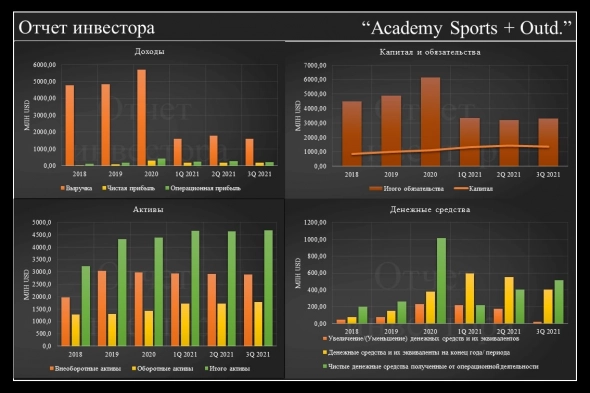

Фундаментальный анализ по Academy Sports + Outdoors

- 13 января 2022, 07:28

- |

Выкладываю фундаментальный анализ по Academy Sports + Outdoors

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

10 уроков 2021 года

- 09 января 2022, 09:52

- |

статья от Майкла Батника

Ежегодные уроки — это просто наблюдения в определённый момент времени. В 1995 году вы бы заметили, что покупка самых дорогих акций приносила прибыль. Ваше желание покупать самые дорогие акции усилилось бы в 96-м и 97-м годах, в 98-м покупка самых дорогих акций считалась бы евангелием успешного инвестора. Но покупка самых дорогих акций была просто способом выиграть в этой конкретной игре в то конкретное время. Никто не позвонил в колокольчик в марте 2000 года и не сказал вам, что правила вот-вот изменятся.

Что делает эту игру веселой и захватывающей, так это то, что нет руководства, в котором мы могли бы наблюдать за изменениями правил. Все, что у нас есть, — это цифры на экране. Когда то, что работало в течение 30 лет, перестает работать, сколько времени пройдет, прежде чем правила начнут меняться? Никто не знает.

Все тенденции 2021г о которых я сейчас расскажу не обязательно сработают в будущем. Ладно, поехали.

( Читать дальше )

Как проиграть 12 квартир за 12 лет

- 24 декабря 2021, 11:35

- |

Много лет моя единственная квартира, в моём родном провинциальном городке, размером 33 кв.м, сдавалась одной квартирантке, о чём часто упоминал в блоге, например https://smart-lab.ru/blog/586790.php. Ренту можно назвать успешной, т.к. платежи приходили вовремя и не было простоя. Но не всё так замечательно.

В начале этого года ожидаемо сработал стоп-лосс https://smart-lab.ru/blog/677136.php.

Но с продажей я не спешил по двум причинам:

1) квартирантка оплачивала ренту и все ком.платежи;

2) было ожидание роста цены.

В середине ноября квартирантка купила квартиру в ипотеку, а мою квартиру освободила. Вот теперь пришло время продавать.

Сразу после освобождения квартиры, ключи были переданы риелтору с просьбой продать за 1.8 млн.руб. Значительного ремонта не было 12 лет, но были небольшие локальные ремонты во время проживания квартирантки. Вложений перед продажей 0₽. Я даже не заезжал ни разу и не смотрел, что там и как. Спустя 1.5 недели квартира не была продана.

( Читать дальше )

Ситуация на сегодня.

- 21 декабря 2021, 11:33

- |

Промышленное производство обновляет новые максимумы 102,2852 и уже находится выше уровня до пандемии 101,3247.

( Читать дальше )

О кризисах, активах-жертвах и роли крипторынка в текущей ситуации.

- 23 ноября 2021, 20:22

- |

И вот закономерно возникает вопрос — а какой актив станет жертвой в текущей наступающей экономической разрядке рынка?

Основной массе хотелось бы верить что активом принесенным в жертву станет S&P 500 и иже с ним. Однако, если хорошо вдуматься следует отметить, что фондовый рынок США, равно как и доллар являются резервными емкостями для капитализации международного уровня, и обрушение такого апологета станет разрушительным событием для всей мировой экономики.

Таким образом, следует предположить, что США предпримут все доступные и беспринципные методы для поддержания на плаву американских активов. Для этого нужны огромные деньги.

( Читать дальше )

Коротко о главном в мире инвестиций.

- 20 ноября 2021, 13:18

- |

В пятницу на нефтяном рынке цены снизились. Давление оказывают сигналы, что США и Китай готовятся приступить к продаже сырья из стратегических резервов.

🛢Brent — 78,66 (-3,18%)

🛢WTI — 75,68 (-3,48%)

💲 Доллар — 73,4₽(+0,54)

Рынок акций РФ завершил неделю откатом к уровням 2-месячной давности вслед за нефтью:

- Индекс МосБиржи: 4016,47 п. (-1,89%)

- Индекс РТС: 1723,74 п. (-2,17%)

📈Лидеры роста:

- Ренессанс страхование (+4,23%), ЛСР (+2,26%), HeadHunter (+1,25%), ВСМПО-АВИСМА (+1,23%), Акрон (+1,1%), «Яндекс» (+1,7%), «Сургутнефтегаз» (+0,9% и +0,3% «префы»).

( Читать дальше )

Есть ли ошибка выжившего в росте фондового рынка США?

- 17 ноября 2021, 10:09

- |

Статья от Бена Карлсона

Мне нравится делиться долгосрочными данными о фондовом рынке, потому что при инвестировании важно иметь долгосрочный настрой.

Как часто доходность акций США положительна в зависимости от временного горизонта

И каждый раз, когда я делюсь такого рода данными, я неизменно получаю один и тот же вопрос от людей, пытающихся найти в этих данных изъян.

Это здорово, но как насчет других стран? А как насчет Японии?!

Это правда, что в этих данных есть некоторая предвзятость. Победители творят историю.

Фондовый рынок США поглотил мировые фондовые рынки в стиле Pac Man с начала 20-го века:

( Читать дальше )

«Нефтемедведям» тяжело играть против холодной погоды

- 08 ноября 2021, 08:49

- |

Большую часть прошлой недели индекс РТС снижался, но в пятницу оттолкнулся наверх о нижнего конверта Боллинджера и вырос на 1,17%. Российский рынок акций, как и прежде зависим от нефтяных цен а последние не спешат пробивать ключевую зону поддержки 79-80 для Brent. Нефтяные цены в начале ноября соскочили вниз с агрессивного августовского повышательного тренда, но это не означает автоматически, что они будут в ноябре снижаться. Они могут показывать боковую динамику или пологий повышательный тренд.

Прежде всего «нефтемедведям» тяжело играть на понижение против американских инвестбанков. Эксперты Bank of America считают что в среднем цена нефти Brent составит в 2022 году 85 долларов, но не исключают что цена вырастет до 100-120 долларов за баррель в течение следующих шести-восьми месяцев. Аналитик Morgan Stanley Мартин Ратс повысил свой прогноз по Brent до 95 долларов в первом квартале следующего года. Также «нефтемедведям» тяжело играть против холодной погоды. Специалисты WeatherBELL Analytics прогнозируют температуры ниже нормы в США в ноябре и декабре. Спрос на нефть стал расти, а специалисты Международного энергетического агентства (МЭА) считают, что у ОПЕК нет достаточного количества резервных мощностей, чтобы нарастить добычу. Кроме того, МЭА считает, что нефтяная промышленность страдает от дефицита инвестиций. По оценкам МЭА чтобы не отставать от спроса она должна инвестировать 365 миллиардов долларов в год, при этом по факту капвложения в прошлом году и в этом году были ниже этого уровня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал