фундаентальный обзор

Фундаментальный анализ валют на 11 сентября

- 11 сентября 2021, 16:37

- |

Основная идея следующая — невозможно отследить все экономические показатели, поэтому лучше взять 5 главных экономических индикатора и оценивать силу по шкале от -2 до +2. Кроме того, я отдельно оцениваю настроения центральных банков и их склонность к повышению или понижению процентной ставки.

Рейтинг фундаментальной силы валют выглядит сейчас вот так:

1. NZD

2. CAD

3. USD

4. GBP

5. EUR

6. AUD

Я также снял видео, в котором проанализировал, какая страна восстановилась быстрее всего согласно ВВП, рынку труда и фондовому рынка. Также я даю оценку по каждой стране, когда ожидается первое повышение процентной ставки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор по компании CommScope, Inc. (#COMM)

- 23 августа 2021, 09:58

- |

Сегодня хочу поговорить про американскую компанию-провайдера глобальной сетевой инфраструктуры — CommScope Holding Company. Они предоставляет инфраструктурные решения для сетей связи и развлечений. Работают в 4-х сегментах: широкополосные сети, домашние сети, наружные беспроводные сети (OWN) и сети объектов и кампусов (VCN). География присутствия обширна — Северная Америка, Европа, Ближний Восток, Африка и Азиатско-Тихоокеанский регион. Выручка в основном формируется за счет продажи собственной продукции или оборудования (90% выручки). Сайт: www.commscope.com

Чуть подробнее по каждому направлению отдельно:

📌Широкополосный доступ.

Чистые продажи за 2020 г. — 2,9 млрд долл. Направление объединяет в себе бизнесы, связанные с сетевым кабелем и подключением (NCC), сетью и облаком (N&C), предоставляет комплексный портфель продуктов, обслуживающих рынок широкополосных услуг для телекоммуникационных компаний и поставщиков кабельного телевидения.

( Читать дальше )

Разбираем новости недели: ФРС готова ужесточить монетарную политику уже в сентябре? Плюс мысли вслух по евро, доллару, рублю, золоту и нефти.

- 17 августа 2021, 16:22

- |

Приветствуем, акул и акулят финансовых рынков и просто хороших людей! :)

Всех с Нас — с наступившим Днем Трейдера! Пусть капиталы множатся, а нервы не будоражатся!

Ну, что — наливаем себе в кружку вкусного ароматного кофе и начинаем наш еженедельный обзор финансовых рынков! ☕

Друзья, рады будем Вас увидеть в нашем телеграм канале -

🔵«Бесплатная подписка»🔵

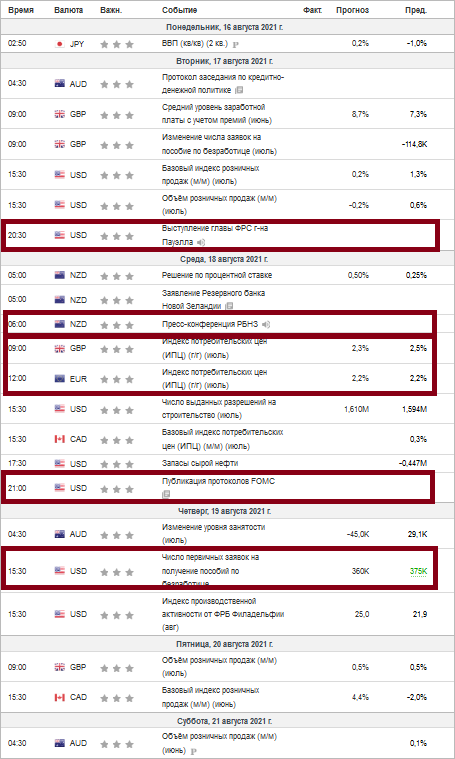

Экономический календарь на неделю

( Читать дальше )

Mail.ru group фундаментальный и технический разбор

- 14 июня 2021, 19:42

- |

Структура акционеров

На 31 марта 2021 года 225 571 004 выпущенных и находящихся в обращении акций:

- Международный медиахолдинг Naspers (через компанию Prosus) – 25,7%

- Alibaba – 9,5%

- Tencent – 7%

- MF Technologies – основной акционер (Мегафон, Сбербанка Ростеха и USM Holdings) – 4,8% акции класса А имеющие по 25 голосов.

- Остальные – 53%

( Читать дальше )

Акции Virgin Galactic взлетели на +30% за пару часов и на 64% за 4 дня с момента анонса полета

- 24 мая 2021, 12:55

- |

Virgin Galactic завершила удачный космический полет 23 мая с космодрома Америка, штат Нью-Мексико.

VSS Unity достиг скорости 3 Маха (3675,13 км/ч) после того, как был отсоединен от базового корабля VMS Eve, и достиг космоса на высоте 89,2 км, после чего плавно спланировал на взлетно-посадочную полосу.

В кабине экипажа VSS Unity находились Си Джей Стурков и Дэйв Маккей, а Келли Латимер и Майкл Масуччи пилотировали VMS Eve. Экипажу открылись необыкновенные виды яркой искривленной земли с синей каймой на фоне темноты космоса.

( Читать дальше )

IPO GoHealth. Стоит ли участвовать?

- 12 июля 2020, 15:41

- |

Ссылка на Registration Statement

КРАТКО ПО ДЕЛУ

Американская компания

Сектор: IT (мед. страхование)

Оперирует как технологическая компания медицинского страхования. Онлайн-платформа, которая позволяет поставщикам медицинского страхования предлагать решения прямых продаж людям, платформа маркетинга. А людям позволяет находить подходящие решения по медицинскому страхованию.

Темпы роста выручки: +139% (1Y) и +104% последний квартал (г/г).

Темпы роста прибыли: около 0, рост-снижение, но прибыль есть

Price/Sales: 15.6x (ближайшие конкуренты: eHealth 4.86x при росте выручки +96% и хорошем росте прибыли, SelectQuote 4.61x при росте выручки +44% и росте прибыли +100%)

Заинтересованность текущих акционеров: —

Хайп: выше среднего

Комментарий: Компания привлекает $750.5М — большой объем.

Компания в 2019 была оценена в результате сделки примерно в $1.5 млрд, сейчас оценка капитализации будет по цене IPO в $6 млрд.

( Читать дальше )

фундаментальный анализ компании АЛРОСА

- 23 апреля 2020, 11:04

- |

«АЛРОСА» — лидер алмазодобывающей отрасли мира, российская государственная горнорудная компания, нацеленная на комплексное решение приоритетных национальных задач по освоению природных ресурсов.

Начнем с изучения динамики активов и выручки, для того чтобы понять является ли компания растущей.

Динамика активов за последние 5 лет практически не изменилась, тоже самое можно сказать и про выручку которая с 224 млрд. рублей в 2015 году, увеличилась всего лишь до 238 млрд. рублей. Значит назвать компанию растущей нельзя, скорее это компания которая достигла определенного пика развития и держится на нем.

Не мало важный фактор что компания АЛРОСА, это сырьевая компания. Это означает то, что компания продает сырьё, а сырьё в свою очередь имеет свойство волатильности цены. Также АЛРОСА компания экспортер, и будет зависеть от волатильности курса рубля. Зная это, мы должны понимать что компании сложно будет показывать стабильный финансовый результат, что мы и увидим при рассмотрении чистой прибыли.

Чистая прибыль имеет волнообразный график, можем наблюдать убыток в 2014 году, а так же резкое увеличение чистой прибыли в 2016 году, конечно же нужно понимать что резкое увеличение прибыли, это следствие укрепления доллара по отношению к рублю, и необходимо корректировать чистую прибыль, что бы понимать общую картину бизнеса компании.

Пик закредитованности компании был в 2015 году 65%. После чего компания направляла денежный поток на погашения долгов, после чего уровень закредитованности снизился до 38% в 2017 году. На данный момент закредитованность на уровне 41%, это говорит о том, что компания вполне кредитоспособна.

Что бы узнать об эффективности менеджмента, я обычно смотрю на мультипликатор ROE который показывает доходность акционерного капитала, если он больше 15% то менеджмент эффективно использует акционерный капитал. Если скорректировать 2014 и 2016 год, то можно увидеть 20-30 % рентабельности акционерного капитала.

Рассмотрев финансовые показатели компании, можно сделать вывод что компания сильно зависит от стоимости алмазов и бриллиантов, также от курса рубля. Компания может переживать как падения так и взлеты, причем не в силе даже контролировать это. В этом и есть особенность импорто-сырьевых компаний.

По итогам 1 квартала, который оказался худшим кварталом по продажам, видно что сейчас компания испытывает трудности, в связи со вспышкой пандемии спрос на алмазы и бриллианты снизился.

Не смотря на ослабления рубля, динамика финансовых показателей будет хуже.

Вывод: Покупая акции АЛРОСА вы должны понимать что у компании не будет стабильной прибыли, так как она зависит от тех факторов, которых не в силе изменить. Сильного роста от компании ожидать не стоит, но можно увидеть хорошие дивиденды. При рассмотрении финансовых показателей, обязательно обращайте внимание на курсовую разницу, и корректируйте прибыль, это позволит яснее увидеть полную картину.

Не забудь подписаться на мой телеграмм канал Твой инвестор

Сегодня в ходе азиатской сессии пара EUR/USD торгуется в восходящем ключе

- 03 марта 2020, 10:15

- |

Сегодня в ходе азиатской сессии пара EUR/USD торгуется в восходящем ключе, продолжая развитие «бычьего» ралли с 21 февраля. Сейчас евро прибавляет около 0,20% и тестирует отметку 1.1150 на пробой вверх. Поддержку единой валюте оказывают ожидания смягчения монетарной политики со стороны ФРС США. Риски снижения ставки регулятором заметно усилились после того, как в минувшую пятницу глава регулятора Джером Пауэлл отметил, что готов действовать необходимым образом, чтобы нивелировать негативный эффект от эпидемии коронавируса. Опубликованная в понедельник макроэкономическая статистика вновь оказалась смешанной. Поддержку евро оказали данные по деловой активности в производственном секторе Европы. Так, в феврале немецкий индекс от Markit вырос с 47,8 до 48,0 пункта, что оказалось лучше нейтральных прогнозов аналитиков. В целом по еврозоне показатель поднялся с 49,1 до 49,2 пункта, что также превысило ожидания экспертов.

( Читать дальше )

Британский фунт завершил торги среды флэтовой динамикой

- 21 ноября 2019, 10:55

- |

Европейская валюта на форексе показала флэтовую динамику торгов против доллара США в среду, расположившись неподалёку от локальных максимумов, обновлённых 18 ноября. Дальнейшему развитию «бычьей» динамики по евро препятствовала публикация слабой макроэкономической статистики из Европы. Так, рынки негативно отреагировали на выход отчёта по финансовой стабильности в еврозоне, который, среди прочего, указал на растущие риски замедления европейской экономики на фоне сохраняющейся неопределённости на мировых рынках. Индекс цен производителей в Германии в октябре снизился на 0,2% м/м после роста на 0,1% м/м в предыдущем месяце. В годовом выражении показатель сократился на 0,6% г/г после снижения на 0,1% г/г в предыдущем месяце. Аналитики ожидали сокращения индекса на 0,4% г/г. Сегодня пара вновь показывает смешанную динамику. Инвесторы ожидают выступлений представителей ЕЦБ Ива Мерша и Луиса де Гиндоса, а также публикации сведений о последнем заседании ЕЦБ по монетарной политике.

( Читать дальше )

Доллар под давлением. Биткоин вниз? Покупать золото?

- 07 октября 2019, 19:33

- |

В этой статье компания Weltrade, предоставляет актуальную аналитику основных финансовых инструментов, а также прогноз на ближайшее время.

Общую ситуацию сейчас можно охарактеризовать, как глобальная консолидация. На прошлой неделе вышла статистика рынка труда США и не принесла никаких сюрпризов, цифры вышли примерно такие же, как ожидалось, примерно 135 000 новых рабочих мест, что было уже давно учтено в рынке. Именно поэтому сильных колебаний в торговых инструментах не произошло.

Традиционно понедельник день спокойный, на этот раз он не изменяет своим традициям. Всё находится в достаточно узких диапазонах, активность сохраняется невысокая, но, тем не менее, надо признать, что доллар остается под некоторым давлением. Может быть, такая ситуация связана с тем, что в октябре ожидается очередное заседание ФРС на котором будет снижена ставка на 0,25 процентных пункта. В принципе, ожидание рынка по этому событию оценивается в 90%, то есть 90% вероятности того, что ставка будет снижена.

Напомним, никаких серьезных новостей, которые могут повлиять на рынки, мы не ожидаем. Геополитика в легком затишье, но это касается прежде всего брексит, где никаких новостей ближайшее время не ожидается. Кроме того, торговая война между США и Китаем тоже притихла. Здесь нет явных обострений конфликта и поэтому интерес к риску потихонечку начинает восстанавливаться. Данная ситуация отображается по тем инструментам, которые традиционно являются убежищами, они снижаются. Мы говорим прежде всего про золото, оно достаточно важный индикатор интереса к риску. Давайте обратимся к каждому торговому инструменту, посмотрим, что происходит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал