SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

CRUDE

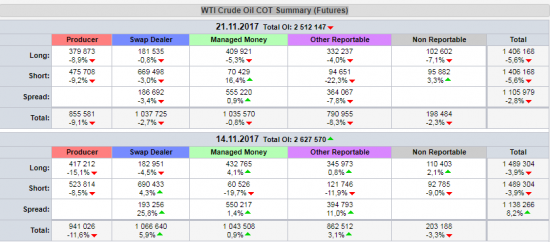

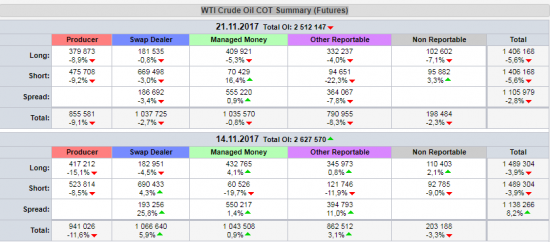

История сильных сбросов Открытого интереса WTI Crude Oil COT Summary (Futures) за 2017 г.

- 28 ноября 2017, 19:54

- |

История сильных сбросов Открытого интереса WTI Crude Oil COT Summary (Futures) за 2017 г.

Текущий достаточно сильный сброс сравним со сбросом в период 16 -31.05.2017 — основной новостью которого была заседание стран ОПЕК и вне ОПЕК (включая Россию).

http://www.cmegroup.com/tools-information/quikstrike/commitment-of-traders.html

( Читать дальше )

Текущий достаточно сильный сброс сравним со сбросом в период 16 -31.05.2017 — основной новостью которого была заседание стран ОПЕК и вне ОПЕК (включая Россию).

http://www.cmegroup.com/tools-information/quikstrike/commitment-of-traders.html

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доллар, нефть по порядку.

- 24 ноября 2017, 17:23

- |

Инвесторы учли весь основной негатив по доллару, скорректировав значение индекса на уровне 93.00 перед объявлением подробностей налоговой реформы на следующей неделе. Пониженная активность на американской стороне, а также беспокойство на рынке показала настроенность основной части инвесторов сократить бычьи ставки по американской валюте перед обнародованием решения о массивной фискальном стимулировании. Собственно, поэтому отчет ФРС и порция фундаментальных данных, включая заказы на товары длительного пользования была получили излишнюю медвежью интерпретацию.

Дональд Трамп пообещал в праздничном твите, что добьется снижения налоговой, однако опрос Рейтер, показал что вера в это небольшая. Опрос также подвергнул сомнению эффективность реформы в стимулировании экономики.

Высокая готовность договориться. Основное внимание на нефть

( Читать дальше )

WTI глобально

- 21 ноября 2017, 18:30

- |

Считаю интересной находкой, что нефть по логарифмической шкале в восходящем канале с 1999г. и коррекционном нисходящем с 2008.

Исходя из картинки, после сезонной коррекции или флэта можно предположить дальнейший рост котировок до сопротивления голубого канала. Если предположение подтвердится, сформируется модель ТА «флаг», который так же является фигурой продолжения тренда. В общем, жуть)

RSI на месячном ТФ, вроде, не против:

( Читать дальше )

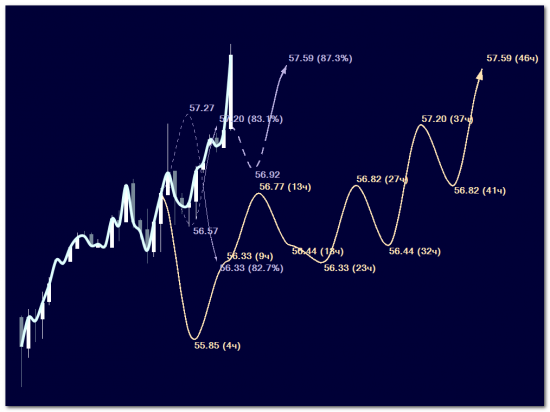

Прогноз BrentCL по просьбе подписчика.

- 20 ноября 2017, 13:46

- |

День сорок второй.

Всем привет!

Рада представить Вам свой прогноз по нефти. Вероятен лонг к 65.00 в течении этой недели.

Провокатор!!! Я не робот! Лови свой прогноз.

( Читать дальше )

Всем привет!

Рада представить Вам свой прогноз по нефти. Вероятен лонг к 65.00 в течении этой недели.

Провокатор!!! Я не робот! Лови свой прогноз.

( Читать дальше )

Flat on Brent

- 20 ноября 2017, 05:13

- |

Прошу обратить внимание что это не торговая идея, а мои ожидания поведения цены на нефть марки Brent.

Ожидаю флэт, в текущем диапазоне, с вероятными шпилями в область 65,7-66$ и последующими шортами в среднесрок.

Сейчас же рекомендую воздержаться от торговли и дождаться формирования боковика. Конкретика с целями, будет после отработки текущих ожиданий.

График.

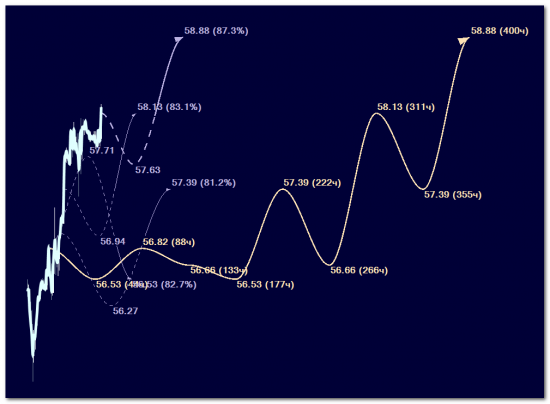

Развитие событий BRENTна дневном

- 13 ноября 2017, 18:15

- |

На графике представлены возможные пути развития бычьего сценария на нефть марки brent.

Какие у вас мысли?

Онлайн график.

Возможен поход на новые низы.

- 18 сентября 2017, 15:32

- |

Очень уж красиво ложатся уровни :)

Думаю, в краткосроке мы завершаем волну C (промежуточной степени) неправильной плоской коррекции. Дальше основной сценарий — разворот вниз с первой целью 44 -0.48% .30 и далее 37.10.

На данный момент волна B первичной степени (синяя в кружочке) достигла уровня 76.4 от волны A, находясь при этом в ценовой зоне волны 4 предшествующей начальной диагонали той же степени.

При пробитии 56 возможен поход наверх к окончанию волны Y первичной степени (зеленая в кружочке), поскольку вторая волна в коррекции циклической степени, на мой взгляд, может быть плоской коррекцией. Поэтому не исключаю возможный заход повыше, хотя это и маловероятно, поскольку начальная диагональ первичной степени (волна А) вырисовалась очень четко и соответствует всем соотношениям.

Если эта разметка вызовет живой интерес, готов привести более подробную выкладку на таймфреймах поменьше.

Всем удачи и профита!

Следим на графике за движением.

Скоро покупать?

- 04 сентября 2017, 15:21

- |

Идея на покупку рубля с использованием волнового анализа Вульфа, Эллиота и линий уровней.

Подробней на графике.

Откат есть, дальше рост?

- 29 августа 2017, 15:39

- |

Возможен очередной ложный откат в р-н 51 — 51,5 — рассматриваем как хорошую возможность прикупиться

Игнорируем всякую мутоту типа «Остановлены три нефтеперерабатывающих завода в Техасе»

Откатитлись, теперь закупаемся?

На графике.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал