Futures

Gold — WTI

- 23 марта 2015, 10:12

- |

Волновая картина ценовой динамики золота против нефти(WTI), говорит нам о возможном скором возобновление снижения данного инструмента. Потому как есть ряд причин, отталкивая от которых, можно предполагать завершения роста в качестве коррекции к предшествующему росту W-X-Y of (B).

Предполагаемая коррекция уже успела составить почти 61.8%, вероятно на этом коррекция уже была завершена, но исключать еще одного незначительного обновления максимума, все же пока не стоит, но в целом уже сейчас ожидаю снижение.

Ближайшая цель снижения в настоящий момент является уровень 21.74, в таком случае волна С составит 61.8% по отношению к волне (А), но это далеко не последняя цель на сегодняшний день, но что бы говорить о возможных дальнейших целях, нужно что бы текущий сценарий нашел подтверждение.

Ключевой уровень: 29.08

Цель: 21.74

- комментировать

- Комментарии ( 0 )

Nikkei 225 (продолжение)

- 23 марта 2015, 09:08

- |

Ожидания оправдались, этой действительно была коррекция, которая составила 38.2% и была завершена на этом уровне, после чего последовал рост в рамках формирования волны [5].

На текущий момент уже были выполнены все минимальные условия для формирования полноценного импульса волны [5], так же были выполнены почти все цели для этой волны, поэтому велика вероятность, что рост в ближайшее время подойдет к завершению и последует снижение цены но в качестве продолжительной коррекции.

Взгляд на CBOE Volatility Index (VIX) через волны Эллиотта

- 21 марта 2015, 15:58

- |

В 1993 Чикагская биржа (CBOE) представила индекс VIX — the CBOE Volatility Index, который изначально был создан для оценки/измерения ожидаемой 30-дневной волатильности рынка на индекс S&P 100. Вскоре индекс VIX стал основным ориентиром/показателем волатильности фондового рынка США. Его упоминание можно часто встретить в the Wall Street Journal, Barron’s и других ведущих финансовых изданиях, а также в новостях бизнеса на CNBC и Bloomberg TV, где VIX часто называют «индексом страха».

Десять лет спустя в 2003 году, Чикагская биржа вместе с Goldman Sachs обновили индекс VIX так, чтобы он отражал новый способ оценки предполагаемой волатильности, тот, который продолжает широко использоваться как теоретиками, так и практиками (риск-менеджерами и трейдерами). Обновленный VIX основывается на индексе S&P 500 и оценивает ожидаемую волатильность путем усреднения взвешенных цен SPX путов и коллов более широкого спектра цен исполнения. Предлагая сценарий для тиражирования экспозиции волатильности портфеля из опционов SPX, эта новая методология превратила VIX из абстрактного понятия в практический инструмент для торговли и хеджирования волатильности.

( Читать дальше )

Олово (Tin)

- 20 марта 2015, 09:11

- |

По олову намечается в ближайшем будущем хорошая восходящая тенденция, об этом свидетельствуют признаки свойственны волновому анализу, в связи с чем не могла не поделится с Вами.

По всей видимости, перед нами идет формирование коррекции, которая принимает вид одинарного зигзага, в рамках которого волна В была сформирована в качестве бегущего треугольника.

В рамках этого зигзага уже подходит к завершению его третья нога волна С, которая уже выполнила все минимальные требования для этой модели, а это означает, что рост цены на олово может начаться прям с текущих уровней. Но я думаю что снижение цены еще продолжится и первый претендент для ближайшей цели является уровень 14807.34, при этом волна С составит 61.8% по отношению к волне А. Но это далеко не последняя цель, волна С может составить 100% по отношению к волне А, но пока об этом говорить рано, нужно хотя бы найти подтверждение ближайшей цели.

Ключевой уровень: 9703.93

Цель: 14807.34

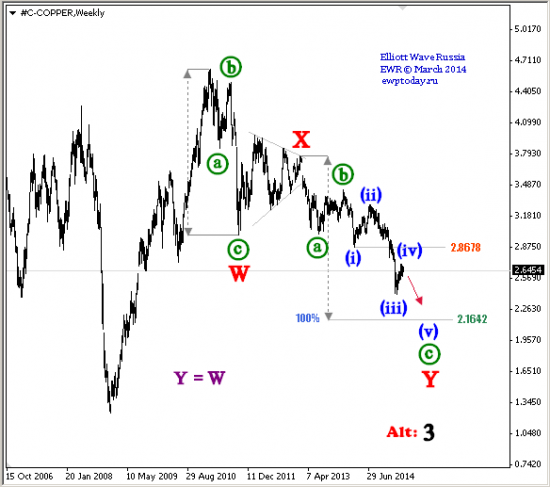

Медь «Copper» (продолжение)

- 17 марта 2015, 10:41

- |

Ранее я писала про медь (copper), вернее про то, какие бывают ситуации на рынке для волнового анализа, как с ними справится и что для этого нужно. Но сейчас речь не об этом, в прошлом обзоре про медь, я так же ставила акцент на маловероятность сценария со следующей схемой: ED после СT; сейчас можно сказать, что мои предположения оправдались, сценарий не оправдался и лучше никогда его не рассматривать реал тайм, а уж тем более торговать.

В настоящий момент волновая картина несколько изменилась — имеет меньше натяжек, больше простоты, вместо предполагаемого импульса, перед нами возможно развивается двойной зигзаг, в рамках которого идет формирование третей ноги волны Y, ближайшая цель для которой уровень 2.1642, что равняется Y=W 100%.

На младших волновых уровнях идет развитие коррекции в качестве предполагаемой волны (iv) of [c], по завершении которой ожидаю возобновление снижения цены уже в рамках волны (v) of [c]. Ключевой уровень для коррекции волны (iv) of [c] выступает уровень 2.8678, но это не значит, что субволны волны (iv) of [c] не могут заходить выше этого уровня, главное что бы в конечно итоге, коррекция завершилась вне ценовой области волны (i) of [c].

Ключевой уровень: 2.8678

Цель: 2.1642

Gold \ UAH [XAUUAH]

- 16 марта 2015, 14:23

- |

![Gold \ UAH [XAUUAH] Gold \ UAH [XAUUAH]](/uploads/images/02/85/78/2015/03/16/f37d51.png)

Про XAURUB написала, решила и про золото к гривне написать, по сути отличие не большое, все тоже самое только цели и ключевые уровни разные, а в дальнейшем и структура всего роста будет разной.

Волновая картина ценовой динамики золота против гривны, говорит нам о возможно скором возобновлении роста цены данного инструмента. Потому как есть ряд причин, отталкивая от которых, можно предполагать завершения снижения в качестве коррекции к предшествующему росту.

Предполагаемая коррекция волна [4], в настоящий момент уже составила 61.8% по отношению к волне [3], что само по себе является сильным аргументов, в ползу завершения коррекции, потому как такая глубина допустима для четвертых волн крайне редко и в особых случаях. В том виде, в котором она(волна [4]) сейчас, говорит нам о ее незавершенности, но так как дальнейшее снижение цены крайне не желательно, то скорее всего она примет вид горизонтальной коррекции, например треугольника или плоскости, а может даже и комбинации. На данный момент сказать какая все таки будет коррекция не представляется возможным, в силу отсутствия тех черт характеризующих ту или иную модель коррекции.

( Читать дальше )

GOLD \ RUB [XAURUB]

- 13 марта 2015, 12:07

- |

![GOLD \ RUB [XAURUB] GOLD \ RUB [XAURUB]](/uploads/images/02/85/78/2015/03/13/3463fd.png)

Волновая картина ценовой динамики золота против рубля, говорит нам о возможно скором возобновлении роста цены данного инструмента. Потому как есть ряд причин, отталкивая от которых, можно предполагать завершения снижения в качестве коррекции к предшествующему росту.

Предполагаемая коррекция волна [4], в настоящий момент уже составила 61.8% по отношению к волне [3], что само по себе является сильным аргументов, в ползу завершения коррекции, потому как такая глубина допустима для четвертых волн крайне редко и в особых случаях. В том виде, в котором она(волна [4]) сейчас, говорит нам о ее незавершенности, но так как дальнейшее снижение цены крайне не желательно, то скорее всего она примет вид горизонтальной коррекции, например треугольника или плоскости, а может даже и комбинации. На данный момент сказать какая все таки будет коррекция не представляется возможным, в силу отсутствия тех черт характеризующих ту или иную модель коррекции.

( Читать дальше )

[GOLD\EUR] XAUEUR

- 12 марта 2015, 10:07

- |

В середине января этого года, наш коллега предположил завершение роста цены в качестве коррекции, которая принимала вид обычного зигзага. Предположение о завершение было основано на тех характеристиках, что свойственны зигзагу из волнового принципа.

Три главных аргумента в пользу завершения роста:

1. треугольника в волне B of (B);

2. С=161.8%;

3.(В)=61.8%;

![[GOLD\EUR] XAUEUR [GOLD\EUR] XAUEUR](/uploads/images/02/85/78/2015/03/12/aeac01.png)

Предположение о завершение роста частично подтвердилось, цена последовала на снижение и в этом снижении структура соответствует характеристикам импульса нежели коррекции. В связи с чем, есть предположение о том, что перед нами развивается зарождение новой нисходящий тенденции.

![[GOLD\EUR] XAUEUR [GOLD\EUR] XAUEUR](/uploads/images/02/85/78/2015/03/12/98ce8e.png)

( Читать дальше )

Палладий XPDUSD

- 06 марта 2015, 09:19

- |

В этот раз хочу рассказать о возможно скором снижении цены на палладий, что может дать шанс обогатится применяя короткие позиции.

С локального максимума 910.91 2014 года, вниз прошла волна, по структуре которой можно предположить, что был сформирован импульс. По завершении которого последовал рост, идентифицированный мною как коррекция к предшествующему снижению, потому как четко видно чередование зигзагов.

Чередование зигзагов, а их всего два, говорит нам о том, что перед нами развивается модель «двойной зигзаг», и те характеристики, которые нанесены на график([y]=[w] 100%,B=61.8%) говорят нам о том, что завершающий этап всей коррекционной модели очень близок.

Если рассматривать снижение в качестве обычного зигзага (что я и рассматриваю в качестве приоритета), то первой целью снижения будет служить уровень 719.79, в таком случае волна

( Читать дальше )

Торговая идея: CADJPY (часть 2)

- 05 марта 2015, 21:51

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал