SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

GMKN

Что я торгую и почему.

- 19 октября 2023, 12:39

- |

Доброго времени суток.

Продолжаю.

Все что говорю исключительно субъективно, за время на рынке я менял мнение по некоторым практическим вопросам.

Тезисно.

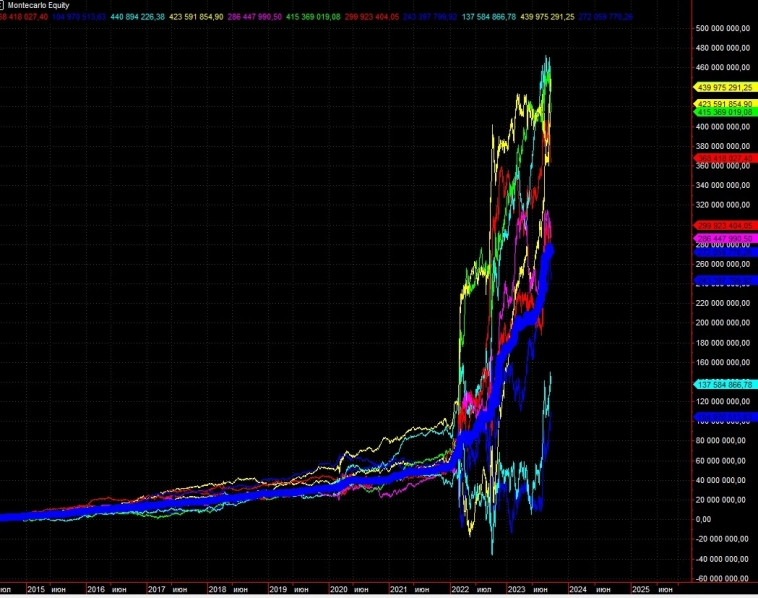

Хочется стабильности эквити.

Торгуя мало явлений бывают долгие периоды боковика или просадок.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 32 )

Про рынок 17.10

- 17 октября 2023, 08:23

- |

Всех приветствую!

По традиции начну с новостей.

Со вчерашнего дня должно было начаться исполнение Указа для стабилизации валютного курса — ОБЯЗАТЕЛЬНАЯ ПРОДАЖА ВАЛЮТНОЙ ВЫРУЧКИ ЭКСПОРТЕРОВ.

МИНЭКОНОМРАЗВИТИЯ ПО-ПРЕЖНЕМУ ОЖИДАЕТ СТАБИЛИЗАЦИИ КУРСА РУБЛЯ НА УРОВНЕ 90-92 РУБ/$ В 2024-2026ГГ — РЕШЕТНИКОВ. Готовят базу для населения?

При этом на уже падающей нефти пары особо не реагировали. С технической точки зрения в парах USDRUB и в CNYRUB картины примерно одинаковые, сверху были дивергенции, открылись с гэпом вниз, но цена выше 55EMA и трендов, отскок возможен... Только зритель! Ничего по валюте делать не хочу. У меня есть доллары, юани и рубли, все по 1/3, буду просто смотреть. При любой ситуации главное — не заработать, главное — не потерять слишком много.

Минфин не планирует влиять на курс рубля в случае недополучения доходов федерального бюджета — Силуанов (https://www.vedomosti.ru/finance/news/2023/10/16/1000848-minfin-poobeschal-ne-vliyat ). Что это — снова нерешительность или ожидание чего-то?

( Читать дальше )

По традиции начну с новостей.

Со вчерашнего дня должно было начаться исполнение Указа для стабилизации валютного курса — ОБЯЗАТЕЛЬНАЯ ПРОДАЖА ВАЛЮТНОЙ ВЫРУЧКИ ЭКСПОРТЕРОВ.

МИНЭКОНОМРАЗВИТИЯ ПО-ПРЕЖНЕМУ ОЖИДАЕТ СТАБИЛИЗАЦИИ КУРСА РУБЛЯ НА УРОВНЕ 90-92 РУБ/$ В 2024-2026ГГ — РЕШЕТНИКОВ. Готовят базу для населения?

При этом на уже падающей нефти пары особо не реагировали. С технической точки зрения в парах USDRUB и в CNYRUB картины примерно одинаковые, сверху были дивергенции, открылись с гэпом вниз, но цена выше 55EMA и трендов, отскок возможен... Только зритель! Ничего по валюте делать не хочу. У меня есть доллары, юани и рубли, все по 1/3, буду просто смотреть. При любой ситуации главное — не заработать, главное — не потерять слишком много.

Минфин не планирует влиять на курс рубля в случае недополучения доходов федерального бюджета — Силуанов (https://www.vedomosti.ru/finance/news/2023/10/16/1000848-minfin-poobeschal-ne-vliyat ). Что это — снова нерешительность или ожидание чего-то?

( Читать дальше )

Технический анализ акций компании ГМК "Нор.Никель" (GMKN) с точки зрения позиционного трейдинга.

- 10 октября 2023, 11:49

- |

Друзья всех приветствую🤝

Был задан вопрос по поводу данной акции. Рассмотрел со своей точки зрения, а именно: относительно графика, поведения цены и торговых объемов.

Всем удачной торговли и контролируйте свои риски🤝

Если видео было полезным прошу поддержать лайком👍 готов ответить на Ваши комментарии🤝

🔥Идеи на каждый торговый день здесь: t.me/TechincalllTrading

Про рынок 10,10

- 10 октября 2023, 08:28

- |

Всех приветствую!

По традиции начну с новостей.

Война на Ближнем Востоке спровоцировало рост нефти, полностью испортив и без того непонятную картину.

СПРОС НА НЕФТЬ В МИРЕ ВЫРАСТЕТ БОЛЕЕ ЧЕМ НА 16 МЛН Б/С С 2022 Г. ПО 2045 Г., ДО 116 МЛН Б/С СТРАНЫ ОПЕК ПРОДОЛЖАТ УВЕЛИЧИВАТЬ ПРЕДЛОЖЕНИЕ НЕФТИ, К 2045 ГОДУ ПОКАЗАТЕЛЬ ВЫРАСТЕТ ДО 46,1 МЛН Б/С ПРОТИВ 34,2 МЛН Б/С В 2022 ГОДУ - ДОКЛАД ОПЕК.

Поступил вопрос на канале — «Добрый день! Брать фьючерс на нефть? Новичок… Спасибо!»

Нефть — и в обычной ситуации больше политический инструмент, а в такой крайне «нервной и неопределенной „ситуации особенно! А если конфликт закончится? Не рекомендую!

Валютный рынок.

Банк Израиля начал срочную продажу иностранной валюты на сумму 30 млрд долларов на валютном рынке, чтобы обуздать доллар и предотвратить дальнейшее падение шекеля. А у нас такого нет, что настораживает. Или СВО это не война?!😡

Говорить про нерешительность наших монетарных властей не вижу смысла, все уже сказано, но прошла информация — Комитет Госдумы по финансовому рынку рекомендовал нижней палате парламента назначить новых членов совета директоров ЦБ и продлить полномочия некоторых прежних членов совета директоров.

( Читать дальше )

По традиции начну с новостей.

Война на Ближнем Востоке спровоцировало рост нефти, полностью испортив и без того непонятную картину.

СПРОС НА НЕФТЬ В МИРЕ ВЫРАСТЕТ БОЛЕЕ ЧЕМ НА 16 МЛН Б/С С 2022 Г. ПО 2045 Г., ДО 116 МЛН Б/С СТРАНЫ ОПЕК ПРОДОЛЖАТ УВЕЛИЧИВАТЬ ПРЕДЛОЖЕНИЕ НЕФТИ, К 2045 ГОДУ ПОКАЗАТЕЛЬ ВЫРАСТЕТ ДО 46,1 МЛН Б/С ПРОТИВ 34,2 МЛН Б/С В 2022 ГОДУ - ДОКЛАД ОПЕК.

Поступил вопрос на канале — «Добрый день! Брать фьючерс на нефть? Новичок… Спасибо!»

Нефть — и в обычной ситуации больше политический инструмент, а в такой крайне «нервной и неопределенной „ситуации особенно! А если конфликт закончится? Не рекомендую!

Валютный рынок.

Банк Израиля начал срочную продажу иностранной валюты на сумму 30 млрд долларов на валютном рынке, чтобы обуздать доллар и предотвратить дальнейшее падение шекеля. А у нас такого нет, что настораживает. Или СВО это не война?!😡

Говорить про нерешительность наших монетарных властей не вижу смысла, все уже сказано, но прошла информация — Комитет Госдумы по финансовому рынку рекомендовал нижней палате парламента назначить новых членов совета директоров ЦБ и продлить полномочия некоторых прежних членов совета директоров.

( Читать дальше )

💰 Сделка на миллиард долларов в год.

- 29 сентября 2023, 10:21

- |

🏭 Именно так можно охарактеризовать совместное предприятие «Норникеля» и Росатома «Полярный литий», которое будет осваивать крупнейшее в России Колмозерское литиевое месторождение. Проект позволит выпускать 45 000 тонн карбоната и гидроксида лития в год. Капекс может превысить 650 млн долларов. Начало добычи ожидается не раньше 2028 года, выход на проектную мощность к 2030 году. Проект может занять 10% мирового рынка лития. Поставлять литий планируется на Калининградскую гигафабрику для производства литий-ионных аккумуляторов.

🧮 Если предположим, что совместное предприятие будет в равных долях, то на ГМК Норникель будет приходиться $500 млн выручки по текущим ценам на карбонад лития в $23000 и $325 млн капекса. Выручка за 2022 составила $16.9 млрд, а капекс $4.3 млрд. Другими словами, проект принесет 3% выручки при затратах 7% годового капекса.

🎈 Самое интересное, что объявляли проект в начале этого года при ценах на литий в $70000 и выручка должна была бы быть в 3 раза больше. Теперь же ажиотаж сдувается, и литий может еще уполовиниться от текущих цен. К тому же, если на рынок попадет еще 10% предложения. Интересно, в свое ТЭО они какую цену лития писали?

( Читать дальше )

Про рынок 27,09

- 27 сентября 2023, 08:05

- |

Всех приветствую!

По традиции начну с новостей.

Сегментированность валюты приведет к множественности курсов, считают (https://www.vedomosti.ru/finance/articles/2023/09/26/997088-pochemu-rublyu-ne-nuzhni-dva-valyutnih-rinka) в ЦБ. Об этом я писал накануне.

Банк России и опрошенные «Ведомостями» экономисты выступили против создания двух валютных рынков для российского рубля. МИНЭКОНОМРАЗВИТИЯ ЖДЕТ ПИК УКРЕПЛЕНИЯ РУБЛЯ К ИЮНЮ 2024Г ДО 87,5 РУБ./$ С ДАЛЬНЕЙШИМ ПОСТЕПЕННЫМ ОСЛАБЛЕНИЕМ — МАКРОПРОГНОЗ. МИНЭКОНОМРАЗВИТИЯ ОЖИДАЕТ, ЧТО КУРС ЕВРО ОПУСТИТСЯ НИЖЕ 100 РУБ. В МАЕ-СЕНТЯБРЕ 2024Г, НО ЗАТЕМ ОПЯТЬ ПРЕВЫСИТ 100 РУБ. — МАКРОПРОГНОЗ. Т.е. можно забыть про крепкий рубль (если это не очередная разводка государства).

10 октября - Эльвира Набиуллина в Госдуме. Посмотрим, что она там скажет, что изобретет!!!

И рубль «не понимает», что от него хотят и что будет, стоит на месте. USDRUB на днях все еще остается в треугольнике, и RSI тоже… Ситуация 50/50…… Ничего по валюте делать не хочу, повторю, у меня есть доллары, юани и рубли, все по 1/3, буду просто смотреть!

( Читать дальше )

По традиции начну с новостей.

Сегментированность валюты приведет к множественности курсов, считают (https://www.vedomosti.ru/finance/articles/2023/09/26/997088-pochemu-rublyu-ne-nuzhni-dva-valyutnih-rinka) в ЦБ. Об этом я писал накануне.

Банк России и опрошенные «Ведомостями» экономисты выступили против создания двух валютных рынков для российского рубля. МИНЭКОНОМРАЗВИТИЯ ЖДЕТ ПИК УКРЕПЛЕНИЯ РУБЛЯ К ИЮНЮ 2024Г ДО 87,5 РУБ./$ С ДАЛЬНЕЙШИМ ПОСТЕПЕННЫМ ОСЛАБЛЕНИЕМ — МАКРОПРОГНОЗ. МИНЭКОНОМРАЗВИТИЯ ОЖИДАЕТ, ЧТО КУРС ЕВРО ОПУСТИТСЯ НИЖЕ 100 РУБ. В МАЕ-СЕНТЯБРЕ 2024Г, НО ЗАТЕМ ОПЯТЬ ПРЕВЫСИТ 100 РУБ. — МАКРОПРОГНОЗ. Т.е. можно забыть про крепкий рубль (если это не очередная разводка государства).

10 октября - Эльвира Набиуллина в Госдуме. Посмотрим, что она там скажет, что изобретет!!!

И рубль «не понимает», что от него хотят и что будет, стоит на месте. USDRUB на днях все еще остается в треугольнике, и RSI тоже… Ситуация 50/50…… Ничего по валюте делать не хочу, повторю, у меня есть доллары, юани и рубли, все по 1/3, буду просто смотреть!

( Читать дальше )

Про рынок 12.09

- 12 сентября 2023, 08:17

- |

Всех приветствую!

По традиции начну с новостей.

МИНЭКОНОМРАЗВИТИЯ НЕ ОЖИДАЕТ «КАКИХ-ТО ФАТАЛЬНЫХ» ДЕФИЦИТОВ БЮДЖЕТА РФ В 2024-2025 ГГ. — РЕШЕТНИКОВ.

ФОРМИРОВАНИЕ ФЕДЕРАЛЬНОГО БЮДЖЕТА ВЕДЕТСЯ БОЛЕЕ ДИНАМИЧНЫМИ ТЕМПАМИ, ЧЕМ ПРОГНОЗИРОВАЛОСЬ. ДИНАМИКА ИСПОЛНЕНИЯ РАСХОДОВ БЮДЖЕТА РФ СОХРАНЯЕТСЯ НА НОРМАЛЬНОМ УРОВНЕ ПОСЛЕ УСКОРЕННОГО ФИНАНСИРОВАНИЯ В НАЧАЛЕ ГОДА. МИНФИН ПРОГНОЗИРУЕТ ДЕФИЦИТ БЮДЖЕТ РФ В 2023 Г. В 2% ВВП ИСХОДЯ ИЗ УСТОЙЧИВОГО ТРЕНДА НА УЛУЧШЕНИЕ БЮДЖЕТНОЙ СИТУАЦИИ. МЕСЯЧНАЯ ДИНАМИКА НЕФТЕГАЗОВЫХ ДОХОДОВ БЮДЖЕТА ЗНАЧИТЕЛЬНО ПРЕВЫСИЛА УРОВЕНЬ ИХ БАЗОВОГО РАЗМЕРА — МИНФИН РФ.

=

Ведомства РФ и Индии договариваются о возможности инвестирования скопившихся рупий — Лавров (https://tass.ru/ekonomika/18698823) «У наших экспортеров на счетах в индийских банках огромное количество рупий. Сейчас соответствующие ведомства наши и правительства наши договариваются о том, как найти возможности их взаимовыгодного инвестирования и использования». Лавров: (https://tass.ru/ekonomika/18698443) Индия предложила России инвестировать рупии, которые скопились у Москвы.

( Читать дальше )

По традиции начну с новостей.

МИНЭКОНОМРАЗВИТИЯ НЕ ОЖИДАЕТ «КАКИХ-ТО ФАТАЛЬНЫХ» ДЕФИЦИТОВ БЮДЖЕТА РФ В 2024-2025 ГГ. — РЕШЕТНИКОВ.

ФОРМИРОВАНИЕ ФЕДЕРАЛЬНОГО БЮДЖЕТА ВЕДЕТСЯ БОЛЕЕ ДИНАМИЧНЫМИ ТЕМПАМИ, ЧЕМ ПРОГНОЗИРОВАЛОСЬ. ДИНАМИКА ИСПОЛНЕНИЯ РАСХОДОВ БЮДЖЕТА РФ СОХРАНЯЕТСЯ НА НОРМАЛЬНОМ УРОВНЕ ПОСЛЕ УСКОРЕННОГО ФИНАНСИРОВАНИЯ В НАЧАЛЕ ГОДА. МИНФИН ПРОГНОЗИРУЕТ ДЕФИЦИТ БЮДЖЕТ РФ В 2023 Г. В 2% ВВП ИСХОДЯ ИЗ УСТОЙЧИВОГО ТРЕНДА НА УЛУЧШЕНИЕ БЮДЖЕТНОЙ СИТУАЦИИ. МЕСЯЧНАЯ ДИНАМИКА НЕФТЕГАЗОВЫХ ДОХОДОВ БЮДЖЕТА ЗНАЧИТЕЛЬНО ПРЕВЫСИЛА УРОВЕНЬ ИХ БАЗОВОГО РАЗМЕРА — МИНФИН РФ.

=

Ведомства РФ и Индии договариваются о возможности инвестирования скопившихся рупий — Лавров (https://tass.ru/ekonomika/18698823) «У наших экспортеров на счетах в индийских банках огромное количество рупий. Сейчас соответствующие ведомства наши и правительства наши договариваются о том, как найти возможности их взаимовыгодного инвестирования и использования». Лавров: (https://tass.ru/ekonomika/18698443) Индия предложила России инвестировать рупии, которые скопились у Москвы.

( Читать дальше )

Про рынок 04.09

- 04 сентября 2023, 07:37

- |

Всех приветствую!

По традиции начну с новостей.

Американские СМИ анонсируют, что Байден принял решение отправить Украине снаряды с обедненным ураном. Несмотря на то, что это не ядерное оружие, обедненный уран токсичен и радиоактивен. Снарядами с обедненным ураном бомбили Сербию, вызвав всплеск онкологии.

Эскалация напряженности набирает обороты! На неделе была предпринята попытка массовой атаки беспилотников по городам РФ. Но как в последнее время снова без жертв…Привыкли!😡

Возникает вопрос — как беспилотники долетают до Москвы с территории Украины? Если их засекают в других областях РФ — то почему их там не сбивают? Значит не могут!!! Тогда о какой безопасности идет речь? А что будет, если Украина будет использовать самолеты, поставляемые ей США и странами НАТО? А если будут использовать снаряды с обедненным ураном? ДАЖЕ ДУМАТЬ НЕ ХОЧУ!!!😱

1 сентября прошло и на Украине, и судя по видео — там тоже растят «патриотов», но в отличии от нас, там присутствуют лозунги «Убей Москаля», так что противостояние между РФ и Украиной может продолжаться долго!!! Просто мысли вслух!!!

( Читать дальше )

По традиции начну с новостей.

Американские СМИ анонсируют, что Байден принял решение отправить Украине снаряды с обедненным ураном. Несмотря на то, что это не ядерное оружие, обедненный уран токсичен и радиоактивен. Снарядами с обедненным ураном бомбили Сербию, вызвав всплеск онкологии.

Эскалация напряженности набирает обороты! На неделе была предпринята попытка массовой атаки беспилотников по городам РФ. Но как в последнее время снова без жертв…Привыкли!😡

Возникает вопрос — как беспилотники долетают до Москвы с территории Украины? Если их засекают в других областях РФ — то почему их там не сбивают? Значит не могут!!! Тогда о какой безопасности идет речь? А что будет, если Украина будет использовать самолеты, поставляемые ей США и странами НАТО? А если будут использовать снаряды с обедненным ураном? ДАЖЕ ДУМАТЬ НЕ ХОЧУ!!!😱

1 сентября прошло и на Украине, и судя по видео — там тоже растят «патриотов», но в отличии от нас, там присутствуют лозунги «Убей Москаля», так что противостояние между РФ и Украиной может продолжаться долго!!! Просто мысли вслух!!!

( Читать дальше )

Кратко по отчетности

- 30 августа 2023, 14:52

- |

Народ вчера-сегодня уже отметил сюрпризы опубликованной отчетности по МСФО.

Для себя веду статистику по МСФО крупнейших компаний РФ с Мосбиржи (не всех, совокупно около 80% в индексе Мосбиржи) и делаю прогнозы на 1 год вперед.

Что сказать — отчетность действительно впечатляющая. По большинству компаний факты лучше прогнозов. Видимо, слабый рубль и переключение на другие рынки сделали свое дело, а во 2 полугодии рубль еще и добавит эффекта (даже если будет стоять под 100).

Если раньше я ожидал годовые прибыли большинства компаний в районе нижних диапазонов, то сейчас совокупно вырисовывается картинка почти на уровне 2021г. (тогда был исторический максимум прибылей).

Взвешенная по весам бумаг в индексе совокупная дивидендная доходность получается в районе 12.5% по текущим ценам (по отдельным бумагам доходит до 20%).

При таком раскладе думаю падать будет тяжело. Дальнейшему росту мешает техническая перекупленность, но это вопрос времени.

Я бы поставил на обновление максимума по индексу Мосбиржи (4300), если черные лебеди не залетят.

( Читать дальше )

Для себя веду статистику по МСФО крупнейших компаний РФ с Мосбиржи (не всех, совокупно около 80% в индексе Мосбиржи) и делаю прогнозы на 1 год вперед.

Что сказать — отчетность действительно впечатляющая. По большинству компаний факты лучше прогнозов. Видимо, слабый рубль и переключение на другие рынки сделали свое дело, а во 2 полугодии рубль еще и добавит эффекта (даже если будет стоять под 100).

Если раньше я ожидал годовые прибыли большинства компаний в районе нижних диапазонов, то сейчас совокупно вырисовывается картинка почти на уровне 2021г. (тогда был исторический максимум прибылей).

Взвешенная по весам бумаг в индексе совокупная дивидендная доходность получается в районе 12.5% по текущим ценам (по отдельным бумагам доходит до 20%).

При таком раскладе думаю падать будет тяжело. Дальнейшему росту мешает техническая перекупленность, но это вопрос времени.

Я бы поставил на обновление максимума по индексу Мосбиржи (4300), если черные лебеди не залетят.

( Читать дальше )

Про рынок 29.08

- 29 августа 2023, 08:17

- |

Всех приветствую!

Т.к. вчера не было особо значимых новостей сразу перейду к «бумажному» рынку.

Рост продолжается не смотря ни на что. Индекс ММВБ выходит из канала с поддержкой на предгэповой зоне 3010-3026 (+тренд) (возможно с поддержкой 3051) и сопротивлением 3167-3174. Есть две мишени, первая от глобального канала 3051-3174 = 3297± , и локальная от пробоя меньшего канала 3102-3174 = 3246± . RSI накернивает тренд... Возможно продолжение игры «Поймать Медведя» — иного объяснения я не нахожу (напомню ее суть —сформировать уровень, проторговать его и вынести продавцов, при чем мишени от пробоя становятся уровнями сопротивления, т. е. снова канал и потом начать все заново). Т.Е. СНОВА МЕДВЕДИ ПОМОГАЮТ РОСТУ, ЗАКРЫВАЯ СВОИ ШОРТЫ!!!

На часах все акции выше 55EMA, т. е. даже спекулятивно торговля только от покупки. Коррекцию надо откупать, желательно с короткими стопами!!!

По утру писал на канале — «В Индексе ММВБ на часах картина с точки зрения волн пока неопределенная, но исключать продолжения роста к реперному дневному уровню сопротивления 3174 нельзя.

( Читать дальше )

Т.к. вчера не было особо значимых новостей сразу перейду к «бумажному» рынку.

Рост продолжается не смотря ни на что. Индекс ММВБ выходит из канала с поддержкой на предгэповой зоне 3010-3026 (+тренд) (возможно с поддержкой 3051) и сопротивлением 3167-3174. Есть две мишени, первая от глобального канала 3051-3174 = 3297± , и локальная от пробоя меньшего канала 3102-3174 = 3246± . RSI накернивает тренд... Возможно продолжение игры «Поймать Медведя» — иного объяснения я не нахожу (напомню ее суть —сформировать уровень, проторговать его и вынести продавцов, при чем мишени от пробоя становятся уровнями сопротивления, т. е. снова канал и потом начать все заново). Т.Е. СНОВА МЕДВЕДИ ПОМОГАЮТ РОСТУ, ЗАКРЫВАЯ СВОИ ШОРТЫ!!!

На часах все акции выше 55EMA, т. е. даже спекулятивно торговля только от покупки. Коррекцию надо откупать, желательно с короткими стопами!!!

По утру писал на канале — «В Индексе ММВБ на часах картина с точки зрения волн пока неопределенная, но исключать продолжения роста к реперному дневному уровню сопротивления 3174 нельзя.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал