Globaltrans

Анализ рынка 2.07.2021 / Покоряем вершины. Новатек, Роснефть, Лукойл, VEON, ТКС

- 02 июля 2021, 09:18

- |

- комментировать

- Комментарии ( 0 )

Ставки аренды на полувагоны резко взлетела, акционеры GlobalTrans счастливы!

- 23 июня 2021, 10:37

- |

📈 Так вот, в июне ставки на полувагоны перешагнули барьер в 1200 руб./сутки! Этот экспоненциальный рост, по мнению ИД «Гудок», связан с увеличением погрузки угля, щебня и стройматериалов, а также свою роль сыграла инфляция. По оценке Института проблем естественных монополий (ИПЕМ), прирост перевозок угля в объёме 17,8% в мае 2021 года к уровню прошлого года вызвал в этом месяце увеличение потребности в полувагонах на 50 тыс. единиц.

🚂 При этом специалистами в области ж.д. перевозок в рамках прогнозных моделей озвучиваются две новости:

🙂 Такая позитивная динамика сохранится до осени

😟 Однако говорить о долгосрочной тенденции пока не приходится

( Читать дальше )

Инфляция, послы, деревья в итогах недели

- 19 июня 2021, 10:13

- |

Конец недели на мировых биржах явно не задался. Пятница окрасила рынки в коррекционные цвета. Индекс Мосбиржи за неделю потерял 1%. Поводом на первый взгляд могут служить новости из-за океана о надвигающейся инфляция в 2,5-3%. Ну да… нам то в России бояться такой инфляции. Сколько там у нас реальная сейчас?

Далее посыпался целый шквал новостей. ФРС оставила процентную ставку без изменений, но с намеком на скорое повышение. Встреча глав США и России завершилась без явно выраженных сдвигов. Послов вернут, но без прорывов в экономической сфере. Все это красивые поводы для повышения волатильности, но настоящей причиной коррекции служит банальная перегретость рынка и коррекция цен на сырье. Многие уже и забыли, что деревья не растут до небес.

В начале мая доллар отрисовал нам возможный уровень падения к 72 рублям. В течение месяца цена как раз туда и снизилась. Уровни рассматриваю с точки зрения набора позиции. Однако, нужно понимать, что осенью у нас выборы, а перед ними традиционно придавливают валюту вниз. Что мы увидим ближе к зиме? Вопрос риторический.

( Читать дальше )

Куда летит Globaltrans, интервью руководства компании 08.06.2021

- 18 июня 2021, 18:53

- |

08 июня 2021 года на Ютуб канале Газпромбанк инвестиции, вышло интервью представителей компании Приит Педая (советник генерального директора), Михаила Перестюка ( руководитель направления по работе с инвесторами).

( Читать дальше )

Будут ли дальше расти акции Globaltrans (Глобалтранс)?

- 16 июня 2021, 17:58

- |

Будут ли дальше расти акции Globaltrans (Глобалтранс)?

Globaltrans (Глобалтранс) — третий по величине оператор подвижного состава в РФ, парк вагонов 71688 штук, 63% — полувагоны, 29% цистерны для перевозки нефтепродуктов, 70 собственных локомотивов.

Работает на рынке жд перевозок России, Украины и Эстонии, но последние две занимают не более 3% в обороте.

Акций в свободном обращении около 57%, остальной пакет сосредоточен у менеджмента компании.

Рынок грузовых жд перевозок только восстанавливается от провала в 2020 году (объем и суточная ставка аренды), большое количество как более крупных, так и более мелких конкурентов мешают нарастить долю рынка, плюс профицит полувагонов еще не исчерпан.

Сама компания косвенно подтверждает отсутствие идей для роста выплачивая последние годы всю чистую прибыль и свободный денежный поток в виде дивидендов ( об этом ниже).

Единственная существенная причина почему акция находится на текущих уровнях и даже растет — ожидание возврата к прежним дивидендным выплатам ( 74 и больше).

( Читать дальше )

Покупка акций Globaltrans может быть хорошей долгосрочной идеей - Универ Капитал

- 28 мая 2021, 20:19

- |

По сообщению компании, рост выручки произошёл на фоне общей позитивной ситуации в сегменте железнодорожных перевозок. При этом, “Новая перевозочная компания” – один из ключевых активов Globaltrans, в начале мая, наоборот, отчитался о падении выручки за 1 кв. 2021года на 26%. Индекс суточной ставки предоставления полувагонов на конец апреля также показывает снижение 12-й месяц подряд. Но, на фоне роста цен на commoditys и постепенного восстановления мировой экономики после пандемии COVID ставки на полувагоны тоже должны начать рост. По данным агентства Блумберг, стоимость морской перевозки 40-футового контейнера из Шанхая в Роттердам впервые в истории превысила $10 000 и достигла $10 174.

В связи с этим, покупка акций Globaltrans, в расчете на разворот показателей и рост прибыли может быть хорошей долгосрочной идеей. Акции Globaltrans с начала мая показали незначительный рост.Тузов Артем

ИК «УНИВЕР Капитал»

Услуги транспортных компаний пользуются повышенным спросом - Финам

- 20 мая 2021, 16:12

- |

На рынке морских контейнерных перевозок со второго полугодия 2020 года наблюдается бурный рост. Причиной этого стал возникший на фоне оживления экономики после коронакризиса дефицит контейнеров в Китае вследствие замедления их возврата из США и Европы. В результате ставки фрахта в апреле взлетели до 13-летнего максимума. Дополнительное воздействие на рынок оказала и недельная блокада Суэцкого канала в конце марта контейнеровозом Ever Given компании Evergreen. Спрос на контейнеры отразился на росте доходов не только морских, но и железнодорожных контейнерных перевозчиков.

Рост рынка железнодорожных перевозок контейнеров в России по итогам первого квартала 2021 года составил 14,8% относительно аналогичного периода прошлого года. Это обусловлено высокой базой второй половины 2020 года, когда на фоне ограничений и изменений цепочек поставок на железные дороги переключились объемы, ранее перевозимые другими видами транспорта.

( Читать дальше )

РЖД восстанавливает грузооборот, GlobalTrans может этим воспользоваться

- 13 мая 2021, 10:10

- |

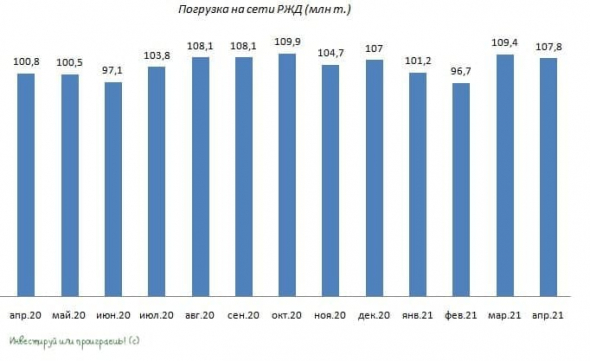

🚂 По оперативной информации, погрузка на сети ОАО «Российские железные дороги» в апреле 2021 года увеличилась на 6,9% (г/г) до 107,8 млн тонн.

📈 За период с января по апрель погрузка увеличилась на 1,8% (г/г) до 414,9 млн т, благодаря росту погрузки угля и зерна.

📈 Хороший рост грузооборота также наблюдается в сегменте лома чёрных металлов, цемента и минеральных удобрений.

📉 Погрузка нефти и нефтепродуктов по итогам четырёх месяцев сократилась на 4,7% (г/г) до 72,2 млн т. Этот сегмент занимает второе место в структуре грузооборота на сети РЖД после угля.

❗️В то же время ситуация в данном сегменте улучшается по мере смягчения соглашения ОПЕК+. Если в январе погрузка сократилась на 9,6% (г/г), то по итогам апреля показатель вырос на 5,2% (г/г) до 18 млн т.

🛢 Поскольку страны ОПЕК+ в прошлом месяце договорились увеличивать добычу в период с мая по июль, то мы должны увидеть рост грузооборота нефти и нефтепродуктов в обозримом будущем.

( Читать дальше )

Globaltrans включен в индекс MSCI Russia Small Cap

- 12 мая 2021, 19:38

- |

Изменения вступят в силу 28 мая.

ГДР Globaltrans торгуются:

- на Основном рынке Лондонской фондовой биржи с мая 2008 г.

- на Московской бирже с октября 2020 г.

источник

Приток пассивного капитала в акции OZON после ребалансировки MSCI составит $190 млн - Газпромбанк

- 12 мая 2021, 15:43

- |

По нашим оценкам, обязательный приток пассивного капитала в данную бумагу составит 190 млн долл. (3,4x трехмесячного ADTV).Де Пой Эрик

«Газпромбанк»

Поскольку годовой пересмотр экспертами MSCI показателей совпал по времени с майской ребалансировкой индексов, веса проформа у Полиметалла и НЛМК выросли на фоне повышения оценок FIF. У Полиметалла значение индикатора FIF увеличилось наполовину – с 0,50 до 0,75 (приток капитала на сумму 176 млн долл., увеличение веса на 1 п. п. до 3,0%), у НЛМК – с 0,20 до 0,25 (приток капитала на сумму 44 млн долл., увеличение веса на 36 б. п. до 2,0%). Значение индикатора FIF у Мосбиржи было повышено с 0,60 до 0,65, что предполагает приток пассивного капитала на сумму 14 млн долл., тогда как у Магнита оно снизилось с 0,70 до 0,65, что спровоцировало отток средств на сумму 38 млн долл.

По итогам текущей ребалансировки ни одна бумага не была исключена из состава индекса MSCI Russia. Все изменения вступят в силу после закрытия торгов 28 мая.

Ozon стал третьей IT-бумагой, вошедшей в состав индекса за минувший год. Включение ГДР Ozon стало третьим за минувший год добавлением к индексу MSCI Russia бумаги, представляющей исключительно IT-сектор: после Яндекса в мае 2020 г. и Mail.ru Group в августе 2020 г. На долю этих трех бумаг придется в общей сложности 9,1% от значения индикатора FF-Mcap у индекса MSCI Russia против нулевого значения накануне ребалансировки в мае 2020 г. Включения этих бумаг в состав индекса помогли укрепить репутацию российского сектора ИТ в глазах международных и локальных инвесторов, в результате чего Московская биржа в апреле учредила отраслевой индекс (индекс Мосбиржи информационных технологий, код в Bloomberg: MOEXIT), специализирующийся на бумагах российских высокотехнологичных компаний.

Исходя из даты определения цены 19 апреля, ГДР Ozon получат проформа вес в индексе в размере 0,96%, что соответствует нашему базовому сценарию, который предполагает, что MSCI присвоит им FIF в 0,20. Напомним, что фактический вес акций при включении в расчетную базу индекса будет зависеть от соотношения доли свободно обращающихся бумаг и рыночной капитализации (FF-Mcap) на момент закрытия торгов 28 мая, а также от веса других составляющих индекса на эту дату.

Мы оцениваем обязательный приток пассивного капитала в бумаги компании в 190 млн долл., что в 3,4 раза больше среднедневного объема торгов за последние три месяца, в то время как фактическая сумма притока может быть выше благодаря покупкам со стороны активных фондов.

Несколько новичков из сегмента малой капитализации. Нынешняя ребалансировка ознаменовалась необычно серьезным пересмотром состава индекса MSCI Russia Small Cap, что отражает интерес инвесторов к малоизвестным акциям, сильно подскочившим в цене с прошлогодних минимумов. В частности, индекс пополнился шестью бумагами. В их числе ФСК ЕЭС, Globaltrans (ГДР), Совкомфлот, НМТП, Лента (ГДР) и Qiwi. И хотя оценки денежных потоков по этим акциям недоступны, их включение в индекс делает их видимыми для международных фондов и может рассматриваться как шаг к включению в основной индекс в ходе будущих ребалансировок.

В результате включения ГДР Ozon и корректировок FIF других бумаг в составе индекса вес десяти основных составляющих последнего изменился следующим образом:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал