HeadHunter

ТОП-5 акций на февраль от аналитиков «Цифра брокер»

- 03 февраля 2025, 09:59

- |

С начала года рубль существенно укрепился по отношению к корзине валют. Доходности ОФЗ на отрезке кривой до двух лет стабилизировались в пределах 18%, а индекс МосБиржи показал рост примерно на 3%. В этом контексте мы выделяем с позитивной стороны эмитентов с рублевой выручкой, невысокой долговой нагрузкой и прозрачными перспективами роста, ожидая дальнейшего восстановления на фондовом рынке. Следующие акции, по нашей оценке, могут показать опережающий индекс рост в феврале

Аренадата (DATA)

ArenaData — ведущий российский разработчик систем управления и обработки данных (СУБД), обеспечивающий предприятиям решения для хранения, анализа и управления большими массивами информации. Компания активно развивается, показывая рост выручки 35-40% в год, что значительно выше темпов рынка. Несмотря на быстрый рост, оценка бизнеса (EV/EBITDA = 14) остается ниже аналогов, что делает ее потенциально недооцененной. В условиях цифровой трансформации и роста потребности в управлении данными ArenaData может продолжать увеличивать свою долю на рынке. Наша рекомендация – «покупать», целевая цена 200 рублей, потенциальная доходность 25%.( Читать дальше )

$HEAD

- 31 января 2025, 12:37

- |

$HEAD

Отработал предыдущий разбор t.me/kv_na_taiti/3651.

🤓 Сейчас ситуация довольно-таки неопределённая, глобально важный минимум не пробили, но и уровень сопротивления 4002 тоже пройти не удаётся.

🕯Если пробьёт этот уровень, то пойдёт выше до предыдущей вершины 4570, если пробьёт, то движение вверх будет продолжено.

✅Поддержка 3341, если пробьёт, то пойдёт обновлять предыдущий минимум, А значит цена упадёт ниже, чем 2949.

🟢Нужно дождаться определённости движения прежде, чем заходить в сделку.

НЕ ИИР

#инвестиции #трейдер #теханализ

⚡ ТОП-5 акций, которые не страшно покупать в условиях высокой инфляции

- 30 января 2025, 14:15

- |

📌 Вчера вышли еженедельные данные по инфляции, которые вызвали у инвесторов неоднозначную реакцию. Сегодня я решил составить подборку компаний, которым высокая инфляция не только не навредит, но и принесёт дополнительную прибыль.

📊 Но сначала дам небольшой комментарий по вчерашним данным:

• Недельная инфляция (с 21 по 27 января) составила 0,22% после 0,25% на предыдущей неделе. Данные умеренно позитивные и вполне могут быть признаком того, что жёсткая денежно-кредитная политика ЦБ начала выполнять своё предназначение.

• Годовая инфляция в РФ ускорилась с 10,04% до 10,14%. Многие восприняли эту новость негативно, но важно понимать, что годовая инфляция – это скользящий показатель, который регулярно обновляется. И даже если текущий уровень инфляции замедляется, годовая инфляция может ускориться (если в аналогичный период прошлого года рост был медленнее, чем сейчас). Именно поэтому ЦБ отмечал, что пик по годовой инфляции придется на апрель, из-за низкой базы первой половины 2024 года.

( Читать дальше )

3 бумаги на неделю. Покупатели готовятся к рывку выше 3000

- 27 января 2025, 17:50

- |

Индекс МосБиржи на прошлой неделе уверенно закрепился выше 2900 пунктов. Похоже, покупатели пока просто набирают силы, чтобы пробить область сопротивления в районе 3000 п. Это будет их первая попытка, и особых успехов в ближайшие дни мы не ожидаем, если только поддержку покупателям не окажут позитивные геополитические новости.

• Диасофт: впереди вторая попытка роста.

• Хэдхантер: котировки продолжат двигаться вверх.

• ЛСР: восходящий тренд сохранится.

Диасофт

Курс акций Диасофта с конца 2024 г. уверенно стремится к уровню сопротивления в районе 4560 руб. На прошлой неделе бумага попыталась пройти эту область, но не преуспела. Котировки немного отыграли, что сняло некоторую перекупленность на осцилляторах. В то же время индикатор схождения/расхождения скользящих средних сохраняет сигнал на покупку, который образовался в начале краткосрочного восходящего тренда.

К концу недели ждем, что акции Диасофта вновь попытаются преодолеть область сопротивления и будут торговаться в диапазоне 4500–4560 руб. (+3–4,5%).

( Читать дальше )

В российском сельском хозяйстве дефицит кадров превысил 200 тысяч человек

- 27 января 2025, 11:49

- |

«Дефицит квалифицированных специалистов за последние годы стал одной из ключевых проблем. По данным за 2023 год, в агропромышленном комплексе не хватает более 200 тысяч человек. В различных сферах АПК недостает от 30% до 50% работников. При этом, учитывая, что отрасль становится все более технологичной, нужны, прежде всего, высокопрофессиональные специалисты, владеющие современными технологиями», — говорится в документе.

В нем также сказано, что в России на протяжении многих лет наблюдается неуклонная тенденция к снижению численности работников, занятых в сельском хозяйстве. Так, в 2017 году было 4,46 млн человек, в 2023 году — 4,2 млн человек.

«Такое сокращение негативно влияет на потенциал и перспективы развития отрасли. Снижение числа занятых работников в сельском хозяйстве объясняется многими факторами: это невысокий уровень и качество жизни на селе и связанный с этим отток населения в города, непривлекательность сельского труда. Большинство работников агропромышленного комплекса — люди старшего возраста, которым некому передавать свои знания и опыт. В отрасли сохраняется невысокий уровень доходов: по данным Росстата за 2023 год средняя зарплата в сфере АПК составила 53 827 рублей при средней зарплате по стране 73 383 рубля», — говорится в проекте.

( Читать дальше )

Работодатели стали чаще сталкиваться с так называемым джоб-хоппингом – увольнением сотрудников, проработавших в компании менее года — Ведомости со ссылкой на исследование Kept

- 27 января 2025, 11:25

- |

Более трети российских компаний по итогам прошлого года зафиксировалиусиление текучести кадров, показали результаты опроса, проведенного аудиторско-консалтинговой компанией Kept в декабре 2024 г. 40% респондентов отметили такую тенденцию среди квалифицированных сотрудников.

Почти столько же работодателей говорят об учащении увольнений рабочего (обслуживающего) персонала и начинающих специалистов (37 и 36% опрошенных соответственно).

Опрос проводился в декабре 2024 г., в нем приняли участие 68 компаний из 20 отраслей экономики

Исследование также показало, что работодатели стали чаще сталкиваться с так называемым джоб-хоппингом – увольнением сотрудников, проработавших в компании менее года. Об этом говорят 45% респондентов.

Чаще всего так увольняется рабочий и обслуживающий персонал – это отмечают две трети респондентов. Еще 59% опрошенных работодателей фиксируют тенденцию среди начинающих специалистов, 38% – квалифицированных (опрос предполагал возможность выбора нескольких вариантов ответа). Реже всего увольняется, не отработав и года, топ-менеджмент – с такой практикой столкнулись лишь 7% работодателей, следует из результатов исследования.

( Читать дальше )

Анализ уровней и потенциал роста для SMLT, HEAD и PLZL.

- 26 января 2025, 19:13

- |

🏠#SMLT весь потенциал роста и закладываю выше сопротивления 1370. Ярко видим, что уровень удерживает продавец. На неделю, при подходящей конъюнктуре рост возможен. Но я более вижу консолидацию 1300-1370. С вероятным выходом выше лишь в середине торговой недели. Обратите внимание на заданный уровень.

🔖#HEAD картина мне нравится для Лонга, думаю, порастем. Под открытие сделки брал бы закрепление актива выше 3800, не ранее. Ходим около уровня попытками закрепиться, тренд сильный. Обязательно от целевого уровня под сделку.

🥇#PLZL касательно сплита. Я считаю, история будет схожа с «Транснефтью, увидим больше спроса на актив, котировкам это сильно не помешает, но волатильности добавит. С учетом роста актива последнее время, коррекционное движение точно будет. Что-то точно спрогнозировать здесь сложно.

Присмотритесь к написанному, данным уровням, если планируете торговые операции по активам🤝

Российские акции ТМТ-сектора с апсайдом более 35%

- 23 января 2025, 12:42

- |

👾 Аналитики «Финама» представили стратегию по ТМТ-сектору. Ключевые тезисы по отрасли в целом:

По итогам 2024 года объем рынка информационных и телекоммуникационных технологий (ИКТ) составил $5,3 трлн (+7,2% (г/г)), из которых на IT пришлось $3,7 трлн (+9,5% (г/г)) и на телекоммуникации — $1,6 трлн (+2,9% г/г).

В 2025 году темпы прироста IT-рынка поднимутся до 11,3%. Весь ИКТ-рынок (включая операторов связи) вырастет на 9,3% и достигнет $5,8 трлн — на год быстрее, чем ожидали ранее.

Объем рынка искусственного интеллекта (ИИ) в 2024 году составил $245 млрд, а прогноз на 2025 год составляет $305 млрд. К 2030 году рынок вырастет до $1,2 трлн.

Крупнейший ИИ-стартап Open AI привлек в прошлом году $6,6 млрд, за которыми в 2025 году последуют новые транши. Оценка Open AI достигла $157 млрд, конкурирующей компании Anthropic — $60 млрд. Однако на фондовом рынке за год появилась лишь одна компания индустрии ИИ – Nebius N.V., причем это не новая компания, а бывший зарубежный бизнес «Яндекса».

( Читать дальше )

5 перспективных акций от БКС

- 22 января 2025, 11:09

- |

Пришла очередь аналитиков БКС менять подборку пяти самых перспективных акций, которые могут показать рост до 50% уже в течение этого 2025 года. Я всегда изучаю аналитические отчеты брокеров, однако настоятельно призываю не использовать только один источник для принятия решения об инвестировании в те или иные активы.

К тому же мы с вами никак не защищены от этих брокерских идей, ведь это, как всегда, не инвестиционная рекомендация.

1. Газпром (целевая цена — 190 рублей, 📈+39%)Перспективы Газпрома улучшаются, так как на рынке наблюдается благоприятная газовая конъюнктура. Цены на газ в Европе находятся на годовых максимумах, а настоящей зимы еще не было. Компания вышла из убытков, показав отличный отчет за 3 квартал, 4-й не должен быть хуже.

Кроме того, аналитики верят в дивиденды и дивидендную доходность под 20%. Также именно Газпром может стать основным бенефициаром окончания украинского кризиса.

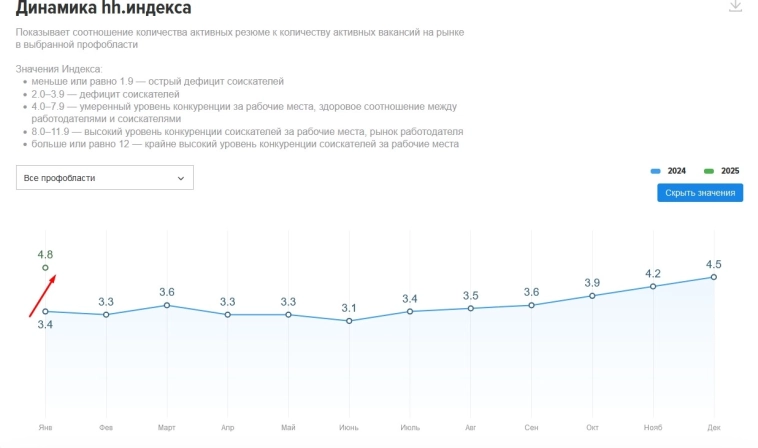

2. Хэдхантер (целевая цена — 5 700 рублей, 📈+50%)Основной драйвер роста — нехватка рабочей силы в стране, которая будет продолжаться еще несколько лет, как минимум. Дополнительным бонусом может выступить ужесточение миграционной политики в нашей стране.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал