IPO 2024

КИТ Финанс: IPO МТС #MBNK. ⚡️Старт приема заявок

- 19 апреля 2024, 10:53

- |

▫️Диапазон цены размещения — ₽2 350 до ₽2 500. Окончательная цена будет известна по итогу сбора заявок.

Это соответствует рыночной капитализации ≈₽70,6 млрд до ₽75,1 млрд без учета средств, привлекаемых в рамках IPO.

💰Базовый размер Размещения — ₽10 млрд.

📖Планируется, что книга заявок будет открыта до 25 апреля.

▫️Акции с ISIN ISIN RU000A0JRH43 включены в первый уровень листинга.

1 лот = 1 акция, минимальный шаг цены ₽0.5.

📌Доступны всем категориям инвесторов

___________________________

📌Поучаствовать в IPO через КИТа можно, подав голосовое поручение по телефону 8 800 101 00 55, доб. 3

- комментировать

- Комментарии ( 0 )

Опа, МТС Банк опубликовал параметры IPO - опустили капу на IPO ниже капитала

- 19 апреля 2024, 09:49

- |

Опа, МТС Банк опустил капу на IPO ниже капитала

Коммерсант пишет, что под давлением институционалов t.me/newssmartlab/61850

цена акции = 2350-2500

Капа 70-75млрд, размер IPO 10 млрд, P/B = 0.8-0,9

P/E(24) = 5

Седня вечером сделаем ⚡️LIVE #smartlabonline с ними

Есть вопросы?

Пишите в комменты, спасибо

МТС банк объявил о ценовом диапазоне IPO в размере от 2 350 до 2 500 рублей за акцию. Сбор заявок с 19 по 25 апреля 2024 г. - ТАСС

- 19 апреля 2024, 09:32

- |

МТС банк объявил о ценовом диапазоне IPO в размере от 2 350 до 2 500 рублей за акцию, что приведет к рыночной капитализации банка от 70,6 млрд до 75,1 млрд рублей. Сбор заявок инвесторов продлится с 19 по 25 апреля 2024 года.

Базовый размер размещения составляет 10 млрд рублей. Банк и его мажоритарный акционер обязуются ограничить отчуждение акций в течение 180 дней после начала торгов на Московской бирже. Также будет структурирован механизм поддержания цены акций на уровне до 15% от базового размера размещения в течение 30 дней после начала торгов.

Размещение будет открыто для российских квалифицированных и неквалифицированных инвесторов. Банк стремится к сбалансированной аллокации акций между институциональными и розничными инвесторами.

Торги акциями начнутся 26 апреля, и акции будут включены в первый уровень листинга Московской биржи. После IPO МТС банк сохранит мажоритарную долю в капитале банка.

Источник: tass.ru/ekonomika/20590877

Источник: www.e-disclosure.ru/portal/event.aspx?EventId=TnwAUel8akmNUMNHLWSjUA-B-B

( Читать дальше )

Институциональные инвесторы оказывают давление на МТС-банк с целью снижения цены первичного размещения - Ъ

- 19 апреля 2024, 07:42

- |

Институциональные инвесторы оказывают давление на МТС-банк с целью снижения цены первичного размещения акций. По данным «Ъ», текущие оценки считаются слишком высокими, что вызывает недовольство на фондовом рынке. Ожидается, что МТС-банк объявит диапазон цены акций и откроет книгу заявок уже 19 апреля. Однако, эксперты не прогнозируют значительной переподписки на акции.

Интерес институциональных инвесторов на текущий момент слабый из-за высоких оценок. Процесс премаркетинга проходит сложно из-за этого фактора. Однако, представитель «Ъ», близкий к сделке, утверждает, что индикации спроса от институциональных инвесторов сильные, а розничный спрос также высок. По мнению некоторых портфельных менеджеров, акции банка будут привлекательными для покупки при оценке в 0,8 капитала.

МТС-банк планирует разместить около 7,19 млн акций по открытой подписке. По словам вице-президента банка Сергея Ульева, объем размещения составит 10–12 млрд рублей. Банк планирует ориентироваться на аллокацию между розничными и институциональными инвесторами, стремясь создать сбалансированную книгу с большей долей институциональных инвесторов. Ожидается, что институциональным инвесторам может уйти до половины размещаемых бумаг.

( Читать дальше )

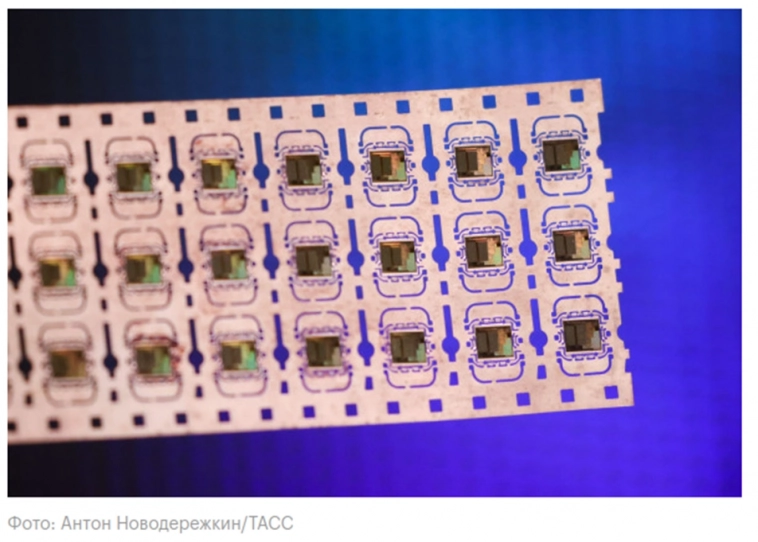

1. ЭЛЕМЕНТ. Новое IPO. Российские микросхемы, чипы !!! Предлагаю обсудить !!! 2. РКК ЭНЕРГИЯ

- 18 апреля 2024, 08:54

- |

1.

«Элемент»

Рассчитывает на оценку в 100-150млрд рублей и планирует привлечь 10% (т.е. 10 — 15 млрд руб.).

Специализация — микросхемы (у РФ из-за санкций сложности с закупкой импортных микросхем).

Заводу МИКРОН уже 60 лет.

«Элемент» в 2019г. собран на базе активов АФК «Система» и «Ростеха»

Государственное регулирование цен — это большой минус для акционеров «Элемент».

Ещё минус, что IPO планируют на СПБ бирже, а не на Мосбирже.

Ещё минус в том, что отчётность холдинг пока не публикует.

Выручку и прибыль «Элемент» не публиковал с 2021 г.,

За 2021г. выручка по РСБУ 5,7 млрд руб., чистая прибыль – 257 млн руб.

Обратите внимание: отчётность — по РСБУ.

По МСФО консолидированную отчётность не публиковали.

Пока — не прозрачная, тёмная история.

Могут из патриотических соображений разогнать до космических мультипликаторов, как НПО Энергия.

Т.е. спекулятивно идея может быть интересна.

Пока про то, будет ли ЭЛЕМЕНТ торговаться на Мосбирже, информации в открытом доступе не видел.

( Читать дальше )

IPO МТС Банк обзор

- 17 апреля 2024, 15:09

- |

МТС Банк выходит на IPO, оценим перспективы компании.

Посмотрим, что компания рассказывает про себя в презентации для инвесторов:

Показывают мощные темпы роста с низкой базы (хотя масштаб уже есть и в 2023 г. рост достаточно сильный: +39% по кредитному портфелю):

Показывают значительный потенциал роста, в том числе за счет базы МТС:

( Читать дальше )

💳 МТС Банк планирует провести IPO на Мосбирже, официальное объявление уже сделано.

- 17 апреля 2024, 11:55

- |

❗️По данным банков-организаторов, оценка компании на уровне P/BV=1,2x или до 115 млрд рублей считается справедливой.

Размещение акций будет в формате cash in, что означает, что привлеченные средства будут направлены в бизнес для реализации стратегии роста. Планируется провести размещение акций на сумму около 10 млрд рублей до конца апреля текущего года, с возможным дисконтом, что делает предложение еще более привлекательным.

📈 МТС Банк является одним из самых быстрорастущих банков в России, занимая ТОП-25 по размеру активов. Банк занимает лидирующие позиции в POS-кредитовании и развивает свои финтех-сервисы. Исследования показывают большой потенциал роста российского розничного банковского сектора.

😀 Менеджмент МТС Банка провел закрытый конференц-звонок, подчеркнув стратегию развития и цели по увеличению клиентской базы. Банк активно работает как с абонентами МТС, так и с клиентами других операторов.

💸 МТС Банк выделяется высоким долей комиссионных доходов, что делает его доходы более разнообразными и увеличивает их стабильность. В 1Q2024 банк продемонстрировал устойчивость своей бизнес-модели, увеличив чистую прибыль и кредитный портфель.

( Читать дальше )

Мосбиржа планирует провести первое размещение на pre-IPO платформе во II квартале. Ожидается, что до конца года на ней может пройти пять сделок в диапазоне от 200 млн до 1 млрд руб. - Ведомости

- 17 апреля 2024, 07:26

- |

Московская биржа совместно с участниками финансового рынка планирует провести первое размещение на своей платформе внебиржевого привлечения капитала во II квартале. Управляющий директор фондового рынка Борис Блохин сообщил, что платформа ориентируется на размещение компаний на стадии pre-IPO в диапазоне от 200 млн до 1 млрд руб. Ожидается, что до конца года на платформе состоится около пяти сделок, доступ к которым получат только квалифицированные инвесторы.

Подготовка к pre-IPO: технические и юридические аспекты.

Технически и юридически платформа готова к проведению сделок. Биржа сейчас разрабатывает систему организации потока сделок, стремясь обеспечить справедливую аллокацию. Будущие эмитенты платформы должны будут подробно описать назначение привлекаемых средств. Биржа ожидает, что на площадке будут размещаться компании, которые планируют публичное размещение в будущем.

Сделки на вторичном рынке и перспективы развития.

Сделки на вторичном рынке будут заключаться во внебиржевом сегменте биржи. Объем заключенных сделок на этом сегменте значительно вырос и составил более 83 млрд руб. за год. Биржа ожидает, что развитие платформы привлечет новых эмитентов и стимулирует рост числа IPO в ближайшие годы.

( Читать дальше )

IPO группы Элемент может пройти на СПб Бирже

- 16 апреля 2024, 15:37

- |

Как сообщает РБК со ссылкой на источники, группа компаний Элемент может провести IPO на площадке СПб биржи. Хотя все последние размещения технологичных компаний проходили на Мосбирже, на фоне сообщений в СМИ акции СПб биржи выросли на 20%. Можно ли говорить, что для инвесторов микроэлоктроника – это новое золото?

Чем акции ГК Элемент» могут заинтересовать инвесторов?

👉 Элемент — лидер на рынке микроэлектроники, на долю которого приходится более 50% российского производства электронных компонентов. Группа объединяет более 30 предприятий (самое известное – завод Микрон в Зеленограде) по производству интегральных микросхем, полупроводниковых приборов, силовой электроники, модулей, корпусов для микросхем, а также радиоэлектронной аппаратуры

👉 По оценке аудиторско-консалтинговой компании Kept, к 2030 году потребление электронных компонентов в России вырастет в 2,7 раза (СAGR 15%). При этом производство отечественной микроэлектроники вырастет почти в 6 раз (CAGR 29%) за счет импортозамещения, освоение производства новых видов продукции и продвижения по пути технологического суверенитета. При этом перспективы экспорта российской микроэлектроники аналитики Kept оценивают в 40% мирового рынка общим объемом более триллиона долларов, который приходится на рынки дружественных стран.

( Читать дальше )

👏 МТС Банк готовится к IPO

- 16 апреля 2024, 13:39

- |

Ну что, друзья, МТС Банк теперь уже официально объявил о намерении провести IPO на Мосбирже, и в СМИ уже мелькают данные, что банки-организаторы дают справедливую оценку этой истории на уровне P/BV=1,2x или до 115 млрд руб.

Размещение пройдёт в формате cash in – тот самый случай, когда привлечённый капитал будет направлен непосредственно в бизнес, на реализацию стратегии дальнейшего роста. Ожидается, что уже до конца апреля текущего года состоится размещение акций объёмом около 10 млрд рублей, а ожидаемый дисконт, на который намекают источники, может сделать предложение ещё более интересным.

📈 МТС Банк — один из самых быстрорастущих банков в РФ. Он входит в ТОП-25по размеру активов, занимает 8-е местов ключевом для себя сегменте маржинального необеспеченного розничного кредитования и уверенно лидируетв POS-кредитовании.

Скоринговая модель банка позволяет эффективно работать с большим объёмом данных одного из крупнейших телеком-операторов страны, число абонентов которого достигает 81 млн, и удерживать стоимость риска на приемлемом уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал