IPO

🌀Внимание! Сделка ✓141 - IPO Spruce Biosciences (SPRB) еще один прибыльный биотех?

- 07 октября 2020, 12:02

- |

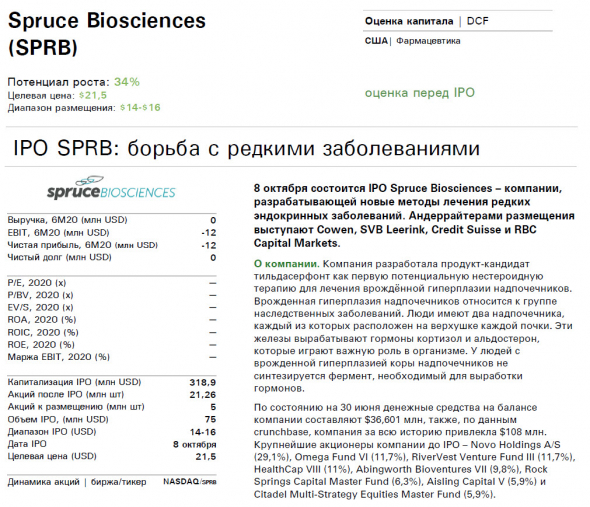

Фондовый рынок. Акции. IPO Spruce Biosciences (SPRB) — 09 октября 2020 года начнутся торги на американской бирже акциями компании, разрабатывающей новые методы лечения редких эндокринных заболеваний. Андеррайтерами размещения выступают Cowen, SVB Leerink, Credit Suisse и RBC Capital Markets. Дедлайн подачи заявки у брокера до 20-00 по МСК 07.10.2020, дата размещения 08.10.2020 года

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Типичное IPO российской госкомпании, -11%

- 07 октября 2020, 11:50

- |

Основной оборот по Совкомфлоту идет через ВТБ.

Ну как говориться: народное IPO от народного банка народных IPO.

подписка:

t.me/DaniilKarasewblog

TWTR: @DaniilKarasev_

🌀Внимание! Сделка ✓140 - IPO Shattuck Labs (STTK) двойной доход от лечения рака!?

- 07 октября 2020, 11:38

- |

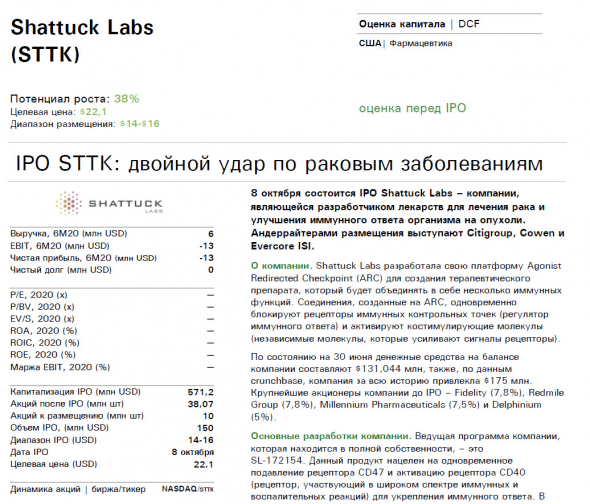

Фондовый рынок. Акции. IPO Shattuck Labs (STTK) — 09 октября 2020 года начнутся торги на американской бирже акциями компании, являющейся разработчиком лекарств для лечения рака и улучшения иммунного ответа организма на опухоли. Андеррайтерами размещения выступают Citigroup, Cowen и Evercore ISI. Дедлайн подачи заявки у брокера до 20-00 по МСК 07.10.2020, дата размещения 08.10.2020 года.

( Читать дальше )

🔥800 человек онлайн на форуме акций Совкомфлота в первый час торгов после IPO (-10%)

- 07 октября 2020, 10:48

- |

Совкомфлот: менее чем за час первого дня торгов акции упали уже на 10% от цены IPO.

На нашем форуме акций Совкомфлота сидит почти 800 человек.

https://smart-lab.ru/chat/?x=2293

Стакан:

3 факта перед IPO Spruce Biosciences ( IPO SPRB )

- 07 октября 2020, 08:05

- |

В ходе IPO Spruce Biosciences ( IPO SPRB ) планирует выпустить 5 млн. акций по цене $ 14-16 за акцию и получить $ 75 млн дополнительного финансирования, что позволит компании получить оценку бизнеса в $ 318,9 млн.

Spruce Biosciences – биофармацевтическая компания на поздней стадии, ориентированная на разработку и коммерциализацию новых методов лечения редких эндокринных заболеваний со значительными неудовлетворёнными медицинскими потребностями.

Факт 1. Потенциальный рынокВ настоящее время доступны только стероидные препараты для лечения редких эндокринных заболеваний, которые влияют на нормальную работу надпочечников.

Поэтому главным достоинством разработки от Spruce Biosciences является то, что это нестероидный препарат, который уже проходит фазу IIb исследования у взрослых с классической гиперплазии надпочечников (CAH) и плохим контролем над заболеванием.

( Читать дальше )

IPO Aziyo Biologics, Inc (AZYO)

- 06 октября 2020, 18:33

- |

Ожидаемая дата IPO: 8 октября 2020 года.

Тикер: AZYO.

Биржа: Nasdaq.

О компании

Aziyo Biologics — коммерческая компания в области регенеративной медицины, ориентированная на создание нового поколения дифференцированных продуктов для пациентов, перенесших операции по имплантации медицинских устройств.

Компания разработала запатентованную, биологическую оболочку, которая образует естественный, системно васкуляризованный карман для размещения имплантированных электронных устройств. Технология позволяет производить продукты для регенерации костей для использования в ортопедии/восстановлении позвоночника, которая сохраняет способность клеток регенерировать кость и замедляет апоптоз клеток или запрограммированную гибель клеток.

В доклинических и клинических исследованиях продукты компании поддерживали, а в некоторых случаях ускоряли заживление тканей и тем самым улучшали результаты лечения пациентов.

( Читать дальше )

3 факта перед IPO Shattuck Labs ( IPO STTK )

- 06 октября 2020, 13:13

- |

На этой неделе мы станем свидетелями ещё двух IPO и одним из них станет IPO Shattuck Labs ( IPO STTK ), это биофармацевтическая компания, занимающаяся разработкой в области лечения рака яичника.

Стартап был основан в 2016 году генеральным директором Тейлором Шрайбером, иммунологом и выжившим после лимфомы. Shattuck Labs планирует разместиться на бирже Nasdaq под тикером STTK по 14-16 долларов за акцию, что позволит компании привлечь инвестиции на $ 150 млн и получить оценку в $ 604 млн.

IPO Shattuck Labs ( IPO STTK ) пройдёт уже в эту пятницу, поэтому самое время узнать об этом размещении поподробнее.

Факт 1. Сильные результаты разработки

Компания заявляет, что производит новый класс лекарств, который она называет “контрольными точками”, перенаправленными агонистами, или ARC.

Это слитые белки, которые могут как ингибировать “контрольную точку” для разблокировки иммунной системы, так и активировать факторы некроза опухоли, например, как Remicade или Humira.

( Читать дальше )

IPO девелопера ГК Самолёт

- 06 октября 2020, 11:35

- |

Вот возьмём IPO ГК Самолёт, которое запланировано на конец этого месяца. Ещё не зная ничего особо про эту компанию, я нарисовал такую схему:

Как вам? Мне кажется, эта схема покажется вам логичной и вы со мной согласитесь, за одним исключением: если вы недавно купили и держите акции девелоперов и намерены их держать дальше😁

Мы хорошо знаем, что экономика падает, а доходы россиян не растут. Возможно, следует конечно Москву рассматривать как отдельную страну, тогда все будет получше. Фактически мы наблюдаем монетарный парадокс: бум на рынке первичного жилья на фоне экономики, прорывающей дно.

Стратегически я не вижу оснований ожидать роста доходов в будущем, роста платежеспособного спроса. Поэтому весь тот спрос, который мы сейчас видим, конечно во многом связан с ипотекой, и когда она подорожает, спрос на первичную недвижку упадет процентов на 40-50.

( Читать дальше )

IPO market: обзор 2020 года

- 05 октября 2020, 17:12

- |

Согласно оценке Ernst & Young, по итогам I квартала 2020 года акции компаний, которые провели IPO в США, в первый день торгов в среднем отметились ростом на 18,2% относительно цены размещения. Компании из сектора здравоохранения последние несколько лет активны в IPO. При этом вспышка коронавируса лишь усилила интерес инвесторов к акциям биотехнологических и фармацевтических компаний.

Новый алгоритм работы с использованием нейронной сети позволил в стратегии Market IPO существенно снизить временные убытки и увеличить доходность которая достигла 234% с начала текущего года. Временное снижение капитала менее 12%.

Что еще интересного произошло в стратегии в этом году? Как повлияла пандемия на IPO? Какие IPO еще ждем до конца года?

Читайте уже в нашем обзоре IPO market 2020 год💣

Информация об IPO Ozon позитивно отразится на настроении инвесторов Системы - Альфа-Банк

- 05 октября 2020, 14:13

- |

Заметим, что последние два года один из мажоритарных акционеров Ozon, АФК “Система”, которой принадлежит примерно 43% акций компании, указывал на то, что IPO Ozon может состояться через два-три года, когда его бизнес приблизится к уровню безубыточности. Согласно последним заявлениям менеджмента, сроки выхода на уровень безубыточности Ozon зависят от дальнейших сценариев роста компании; 2023 г. – наиболее реалистичный ориентир (напомним, что Яндекс намерен вывести на уровень безубыточности Яндекс.Маркет также в 2023 г.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал