SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

J2T

Инвестиционные идеи Applied Materials

- 14 февраля 2020, 14:25

- |

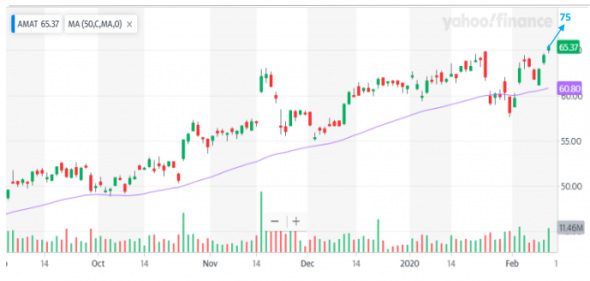

Applied Materials (AMAT), ведущий мировой производитель оборудования для выпуска полупроводниковых чипов, представил сильный отчет за 1-й квартал 2020 фингода, завершившийся 26 января. Выручка увеличилась на 10.9% г/г до $4.16 млрд. и оказалась выше консенсус-прогноза на уровне $4.11 млрд. Подъем был обусловлен высоким спросом на продукцию компании в Китае и на Тайване, что было частично компенсировано ослаблением спроса в Южной Корее, Европе, Японии, США и странах Юго-Восточной Азии. Продажи в сегменте Semiconductor Systems составили 68% от общей выручки, подскочив за год на 24.1% до $2.81 млрд. в связи с улучшением результата подразделения по производству оборудования для выпуска кремниевых пластин. Доходы в сегменте Applied Global Services (24% выручки) увеличились на 3.6 до $997 млн., а продажи в сегменте Display рухнули на 34.5% до $332 млн., и их доля в выручке опустилась до 8%. Скорректированный показатель EBITDA вырос на 14.7% до $1.16 млрд., и рентабельность по EBITDA повысилась на 0.9 п.п. до 27.9%. Скорректированная прибыль на акцию подскочила на 21% до 98 центов и на 6 центов превзошла среднюю оценку аналитиков Уолл-стрит.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Чтобы оправдать стоимость акций Tesla в $1000, ее выручка должна вырасти в 10 раз

- 13 февраля 2020, 11:56

- |

В ходе своего внушительного ралли стоимость акций Tesla на прошлой неделе вплотную приблизилась к уровню $1000. И это заставило многих экспертов и наблюдателей поломать голову над тем, что должно произойти, чтобы оправдать столь высокую оценку бумаг возглавляемого Илоном Маском производителя электромобилей.

После резкого падения в прошлую среду, акции Tesla вновь пошли вверх в начале этой недели. За понедельник и вторник они подорожали почти на 4% до $774, чему способствовали сообщения о возобновлении работы нового шанхайского завода компании после остановки, вызванной распространением коронавируса в Китае. Свою роль, вероятно, сыграла и статья в Forbes, в которой рассматривается гипотетическая возможность покупки электромобильной компании техгигантом Google по цене $1500 за акцию Tesla. Отметим также, что с начала года акции Tesla по-прежнему остаются в очень существенном плюсе – на 80%.

Использую модель оценки активов, разработанную профессором Школы бизнеса Штерна при Нью-Йоркском университете Асватом Дамодараном, оправдать стоимость акций Tesla на уровне $1000 в принципе возможно. Но для этого выручка компании должна не много не мало вырасти в 10 раз по сравнению с 2019 г.

( Читать дальше )

После резкого падения в прошлую среду, акции Tesla вновь пошли вверх в начале этой недели. За понедельник и вторник они подорожали почти на 4% до $774, чему способствовали сообщения о возобновлении работы нового шанхайского завода компании после остановки, вызванной распространением коронавируса в Китае. Свою роль, вероятно, сыграла и статья в Forbes, в которой рассматривается гипотетическая возможность покупки электромобильной компании техгигантом Google по цене $1500 за акцию Tesla. Отметим также, что с начала года акции Tesla по-прежнему остаются в очень существенном плюсе – на 80%.

Использую модель оценки активов, разработанную профессором Школы бизнеса Штерна при Нью-Йоркском университете Асватом Дамодараном, оправдать стоимость акций Tesla на уровне $1000 в принципе возможно. Но для этого выручка компании должна не много не мало вырасти в 10 раз по сравнению с 2019 г.

( Читать дальше )

Оптимизм американцев в отношении личных финансов на рекордном уровне

- 11 февраля 2020, 11:33

- |

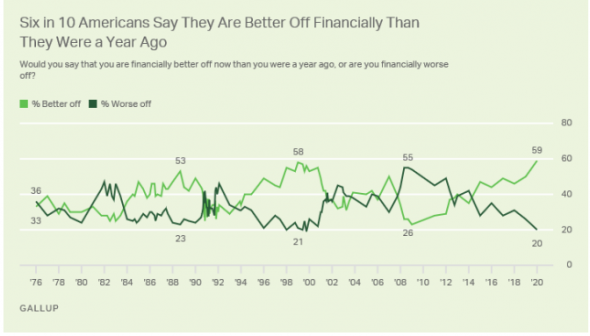

Оптимизм американцев в отношении личных финансов непрерывно растет с 2018 г. и достиг рекорда, свидетельствуют данные исследования Gallup. Так, почти 6 из 10 опрошенных граждан Штатов (59%) сообщили, что их финансовая ситуация улучшилась за последний год. Причем процент отметивших улучшение заметно увеличился с 50% в январе 2019 г. Опрос проводился в период со 2 по 15 января нынешнего года, то есть после многих месяцев рекордно низкой безработицы в стране и на фоне рекордных уровней биржевых индексов.

Отметим, что почти такая же высокая доля американцев, отмечавших улучшение своей финансовой ситуации за год, наблюдалась в январе 1999 г., во времена бума доткомов. Причем и экономические условия тогда были схожими – безработица находилась на минимумах за несколько десятилетий, а фондовые индексы устанавливали исторические максимумы. Правда, темпы роста ВВП Штатов тогда были выше.

И в целом в 1998-2000 гг. процент граждан США, заявлявших об улучшения своих финансов за год, стабильно превышал 50%. Ситуация изменилась в последующие годы, когда показатель стал регулярно оказываться ниже 50%-й отметки и достиг минимума в 26% в мае 2009 г., во время «Великой рецессии».

( Читать дальше )

Отметим, что почти такая же высокая доля американцев, отмечавших улучшение своей финансовой ситуации за год, наблюдалась в январе 1999 г., во времена бума доткомов. Причем и экономические условия тогда были схожими – безработица находилась на минимумах за несколько десятилетий, а фондовые индексы устанавливали исторические максимумы. Правда, темпы роста ВВП Штатов тогда были выше.

И в целом в 1998-2000 гг. процент граждан США, заявлявших об улучшения своих финансов за год, стабильно превышал 50%. Ситуация изменилась в последующие годы, когда показатель стал регулярно оказываться ниже 50%-й отметки и достиг минимума в 26% в мае 2009 г., во время «Великой рецессии».

( Читать дальше )

Акции Tesla рухнули на 17% − будет ли повторение истории с биткойном?

- 07 февраля 2020, 14:07

- |

Акции производителя электромобилей Tesla в последние дни были самыми «горячими» на Уолл-стрит. Так, только за понедельник и вторник их цена подскочила на 36% до рекордных $887, а за последние три месяца удорожание бумаг возглавляемой Илоном Маском компании составило внушительные 180%. Однако в среду, судя по всему, пришло «отрезвление», и котировки Tesla обвалились на 17.2%, причем в ходе торгов падение достигало 21%.

Некоторые комментаторы при этом поспешили заявить, что катализатором продаж стали новости о временном прекращении поставок автомобилей Tesla с завода в Шанхае из-за распространения коронавируса в Китае. Однако о проблемах с этим заводом было уже известно ранее, что совсем не помешало акциям Tesla продолжить безудержное ралли. Более реальным видится мнение, что данные бумаги до этого росли слишком быстро и «зашли слишком далеко», хотя серьезных предпосылок для этого не было. И в итоге они просто обвалились «под собственной тяжестью».

( Читать дальше )

Некоторые комментаторы при этом поспешили заявить, что катализатором продаж стали новости о временном прекращении поставок автомобилей Tesla с завода в Шанхае из-за распространения коронавируса в Китае. Однако о проблемах с этим заводом было уже известно ранее, что совсем не помешало акциям Tesla продолжить безудержное ралли. Более реальным видится мнение, что данные бумаги до этого росли слишком быстро и «зашли слишком далеко», хотя серьезных предпосылок для этого не было. И в итоге они просто обвалились «под собственной тяжестью».

( Читать дальше )

Инвесторы избавляются от «китайского риска» − плохой знак для рынка в целом

- 06 февраля 2020, 12:19

- |

Рассчитываемый исследовательской компанией Fathom Consulting индекс China Exposure Index (CEI), который отслеживает динамику торгующихся в США акций компаний, бизнес которых существенно зависит от Китая, резко снизился в последние дни. И это не сулит ничего хорошего для американского фондового рынка в целом.

В расчет CEI входят акции 25 торгующихся в Штатах крупнейших компаний, у которых на Поднебесную приходится как минимум 15% выручки. При этом вес той или иной компании в индексе пропорционален как раз доле китайских продаж в общей выручке.

Как видно на графике ниже, CEI начал снижаться после того, как США и Китай подписали предварительное торговое соглашение. Причем падение резко усилилось на фоне распространения нового смертельного коронавируса в КНР, который постепенно парализует экономическую жизнь страны и грозит китайской экономике «жесткой посадкой». Многие компании уже сообщили об остановке расположенных в Китае заводов и закрытии розничных магазинов.

( Читать дальше )

В расчет CEI входят акции 25 торгующихся в Штатах крупнейших компаний, у которых на Поднебесную приходится как минимум 15% выручки. При этом вес той или иной компании в индексе пропорционален как раз доле китайских продаж в общей выручке.

Как видно на графике ниже, CEI начал снижаться после того, как США и Китай подписали предварительное торговое соглашение. Причем падение резко усилилось на фоне распространения нового смертельного коронавируса в КНР, который постепенно парализует экономическую жизнь страны и грозит китайской экономике «жесткой посадкой». Многие компании уже сообщили об остановке расположенных в Китае заводов и закрытии розничных магазинов.

( Читать дальше )

Корпоративные отчетности второстепенны на рынке, которым правит страх

- 04 февраля 2020, 14:25

- |

Пик сезона корпоративных отчетностей должен был стать главной движущей силой американского фондового рынка в конце января. Однако на рынке появился новый фактор, который заставил инвесторов забыть о прибылях компаний – страх по поводу распространения нового смертельного коронавируса в Китае. Именно это стало причиной резкого падения индекса S&P 500 в пятницу. Ряд показателей показывают весьма необычное поведение фондового рынка в последние дни, что в «нормальных» условиях, вероятно, стало бы темой для споров на Уолл-стрит. Так, например, корреляция между акциями существенно повысилась, хотя в периоды сезонов отчетностей обычно наблюдается обратное. Кроме того, удивительно сильные результаты ряда гигантов с триллионной капитализацией практически не оказали никакой поддержки акциям компаний-аналогов. «Рынком движет страх по поводу вируса, и он практически полностью игнорирует улучшение фундаментальных показателей Штатов», − объясняет Майкл Кантровиц, главный портфельный стратег в Cornerstone Macro.

( Читать дальше )

( Читать дальше )

В каком состоянии находится мировая торговля

- 03 февраля 2020, 16:47

- |

Резкий рост неопределенности в торговой политике ведущих стран весьма негативно сказался на глобальной торговой активности в прошлом году. И хотя Китаю и США в итоге удалось заключить предварительное торговое соглашение, ущерб, нанесенный торговой войной между двумя ведущими мировыми экономиками, оказался настолько велик, что быстрого восстановления в 2020 г. здесь ожидать, вероятно, не стоит.

Больше всего пострадали страны Азии, производственный сектор которых, и также уже постепенно замедлявшийся, вошел в пике, поскольку компании стали массово откладывать инвестиционные проекты и пересматривать цепочки поставок. Но и в других регионах не смогли избежать потрясений, например, Германия до сих пор находится под Дамокловым мечем угроз президента США Дональда Трампа ввести импортные пошлины на немецкие автомобили.

Ниже представлены несколько графиков, которые позволяют пролить свет на некоторые аспекты текущего состояния мировой торговли и на то, к чему все это может прийти.

( Читать дальше )

Больше всего пострадали страны Азии, производственный сектор которых, и также уже постепенно замедлявшийся, вошел в пике, поскольку компании стали массово откладывать инвестиционные проекты и пересматривать цепочки поставок. Но и в других регионах не смогли избежать потрясений, например, Германия до сих пор находится под Дамокловым мечем угроз президента США Дональда Трампа ввести импортные пошлины на немецкие автомобили.

Ниже представлены несколько графиков, которые позволяют пролить свет на некоторые аспекты текущего состояния мировой торговли и на то, к чему все это может прийти.

( Читать дальше )

Morgan Stanley: британские акции «слишком дешевы, чтобы игнорировать их»

- 30 января 2020, 16:16

- |

История с Brexit, судя по всему, постепенно подходит к своему логическому концу. И хотя в ней еще остается много неясного, например, как будут проходить и чем закончатся переговоры по торговому соглашению между Лондоном и Брюсселем, к акциям британских компаний, вероятно, следует присмотреться повнимательнее.

По словам стратегов Morgan Stanley, британские акции «слишком дешевы, чтобы игнорировать их». «В то время как фондовый рынок Европы в целом не является дешевым по фундаментальным показателям, для Великобритании это вполне справедливо», − написали они в недавней записке клиентам. В банке подчеркивают, что британский рынок акций в настоящее время выглядит наиболее недооцененным среди всех крупных фондовых рынков мира. Так, индекс MSCI UK сейчас находится на 13% ниже своего среднего значения за 10 лет, а его дисконт по коэффициенту P/E по отношению к индексу MSCI World составляет 20%.

( Читать дальше )

По словам стратегов Morgan Stanley, британские акции «слишком дешевы, чтобы игнорировать их». «В то время как фондовый рынок Европы в целом не является дешевым по фундаментальным показателям, для Великобритании это вполне справедливо», − написали они в недавней записке клиентам. В банке подчеркивают, что британский рынок акций в настоящее время выглядит наиболее недооцененным среди всех крупных фондовых рынков мира. Так, индекс MSCI UK сейчас находится на 13% ниже своего среднего значения за 10 лет, а его дисконт по коэффициенту P/E по отношению к индексу MSCI World составляет 20%.

( Читать дальше )

JPMorgan: нынешняя распродажа акций может создать хорошую возможность для покупок

- 29 января 2020, 13:55

- |

Глобальные фондовые рынки в последние дни находятся под давлением на фоне сообщений о быстром распространении нового смертельного коронавируса в Китае и других странах. Между тем стратеги JPMorgan Chase полагают, что все это в итоге может создать хорошую возможность для покупок.

Распродажа на рынках акций, вероятно, будет продолжаться, пока не появятся признаки того, что ситуация с распространением вируса взята под контроль. При этом в JPMorgan отметили, что в прошлом подобные крупные вспышки пандемий приводили к снижению фондовых индексов в среднем всего на 4.7%. Эксперты банка в недавней записке клиентам написали о том, что они сохраняют позитивный взгляд на дальнейшие перспективы фондовых рынков, указав, что чем сильнее раньше падали акции на подобных страхах, тем сильнее они впоследствии отскакивали.

«Различные пандемии, а также локальные войны и террористические атаки, как показывает история, в большинстве своем предоставляли хорошие возможности для покупок, а не становились поводом для продолжительных распродаж», − написали стратеги JPMorgan, включая Мислава Матейку, Прабхава Бадани и Нитью Салданху.

( Читать дальше )

Распродажа на рынках акций, вероятно, будет продолжаться, пока не появятся признаки того, что ситуация с распространением вируса взята под контроль. При этом в JPMorgan отметили, что в прошлом подобные крупные вспышки пандемий приводили к снижению фондовых индексов в среднем всего на 4.7%. Эксперты банка в недавней записке клиентам написали о том, что они сохраняют позитивный взгляд на дальнейшие перспективы фондовых рынков, указав, что чем сильнее раньше падали акции на подобных страхах, тем сильнее они впоследствии отскакивали.

«Различные пандемии, а также локальные войны и террористические атаки, как показывает история, в большинстве своем предоставляли хорошие возможности для покупок, а не становились поводом для продолжительных распродаж», − написали стратеги JPMorgan, включая Мислава Матейку, Прабхава Бадани и Нитью Салданху.

( Читать дальше )

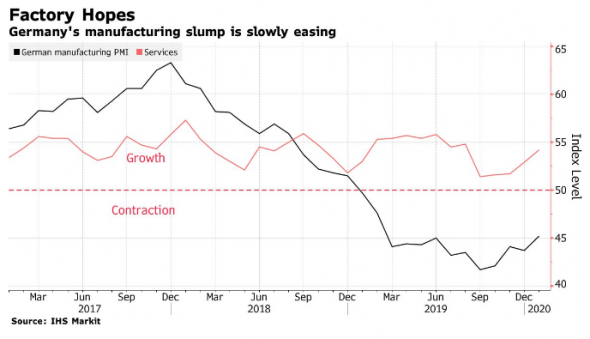

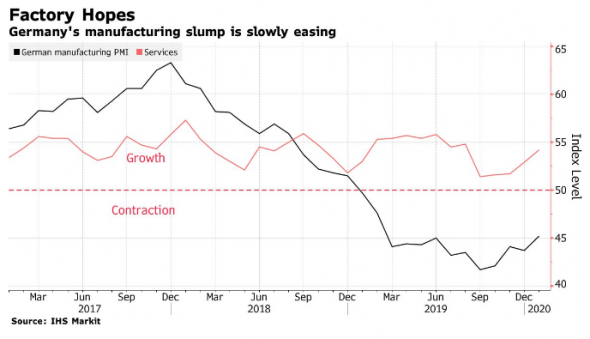

Худшее для германской экономики осталось в 2019 г.?

- 27 января 2020, 15:05

- |

Германия начинает новый год улучшением показателей деловой активности и доверия. И это позволяет надеяться, что пик проблем для немецкой экономики, крупнейшей в еврозоне, остался в 2019 г.

При этом вышедшие в пятницу ключевые показатели деловой активности в ФРГ перекликаются с более позитивным тоном ЕЦБ в отношении экономики еврозоны в целом. Так, глава ЕЦБ Кристин Лагард по итогам январского заседания, завершившегося в прошлый четверг, отметила ослабление глобальной торговой напряженности и заявила, что риски для экономического прогноза в регионе стали «несколько менее выраженными».

Член совета управляющих ЕЦБ Франсуа Вильеруа де Гала со своей стороны также заявил, что ситуация в экономике еврозоны «стабилизировалась».

Рассчитываемый IHS Markit сводный индекс менеджеров по закупкам (PMI) Германии в январе вырос 51.1 пункта, пятимесячного максимума, тогда как аналитики в среднем прогнозировали его на уровне 50.5 пункта. И хотя производственный сектор продолжает находиться в зоне спада, темпы снижения активности здесь оказались слабее, чем ожидалось. Причем увеличение производственного PMI наблюдалось в трех из четырех последних месяцев.

( Читать дальше )

При этом вышедшие в пятницу ключевые показатели деловой активности в ФРГ перекликаются с более позитивным тоном ЕЦБ в отношении экономики еврозоны в целом. Так, глава ЕЦБ Кристин Лагард по итогам январского заседания, завершившегося в прошлый четверг, отметила ослабление глобальной торговой напряженности и заявила, что риски для экономического прогноза в регионе стали «несколько менее выраженными».

Член совета управляющих ЕЦБ Франсуа Вильеруа де Гала со своей стороны также заявил, что ситуация в экономике еврозоны «стабилизировалась».

Рассчитываемый IHS Markit сводный индекс менеджеров по закупкам (PMI) Германии в январе вырос 51.1 пункта, пятимесячного максимума, тогда как аналитики в среднем прогнозировали его на уровне 50.5 пункта. И хотя производственный сектор продолжает находиться в зоне спада, темпы снижения активности здесь оказались слабее, чем ожидалось. Причем увеличение производственного PMI наблюдалось в трех из четырех последних месяцев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал