J2T

Как долго европейцы будут работать до пенсии?

- 02 декабря 2019, 14:45

- |

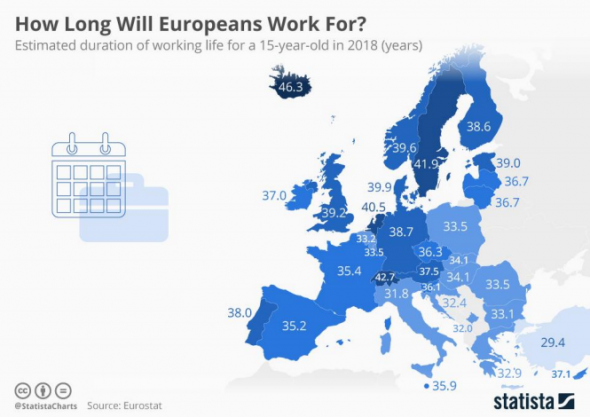

Как отметил Ниал Маккарти со ссылкой на исследование, средняя продолжительность трудовой жизни такого европейца, как ожидается, составит 36.2 года – это на 3.3 года больше, чем в 2000 г. Что же касается отдельных стран ЕС, то показатель колеблется от 31.8 года в Италии до 41.9 года в Швеции.

Евростат также представил оценки для ряда стран за пределами ЕС, и цифры достаточно сильно различаются. Так, для жителей Турции, которым в прошлом году исполнилось 15 лет, ожидаемая продолжительность рабочей жизни составляет всего 29.4 года. А вот для Исландии прогноз гораздо выше – целых 46.3 года. Выше среднеевропейского уровня оценки также для Швейцарии (42.7 года) и Норвегии (39.6 года).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Инвестиционные идеи Accenture

- 28 ноября 2019, 17:25

- |

Отчетность Accenture за 4-й квартал 2019 фингода, завершившийся 31 августа, была в целом неплохой. Чистая выручка увеличилась на 5.3 г/г до $11.06 млрд., но немного не дотянула до консенсус-прогноза. При этом в местных валютах рост выручки составил 7.2%. Доходы в консалтинговом подразделении компании повысились на 4.9% до $6.19 млрд., в аутсорсинговом – на 5.6% до $4.87 млрд. Географически, выручка в Северной Америке и на растущих рынках (Азиатско-Тихоокеанский регион, Латинская Америка, Африка, Ближний Восток, Россия и Турция) выросла на 8% и 9%, соответственно, тогда в Европе она практически не изменилась в годовом выражении. Accenture также сообщила, что объем новых заказов в отчетном периоде был равен рекордным $12.9 млрд. Операционная прибыль выросла на 6.8% до $1.57 млрд., и операционная рентабельность улучшилась на 0.2 п.п. до 14.2%. Скорректированная прибыль на акцию поднялась на 10.1% до $1.74 и оказалась на 3 цента выше средней оценки аналитиков Уоллстрит. По итогам всего 2019 фингода компания заработала $7.37 на акцию (рост на 9.2%) при выручке $43.22 млрд. (рост на 5.4%).

( Читать дальше )

Goldman ждет ралли цикличных акций, зарождения «медвежьего» тренда на рынке бондов в 2020 г.

- 27 ноября 2019, 15:13

- |

Главными темами на рынках в 2020 г. станет стабилизация глобального экономического роста, продолжение роста цикличных акций и «зарождение медвежьего тренда» на рынке облигаций, написали стратеги банка Лофти Кароуи, Зак Пандл, Камакшья Триведи и Джефри Кёрри в недавней записке клиентам.

«Мы видим потенциал роста в ряде активов, чувствительных к состоянию экономического цикла, − говорится в записке. – Однако мы не ждем какого-то всеобъемлющего роста спроса на риск, который бы привел существенному ослаблению доллара и резкой просадке долговых рынков».

Несмотря на негативное влияние торговой войны между США и Китаем и усиление опасений по поводу замедления глобального экономического роста, как акции, так и облигации продемонстрировали положительную динамику в 2019 г., чему способствовало смягчение монетарной политики мировыми центробанками. Рассчитываемый MSCI сводный индикатор глобальных фондовых рынков с начала этого года вырос на 19%, а ставка по 10-летним «трежериз» упала на 90 базисных пунктов в район 1.8%.

( Читать дальше )

Потребдоверие среди республиканцев в США на минимуме за 18 месяцев

- 25 ноября 2019, 14:43

- |

Шумиха, развязанная вокруг импичмента Дональда Трампа, судя по всему, продолжает отрицательно сказываться на настроениях американцев, являющихся членами республиканской партии или ее сторонниками. Так, согласно рассчитываемому Bloomberg индексу потребительского комфорта (Bloomberg Consumer Comfort Index), доверие среди потребителей-республиканцев в Штатах опустилась до минимума с мая 2018 г., тогда как среди демократов потребдоверие несколько улучшилось.

В целом же на прошлой неделе умеренный отскок продемонстрировали все три основные компоненты индекса (личных финансов, отношения к ситуации в экономике и покупательского климата).

( Читать дальше )

Morgan Stanley: активы США покажут отстающую динамику в 2020 г.

- 21 ноября 2019, 13:04

- |

«Мы видим наибольший потенциал роста на рынках с более явными перспективами увеличения корпоративных прибылей (Япония и развивающиеся страны) или пространством для определенного пересмотра оценок на ослаблении политических рисков (Европа)», − написали стратеги банка, включая Эндрю Шитса, Майкла Уилсона и Мэтью Хонбаха, в годовом прогнозе.

В Morgan Stanley ожидают умеренного снижения индекса S&P 500 к концу 2020 г. – до 3000 пунктов по сравнению с 3120 пунктов в конце прошлой недели. Американские акции стали глобальными лидерами в этом году, а за ними с небольшим отрывом идут европейские. Причем фондовые рынки Старого и Нового Света получили поддержку от начала нового цикла смягчения монетарной политики центробанков.

Здесь надо отметить, что Morgan Stanley год назад серьезно ошибся расчетах относительно этого цикла год назад, когда стратеги банка занимали «нейтральную» позицию по акциям. Между тем доходность индекса MSCI AC World составила 22% с начала этого года.

( Читать дальше )

Deutsche Bank: тенденция снижения корпоративных налогов в мире подходит к концу

- 19 ноября 2019, 13:10

- |

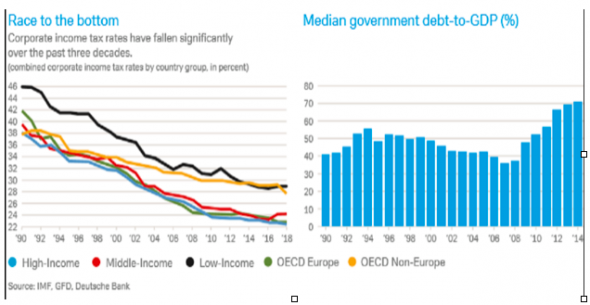

Наблюдавшая последние несколько десятилетий тенденция снижения корпоративных налогов в мире обогатила компании и привела к усугублению бюджетных дефицитов ряда стран. Политики проявляют все большее недовольство сложившейся ситуацией, и вскоре следует ожидать существенных изменений, предупреждают эксперты Deutsche Bank.

По прогнозу стратегов DB Люка Темплмана и Джима Рейда, следующий год станет поворотным для 30-летней тенденции, в рамках которой ставки корпоративных налогов упали практически вдвое. Во многих регионах мира, от Европы и до Америки, политики все чаще делают повышение налогов «ключевой частью своих предвыборных платформ», отмечают стратеги.

«Государственные финансы во многих странах оставляют желать лучшего, тогда как корпорации чувствуют себя относительно неплохо, − написали стратеги DB в недавней записке клиентам. – И это создает предпосылки к тому, что в среднесрочной перспективе следует ожидать значительных перемен в налогообложении».

( Читать дальше )

Какие страны в Европе растут быстрее (и медленнее) всех

- 15 ноября 2019, 14:25

- |

Европейская комиссия недавно представила свой осенний экономический прогноз на 2019 г., и в нем есть хорошие новости для всех стран-членов Евросоюза.

Как отметил Ниал Маккарти с сайта Statista.com со ссылкой на данные Еврокомиссии, европейская экономика в 2019 г. должна вырасти по итогам седьмого года подряд. При этом положительную динамику ВВП, как ожидается, покажут абсолютно все европейские государства.

Самые быстрые темпы роста в этом году, по прогнозу ЕК, продемонстрирует экономика Ирландии – ВВП этой небольшой европейской страны должен увеличиться на 5.6%. На втором и третьем местах идут Мальта с 5% и Венгрия с 4.6%.

Главным же аутсайдером должна стать Италия – в ЕК ждут расширения итальянского ВВП в нынешнем году лишь на незначительные 0.1%.

МЭА: мировой спрос на нефть «выйдет на полку» к 2030 г.

- 14 ноября 2019, 14:19

- |

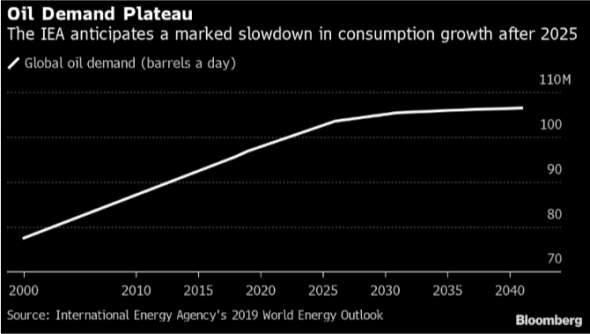

Глобальный спрос на нефть «выйдет на полку» к 2030 г., говорится в ежегодном обзоре Международного энергетического агентства (МЭА) World Energy Outlook. При этом торможению спроса будет способствовать повышение топливной эффективности автомобилей, а также широкое распространение электромобилей.

В МЭА прогнозируют, что глобальный спрос на «черное золото» будет повышаться на примерно 1 млн. баррелей в сутки в год, или на 1%, в ближайшие пять лет. Однако затем темпы роста существенно замедлятся и в 2030-е годы будут составлять всего 100 тыс. баррелей в день в год. К этому времени использование автомобилей на углеводородном топливе в мире, как ожидается, достигнет своего пика.

«Спрос на нефть «выйдет на полку» после 2030 г., − отметил Фатих Бироль, исполнительный директор МЭА. – Темпы роста спроса останутся достаточно высокими до 2025 г., однако потом последует резкое замедление».

( Читать дальше )

Спрос на бонды FM будет ослабевать из-за роста риска дефолта

- 13 ноября 2019, 11:56

- |

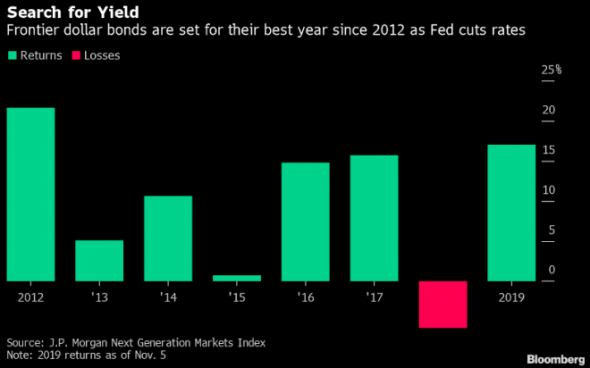

Некоторые из крупнейших управляющих компаний уже становятся более избирательными. Так, BNP Paribas Asset Management с активами под управлением в размере почти $500 млрд. предпочитает инвестировать в госдолг стран, проводящих разумную бюджетную политику, таких как Берег Слоновой Кости. Или в бумаги стран с инвестиционным рейтингом, таких как Казахстан, Уругвай и Марокко. Aberdeen Standard Investments в свою очередь пытается получить доходность выше рынка за счет вложений в гособлигации Шри-Ланки, Эквадора и Ганы.

Растущая долговая нагрузка стран FM и растущие риски дефолта в Аргентине, Ливане и Замбии заставляют нервничать инвесторов. Явно не добавляет энтузиазма и то, что мировая экономика, по оценкам МВФ, сейчас растет самыми слабыми темпами за десятилетие.

( Читать дальше )

Глобальная распродажа на долговых рынках – хороший момент для покупок?

- 12 ноября 2019, 15:05

- |

И, судя по всему, они уже начинают действовать. Так, в ходе торгов прошлого четверга доходность по 10-летним «трежериз» подскакивала до 1.97%, трехмесячного максимума, однако к концу дня она откатилась до 1.92%.

Негативным фактором для долговых рынков стали сообщения о существенном прогрессе в американо-китайских переговорах, в частности, о том, что стороны договорились поэтапно сворачивать пошлины по мере продвижения к заключению сделки. Причем негативный тренд в ценах «трежериз» наметился еще с конца августа, месяца, ставшего лучшим для американских госбумаг с 2008 г.

«Настроения поменялись очень быстро и весьма кардинально. Если еще в августе все кричали «все пропало, близится конец света», то теперь уже все говорят, что «все отлично, нет никаких проблем». На наш взгляд, такой существенный сдвиг чрезмерен и мало чем оправдан», − отметил Джеймс Этей из Aberdeen Asset Management. По мнению стратегов Aberdeen, распродажа «абсолютно, без вопросов» предоставляет хорошую возможность для покупок, особенно если доходность по 10-летним «трежериз» превысит 2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал