SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Just2trade

Где можно отслеживать финансовое состояние Российских брокеров?

- 08 ноября 2020, 09:53

- |

На примере Финама...

Я так понимаю что на западе брокеры отчитываются даже если не публичная компания. Например на сайте Just2Trade хоть что то есть что почитать https://just2trade.online/about/disclosures/

Нашел! http://zaoik.finam.ru/statements/financial/annual/

Я так понимаю что на западе брокеры отчитываются даже если не публичная компания. Например на сайте Just2Trade хоть что то есть что почитать https://just2trade.online/about/disclosures/

Нашел! http://zaoik.finam.ru/statements/financial/annual/

- комментировать

- Комментарии ( 4 )

Рекомендации Уолл-стрит по торговле европейскими активами в привязке к выборам в США

- 27 октября 2020, 15:11

- |

Стратегические эксперты различных финансовых структур с Уолл-стрит прогнозируют рост европейских акций и евро, если Джо Байден опередит президента Дональда Трампа на выборах в следующем месяце.

На победу Байдена в настоящий момент делает ставку и большинство инвесторов. В случае такого исхода голосования мир может избегнуть новой волны протекционистской политики США, что приведет к росту европейских активов и валюты.

Европейские рынки, находящиеся сейчас под новым давлением, поскольку правительства вводят новые ограничения для сдерживания распространения Covid-19, безусловно, постараются использовать позитивный импульс, который возникнет на волне победы демократов. Она будет способствовать, помимо прочего, ослаблению глобальной торговой напряженности, расширению объемов финансового стимулирования и увеличению расходов на развитие «зеленой» энергетики.

С конца августа фондовый индекс Stoxx Europe 600 отставал от S&P 500, в то время как евро упал по отношению к доллару США. Между тем, ежемесячный приток средств в европейские биржевые фонды сократился примерно до половины по сравнению с июнем и июлем.

( Читать дальше )

На победу Байдена в настоящий момент делает ставку и большинство инвесторов. В случае такого исхода голосования мир может избегнуть новой волны протекционистской политики США, что приведет к росту европейских активов и валюты.

Европейские рынки, находящиеся сейчас под новым давлением, поскольку правительства вводят новые ограничения для сдерживания распространения Covid-19, безусловно, постараются использовать позитивный импульс, который возникнет на волне победы демократов. Она будет способствовать, помимо прочего, ослаблению глобальной торговой напряженности, расширению объемов финансового стимулирования и увеличению расходов на развитие «зеленой» энергетики.

С конца августа фондовый индекс Stoxx Europe 600 отставал от S&P 500, в то время как евро упал по отношению к доллару США. Между тем, ежемесячный приток средств в европейские биржевые фонды сократился примерно до половины по сравнению с июнем и июлем.

( Читать дальше )

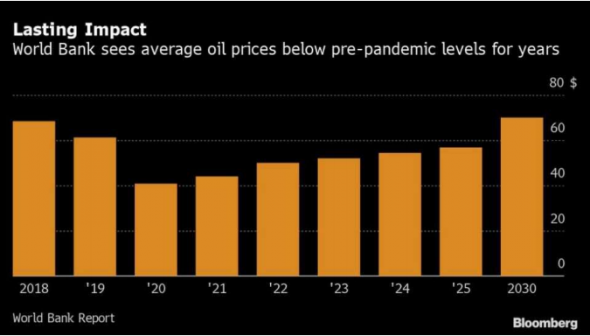

Всемирный банк считает, что последствия пандемии могут оказывать длительное воздействие на глобальную потребность в нефти.

- 26 октября 2020, 13:19

- |

По данным Всемирного банка, мировой спрос на нефть может столкнуться с «долговременными последствиями» коронавируса, при этом просматриваются перспективы умеренного роста цен на металлы и сельскохозяйственную продукцию, поскольку сырьевые рынки будут постепенно восстанавливаться после шока пандемии.

По сравнению с апрельской оценкой Всемирный банк повысил прогнозы средневзвешенной цены на нефть в 2020 и 2021 годах соответственно до 41 доллара и 44 долларов за баррель, поскольку медленное восстановление спроса сопровождается ослаблением ограничений на предложение. Однако даже эти скорректированные цены все равно сильно уступают средневзвешенной стоимости нефти на уровне 61 доллар за баррель в 2019 г. Помимо энергетики, небольшое снижение цен на металлы будет компенсировано ростом цен на сельскохозяйственную продукцию в этом году.

Быстрое восстановление цен на нефть после апрельского падения цен потом застопорилось, поскольку вторая волна коронавируса побуждает правительства пересмотреть планы смягчения различных ограничений. В то время как финансовое стимулирование экономики может помочь сгладить негативное воздействие пандемии, Covid-19 представляет собой проблему для экспортеров сырьевых товаров, поскольку директивным органам необходимо позволить своим экономикам плавно адаптироваться к «новой реальности», если эпидемиологическая ситуация будет оставаться тяжелой.

( Читать дальше )

По сравнению с апрельской оценкой Всемирный банк повысил прогнозы средневзвешенной цены на нефть в 2020 и 2021 годах соответственно до 41 доллара и 44 долларов за баррель, поскольку медленное восстановление спроса сопровождается ослаблением ограничений на предложение. Однако даже эти скорректированные цены все равно сильно уступают средневзвешенной стоимости нефти на уровне 61 доллар за баррель в 2019 г. Помимо энергетики, небольшое снижение цен на металлы будет компенсировано ростом цен на сельскохозяйственную продукцию в этом году.

Быстрое восстановление цен на нефть после апрельского падения цен потом застопорилось, поскольку вторая волна коронавируса побуждает правительства пересмотреть планы смягчения различных ограничений. В то время как финансовое стимулирование экономики может помочь сгладить негативное воздействие пандемии, Covid-19 представляет собой проблему для экспортеров сырьевых товаров, поскольку директивным органам необходимо позволить своим экономикам плавно адаптироваться к «новой реальности», если эпидемиологическая ситуация будет оставаться тяжелой.

( Читать дальше )

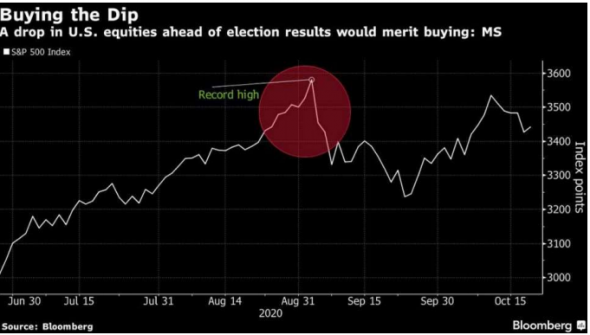

Morgan Stanley рекомендует покупать акции в случае их значительного удешевления на фоне выборов

- 23 октября 2020, 15:09

- |

По мнению аналитиков банка Morgan Stanley, падение американских акций из-за опасений по поводу исхода выборов станет идеальной возможностью для их покупки.

Майк Уилсон, главный стратегический эксперт банка по американским акциям, сказал, что существует большая вероятность того, что рынки могут упасть до выборов, пока же инвесторы внимательно наблюдают за затянувшимися дебатами между президентом Дональдом Трампом и кандидатом от демократов Джо Байденом и пытаются оценить все возможные риски.

«Если индекс S&P 500 опустится до 3100 пунктов, а мы все еще не будем знать, что происходит с выборами, то даже в этих условиях неопределенности все равно возобладает покупательская активность» — сказал Уилсон в телефонном интервью.

Это произойдет потому, что независимо от того, кто победит на выборах, почти наверняка возникнет действенный импульс для реализации дополнительных мер финансового стимулирования экономики, что приведет к росту цен на активы, сказал Уилсон, который правильно спрогнозировал откат рынка в сентябре.

( Читать дальше )

Майк Уилсон, главный стратегический эксперт банка по американским акциям, сказал, что существует большая вероятность того, что рынки могут упасть до выборов, пока же инвесторы внимательно наблюдают за затянувшимися дебатами между президентом Дональдом Трампом и кандидатом от демократов Джо Байденом и пытаются оценить все возможные риски.

«Если индекс S&P 500 опустится до 3100 пунктов, а мы все еще не будем знать, что происходит с выборами, то даже в этих условиях неопределенности все равно возобладает покупательская активность» — сказал Уилсон в телефонном интервью.

Это произойдет потому, что независимо от того, кто победит на выборах, почти наверняка возникнет действенный импульс для реализации дополнительных мер финансового стимулирования экономики, что приведет к росту цен на активы, сказал Уилсон, который правильно спрогнозировал откат рынка в сентябре.

( Читать дальше )

Индийский фондовый индекс Sensex добился лучшего результата с 2007 года

- 16 октября 2020, 12:03

- |

Индийский фондовый индекс бомбейской биржи S&P BSE Sensex, в листинг которого включены 30 крупнейших компаний Индии, продемонстрировал рост десятую торговую сессию подряд, поскольку инвесторы незадолго до закрытия активизировали покупки несколько подешевевших до этого акций из числа «голубых фишек».

Индекс S&P BSE Sensex закрылся с повышением на 0,4%, завершив свою самую длинную прибыльную серию за 13 лет и компенсировав более ранние потери в этот день на 0,9%. Другой фондовый индекс NSE Nifty 50 прибавил 0,3%, также зафиксировав выигрышную череду в 10 дней, что стало его лучшим показателем за более чем пять лет.

Инвесторы скупали акции в финансовом и банковском секторах в ожидании дальнейших мер по смягчению условий кредитования на слушаниях в Верховном суде страны, которые должны были состояться сегодня. Однако уже после завершения биржевых торгов, Верховный суд перенес слушание по этому вопросу на 2 ноября. Центральный банк Индии и федеральное правительство призвали Верховный суд отклонить просьбы заемщиков о продлении каникул по обязательствам погашения кредитов

( Читать дальше )

Индекс S&P BSE Sensex закрылся с повышением на 0,4%, завершив свою самую длинную прибыльную серию за 13 лет и компенсировав более ранние потери в этот день на 0,9%. Другой фондовый индекс NSE Nifty 50 прибавил 0,3%, также зафиксировав выигрышную череду в 10 дней, что стало его лучшим показателем за более чем пять лет.

Инвесторы скупали акции в финансовом и банковском секторах в ожидании дальнейших мер по смягчению условий кредитования на слушаниях в Верховном суде страны, которые должны были состояться сегодня. Однако уже после завершения биржевых торгов, Верховный суд перенес слушание по этому вопросу на 2 ноября. Центральный банк Индии и федеральное правительство призвали Верховный суд отклонить просьбы заемщиков о продлении каникул по обязательствам погашения кредитов

( Читать дальше )

Эксперты Goldman рекомендуют продавать доллар в связи с повышением шансов избрания Байдена и создания вакцины

- 15 октября 2020, 12:32

- |

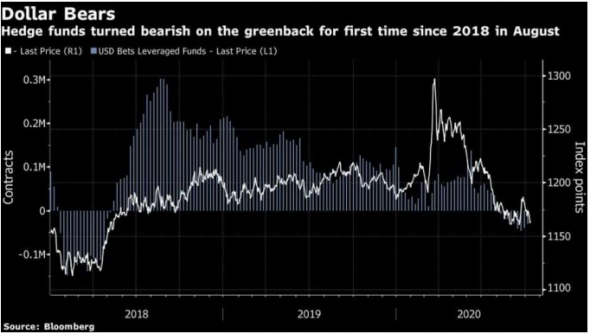

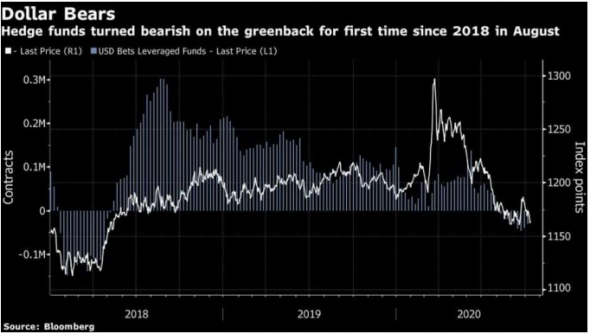

По данным Goldman Sachs Group Inc., доллар может упасть до минимумов 2018 года из-за растущей вероятности победы Джо Байдена на выборах в США и прогресса в разработке вакцины против коронавируса.

«Риски смещены в сторону слабости доллара, и мы видим относительно низкие шансы на наиболее укрепляющий позиции доллара результат — победу г-на Трампа в сочетании со значимой задержкой вакцины», — написали стратегические эксперты, в том числе Зак Пандл, в аналитической записке в пятницу. «Успех демократов на предстоящих выборах в США и благоприятные новости о сроках создания вакцины могут вернуть взвешенный курс доллара и индекс DXY к минимумам 2018 года».

Индекс доллара США ICE упал почти на 3,5% в этом году, торгуясь чуть выше значения 93 в понедельник, поскольку инвесторы реагировали на беспрецедентные меры финансового стимулирования экономики и провозглашение длительного периода минимальных процентных ставок со стороны Федеральной резервной системы, старающейся смягчить тяжкие последствия пандемии коронавируса. Индекс торговался ниже значения 89 в 2018 году, и есть вероятность возвращения к этому уровню при дальнейшем снижении более чем на 4%.

( Читать дальше )

«Риски смещены в сторону слабости доллара, и мы видим относительно низкие шансы на наиболее укрепляющий позиции доллара результат — победу г-на Трампа в сочетании со значимой задержкой вакцины», — написали стратегические эксперты, в том числе Зак Пандл, в аналитической записке в пятницу. «Успех демократов на предстоящих выборах в США и благоприятные новости о сроках создания вакцины могут вернуть взвешенный курс доллара и индекс DXY к минимумам 2018 года».

Индекс доллара США ICE упал почти на 3,5% в этом году, торгуясь чуть выше значения 93 в понедельник, поскольку инвесторы реагировали на беспрецедентные меры финансового стимулирования экономики и провозглашение длительного периода минимальных процентных ставок со стороны Федеральной резервной системы, старающейся смягчить тяжкие последствия пандемии коронавируса. Индекс торговался ниже значения 89 в 2018 году, и есть вероятность возвращения к этому уровню при дальнейшем снижении более чем на 4%.

( Читать дальше )

Почему Уолл-стрит по-прежнему настроена оптимистично в отношении акций авиакомпаний

- 13 октября 2020, 11:30

- |

Акции авиакомпаний сумели обойти индекс S&P 500. В первую неделю октября авиационный сектор вырос на 6,7% по сравнению с выигрышем в 2,5% индекса S&P 500.

Инвесторы, похоже, делают ставку на то, что Вашингтон еще раз окажет финансовую помощь этой отрасли, к тому же растут надежды на вакцину от коронавируса и более широкое восстановление экономики. Авиакомпании также укрепили свое финансовое положение и теперь, похоже, обладают в целом достаточной ликвидностью на срок не менее 18 месяцев при текущем уровне спроса.

Но аналитики предупреждают, что следующие несколько месяцев будут сложными. Закрытие международных границ и строгие правила карантина остаются в силе, а число внутренних перелетов после лета демонстрирует тенденцию сокращения.

Действительно, с марта ежедневные пассажиропотоки не превышают дневного диапазона от 800 000 до 900 000 пассажиров, отмечает аналитик Citigroup Стивен Трент. Объемы международных полетов восстанавливаются медленно. По его словам, цены остаются низкими, в результате чего выручка отрасли упала на 75–80% в годовом исчислении. Данные по продаже билетов также указывают на то, что октябрь будет слабее сентября, хотя некоторые признаки указывают на стабилизацию цен.

( Читать дальше )

Инвесторы, похоже, делают ставку на то, что Вашингтон еще раз окажет финансовую помощь этой отрасли, к тому же растут надежды на вакцину от коронавируса и более широкое восстановление экономики. Авиакомпании также укрепили свое финансовое положение и теперь, похоже, обладают в целом достаточной ликвидностью на срок не менее 18 месяцев при текущем уровне спроса.

Но аналитики предупреждают, что следующие несколько месяцев будут сложными. Закрытие международных границ и строгие правила карантина остаются в силе, а число внутренних перелетов после лета демонстрирует тенденцию сокращения.

Действительно, с марта ежедневные пассажиропотоки не превышают дневного диапазона от 800 000 до 900 000 пассажиров, отмечает аналитик Citigroup Стивен Трент. Объемы международных полетов восстанавливаются медленно. По его словам, цены остаются низкими, в результате чего выручка отрасли упала на 75–80% в годовом исчислении. Данные по продаже билетов также указывают на то, что октябрь будет слабее сентября, хотя некоторые признаки указывают на стабилизацию цен.

( Читать дальше )

Just2trade. Шо за контора?

- 10 октября 2020, 16:46

- |

Это субброкер или кипрское разводило? Кто нить торгует через них?

5 лучших акций технологических компаний для покупки в октябре

- 02 октября 2020, 15:16

- |

Компании из Кремниевой долины оказались главными драйверами восстановительных процессов на Уолл-стрит после достижением фондовым рынком минимума 23 марта. Причин тому две. Вопервых, большой вес акций FAANG в основных индексах. А во-вторых, внушительные результаты акций технологических компаний в целом, обусловленные гораздо меньшей чувствительностью их бизнеса к негативному воздействию пандемии коронавируса, а также резким спросом на их продукты услуги в условиях массового перехода людей на удаленную работу из-за карантинов и других ограничений.

Для тех инвесторов, кто ранее не проявлял интереса к высокотехнологичному сектору, поясним, что FAANG – это аббревиатура, обозначающая пять самых популярных и наиболее эффективных и крупных технологических компаний: Facebook, Amazon.com, Apple, Netflix и Alphabet.

К счастью, есть акции и других технологических компаний помимо проверенных на практике именитых составляющих FAANG, которые также выглядят привлекательно как для покупки на месяц вперед, так и для долгосрочных инвесторов. Ниже представлены пять лучших технологических акций для покупки в октябре:

( Читать дальше )

Для тех инвесторов, кто ранее не проявлял интереса к высокотехнологичному сектору, поясним, что FAANG – это аббревиатура, обозначающая пять самых популярных и наиболее эффективных и крупных технологических компаний: Facebook, Amazon.com, Apple, Netflix и Alphabet.

К счастью, есть акции и других технологических компаний помимо проверенных на практике именитых составляющих FAANG, которые также выглядят привлекательно как для покупки на месяц вперед, так и для долгосрочных инвесторов. Ниже представлены пять лучших технологических акций для покупки в октябре:

( Читать дальше )

Акции Японии достигли высот эпохи «пузыря» на фондовом рынке, по крайней мере, по одному индексу

- 01 октября 2020, 12:07

- |

Акции Японии наконец-то выросли до рекордного максимума, установленного на пике эры «пузыря» 1980-х годов, по крайней мере, согласно одному из индикаторов фондового рынка страны.

Nikkei 500, индекс, который включает на 275 компаний больше, чем эталонный индекс Nikkei 225 Stock Average, вырос в понедельник до рекордного уровня, превысив максимум закрытия в декабре 1989 года. Причем это произошло на фоне того, что Nikkei 225 продолжает находиться существенно ниже рекордного уровня 38 915.87 пунктов (также достигнутого в том же году), несмотря на более чем семилетнее беспрецедентное смягчение денежно-кредитной политики. В этом году индекс голубых фишек снизился на 0,6%, а индекс Nikkei 500 прибавил 7,7%.

Своим успехом более широкий индекс Nikkei 500 обязан компаниям, которые не входят в Nikkei 225. Например, акции Nintendo подскочили в цене на 37% с начала года на фоне вызванного пандемией беспрецедентного всплеска спроса на ее консоль Switch и в значительной степени способствовала позитивной динамике индекса Nikkei 500 в этом году. А Keyence, производитель систем промышленной автоматизации, который когда-то в перечне самых дорогих компаний страны уступал только Toyota Motor, занимает второе место по величине выигрыша в составе Nikkei 500. Еще один изготовитель продукции для промышленной автоматизации SMC и мебельная торговая сеть Nitori Holdings также сыграли не последнюю роль в состоявшемся ралли, и все они не представлены в Nikkei 225.

( Читать дальше )

Nikkei 500, индекс, который включает на 275 компаний больше, чем эталонный индекс Nikkei 225 Stock Average, вырос в понедельник до рекордного уровня, превысив максимум закрытия в декабре 1989 года. Причем это произошло на фоне того, что Nikkei 225 продолжает находиться существенно ниже рекордного уровня 38 915.87 пунктов (также достигнутого в том же году), несмотря на более чем семилетнее беспрецедентное смягчение денежно-кредитной политики. В этом году индекс голубых фишек снизился на 0,6%, а индекс Nikkei 500 прибавил 7,7%.

Своим успехом более широкий индекс Nikkei 500 обязан компаниям, которые не входят в Nikkei 225. Например, акции Nintendo подскочили в цене на 37% с начала года на фоне вызванного пандемией беспрецедентного всплеска спроса на ее консоль Switch и в значительной степени способствовала позитивной динамике индекса Nikkei 500 в этом году. А Keyence, производитель систем промышленной автоматизации, который когда-то в перечне самых дорогих компаний страны уступал только Toyota Motor, занимает второе место по величине выигрыша в составе Nikkei 500. Еще один изготовитель продукции для промышленной автоматизации SMC и мебельная торговая сеть Nitori Holdings также сыграли не последнюю роль в состоявшемся ралли, и все они не представлены в Nikkei 225.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал