Shy

Апдейт модели LQI за Сентябрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 30 сентября 2017, 09:29

- |

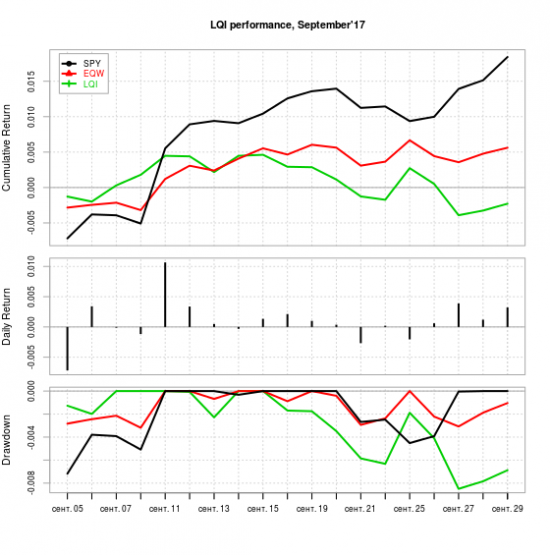

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за сентябрь (результаты за прошлый месяц: smart-lab.ru/blog/418456.php). Несмотря на ударный для S&P 500 сентябрь — индекс вырос за этот месяц на 1.8% (при том, что в среднем в сентябре S&P 500 сливает) — модель закончила месяц в небольшом минусе. Вот веса предыдущего месяца и реализованные доходности торгуемых тикеров:

weight monthly.ret

XLY 0.066 0.37

XLP 0.131 -1.19

XLE 0.000 9.11

XLF 0.164 4.79

XLV 0.073 0.99

XLI 0.089 4.08

XLB 0.000 2.99

XLK 0.000 0.90

XLU 0.169 -2.46

IYZ 0.000 -5.97

VNQ 0.000 -0.45

SHY 0.000 -0.17

TLT 0.145 -1.57

GLD 0.162 -3.55

Предыдущие веса были опубликованы 3-го сентября, соответственно доходности приведены за период с 5-го сентября до закрытия 29-го сентября.

Корреляция между весами и ретурнами сильно отрицательная — (-0.19). Модель «налегла» на защитные активы (XLP, XLU, TLT, GLD), которые показали за месяц плохие результаты, в то же время из топ-перформеров (XLE, XLF, XLI, XLB) были куплены только два (+на личном счете я удачно оставил с прошлого месяца небольшую позу в XLE, впрочем к делу и модели это отношения не имеет — XLE держать она не рекомендовала). Вследствие этого модель сильно отстала от своих бенчмарков (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна и даже риска (максимальная просадка). Сравнение — на графике в начале: SPY — +1.84%, EQW — +0.56%, LQI — (-0.23)%. Просадки: SPY — 0.7%, EQW — 0.3%, LQI — 0.8%. В целом модель перформила в августе в рамках своего риск-ретурн профиля.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Апдейт модели LQI за Август'17 - 10+% годовых в $$$ не слезая с дивана!

- 03 сентября 2017, 22:27

- |

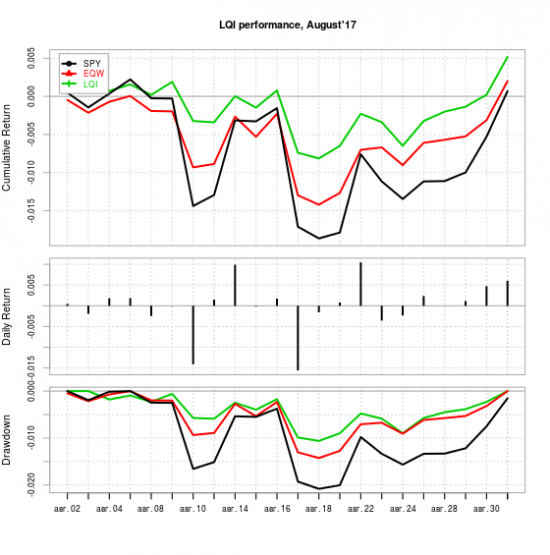

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за август (результаты за прошлый месяц: smart-lab.ru/blog/412521.php). Хотя месяц и не был слишком удачным для S&P 500 и для модели — ей удалось остаться в плюсе и обогнать свои бенчмарки:

weight monthly.ret

XLY 0.085 -2.03

XLP 0.143 -1.00

XLE 0.093 -5.46

XLF 0.127 -2.26

XLV 0.089 1.98

XLI 0.104 0.51

XLB 0.000 0.71

XLK 0.000 2.40

XLU 0.106 2.71

IYZ 0.000 -1.21

VNQ 0.000 -0.71

SHY 0.000 0.17

TLT 0.115 2.69

GLD 0.140 4.29

Предыдущие веса были опубликованы утром 1-го августа, соответственно доходности приведены за период с закрытия 1-го августа до закрытия 31-го августа.

Корреляция между весами и ретурнами положительная — 0.061. Хотя модель и сделала серьезную ошибку, взяв весом 9.3% XLE, сильно упавший за месяц — однако это было компенсировано верными решениями о покупке топ-перформеров месяца — XLV, XLU, TLT и в особенности GLD (с максимальным весом 14%). Вследствие этого модели удалось обогнать свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна и риска (максимальная просадка). Сравнение — на графике в начале: SPY — +0.1%, EQW — +0.2%, LQI — +0.5%. Просадки: SPY — 2.1%, EQW — 1.5%, LQI — 1.0%. В целом модель перформила в августе в рамках своего риск-ретурн профиля.

( Читать дальше )

Апдейт модели LQI за Июль'17 - 10+% годовых в $$$ не слезая с дивана!

- 01 августа 2017, 11:10

- |

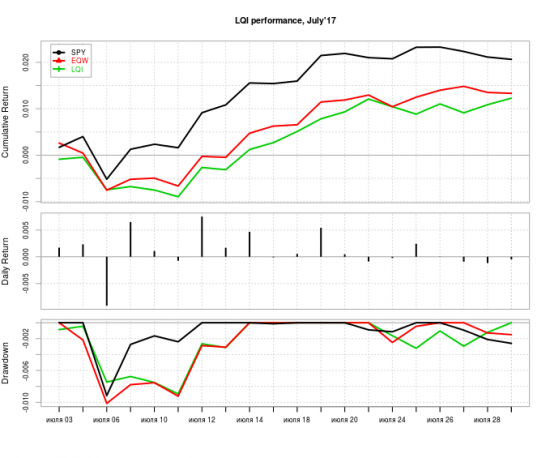

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за июль. В целом, хотя модели и не удалось обогнать свои бенчмарки, месяц был на уровне чуть выше среднего месяца на бэктесте — +1.2%

weight monthly.ret

XLY 0.000 1.93

XLP 0.083 0.66

XLE 0.000 2.60

XLF 0.154 1.62

XLV 0.114 0.85

XLI 0.094 0.29

XLB 0.000 1.52

XLK 0.035 4.48

XLU 0.132 2.46

IYZ 0.000 -1.12

VNQ 0.076 1.23

SHY 0.000 0.27

TLT 0.142 -0.45

GLD 0.169 2.30

Предыдущие веса были опубликованы утром 2-го июля, соответственно доходности приведены за период с закрытия 2-го июля до закрытия 31-го июля.

Корреляция между весами и ретурнами эффективно нулевая — модель вошла только в половину топ-перформеров месяца (GLD, XLU), оставив за бортом неожиданно «выстрелившее» IT (XLK — формально вес ненулевой, но низкий) и энергетику (XLE). Вследствие этого модели не удалось обогнать свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна, риск (максимальная просадка) получился на уровне или чуть-чуть ниже, чем у SPY / EQW. Сравнение — на графике в начале: SPY — 2.0%, EQW — 1.3%, LQI — 1.2%. В целом модель перформила в июле в рамках своего риск-ретурн профиля.

( Читать дальше )

Апдейт модели LQI за Июнь'17 - 10+% годовых в $$$ не слезая с дивана!

- 02 июля 2017, 15:48

- |

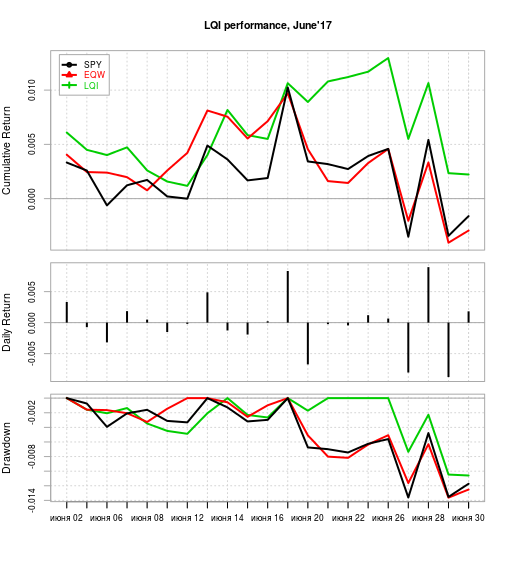

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за июнь. В целом июнь был для модели не слишком удачным, из-за того, что падали (особенно под волатильный конец месяца) все ассет-классы, которыми она торгует — и стоки, и трежеря, и золото. Тем не менее, модели удалось остаться в плюсе и обогнать свои бенчмарки.

weight monthly.ret

XLY 0.087 -2.17

XLP 0.186 -2.29

XLE 0.000 -0.79

XLF 0.111 5.20

XLV 0.158 3.48

XLI 0.000 0.75

XLB 0.000 0.64

XLK 0.115 -2.96

XLU 0.000 -3.39

IYZ 0.000 -2.77

VNQ 0.057 1.70

SHY 0.000 -0.06

TLT 0.196 0.78

GLD 0.089 -2.23

Предыдущие веса не публиковались из-за багов с публикацией постов на смартлабчике (и если вы это читаете — значит, мне пришлось попотеть, чтобы их преодолеть), но рассчитаны по данным на 31.05, соответственно доходности приведены за период с закрытия 1-го июня до закрытия 30-го июня.

Корреляции между весами и ретурнами положительны (20.9%), модель обогнала свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) как в терминах ретурна, так и риска (максимальной просадки). Сравнение — на графике в начале: SPY — (-0.16%), EQW — (-0.29%), LQI — 0.22%. В целом модель перформила в июне в рамках своего риск-ретурн профиля.

( Читать дальше )

Апдейт модели LQE за Март'17 - 10+% годовых в $$$ не слезая с дивана!

- 01 апреля 2017, 22:09

- |

Результаты консервативной количественной инвестиционной модели LQE (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за март. В целом март был для модели не слишком удачным, как и для американских стоков, которыми (в основном) она торгует:

weight monthly.ret

XLY 0.082 1.39

XLP 0.073 -0.49

XLE 0.000 -2.32

XLF 0.128 -4.63

XLV 0.123 -1.54

XLI 0.110 -1.45

XLB 0.072 -0.16

XLK 0.066 1.24

XLU 0.057 0.35

IYZ 0.000 -1.38

VNQ 0.000 -1.21

SHY 0.000 0.23

TLT 0.151 1.14

GLD 0.138 1.03

Предыдущие веса были опубликованы утром 3-го марта, соответственно доходности приведены за период с закрытия 3-го марта до закрытия 31-го марта.

Корреляции между весами и ретурнами положительны (8.2%), модель обогнала свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) как в терминах ретурна, так и риска (максимальной просадки). Сравнение — на графике в начале: SPY — (-0.69%), EQW — (-0.56%), LQE — (-0.46%). В целом модель перформила в марте в рамках своего риск-ретурн профиля.

( Читать дальше )

Ленивое количественное инвестирование - 10+% годовых в $$$ не слезая с дивана!

- 03 марта 2017, 10:41

- |

Всем привет!

Решил поделиться сигналами своей количественной модели ротации секторов американского рынка, золота и трежерей. А почему бы и нет — сигналы, которые я здесь выкладываю — для самых ликвидных ETF'ов, с емкостью миллиарды долларов, самому мне столько точно не надо. Торгует модель раз в месяц — я делаю это в начале каждого нового месяца.

Модель может использоваться как неплохая альтернатива долгосрочному (3-5 лет) банковскому вкладу в валюте. При условии, если вы умеете соблюдать дисциплину и не лезть в модель грязными лапами, чтобы улучшить ее «своим видением рынка» =) Если надоело сливать депозиты и хочется уже куда-то вложить валюту под неплохой процент и с умеренными рисками — велкам!

Модель торгует ETF'ы на секторы американского рынка (XLY, XLP, XLE, XLF, XLV, XLI, XLB, XLK, XLU, IYZ, VNQ), долгосрочные трежеря (TLT), золото (GLD), в качестве безрискового актива, в который модель иногда выходит, используется SHY. На первом шаге производится фильтрация торгуемых тикеров по моментум-логике, на втором — их смешивание с учетом статистических взаимосвязей между ними. Более подробно логику описывать не стану, поскольку, в отличие от других квантов на этом ресурсе, я не считаю, что количественные модели работают вечно. Они умирают — более того, в последнее время они умирают косяками.

( Читать дальше )

Котировка по SHY. Подскажите пожалуйста

- 10 ноября 2016, 20:33

- |

Если я правильно понял, то это ETF на трежерях. Они не пирамидятся? Где посмотреть состав этого ETF?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал