Snp 500

Кто скальпирует на CME?

- 09 апреля 2021, 06:30

- |

Мнения инвесторов и среднесрочников, а том что скальпинг умер или убыточен будут забанены.

Активно изучаю фьюч ES mini. Кто занимается тем же — поделитесь лайфхаками.

Я смотрю тиковый и минутный футпринт, стакан, дельту.

основания для входа — Айсберги, большие принты, плотности в стакане.

Можно общаться в личке. Или может есть скальперский чат в дискорде.

Про себя сейчас готовлюсь в известный проп. Несколько месяцев практикуюсь. Начал закрывать недели в плюс.

Если вам интересно пообщаться за скальпинг — без продажи обучения и понтов — то буду рад адекватным ответам.

Всем хорошего дня!

ЖДАТЬ ЛИ ОБВАЛ РЫНКОВ? СТОИТ ЛИ ПРОДАВАТЬ АКЦИИ?

- 21 февраля 2021, 17:40

- |

Многие сейчас ждут повторения ситуации, которая произошла в феврале — марте 2020 г., когда фондовые рынки всех стран сильно просели. Упадут ли рынки сейчас или же нет? Будет ли финансовая катастрофа? Об этом мы и поговорим в данном ролике.

>>ССЫЛКА НА ВИДЕО<<

Ждать ли обвала рынков в 2021 году? S&P500, ММВБ, РТС, Рубль, Сбербанк, НЛМК, Gold. Будет ли кризис

- 31 января 2021, 14:51

- |

индекс ММВБ — 5:20

индекс РТС — 8:50

Рубль — 13:00

Сбербанк (#SBER) — 15:05

НЛМК (#NLMK) — 17:35

Яндекс — 19:15

Золото — 20:20

Обзор № 140. Мечел, Авангард, S&P500

- 30 декабря 2020, 05:15

- |

Мечел (#MTLR) — 2:40

Авангард (#AVAN) — 4:45

S&P500 — 7:25

>>ССЫЛКА НА ВИДЕО<<

Вступайте в телеграм канал t.me/financcompany чтобы оперативно получать информацию о новых роликах и стримах.

Если вас интересует разбор конкретного эмитента, можете оставить заявку на его рассмотрение в следующих обзорах в комментариях к этому ролику. Все комментарии будут прочитаны, а предложенные Вами акции, индексы, фьючерсы, облигации, ipo, или другие финансовые инструменты будут разобраны в новых роликах. Видео является лишь мнением автора по рынку и не носит статус финансовой рекомендации!

‾‾‾‾‾‾‾‾‾‾‾‾

мечел купить, авангард купить,snp500 купить, мечел форум, авангард форум,snp500 форум, мечел дивиденды, авангард дивиденды,snp500 дивиденды, мечел акции цена, авангард акции цена,snp500 акции цена.

2020-й год похоронил индексное инвестирование

- 26 декабря 2020, 12:20

- |

Однако, 2020-й год изменил все и даже эту классическую стратегию. Возьму на себя смелость заявить, что индексные фонды можно похоронить по следующим причинам:

- Рынки настолько накачаны деньгами и так сильно росли в последние годы, что ожидаемая средняя доходность в будущем должна быть нулевой или отрицательной на годы вперед из расчета исторического роста SNP500 в 7-8% с учетом дивидендов и инфляции.

- SNP500 стал чрезвычайно зависеть от маленькой кучки переоцененных компаний одного сектора экономики, хотя и бурно растущего. Всего лишь пять компаний Microsoft, Apple, Amazon, Facebook и Google составляют более 20% капитализации всего индекса на конец 20 года! Это уже нельзя назвать настоящей диверсификацией.

- SNP500 исторически включал много value-компаний из разных секторов рынка. Теперь же он включает массу агрессивно-спекулятивных историй. В индексы добавляются гиперпереоцененные компании типа Tesla, что также уменьшает ожидаемую долгосрочную доходность.

( Читать дальше )

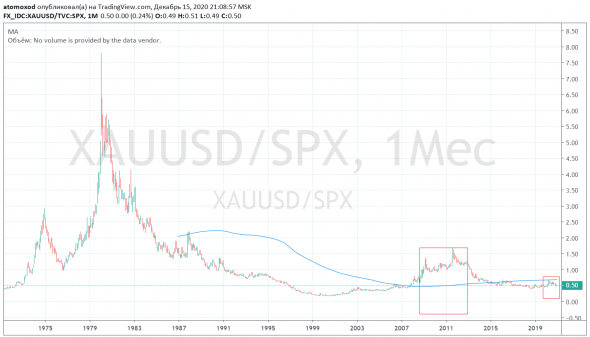

Индикаторы золота. Gold/SnP, Gold/Deflator

- 15 декабря 2020, 21:34

- |

Последние пару недель собирал инфы по золоту. Один из популярных индикаторов — соотношение цены золота и SnP500. с т.з. экономики не очень надежный показатель, но для расширения кругозора и оценки адекватности отсылкой к прошлым пикам золота подходит.

3 пика. текущий момент, 2011-2012, 1979-1980.

Может быть сейчас сам знаменатель завышен, все говорят, что по мультипликаторам рынок США очень давно и очень дорог. Но как минимум если мания есть, то она в обоих классах активов, что может быть следствием дешевых денег.

Период 1979-1980 в расчет брать не стоит, ставки тогда были крайне высокие.

( Читать дальше )

Почему я больше не инвестирую в российские компании и вам не советую. Часть 2.

- 15 декабря 2020, 10:10

- |

Привет. Меня зовут Кофман Леонид, я предприниматель и квалифицированный инвестор с 10ти летним стажем. Ведущий YouTube-канала и Telegram-канала об инвестициях «Инвестиции Шаг за Шагом».

Пару месяцев назад на Смартлабе вышла первая часть этой статьи и вызвала шквал противоречивых мнений — почти 300 комментариев:). От «Стыдно жить в России и покупать американские акции!» до «Капец, ты только сейчас понял, что в рублях нельзя инвестировать?».

У читателей было две основных претензии:

1. «Вот вы рисуете графики с 2010 года, а начали б инвестировать в 2008, увидели б, что рынок умеет не только расти, но и активно падать». Разумно. Теперь возьмем для анализа не 10 лет, а 20.

2. Так же высказывалось недовольство тем, что для сравнения я брал индексы не полной доходности. Исправляюсь. Теперь буду сравнивать индексы с учетом реинвестирования дивидендов.

Погнали!

Немного личного.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал