headhunter

HEAD всему голова

- 20 февраля 2025, 14:19

- |

Многие инвесторы пропустили рост на ММВБ и ищут куда зайти. «Что еще не отросло?» наверное самый задаваемый вопрос среди клиентов. Если что-то не отросло на таком ралли, то тут несколько вариантов: либо рынок ожидает что компания потеряет часть рынка из-за роста конкуренции при мире (типа ASTR), либо компания увидела структурное замедление финансовых результатов (типа POSI), либо рынок видит компанию лузером в случае окончания СВО, типа HEAD. И если в первых двух случая мы с рынком +- согласны, то с Headhunter-ом на наш взгляд совершенно иная ситуация.

Компания отстала от рынка с 20 декабря более чем на 21% (IMOEX +38% vs HEAD +17%). Помимо неверного (на наш взгляд) восприятия компании рынком (что скорее всего развенчается на очередном отчете 5 марта), в акциях остается структурный продавец после переезда (можно увидеть как рост 13 февраля встретили на больших объемах). Такие структурные продавцы в совокупности с неправильным восприятием рынка создают для нас хорошую возможность купить качественный бизнес по относительно невысокой оценке, акции которого вопреки эйфории и сжатию риск премии еще не выросли.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Forbes опубликовал 30 самых дорогих компаний Рунета-2025: первые места заняли Яндекс, Ozon и Wildberries

- 20 февраля 2025, 12:16

- |

Капитализация 30 крупнейших интернет-компаний выросла за год с $55 млрд до $59 млрд, то есть на 7% в долларовом выражении. Для сравнения: капитализация tech-компаний мира составляет $34 трлн, а 30 крупнейших из них стоят $25 трлн.

www.forbes.ru/biznes/531064-lidery-rejtinga-samyh-dorogih-kompanij-runeta-2025?utm_source=forbes&utm_campaign=lnews

www.forbes.ru/tekhnologii/531173-30-samyh-dorogih-kompanij-runeta-2025-rejting-forbes?utm_source=forbes&utm_campaign=lnews

3 главных слова для инвестора!

- 20 февраля 2025, 10:38

- |

Главное не спугнуть 😉

Мой нешуточныый обзор Хедхантера читайте тут: t.me/Vlad_pro_dengi/1484

5 идей в российских акциях. Перспективные бумаги на ближайшие месяцы

- 20 февраля 2025, 10:31

- |

От минимумов 2024 г. российский рынок уже отскочил более чем на 40%, но потенциал для дальнейшего подъема сохраняется. Отдельные акции все еще выглядят дешево по историческим меркам. По мере возможного снижения градуса геополитической напряженности рынок способен продолжить рост. Сейчас идет сезон отчетности по итогам 2024 г. — выход операционных и финансовых результатов может стать сильным среднесрочным драйвером для позитивной переоценки.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте. Пополнить счет, чтобы инвестировать в интересные бумаги, можно по ссылке:

Пополнить счетНадежда на ослабление режима внешних санкций

• На фоне благоприятной конъюнктуры на газовом рынке вновь становятся интересными акции НОВАТЭКа. Цены на газ в Европе росли на протяжении 2024 г. В феврале 2025 г. котировки превышали уровень $550 за тыс. куб. м, то есть приближались к максимуму 2023 г. Благодаря росту цен компания НОВАТЭК показала позитивные финансовые результаты за 2024 г. по МСФО. В частности, относящаяся к акционерам чистая прибыль возросла на 6,6% год к году (г/г), до 493,5 млрд руб.

( Читать дальше )

ХЕДХАНТЕР — ТОП ИДЕЯ?

- 19 февраля 2025, 13:22

- |

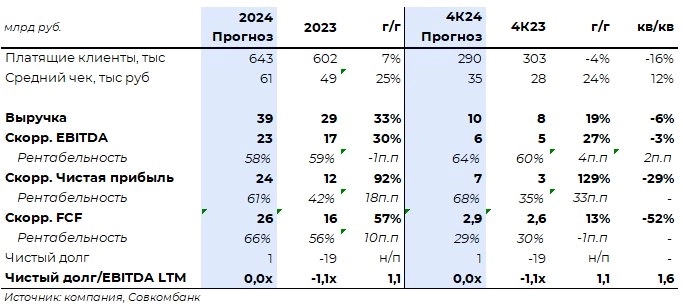

Компания Хэдхантер опубликует аудированную отчетность по МСФО 5 марта. Ожидаю нейтрально-позитивной реакции рынка на отчетность.

С 3 квартала 24 года ужесточение ДКП стало еще более негативно влиять на количество активных вакансий, размещенных на сайте Хэдхантера, что скорее всего замедлит темп роста выручки (ранее был рост на 28% г/г), но это не критично.

✔️ Из того, что нравится в компании:

🟠Компания могла существенно повысить тарифы, так как клиенты в конце года могли активно покупать годовые подписки на 2025 год по цене 2024 года, чтобы зафиксировать старую цену — это приведет к существенному росту отложенной выручки в 4 квартале 2024 года и увеличению FCF.

🟠Компания является лидером в своем сегменте, по мультипликаторам стоит дешево, при этом демонстрируя самую высокую рентабельность по EBITDA, FCF доходность и дивидендную доходность в секторе, а темпы роста выручки в целом сопоставимы с медианными уровнями!

🔖 Мнение:

В целом, компания выглядит интересно, держу ее в портфеле стратегии автоследования. Считаю, что расти компании есть куда + сам фундаментал надежный. Урегулирование конфликта на Украине не приведет к резкому сокращению потребности в услугах компании (за счет возвращения деловой активности иностранцев, возможной перестройки рынка труда и возможного более быстрого смягчения ДКП).

( Читать дальше )

👷♀️ ХэдХантер: время уходить?

- 19 февраля 2025, 10:47

- |

Эту бумагу я приобрёл ещё в середине осени, рассчитывая на стабильные дивиденды и хорошие результаты бизнеса.

💭 Однако, как это часто бывает, планы пришлось пересмотреть...

На фоне роста ставок всё больше компаний банкротятся, а кол-во активных резюме на рынке продолжает расти.

👷♀️ Уровень безработицы может закрепится на текущей отметке или начать рост, а это ухудшит ситуацию для компании.

Кроме того, в случае достижения мира, что также стоит учитывать, ХэдХантер может оказаться в роли аутсайдера, ведь спрос на его услуги упадёт, а адаптация к новой реальности потребует времени и ресурсов.

💸 Так что я решил не брать на себя все эти риски и попрощался с позицией, зафиксировав прибыль в размере +10%!

👉 А также напоминаю, что в нашем тг мы уже опубликовали лучшие идеи под начавшиеся переговоры и потенциальное окончание СВО. Доходность 60%+.

Скорее переходи и смотри, пока идеи еще актуальны: t.me/+1xoj5OIMe0sxYWMy

Хэдхантер

- 11 февраля 2025, 17:43

- |

В общем выглядит довольно хорошо и бодро — так, будто вскоре гэп закроет. По сути все что нас волнует тут — удержание минимума вторника (2983). В пределах 3250 рассмотрел бы откат как возможность для покупок.Ну и цель тут понятная — 4000 для начала 🤝

После этого откатик небольшой дали и пошли вверх — до 3909 в моменте дошли или +12%, очень неплохо! И гэп впритирочку «хвостами» свечей закрыли…

После завалились вниз и вот падаем уже три неделя подряд 🫡

Зона поддержки в районе 3350-3440, где-то тут можем развернуться. Но я бы ждал еще пробития наклонной трендовой — в идеале закрепиться выше 3650 и уже потом строить планы по росту до 3900-4000, до этого момент рискованно выглядит

🔖Хэдхантер. Разворот тренда?

- 10 февраля 2025, 19:54

- |

В последние недели, мы видим как компания выглядит слабее рынка. Сильные результаты 2024 года, благоприятная конъюнктура в рамках низкой безработицы и большой разовый дивиденд не помогает котировкам компании.

30 января мы проводили ежемесячный стрим на канале, где обратили внимание на потенциальный разворот тренда на месячном графике. Еще тогда сделали акцент, что котировки, вероятно, не удержат восходящий тренд и лучше не торопиться. Почему так? Давайте разбираться.

💭Спекуляции на дивиденде. Предвкушение дивиденда длительное время удерживали игроков от продажи, даже во время общего снижения рынка. Даже тот самый навес после переезда был не особо ощутим.

Дивиденд выплачен (22,8%) и на декабрьской волне рыночного позитива, многие инвесторы решили зафиксировать прибыль. Среди них вполне могли быть и те, кто уже имел отличную прибыль после переезда.

💭Снижение экономической активности. С одной стороны, мы видим рыночный позитив на фоне снижения темпов инфляции, но с другой стороны ставка все еще высока, а это не совсем благоприятная история для Хэдхантера.

( Читать дальше )

❗️❗️Путин и Трамп провели телефонный разговор?

- 09 февраля 2025, 12:50

- |

В Кремле пока что не подтвердили (но и не опровергли) факт состоявшегося общения президентов РФ и США, но российский рынок акций на воскресных торгах сегодня на всякий случай осторожно растёт на этих новостях. Положительную динамику демонстрируют почти все голубые фишки, ну а в лидерах роста на момент 11:30мск находятся следующие бумаги :

🔘Юнипро (+2,07%)

🔘VK (+1,75%)

🔘Самолет (+1,54%)

🔘HeadHunter (+1,53%)

🔘АФК Система (+1,44%)

🔘Транснефть ап (+1,34%)

🧐 С вашего позволения, я не буду рассуждать о вероятности того, что этот телефонный разговор между Трампом и Путиным действительно состоялся, а лишь приведу основные тезисы из этого интервью американского президента, сопроводив их кое-где своими скептическими комментариями:

( Читать дальше )

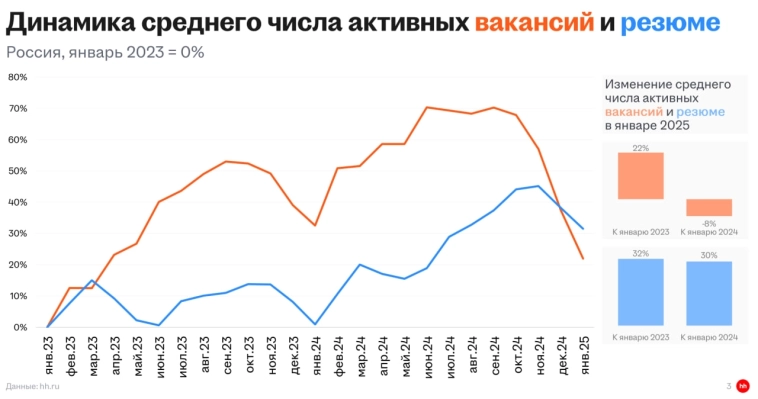

Ставка давит бизнес: вакансии падают непрерывно с сентября 2024 года

- 07 февраля 2025, 17:45

- |

Как акционер HEAD, смотрю их обзор рынка труда за январь

📉вакансии -8%г/г

📈резюме +30%г/г

Провал по числу вакансий вероятно скомпенсируется повышением цен

👉Падение вакансий началось в сентябре и непрерывно продолжается до сих пор, видимо бизнес аффектит высокая ставка

👉В ритейле по-прежнему напряженка с персоналом, индекс HH=1.5

👉Так же напряженно в медицине и фарме (2,5)

👉Маркетинг, реклама, PR = 15,3 — много безработных

👉Информ технологии тоже = 9,9 — тоже много спецов на рынке

👉Менеджмент, инвестиции, консалтинг, искусство, массмедиа = HH > 20+

всего 1,1 млн вакансий щас

p.s. блин вставил два раза одну картинку, хз как удалить теперь))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал