spo

ТМК разместила акции на 4,2 млрд руб в рамках оферты для участников прошлогоднего SPO — Интерфакс

- 09 апреля 2024, 12:28

- |

Сведения о размещении (начале размещения и завершении размещения) ценных бумаг

Номинальная стоимость (для акций и облигаций) каждой ценной бумаги: 10 (десять) рублей каждая.

Способ размещения ценных бумаг: закрытая подписка.

Дата фактического начала размещения ценных бумаг (дата совершения первой сделки, направленной на отчуждение ценных бумаг первому владельцу): «26» января 2024 года.

Количество фактически размещенных ценных бумаг: 18 864 634 штуки.

Фактическая цена (цены) размещения ценных бумаг и количество ценных бумаг, размещенных по каждой из цен размещения:

Фактическая цена размещения ценных бумаг: 220 рублей 68 копеек за одну дополнительную акцию.

Количество ценных бумаг, размещенных по указанной цене размещения: 18 864 634 штуки.

www.e-disclosure.ru/portal/event.aspx?EventId=ezgIQNh9W0m5s6pDUmyZVQ-B-B

- комментировать

- Комментарии ( 0 )

IPO, SPO и FPO (допэмиссия): в чем разница и причём тут Ди Каприо. Типы размещения ценных бумаг на бирже

- 28 марта 2024, 20:52

- |

В 2024 году на фондовом рынке ожидается целый ряд событий, связанных с размещением акций. Не очень внимательные инвесторы часто путают между собой IPO и другие виды размещений. Давайте освежим в памяти эти термины — как всегда, простым и понятным языком.

📈Бывает, что на определенном этапе развития компании собственники принимают решение о продаже части принадлежащих им акций на открытом рынке. Причин для этого может быть много: извлечение прибыли, желание совладельца выйти из актива, способ расплатиться по долгам. Размещение акций может происходить в форматах IPO, SPO или FPO. Вот сегодня и разберёмся, что есть что.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💎IPO (Initial Public Offering)

Всем известное IPO (АйПиО) — это самое первое размещение акций на бирже. Через эту процедуру компания из непубличной становится публичной, её акции начинают торговаться на бирже и становятся доступны к покупке неограниченному кругу лиц (то есть всем инвесторам).

( Читать дальше )

Сегежа: есть ли шансы?

- 28 марта 2024, 15:33

- |

📉 Акции Segezha Group продолжают тестировать свои исторические минимумы, и опубликованные на этой неделе финансовые результаты компании за 4Q2023 лишь ещё больше расстроили акционеров:

✔️ Выручка компании с октября по декабрь увеличилась в годовом выражении на +27,8% (г/г)до 24,8 млрд руб., да и то исключительно благодаря девальвации рубля.

✔️ Цены на лесопромышленную продукцию по-прежнему находятся в нисходящем тренде, признаки разворота в сегменте пиломатериалов продолжают появляться, однако это томительное ожидание уже

✔️ Показатель OIBDA сократился на -47,7% (г/г) до 2,3 млрд руб., а по итогам всего 2023 года и вовсе не досчитался -60%, довольствовавшись значением в 9,3 млрд руб., что вызвано ростом себестоимости производства и удорожанием логистики.начинает откровенно надоедать.

✔️ Шестой квартал кряду Segezha Group завершает с чистым убытком, который по итогам 4Q2023 составил -5,5 млрд руб., а по итогам всего 2023 года мы и вовсе видим минус 16,0 млрд (против чистой прибыли 6,1 млрд руб. в 2022 году).

( Читать дальше )

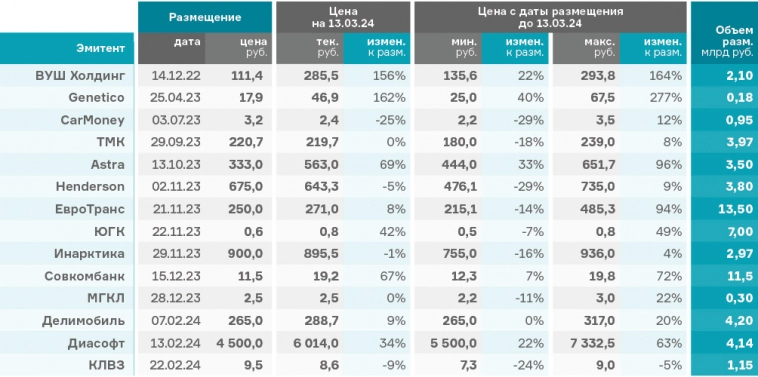

Насколько выгодными оказались IPO для инвесторов

- 27 марта 2024, 13:21

- |

В ожидании новых IPO в 2024 году, пожалуй, самый резонный вопрос — о возможностях инвесторов заработать на участии в первичном размещении акций. Подробнее о компаниях, вышедших на IPO в 2023-2024 гг., сравнении динамики их котировок с волатильностью индексов и шансах получить прибыль в виде дивидендов — в обзоре.

Сводная информации по прошедшим IPO / SPO

Более наглядно — на графике

( Читать дальше )

ТМК объявляет о начале оферты; заявки - до 28 марта включительно - СберИнвестиции

- 25 марта 2024, 20:32

- |

Напомним, что в сентябре 2023 года компания в ходе SPO продала 18 млн акций и привлекла 3,97 млрд руб. Это 1,74% от общего количества акций ТМК. Цена размещения составила 220,68 руб.

Схема SPO была следующей — основной акционер (ООО «ТМК Стил Холдинг») продал 1,74% от общего количества акций ТМК. Затем компания провела дополнительную эмиссию акций в пользу этого акционера, который выкупил их и передал ТМК денежные средства от SPO.

Акцепт оферты доступен всем участникам SPO и будет выгоден в случае, если цена акций на рынке превысит цену в рамках SPO.Макаров Дмитрий

СберИнвестиции

ТМК объявляет о возможности приобретения дополнительных акций участниками SPO - компания

- 25 марта 2024, 09:38

- |

ПАО «ТМК», ведущий поставщик стальных труб и трубных решений, начинает период акцепта оферты о покупке дополнительных акций компании. Участники вторичного размещения акций, проведенного в сентябре 2023 года, могут приобрести дополнительные акции по фиксированной цене. Срок подачи заявок — с 25 по 28 марта 2024 года. Каждый инвестор, участвовавший в SPO, может приобрести одну дополнительную акцию за каждую купленную ранее. Цена приобретения фиксирована и не зависит от текущих рыночных котировок.

Инвесторы могут подать заявку через своего брокера до 28 марта 2024 года, 12:00 по московскому времени. Реализация оферты способствует увеличению количества акций ТМК в свободном обращении, что поддерживает их ликвидность и способствует росту компании.

Источник: www.tmk-group.ru/PressReleases/4742Сегежа (SGZH): результаты 2023. Либо допэмиссия, либо банкротство

- 24 марта 2024, 11:15

- |

Главные опилко-мейкеры страны настрогали нам консолидированную отчетность по МСФО за 2023 год. Как я и предполагал пару дней назад, отчетность Сегежи сильно выбивается из сверхпозитивных результатов многих других компаний на рынке РФ. Наконец хоть у кого-то всё не «тошнотворно безоблачно», а вовсе даже наоборот.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Постоянные читатели знают, что я держу свою небольшую позицию по Сегеже давно, изредка понемногу докупаю и иррационально верю в то, что когда-нибудь компания сможет преодолеть трудности. Впрочем, даже я немного прифигел от такого отчета.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🌲ПАО «Сегежа Групп» (Segezha Group) — крупный российский лесопромышленный холдинг, объединяющий российские и европейские предприятия лесной, деревообрабатывающей и целлюлозно-бумажной промышленности.

( Читать дальше )

Страсти по Сегеже

- 23 марта 2024, 19:48

- |

На днях Сегежа отчиталась за 2023 год. Результаты вполне ожидаемые — компания стабильно катится в светлое будущее. Но что по-настоящему интересно, так это интервью, которое гендир компании дал Интерфаксу: www.interfax.ru/interview/951763

Из интервью понятно, что Сегежу все же будут спасать не за счет Системы, а за счет допэмиссии в пользу неких сторонних инвесторов. Более того, генеральный хочет не только «решить проблему долга», но еще хотел бы 30 миллиардов сверху, чтобы продолжить инвестиции и «развитие».

Стремление Системы избавиться от Сегежы понятно — компания изначально создавалась для продажи, но в ходе работы превратилась в токсичный актив. Первоначальный план явно состоял в том, чтобы взять первую попавшуюся команию, раскачать ее за счет увеличения долга и под красивые графики растущей выручки впарить лохам как нечто вроде русского Амазона. В частности, именно поэтому Сегежа до сих пор использует в своих презентациях не общепринятые показатели, а OIBDA — показатель, который не учитывает процентные расходы. Расчет был на то, что последний буратино в пирамиде не понимает, что выручка растет за счет долгового допинга, и не будет разбираться в фактических показателях. Нужно признать, у Системы это даже почти получилось — IPO розничному инвестору зашло.

( Читать дальше )

⭐️ Допэмиссия — плохая и хорошая. Есть ли разница? ⭐️

- 22 марта 2024, 10:21

- |

🔥 Ни для кого не секрет, что в данный момент отечественным экономическим балом правит взятый Центральным банком курс на ужесточение денежно-кредитной политики. Об этом знаете вы, об этом знаю я, но ещё — и это, пожалуй, самое важное — об этом знают эмитенты, которые как-то не особо спешат очертя голову ломиться на долговые рынки в поисках безумно дорогих денег.

⏰ Как подсказывает нам история, тяжелые времена требуют, порой, ещё более тяжелых решений. Так и в нашем случае, по мере удорожания заемных средств, всё чаще мы слышим о программах дополнительных эмиссий акций, используемых компаниями для условно безвозмездного получения капитала, позднее применяемого руководством для залатывания финансовых дыр, обеспечения дальнейшего развития или покупки новеньких Rolls-Royce себе любимым 🤣.

❓ Так кто же вы, мистер допэмиссия? Легализованная кража или источник неисчерпаемых возможностей? Разберемся в этом большом посте.

📌 Начать, наверное, стоит с ответа на вопрос о сути рассматриваемого нами термина. В сущности, эмиссия есть ни что иное как выпуск дополнительного количества долей компании, то бишь акций. Случиться подобная оказия может по двум причинам:

( Читать дальше )

VK. Допка неизбежна

- 21 марта 2024, 20:27

- |

Вышел ''королевский'' отчет у компании VK за 2023 год. Компания за 9 месяцев предоставила данные только по выручке, но уже тогда я предполагал ( smart-lab.ru/blog/959759.php ), что ничего хорошего компании не светит. Не буду тратить много времени на разбор этого ужаса, а подсвечу отдельные моменты.

📌 Что плохого в компании?

— Опережающий рост расходов. Хоть компания и выросла по выручке на 33%, но несмотря на это компания операционно глубоко убыточна, потому что амортизация на 23 млрд — это операционный расход, как бы не пытались манипулировать гениальные бухгалтера из VK. Как итог 34 млрд убытка при 150 млрд капитализации, 11 из 10 результат, молодцы!

— Нет задачи быть прибыльными. У компании не стоит цели быть прибыльными, по-сути это второй Аэрофлот, только в интернет пространстве. Зачем быть акционером того, где нет и не будет прибыли?

— Провальные инвестиции. Компания пытается найти новые направления для роста, инвестируя туда огромные деньги, но везде один провал от Алиэкспресса до Ситимобила, помните такие проекты у VK? А они были, но компания их списала. Новую инвестицию в виде банка Точка вероятно ждет такая же участь, потому что с управленцами у компании беда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал