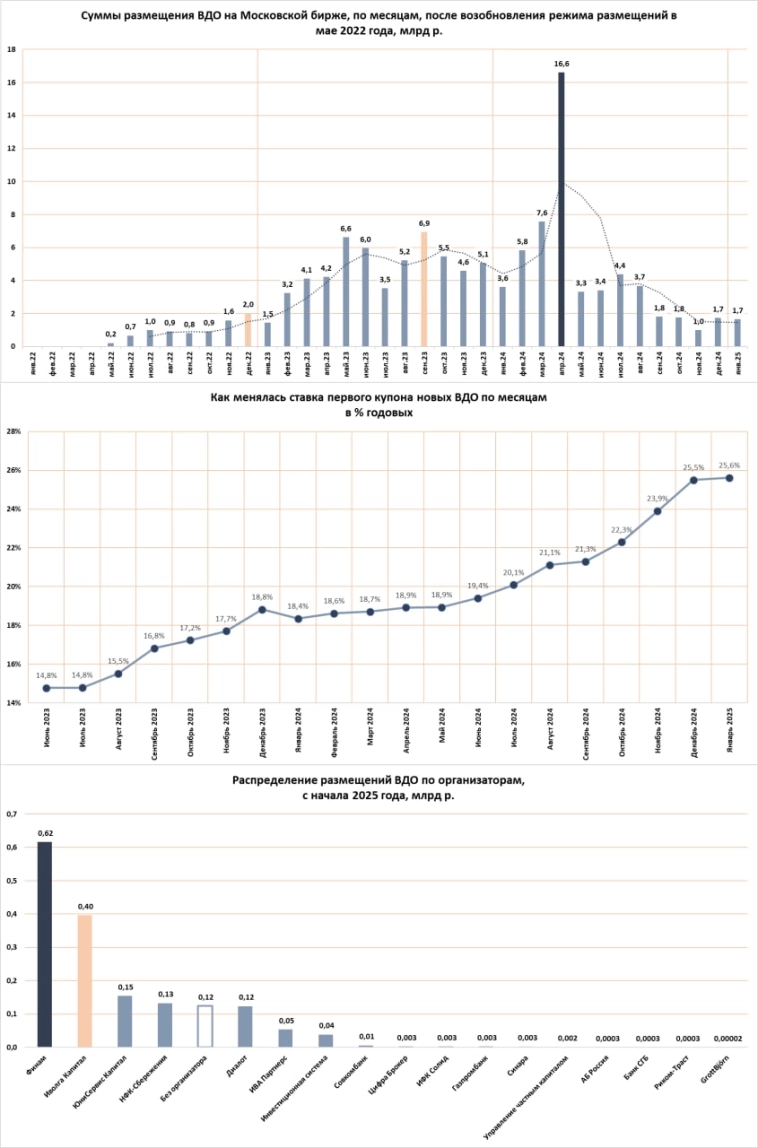

Помните, как долгое время воспринималось распределение брокеров на рынке ВДО? Мы помним: ВТБ и все остальные. Т.к. доля ВТБ как брокера была доминирующей, вплоть до того, что была больше всех остальных долей, взятых вместе.

То распределение возникло в начале 20-х. К их середине мы решили его перепроверить. Проверка немного удивила.

Немного о методе. Взяли не распределение заявок на покупку ВДО по брокерам на первичных размещениях. Так в размещениях от Иволги будет слишком много Иволги. И не будет Т-Инвестиций, поскольку у них свой подход к первичке.

Воспользовались данными по офертам. Иволга много выступает агентом по офертам, мы видим, от каких брокеров приходят заявки. В выборке участвовали оферты АПРИ, Быстроденег, МигКредита и АйДи Коллекта, общей суммой поданных заявок ~440 млн р. Сумма небольшая, но это несколько тысяч заявок. Для общей картины достаточно.

• Итак. Первое. ВТБ и спустя годы остался лидером. Но Альфа и Т-Инвестиции слишком близко. Заметный сдвиг. А все 3 крупнейших брокера-банка – почти ¾ рынка.

Авто-репост. Читать в блоге >>>