Новости рынков |С января по ноябрь 2024 российские нефтяные компании ввели 6,96 тыс. новых скважин, что на 12,3% меньше г/г. Объем эксплуатационного бурения снизился на 1,2%, до 27,7 тыс. м – Ъ

- 09 января 2025, 08:30

- |

С января по ноябрь 2024 года российские нефтяные компании ввели 6,96 тыс. новых скважин, что на 12,3% меньше, чем за аналогичный период прошлого года. Объем эксплуатационного бурения снизился на 1,2%, до 27,7 тыс. м.

Наибольшее падение ввода скважин зафиксировано у «Татнефти» (снижение в 1,7 раза), ЛУКОЙЛа (-21,9%) и «Роснефти» (-10,4%). Исключением стали «Русснефть» (+48,5%) и ННК (+22%). Рост эксплуатационного бурения показали «Газпром нефть» (+5,9%) и «Роснефть» (+0,6%).

Аналитики связывают снижение с ростом себестоимости строительства, добровольными ограничениями добычи в рамках ОПЕК+ и снижением цен на нефть. Увеличение доли горизонтального бурения (до 70%, в Западной Сибири — более 80%) указывает на концентрацию инвестиций на действующих месторождениях.

Правительство ожидает сохранение уровня добычи нефти на уровне 518–521 млн тонн в 2024 и 2025 годах, несмотря на сокращение ввода новых скважин.

Источник: www.kommersant.ru/doc/7422432

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Россия в 2025 г. увеличит производство и экспорт удобрений, следует из консенсус-прогноза ЦЦИ. Основной рост обеспечат Фосагро, Акрон и Еврохим за счет модернизации и увеличения мощностей – Ведомости

- 09 января 2025, 07:35

- |

По данным Центра ценовых индексов (ЦЦИ), в 2025 году производство удобрений в России вырастет: карбамида на 6% (до 11,5 млн тонн), хлористого калия на 3% (до 16,9 млн тонн), фосфорных удобрений на 3,3% (до 6,2 млн тонн). Экспорт также увеличится: карбамида – до 9 млн тонн (+6%), хлористого калия – до 13,3 млн тонн (+4%), фосфорных удобрений – до 5 млн тонн (+4%).

Средние экспортные цены на удобрения останутся на уровне 2024 года: карбамид – $312/т, хлористый калий – $229/т, фосфорные удобрения – $566/т.

Основной рост обеспечат «Фосагро», «Акрон» и «Еврохим» за счет модернизации и увеличения мощностей. В 2024 году «Фосагро» вложила в развитие 75 млрд рублей (+17% к 2023 году).

Экспорт российских удобрений достиг рекордных объемов в 2024 году – 40 млн тонн. Основными направлениями поставок стали Азия (+60%), Латинская Америка (+20%) и Африка (+18%). Однако на рынке сохраняются риски: ужесточение конкуренции, перегрузка транспортной инфраструктуры и климатические аномалии.

( Читать дальше )

Новости рынков |ПИК может полностью выйти из проекта у Третьяковской галереи. Консультанты считают, что это связано с попыткой сократить долг на фоне снижения спроса после отмены льготной ипотеки в 2024 – Ведомости

- 09 января 2025, 07:18

- |

Входящая в ГК ПИК компания «ПИК-инвестпроект» продала 49% фирмы «Специализированный застройщик (СЗ) «Пыжевский 5», которая выступает девелопером элитного жилого комплекса Mono Kami в Пыжевском переулке недалеко от Третьяковской галереи, структуре Tekta Group. Сделка, по данным ЕГРЮЛа, была закрыта 28 декабря 2024 г.Эксперты допускают, что ПИК может выйти из проекта полностью: оставшиеся 51% акций уже заложены Tekta Group.

Mono Kami расположен в Пыжевском переулке, недалеко от Третьяковской галереи. Общая площадь проекта выросла до 30 000 кв. м, включая 11 200 кв. м жилой недвижимости. Tekta Group могла заплатить за долю 2–3 млрд руб., оценивая весь проект в 4–6 млрд руб.

Причины продажи ПИК не раскрывает. Однако консультанты считают, что компания стремится сократить долговую нагрузку на фоне снижения спроса после отмены льготной ипотеки в 2024 году. Сложности с продажами заставили застройщиков, включая Sminex и «Самолет», реализовывать излишки земли и проекты.

( Читать дальше )

Новости рынков |Инвестор Джим Роджерс выразил готовность увеличить вложения в российские акции, если для иностранцев возобновят доступ к рынку. Интересными активами назвал — акции Аэрофлота и Московской биржи – РБК

- 08 января 2025, 09:13

- |

В 2024 году Россия провела два этапа обмена активами по указу №844, позволив иностранным инвесторам выкупать заблокированные бумаги россиян средствами со счетов типа С. Однако итоговые сделки составили лишь 30% от заявленного объема. Инвестор Джим Роджерс в этом обмене не участвовал, предпочитая сохранить свои российские активы.

Роджерс выразил готовность увеличить вложения в российские акции, если для иностранцев возобновят доступ к рынку. Среди интересующих его активов — акции «Аэрофлота» и Московской биржи, которые, по его мнению, имеют большой потенциал роста после завершения геополитической напряженности. Особое внимание он уделяет секторам, связанным с туризмом, пострадавшим от нестабильности.

Инвестор также считает, что нормализация ситуации в России может привести к буму на финансовом рынке. Высокие процентные ставки и возможность укрепления рубля делают привлекательными российские облигации.

Замминистра финансов Алексей Моисеев заявил, что Минфин и ЦБ работают над гарантиями для новых иностранных инвесторов. Однако Роджерс скептически относится к этим инициативам, указывая на опасения нерезидентов относительно военных действий и риска конфискации активов.

( Читать дальше )

Новости рынков |Эксперты ожидают роста IMOEX в 2025 г. на 16–30%, до 3300–3700 пунктов. Основные драйверы – возможное снижение ключевой ставки, уменьшение геополитических рисков и выплата высоких дивидендов – Ъ

- 08 января 2025, 07:53

- |

После неудачного 2024 года эксперты ожидают роста индекса Московской биржи в 2025 году на 16–30%, до 3300–3700 пунктов. Основные драйверы – возможное снижение ключевой ставки, уменьшение геополитических рисков и продолжение выплат высоких дивидендов.

В 2024 году индекс МосБиржи упал на 8% до 2850 пунктов, несмотря на майский максимум в 3500. Основными причинами стали рост геополитических рисков и жесткая денежно-кредитная политика Центробанка. Ключевая ставка выросла с 16% до 21%, а средняя ставка по депозитам достигла 22,28%. Это отвлекло частных инвесторов от акций.

На 2025 год аналитики прогнозируют повышение индекса до 3300–3700 пунктов при смягчении монетарной политики и сохранении дивидендов. Российский рынок акций остается недооцененным, соотношение P/E на уровне 3,3 существенно ниже исторических значений 6,2–6,5.

Дивиденды остаются важным фактором: в 2025 году компании направят акционерам 5 трлн руб. Среди лидеров дивидендной доходности выделяются МТС (23%), НЛМК (18%), и Сбербанк (15%).

( Читать дальше )

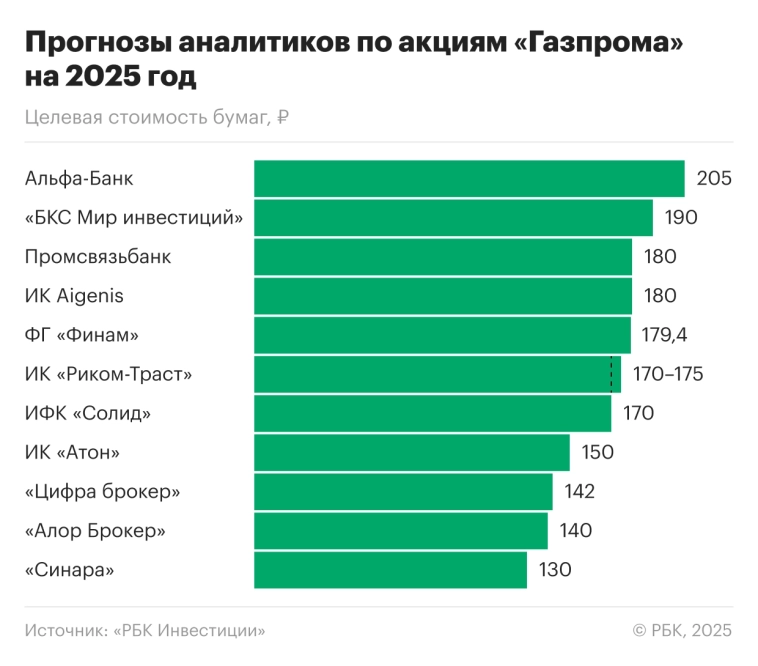

Новости рынков |Акции Газпрома сейчас находятся на интересных для покупки уровнях. При этом ряд существенных рисков для компании сохраняется, а выплата дивидендов под вопросом, считают аналитики – РБК

- 06 января 2025, 09:19

- |

В 2024 году акции «Газпрома» потеряли 16,6%, завершив год на уровне ₽133,12 за акцию. Минимум года был зафиксирован в декабре — ₽105,22. Основные причины падения: отказ от дивидендов, снижение рынка, геополитика и финансовые риски.

Аналитики считают, что акции достигли уровней, привлекательных для покупки. Например, в ФГ «Финам» целевая цена составляет ₽179,4, что предполагает рост на 40%. Аналитики ПСБ прогнозируют рост до ₽180 за акцию благодаря налоговым льготам, ориентации на Китай и увеличению внутренних цен на газ.

Однако риски сохраняются. В 2025 году истекает контракт на транзит газа через Украину, что может урезать экспортные доходы. Также возможны новые санкции, рост налоговой нагрузки и дальнейшее повышение ключевой ставки.

Вопрос дивидендов остаётся открытым. Эксперты расходятся во мнениях: часть ожидает выплаты до ₽26,9 на акцию (доходность 21%), другие считают дивиденды маловероятными из-за приоритета сокращения долга.

Источник: www.rbc.ru/quote/news/article/6763cf579a7947fd0a8ecc2d

( Читать дальше )

Новости рынков |Девелоперы прогнозируют снижение продаж жилья на 15% в 2025 году на фоне высоких ставок и нестабильного спроса – Известия

- 06 января 2025, 09:05

- |

В 2025 году объем продаж квартир может снизиться на 15%, а вывод новых объектов — сократиться. Причины: отмена льготных ипотечных программ, рост ключевой ставки до 21% и снижение покупательной способности. Введение жилья в эксплуатацию по итогам 2024 года уже упало на 16%, и ситуация может усугубиться.

Эксперты отмечают, что даже при стагнации спроса цены на первичное жилье могут вырасти на 5–6% из-за удорожания строительства и кредитов. Девелоперы ожидают оживление рынка при снижении ставки ЦБ, что пока маловероятно. Программы господдержки (семейная и арктическая ипотека) остаются основными драйверами активности.

Ведущие застройщики, по мнению аналитиков, готовы к сложным условиям: банкротства маловероятны, но возможны сделки по слияниям и поглощениям для оптимизации бизнеса. Тем временем, массовый сегмент рынка показывает признаки стагнации, тогда как элитное жилье остается более устойчивым.

Конъюнктура рынка будет зависеть от действий ЦБ и макроэкономической ситуации. Улучшение может начаться не ранее 2026 года при снижении ставок и восстановлении покупательной способности.

( Читать дальше )

Новости рынков |Администрация Байдена планирует усилить санкционное давление на Россию, нацелившись на теневой флот танкеров, перевозящих российскую нефть выше установленного потолка в $60 за баррель – Reuters

- 06 января 2025, 07:45

- |

Администрация Байдена планирует усилить санкционное давление на Россию, нацелившись на теневой флот танкеров, перевозящих российскую нефть выше установленного потолка в $60 за баррель. Эти меры направлены на сокращение доходов России, используемых для финансирования войны на Украине.

Новые санкции предполагают ограничения для судов из флота стареющих танкеров, который Россия использует для обхода западных ограничений. Ожидается, что под ограничения попадут и лица, участвующие в схемах торговли нефтью по ценам выше потолка. США также рассматривают возможность санкций против китайских банков, связанных с этими операциями.

Ранее, в 2022 году, страны «Большой семёрки», ЕС и Австралия ввели ценовой потолок на российскую нефть, запретив использование западных услуг для её транспортировки по ценам выше установленного лимита. Несмотря на это, Россия перенаправила поставки в Китай и Индию, продавая нефть со скидкой, но выше ограниченного уровня.

Новые меры призваны усилить контроль и сократить доступ России к иностранным поставкам, необходимым для ведения боевых действий.

( Читать дальше )

Новости рынков |Экспорт угля из России в январе – ноябре сократился на 9% г/г, до 180 млн т. Добыча снизилась на 2% г/г, до 347 млн т. Убыток российских угольных компаний в январе – сентябре составил ₽91,3 млрд

- 06 января 2025, 07:31

- |

В 2024 году российская угольная отрасль впервые за долгие годы испытала масштабный кризис. Экспорт угля сократился на 9% (до 180 млн тонн за 11 месяцев), добыча – на 2% (347 млн тонн за 10 месяцев). Финансовые убытки отрасли за январь–сентябрь составили 91,3 млрд руб., причем более половины компаний работали с отрицательной рентабельностью.

Основные причины кризиса: падение мировых цен на уголь, рост железнодорожных и портовых тарифов, санкции, введение экспортных пошлин, а также инфраструктурные ограничения РЖД. Кроме того, ключевая ставка в 21% затруднила инвестиции в модернизацию производства, что в первом полугодии привело к снижению вложений на 15%.

Правительство приостановило действие экспортных пошлин и обсуждает снижение железнодорожных тарифов, но значительных мер поддержки пока не принято. Угольные компании оказались в ситуации, когда снижение добычи невозможно из-за высоких постоянных затрат, а дальнейшее развитие требует значительных капиталовложений.

Источник: www.vedomosti.ru/business/columns/2025/01/05/1084455-ugol-zaehal-v-tupik

Новости рынков |Депутат Бундестага призвал власти Германии после прекращения транзита газа через Украину запустить его подачу по сохранившейся нитке трубопровода Северный поток - 2 – ТАСС

- 03 января 2025, 07:46

- |

Депутат Бундестага Севим Дагделен (группа «Союз Сары Вагенкнехт — за разум и справедливость») призвала власти Германии прекратить делать «денежные подарки» Киеву после прекращения транзита газа через Украину и запустить его подачу по сохранившейся нитке трубопровода «Северный поток — 2».

«Украина, остановив поступление российского газа в Европу, еще выше поднимает цены на энергоносители. Правительство ФРГ и ЕС радостно наблюдают за разрушением европейской промышленности вследствие высоких цен на электроэнергию», — написала Дагделен в X. «Запустить, наконец, „Северный поток“! Прекратить делать денежные подарки Киеву!» — призвала депутат.

1 января транзит российского газа в Европу через территорию Украины был полностью остановлен из-за отказа Киева продлевать соглашение. Ранее «Газпром» сообщил, что отказ украинской стороны лишил российский холдинг технической и юридической возможности подавать топливо этим маршрутом. Данные европейских газотранспортных операторов подтверждают завершение поставок в Австрию, Италию, Молдавию, Словакию и Чехию по этому направлению.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс