Timur Nigmatullin

Американский рынок перегрет, в ближайшие месяцы возможна мощная коррекция

- 23 мая 2017, 14:07

- |

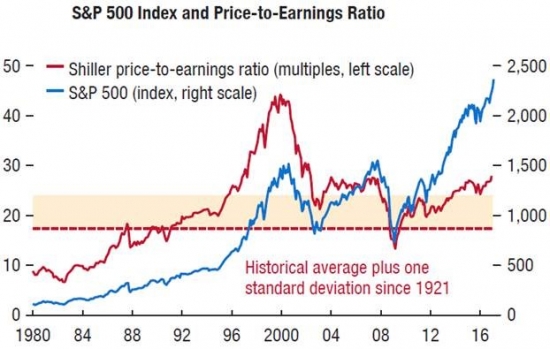

На текущий момент американский фондовый индекс «широкого рынка» S&P 500 находится вблизи своих исторических максимумов у отметки 2394 пунктов. Между тем, рост корпоративных прибылей в последнее время существенно отстает от расширения капитализации. Так, коэффициент P/E Шиллера (соотношение текущей капитализации к прибыли в среднем за последние 10 лет с поправкой на инфляцию) индикатора вплотную приблизился к 30 против среднего значения 17,5, что говорит о сильном перегреве рынка и высокой вероятности мощной коррекции в ближайшие месяцы. Формальным поводом для распродаж на рынке акций может стать как повышение ставки ФРС на одном из ближайших заседаний, так и обострение внутриполитической обстановки в США.

- комментировать

- Комментарии ( 4 )

Прикупил Системы

- 22 мая 2017, 22:18

- |

За последние две недели акции АФК Система на Мосбирже упали на 41% и ее рыночная капитализация теперь составляет всего 127 млрд руб. Причины — развитие истории с иском Роснефти на 107 млрд и гипертрофированная реакции на это со стороны СМИ и инвесторов.

У Системы очень сложный для анализа бизнес, но при любом более-менее консервативном подходе к оценке полное удовлетворение иска не способно снизить фундаментальную стоимость компании более чем на 15-25% в принципе. Формально, достаточно продать акции Детского Мира (менее 9% OIBDA холдинга) и еще нескольких небольших активов или просто взять в долг необходимую сумму – тем более заемный капитал дешевеет из-за снижения ставки ЦБ. Само собой, полное удовлетворение иска Роснефти представляется нереалистичным. Это было очевидно с самого начала — подробности с разъяснениями причин можно почитать в пятничном выпуске Ведомостей goo.gl/9G0GF2, где разбираются аргументы компании. К слову, сама Система оценила требования по иску Роснефти в ноль рублей, а по недавнему чуть менее неадекватному иску Роснефти к РБК суд сначала снизил компенсацию в 8000 раз, а потом и вовсе отменил денежную выплату.

Почему же тогда акции Системы не выросли после спекулятивной атаки и по-прежнему стоят дешево? Вряд ли игроки рынка насчитали принципиально другую фундаментальную оценку стоимости компании, а также оценили влияние на нее последствий удовлетворения иска. Скорее всего, «умы, пораженные однажды, оказались склонны к суеверию». Видимо, все слишком хорошо помнят предыдущую историю с Башнефтью и просто не хотят иметь с этим дело (хотя надо было думать раньше – дело с Башнефтью действительно несло в себе огромные риски, но тогда большинство почему-то сидело в бумагах до последнего). Несколько дней назад, когда совокупное падение котировок превысило 41%, я купил акций Системы аж на 7% от активов, несмотря на то, что бумаги не удовлетворяют основному требованию – способности бизнеса органически (без размытия долей акционеров) вырасти в 10 раз за 10 лет. Тем не менее, даже полное удовлетворение иска с высокой вероятностью приведет к росту котировок на 25-35% до конца года, что даст от 50% годовых доходности на вложенный капитал. Меня это вполне устроит.

Негативный новостной поток приведет к снижению ММВБ по итогам дня в пределах 0,5%

- 16 мая 2017, 15:09

- |

Во вторник ко второй половине дня ключевые российские фондовые индексы торгуются в умеренном минусе: ММВБ теряет более 0,4%, снижаясь до 1994 пунктов, а его долларовый аналог РТС на фоне боковика на валютном рынке снижается на 0,4%, и торгуется вблизи 1115 пунктов. Влияние со стороны внешнего фона остается неоднозначным: общеевропейский фондовый индекс Stoxx 600 растет на 0,13%, а фьючерс на американский индекс «широкого рынка» S&P 500 теряет 0,13%. Американский фондовый рынок сейчас находится на исторических максимумах, что, с учетом связанного с ядерной программой КНДР негативного новостного потока и трендом по ужесточению монетарной политики ФРС вынуждает действовать крайне осторожно. Тем инвесторам, которые предпочитают слепо следовать за трендом важно помнить, что «деревья не растут до небес» и глубокая коррекция может последовать в любой момент. Новостной поток по РФ также негативен: сегодня президент Украины Петр Порошенко расширил список физических и юридических лиц России, против которых введены санкции. В списке значатся Яндекс, Mail.Ru Group, российские телеканалы, ВКонтакте, Лаборатория Касперского, Доктор Web, ABBYY и др. Для перечисленных компаний бизнес на Украине значимый, но некритично — с точки зрения стабильности их финансового положения. Среди российских акций в лидерах снижения Транснефть (-7,5%), МТС (-2,7%) и Система (-2,5%). В лидерах роста ВТБ (+2,5%), Распадская (+2,5%) и НЛМК (+2,5%). На валютном рынке Московской биржи доллар США теряет менее 0,1%, опускаясь до 56,3 руб., евро дорожает на 0,6%, поднимаясь до отметки 62,3 руб. Валютная пара евро/доллар растет на 0,71%, торгуясь у отметки 1,105.

( Читать дальше )

Центробанк России выложил на сайте интересное исследование на тему возникающих из-за занижения курса рубля рисков

- 16 мая 2017, 14:48

- |

Впрочем, учитывая нарастающие между сторонами противоречия — в данном случае дискуссия идёт уже даже не столько из-за влияния на российскую экономику со стороны недостаточно крепкой или слабой нацвалюты, сколько вокруг целесообразности реализуемой последние два года Центробанком стратегии плавающего курса рубля в целом. Да, эта стратегия регулятора позволяет ему эффективно балансировать интересы всех групп рыночными, а не административными методами. Но одновременно получается, что этот фактически идеальный в каждый конкретный момент времени баланс в итоге не нравится никому. Так, помимо вышеупомянутого правительства, от слабой нацвалюты выигрывают ориентированные на экспорт компании с трудоемкой бизнес-моделью. Домохозяйства же, нетто импортеры и львиная доля капиталоемкого бизнеса по понятным причинам заинтересованы в как можно более крепком рубле.

( Читать дальше )

По итогам дня ожидается рост по ММВБ и существенное укрепление рубля

- 15 мая 2017, 15:34

- |

Во второй половине дня российские фондовые индексы торгуются разнонаправленно. Индикатор ММВБ теряет более 0,2%, до 1990 пунктов, а его долларовый аналог РТС на фоне впечатляющего укрепления рубля растет более чем на 1,3% и торгуется вблизи 1114 пунктов. Со стороны внешнего фона влияние неоднозначное: фьючерсные контракты на американский индекс S&P 500 прибавляют на 0,13%, а общеевропейский фондовый индекс Stoxx 600 снижается на 0,13%. Новостной поток не способствует покупкам: в воскресенье КНДР провела испытание ракеты средней дальности, которая, по словам представителей страны, способна нести тяжелую ядерную боеголовку. Среди российских акций в лидерах снижения Мосбиржа (-5,5% после дивидендной отсечки), Сургутнефтегаз (ап: — 4%) и Уралкалий (-3,6%). В лидерах роста Роснефть (+2,8%), Сбербанк (ап: +1,8%; ао: +1,3%) и МГТС (+40%). Совет директоров МГТС рекомендовал к распределению в виде денежных дивидендов по итогам 2016 года 22,2 млрд руб. Распределяемая сумма почти в два раза превышает чистую прибыль компании за 2016 год (13,1 млрд руб.) и заметно выше величины ее операционного денежного потока за период (20,86 млрд руб.). В пересчете на обыкновенную и привилегированную акцию МГТС выплаты составят около 233 руб., что до открытия торгов в понедельник подразумевало дивидендную доходность примерно 26-26,5% годовых. На валютном рынке Московской Биржи доллар США теряет 1,4%, до 56,3 руб., евро дешевеет на 1,2% до 61,7 руб. Валютная пара евро/доллар растет на 0,38%, торгуясь у отметки 1,097.

( Читать дальше )

Дивидендные выплаты МГТС, поддержат котировки самой компании и МТС в долгосрочной перспективе

- 15 мая 2017, 15:10

- |

Сегодня совет директоров МГТС рекомендовал к распределению в виде денежных дивидендов по итогам 2016 года 22,2 млрд руб. Распределяемая сумма почти в два раза превышает чистую прибыль компании за 2016 год (13,1 млрд руб.) и заметно выше величины ее операционного денежного потока за период (20,86 млрд руб.). В пересчете на обыкновенную и привилегированную акцию МГТС выплаты составят около 233 руб., что до открытия торгов в понедельник подразумевало дивидендную доходность примерно 26-26,5% годовых.

Судя по всему, мажоритарные акционеры компании ГК МТС и Система-Венчур, владеющие примерно 70,3% и 24,3% в капитале МГТС (прямо или косвенно МТС + Система-Венчур владеют обыкновенными и привилегированными акциями в объеме 99,1 и 69,7% соответственно), активно монетизирует актив, который ранее инвестировал почти весь денежный поток в основные средства, развивая GPON в Московском регионе. Тем более, налоговый кодекс России делает подобный метод монетизации актива привлекательным т.к. устанавливает льготную ставку налога 0% при выплате дивидендов внутри групп российских компаний. Соответственно, после завершения основного объема вложений в 2015 году, МГТС оказались способны генерировать стабильный дивидендный поток акционерам. По оценкам, компания с высокой вероятностью сохранит объем выплат в долгосрочной перспективе на уровне не менее 15-18 млрд руб. в год, что будет поддерживать как ее котировки, так и котировки материнской МТС — активов интересных инвесторам в первую очередь благодаря стабильному дивидендному потоку.

По итогам послепраздничной сессии ожидается рост по ММВБ и укрепление рубля

- 10 мая 2017, 15:38

- |

В среду днем на послепраздничных торгах основные российские фондовые индексы остаются в «зеленой» зоне: ММВБ прибавляет более 0,8%, до 2019 пунктов, а его долларовый аналог РТС за счет поддержки со стороны крепнущего рубля прибавляет почти 1,2% и торгуется вблизи 1099 пунктов. Рублевые рисковые активы поддерживает снижение неопределенности относительно выборов во Франции, которые угрожали единству еврозоны. Также позитивным моментом можно считать встречу Трампа с министром иностранных дел РФ в Белом доме, в рамках которых, по слухам, могут обсуждаться самые глобальные вопросы. Влияние внешнего фона на мировых рынках близко к нейтральному: на текущий момент фьючерс на американский индекс S&P 500 теряет 0,1%, а европейский Stoxx 600 в плюсе на 0,01%. На Мосбирже в лидерах роста котировки акций АФК Системы (+5,8%), ИнтерРАО (+3,8%) и Лукойла (+2,9%). В аутсайдерах ОГК2(-3,3%), Уралкалий (-3%) и Транснефть (ап: -2,5%). Сбербанк (ао: +2,2%) сегодня отчитался по РСБУ за январь-апрель 2017 года. Чистая прибыль выросла на 45,5% г/г и составила 207,1 млрд руб. В апреле банк получил разовый доход от продажи акций Visa, который был отражен по статье доходы от операций с ценными бумагами.

( Читать дальше )

Тайны рублевой крепости

- 05 мая 2017, 12:46

- |

За относительно короткую современную историю России нам пришлось столкнуться с несколькими экономическими кризисами, которые приводили к резкой девальвации рубля. Всем им предшествовало укрепление российской валюты. Что будет на этот раз?

Если не принимать во внимание первые годы формирования рыночной экономики в начале 90-х, когда инфляция измерялась тысячами процентов в год и российская валюта, очевидно, таяла в цене в буквальном смысле слова на глазах, первым периодом укрепления рубля можно считать период с 1995 до 1997 года. Рубль не то чтобы сильно укреплялся, он просто стал стабильным, что разительно отличалось от предшествующего периода. Власти ввели валютный коридор, пообещав держать российскую валюту в строго определенных рамках, а затем, в начале 1998 года, торжественно объявив, что рубль наконец-то стал стабильным, даже провели деноминацию, убрав с отечественных купюр «лишние» три нуля.

Между тем бюджет государства находился в плачевном состоянии. Из-за необходимости активных трат и потому чрезмерно агрессивных заимствований он фактически уже не позволял адекватно обслуживать госдолг, доходность государственных облигаций перевалила за 100%; Большая часть долгов была в рублях, но нежелание портить отношения с кредиторами и разгонять инфляцию не позволяло напечатать денег для погашения долгов.

( Читать дальше )

Почему снижение ставки ЦБ укрепит рубль

- 02 мая 2017, 14:03

- |

Почитал тут, что пишут в уважаемых изданиях и некоторых рисечах про пятничное снижение ставки ЦБ РФ на «смелые» 0,5 п.п. до 9,25% годовых. В большинстве случаев делается вывод, что таким способом регулятор борется с излишне крепким рублем — следуя в русле обильных словесных интервенций правительства. То есть ситуация развивается по аналогии, обратной времен еще первой валютной паники в декабре 2014 года. Тогда для поддержки нацвалюты без использования валютных интервенций, ЦБ пришлось резко увеличить ставку на 6.5 п.п. до 17% годовых, что и приостановило отток из рублевых активов.

Тем не менее, на мой взгляд, нынешнее снижение ставки не только не будет способствовать ослаблению рубля, но и сыграет важную роль в его дальнейшем укреплении. Во-первых, впечатляющий разрыв между процентными ставками в РФ и развитыми странами (а также российской инфляцией) сохранится даже если регулятор будет опускать ставку на каждом из оставшихся заседаний в этом году (а ФРС, соответственно, повышать). Уже только это само по себе не будет мешать устойчивому притоку капитала на наш рынок в рамках carry trade. Во-вторых, есть два фактора, которые усилят этот приток. Так, фактически декларирование ЦБ длительного периода сокращения ставки (а без этого нельзя таргетировать инфляцию на уровне 4%) лишь приведет к росту доходности стратегий carry trade из-за соответствующего увеличения курсовой стоимости облигаций при каждом снижении. При этом все эти купонные и курсовые доходности будут получены инвесторами в условиях стабилизировавшихся из-за соглашений ОПЕК+ и некоторых других факторов цен на нефть, что эффективно нивелирует риски, связанные с волатильностью на валютном рынке. В общем, я бы, при прочих равных, не ставил бы сейчас на существенное ослабление нацвалюты. В базовом сценарии скорее всего даже возможно ее некоторое укрепление

Заблуждения в области финансов и инвестиций в нашем обществе

- 22 апреля 2017, 12:03

- |

Иногда поражаюсь тому, как глубоко укоренились в обществе заблуждения в области финансов и инвестиций. Это становится прямо-таки новой нормой. Уже и не поймешь — стоит ли винить использующий предрассудки в маркетинговых целях бизнес или же его менеджмент добросовестно заблуждается, как и все вокруг.

Вот типичный пример, который первым приходит в голову – реклама девелоперов в декабре 2014 года, которая фактически перед самым пиком валютной паники убеждала потенциальных покупателей в том, что покупка квадратных метров – лучшая защита от девальвации нацвалюты. Это сработало и спрос на короткое время резко подскочил. Ведь тогда в России, как и во многих других странах с фиксированным курсом валюты — было принято считать стоимость квадратных метров в долларах США. Многие покупатели верили в то, что раз уж цены считают в долларах, то в этой валюте они точно не снизятся;) Только вот, недвижимость – актив, стоимость которого базируется на генерации своему владельцу рублевого денежного потока. Рублевого — потому, что ее сдают в аренду жителям нашей страны с рублевыми доходами (формально — все мы сдаем свою недвижимость в т.ч сами себе). Поэтому дальнейшее двукратное падение долларовых цен на недвижимость с небольшим временным лагом вслед за девальвацией было легко прогнозируемо. Многие люди потеряли деньги из-за своего невежества и подстегнувшей к покупке недобросовестной рекламы.

( Читать дальше )

теги блога Timur Nigmatullin

- Amazon

- Amazon.com

- Apple

- Berkshire Hathaway

- Brent

- CAPEX

- EUR USD

- Gold

- greece

- Nvidia

- S&P500

- Veon

- Vimpelcom

- акции

- АЛРОСА

- АФК Система

- баксы

- баффет

- биткоин

- биткойн

- ввп

- Вечерний обзор

- выборы в америке

- Вымпелком

- Газпром

- глазьев

- голда

- греция

- девелоперы

- дефолт

- дивиденды

- дневной обзор

- долгосрок

- долгосрочные инвестиции

- доллар

- евробакс

- Жилье

- золото

- иис

- Инвестиции

- инфляция

- Китай

- ключевая ставка

- краткосрок

- криптовалюта

- криптовалюты

- кэш

- лента

- лонгокрыл

- ЛЧИ2015

- М.Видео

- магнит

- макро

- макростатистика

- макроэкономика

- макроэкономика России

- мамба

- МГТС

- мегафон

- мировой финансовый кризис

- ММВБ

- Монетарная политика

- Московская биржа

- мтс

- Мультисистема

- недвижимость

- нефт

- Нефть

- нефтя

- Новатэк

- обзор рынка

- Облигации

- отчетность

- оффтоп

- Пик

- портфель

- премаркет

- прогноз по рублю

- прогнозы по рублю

- психология трейдинга

- РБК

- Ростелеком

- рубль

- серебро

- спекуляции

- срочка

- статистика

- сырье

- теле2

- трейдинг

- трололо

- утренний обзор

- ФРС

- фундаментальный анализ

- фьючи

- ЦБ

- юань рубль

- Яндекс