Дмитрий Трошин

Завышенная оценка VK Tech для IPO

- 16 декабря 2024, 09:01

- |

Больше аналитики по ТМТ и ИТ компаниям в моем ТГ-канале t.me/+hHMPSAJAEJVmMTFi

ВК сообщило, что VK Tech рассматривает возможность IPO. Согласно мнению участников рынка оценка может составить более 60 млрд руб.

Мой взгляд:

— VK Tech – дочерняя компания технологического холдинга VK, поставщик собственных IT-решений для корпоративных клиентов (облачные сервисы, коммуникационная платформа, HR-решения, финансовые и дата-сервисы).

— По моему мнению 50-70% бизнеса VK Tech представлено IaaS* (выделенные сервера) и СУБД**, остальное – офисным ПО, ПО для ВКС, ПО для анализа бизнес-процессов, электронным документооборотом (ЭДО) и т.д. Я предполагаю, что VK Tech занимает менее 3% российского рынка IaaS-услуг и около 2% рынка СУБД.

— Оценка 60 млрд руб. транслируется в 12х EV/EBITDA 2024 г., что означает премию ~42% к медиане аналогов. Я считаю данную оценку агрессивной относительно текущих рыночных мультипликаторов аналогов и с учётом моего прогноза по темпам роста и рентабельности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Анализ M&A-сделок Софтлайн

- 16 декабря 2024, 07:47

- |

Я проанализировал проведенные Софтлайном M&A-сделки за 9М24.

Следует отметить, что компания предоставляет минимум информации о сделках, что делает их непрозрачными и усложняет оценку их влияния на справедливую стоимость Софтлайн. Тем не менее, я собрал ключевую, на мой взгляд, информацию по сделкам из доступных источников и на основе моего профессионального суждения.

Кроме одной сделки (НТО ИРЭ-Полюс был куплен примерно за 4.5х EV/EBITDA 2024 г., исходя из совокупности публичных комментариев компании*), компания ни разу не комментировала мультипликатор, по которому была совершена сделка или стоимость сделки. Однако общим комментарием компании обычно является «мы стараемся совершать сделки по мультипликатору не выше 5х EV/EBITDA» (форвардный мультипликатор или нет не указывается). Мультипликатор EV/EBITDA 2024 г. Софтлайна ~7.5x

Анализ доступной информации привел к следующим выводам:

— За 9М24 компания провела 8 M&A-сделок, в рамках которых покупала контролирующие доли в размере от 51% до 100% (в 4 из 8 сделок было куплено 100%) по данным СПАРК и Tadviser.

( Читать дальше )

Заметки с дня инвестора Диасофт - декабрь 2024

- 10 декабря 2024, 09:40

- |

Больше аналитики по ТМТ и ИТ здесь: https://t.me/+hHMPSAJAEJVmMTFi

Диасофт провел день инвестора.

Компания представила стратегические направления развития и ожидаемые показатели в ближайшие 3 года. Также, компания рассказывала про свои существующие продукты и перспективные разработки в сфере ERP, СУБД и ПО для госсектора.

Отмечаю:

1) Несмотря на слабый финансовый 2К24 (фактически 3К24) https://t.me/RichingnFinessing/323

компания сохраняет свой прогноз по росту выручки на 30% в финансовом 2024 г. Слабый 2К24 компания объясняет также как и некоторые другие разработчики ПО: «подписание ряда контрактов перенеслось в следующие кварталы». Компания комментирует, что видит, сколько денег должно прийти в рамках заключенных контрактов, поэтому уверена в достижении заявленных показателей.

2) К 2026 году Диасофт намерен увеличить выручку и EBITDA до 20.2 млрд руб. и 9.1 млрд руб. соответственно. Это означает рост на 30% в среднем в год и целевую рентабельность на уровне 45%. Для сравнения в 2023 г. рост и рентабельность составили 27% и 43% соответственно

( Читать дальше )

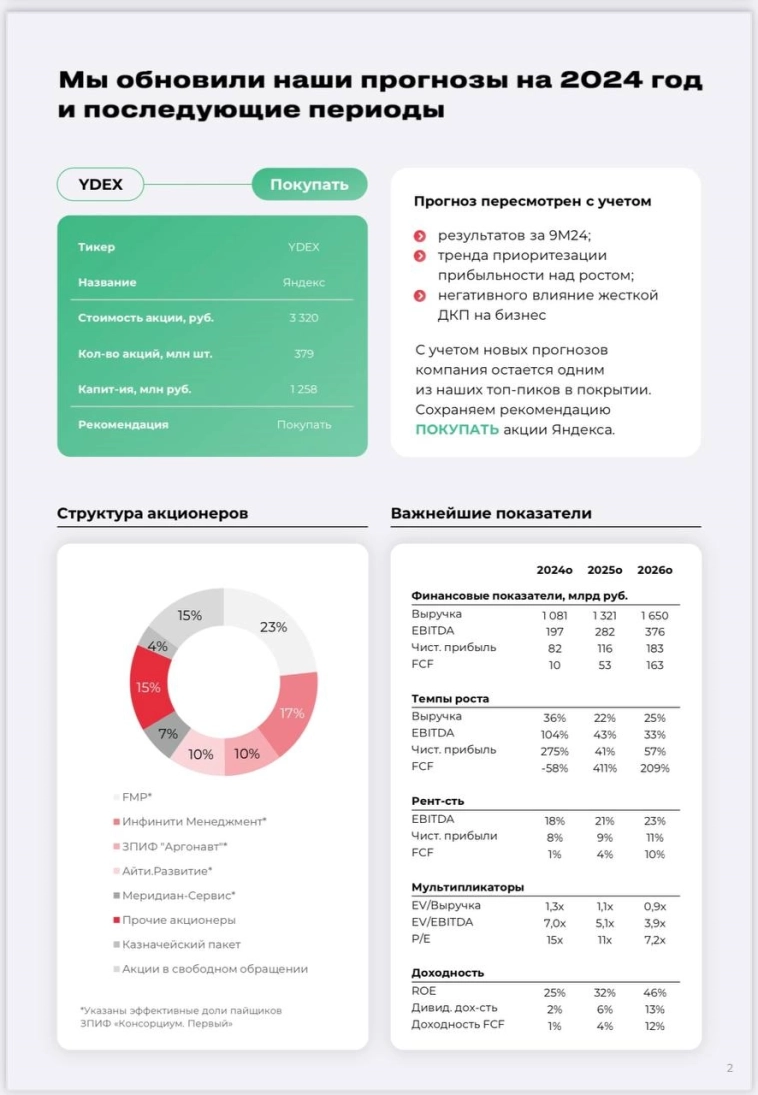

Перемостр прогнозов Совкомбанк CIB по Яндексу; Equity Research

- 03 декабря 2024, 12:49

- |

Представляю вашему вниманию самый красивый equity research отчет, который вы когда-либо видели.

Совкомбанк выпустил обновление своих прогнозов по Яндексу. ПОЛНЫЙ ОТЧЕТ СМОТРИ ПО ССЫЛКЕ в моем ТГ-канале t.me/+hHMPSAJAEJVmMTFi

( Читать дальше )

Маркетплейсы могут обязать брать сотрудников в штат.

- 03 декабря 2024, 08:27

- |

Больше аналитики по ТМТ и ИТ компаниям в моем ТГ-канале t.me/+hHMPSAJAEJVmMTFi

#инвесткейсы #OZON #YDEX #SBER

Усиливаются трения между представителями секторов, производящих товары и маркетплейсами.

Вижу данную новость как потенциальный негатив для маркетплейсов и E-Grocery в РФ, однако это не так драматично плохо, как может показаться на первый взгляд.

____________________________________

Дело в том, что в статье представители таких секторов жалуются на то, что 2+ млн человек (1.5+ млн на доставке и 0.5 млн на складах и сборке) заняты в секторе маркетплейсов через механизм «самозанятости». Также им не нравится, что так много человек работают в секторе, который не приносит прибыли, а их рентабельные сектора при этом испытывают жесткий кадровый голод.

____________________________________

Пока что ничего не случилось. Но худший исход я вижу таким: маркетплейсы и E-Grocery могут обязать нанимать своих самозанятых курьеров/доставщиков/работников складов и т.д в штат. На примере Озона это может привести к:

( Читать дальше )

Запоздалый ревью Ростелеком

- 02 декабря 2024, 14:30

- |

Больше аналитики по ИТ и ТМТ компаниям РФ в моем канале t.me/+hHMPSAJAEJVmMTFi

#отчетности #инвесткейсы #RTKM

Продолжаю с запозданием из-за отпуска разгребать отчетности своих эмитентов (https://t.me/RichingnFinessing/264)

Ростелеком опубликовал результаты за 9М24

Мой взгляд:

Отчетность слабая, НЕГАТИВНО для компании. Видно давление жесткой ДКП и высоких ставок на прибыльность компании (смотрите приложенный скрин).

Помимо этого, жесткая ДКП по всей видимости приведет к существенному сокращению инвестиционной программы в 2025 году (https://t.me/c/2171773446/255), что на мой взгляд негативно скажется на темпах роста выручки в 2025-2026 гг. Однако более конкретных комментариев по CAPEX компания пока не дает, поэтому оценить масштабы сокращения пока невозможно. Можно дать только личное суждение.

В моей модели сейчас стоит CAPEX в 2025 году на уровне 109 млрд руб. (рост на 14% г/г). Эта цифра включает в себя как maintainance CAPEX (минимально необходимые вложения, чтобы всё не сломалось) в размере 55 млрд руб., так и expansion CAPEX (как раз такие вложения в новые инициативы и расширение текущих сегментов) также в размере 55 млрд руб.

( Читать дальше )

Мультипликаторы по IT и ТМТ

- 02 декабря 2024, 11:25

- |

Текущие мультипликаторы и прогнозы по компаниям в моем покрытии

Больше аналитики по компаниям в моем тг-канале t.me/+hHMPSAJAEJVmMTFi

Диасофт МСФО 2К24; НЕГАТИВНО

- 29 ноября 2024, 17:42

- |

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

У Диасофта вышла отчетность за 6М24. Темпы роста выручки г/г показали существенное замедление (рост замедлился примерно в 3 раза кв/кв).

Я считаю, что у компании теперь есть риски не выполнить свой прогноз по году – рост на 30%. Вижу риск пересмотра моей модели в случае если компания значительно не улучшит свои показатели в следующих кварталах.

_______________________________________________

Обзор ключевых финансовых показателей:

Напомню, что у компании финансовый год, который она транслирует через МСФО и моя модель тоже построена на годовой основе через их финансовый год в целях удобства и для того, чтобы быть in-line с компанией. Для справочных целей я также приводим данные по календарному году в таблице ниже

( Читать дальше )

Позитив - проблемы с ФСБ. Риск потерять всю B2G выручку

- 28 ноября 2024, 12:12

- |

https://www.kommersant.ru/doc/7312905

Думаю большинство ее уже видели.

Я пытался понять насколько это существенно для компании. Если в кратце, то скорее всего договор о сотрудничестве возобновят. То что договор расторгли сейчас и Позитив не сможет заключить часть контрактов в декабре будет стоить компании не более 5% выручки 2024 года (сама компания говорит о 2%, один из моих собеседников с 2% в целом согласен). Учитывая, что гайденс на 2024 год и так порезали, я думаю в целом уже всё учтено в модели и менять не надо.

В случае, если договор не возобновят, то:

— от продукции Позитива придется отказываться всем государственным органам.

— учитывая, что доля выручки B2G у Позитива велика, предполагаю что за последние несколько лет продукты компании очень глубоко вписались в деятельность большего количества госструктур

— непонятно в случае отказа на чьи решения переходить (на ум сразу приходит РТК Солар, но они не смогут сразу весь спрос удовлетворить а у других участников рынка экосистема продуктов гораздо уже и тоже спрос удовлетворить не сможет)

( Читать дальше )

Хэдхантеру сохранят налоговые льготы до 2030 г.; ПОЗИТИВНО

- 28 ноября 2024, 09:34

- |

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

Продолжаю разгребать отчетности своих эмитентов после отпуска

https://t.me/RichingnFinessing/264

Разбор отчетности Хэдхантер за 3К24.

1) Выручка компании продолжила сильно замедляться в 3К24 и выросла на 28%. Для сравнения в 2К24 выручка росла на 40% г/г, а в 1К24 на 55%. На снижение темпов роста давит стабилизация базы сравнения, а также ужесточение ДКП, которое негативно сказывается на бизнес-активности текущих клиентов Хэдхантера и ограничивает приток новых клиентов.

2) Клиенты в 3К24 остались почти на том же уровне (рост составил 1% г/г). При этом жесткая ДКП давит именно на СМБ клиентов, темпы роста которых существенно замедлились с 2К24, а в 3К24 тенденция усугубилась. (видно на скрине прикрепленному к посту). То есть в целом это наглядное подтверждение что жесткая ДКП давит в первую очередь именно на малый бизнес.

( Читать дальше )

теги блога Дмитрий Трошин

- ASTR

- Astra Linux

- DATA

- Diasoft

- FCF

- Headhunter

- IPO

- IPO 2025

- IT

- IVA Technologies

- Lenta ltd

- Linux

- LNTA

- MTS

- MTSS

- OZON

- Positive Technologies

- RTKM

- SBER

- Skillbox

- softline

- SPO

- usd

- VK

- VKCO

- Whoosh

- Wildberries

- wush

- yandex

- YDEX

- yndx

- айти

- акции

- Акции РФ

- Аренадата

- Астра

- Ашан

- валюта

- ВК

- ВКонтакте

- Вуш

- выборы президента США 2024

- газпромбанк

- геополитика

- Группа Позитив

- Делимобиль

- денежно-кредитная политика

- день инвестора

- Диасофт

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Ива Технолоджис

- инфляция в России

- искусственный интеллект

- ИТ

- календарь инвестора

- каршеринг

- Ключевая ставка ЦБ РФ

- лента

- мобильный пост

- МТС

- облигации

- Озон

- операционные результаты

- отчеты МСФО

- оффтоп

- Позитив

- Позитив Текнолоджиз

- прогноз компании

- прогноз по акциям

- разработка ПО

- ритейл

- Ростелеком

- рынок труда РФ

- санкции

- санкции США

- Сбер

- Сбербанк

- свободный денежный поток

- сделки M&A

- Софтлайн

- США

- телекоммуникации

- телекоммуникационный сектор

- телекомы

- торговые сигналы

- трейдинг

- форекс

- фундаментальный анализ

- Хэдхантер

- ЦБ РФ

- экономика России

- Яндекс