Блог им. VladProDengi |Обзор Лукойла. Какими будут годовая прибыль и дивиденды?

- 05 февраля 2024, 02:51

- |

🔖 Лукойл все еще достоин…

Быть в портфеле каждого российского инвестора

Обещал сделать апдейт по нефтяным компаниям России в преддверии отчетов за 2023 год. Выполняю обещание — начинаем с Лукойла.

В последнее время по компании вышли 2 новости — и обе не очень хорошие:

1️⃣ Поломка установки каталитического крекинга на Нижегородском НПЗ. По данным Коммерсанта, ее запуск позволил заводу дополнительно выпускать 1,4 млн т бензина, свыше 400 тыс. т дизельного топлива и 150 тыс. тонн пропилена в год, то есть около 2 млн т. нефтепродуктов (или около 3% от общего объема, да – премиальных, более дорогих, но 3%). Вице-премьер Александр Новак заявил, что ремонт займет месяц-полтора.

2️⃣ В субботу 3 февраля был атакован волгоградский НПЗ Лукойла, НО по информации от компании, завод после того, как пожар был потушен, работает в штатном режиме.

Обе новости касаются переработки нефти, поэтому коротко расскажу про переработку компании. Лукойл в 2022 году переработал 70,1 млн т, а добыл 85 млн т., то есть компания могла перерабатывать более 80% добываемой нефти (сейчас чуть меньше). Это много, у Роснефти, например, уровень переработки — около 50%.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 3 )

Блог им. VladProDengi |Какие российские акции показали лучшую доходность в январе?

- 04 февраля 2024, 14:17

- |

Всем привет!

Я делился с вами статистикой по всему своему портфелю в январе: t.me/Vlad_pro_dengi/732 (переходите, здесь свежий состав портфеля и обзоры на каждую из компаний в нем)

Теперь проверил динамику конкретных активов через Trading View за месяц, интересно смотреть не только, насколько вырос весь портфель, но и кто показал себя лучше среднего по рынку – и здесь хорошо себя показали металлурги, Совкомбанк, а также несколько моих крупных позиций – Ростелеком, Транснефть, X5 и Лукойл. Удивило то, что Сбер в январе был хуже рынка.

Рынок: индекс iMOEX +3,67%

✔️ Лучше рынка с 1 по 31 января:

• Северсталь +17,49%

• Совкомбанк +12,41%

• ММК +11,97%

• Ростелеком +10,65%

• Лента (взял в конце месяца) +10,05%

• Транснефть +8,45%

• X5 +7,62%

• Лукойл +5,51%

• Магнит +5,57% (-0,07% динамика акций, +5,64% дивиденды)

• Инарктика (взял в середине месяца) +3,81%

❌ Хуже рынка с 1 по 31 января 2024 года:

( Читать дальше )

Блог им. VladProDengi |Почему стоит держать акции Северстали до дивидендной отсечки?

- 02 февраля 2024, 13:05

- |

Посмотрел отчет Северстали еще раз подробно, он в рамках ожиданий, компания в отчете зарезервировала из прибыли штраф в 8,7 млрд руб., так что ЧП была бы 95+ млрд руб. за 2-е полугодие, хороший сильный период.

Я принял решение держать акции Северстали дальше до дивидендной отсечки, вот аргументы за и против.

Аргументы ПРОТИВ:

❌ цена акций Северстали находится на справедливых отметках по прибыли 2023 года, в 2024-м году ей еще нужно повторить результат

❌ цены на сталь скорректировались (с 1070 в январе до 969 в феврале, смотрю сталь в США)

❌ дивиденды будут 18 июня, долго ждать, нетерпеливые инвесторы хотят все и сразу

❌ произошла фиксация прибыли, спекулянты временно потеряют интерес к бумаге, потому что ожидания в ней отыграны

Аргументы ЗА:

✔️ объявленный дивиденд за 2023 год = 191,51 руб. на 1 акцию или 11,7% (думаю, в ТОП-10 доходности по рынку)

✔️ Северсталь вернулась к выплатам дивидендов, кэша на счетах на конец года 373,5 млрд руб., и нам отдадут только 160 млрд руб., что оставляет возможности для повышенных выплат в будущем

( Читать дальше )

Блог им. VladProDengi |Северсталь объявила дивиденды за 2023 год. Какие?

- 02 февраля 2024, 10:44

- |

Чистая прибыль Северстали за 2023 год = 193,9 млрд руб. (мой прогноз – 187 млрд руб.)

Чистая прибыль Северстали за 2-е полугодие 2023 года = 88,7 млрд руб. (мой прогноз – 82 млрд руб., но 5 млрд руб. – от курсовых разниц, так что модель отработала отлично)

💸 Дивиденды

Северсталь объявила дивиденды в размере 191,51 руб. на 1 акцию. К текущей цене доходность 11,3%. Северсталь направила на выплату свыше 160 млрд руб., или 82,75% чистой прибыли. Единственная ложка дегтя – сроки, отсечка 18 июня 2024 года.

📊 Справедливая оценка

Сохраняю мнение по Северстали, компания оценена справедливо. Еще раз, справедливая оценка при потенциальной прибыли в 203 млрд руб. за 2024 год по P/E = 7, составляет 1 693 руб. на 1 акцию.

Всех инвесторов в Северсталь – поздравляю с хорошей новостью! Поддержите лайком мой оперативный анализ!

Полный свежий состав моего портфеля на 31.01.2024 смотрите вот тут: t.me/Vlad_pro_dengi/732

( Читать дальше )

Блог им. VladProDengi |Какие дивиденды заплатит Северсталь? 3 сценария

- 01 февраля 2024, 16:50

- |

1. Компания опубликует операционные и финансовые результаты за 2023 год

2. Компания раскроет решения совета директоров, который проходит сегодня (этот тот самый СД, о котором гендиректор компании говорил, что на нем будет рассмотрен вопрос дивидендов)

Поделюсь своими ожиданиями.

➡️ Финансовые результаты

Чистая прибыль Северстали за 1-е полугодие 2023 года = 105,2 млрд руб. (но были разовые статьи, около 29 млрд руб. курсовых разниц)

Второе полугодие должно быть на уровне первого, чтобы быстро прочитать отчет, смотрите на прибыль (очищенную, вычтя разовые факторы)

100+ млрд руб. прибыли – отлично

80-100 млрд руб. прибыли – в рамках ожиданий

< 80 млрд руб. прибыли – плохо

Мой консервативный прогноз 187 млрд руб. за год и 82 млрд руб. за 2-е полугодие. Мой прогноз на 2024 год – 203 млрд руб. чистой прибыли.

( Читать дальше )

Блог им. VladProDengi |Как я обогнал рынок в 2 раза в январе? Обзор портфеля на 31.01.2024

- 01 февраля 2024, 00:10

- |

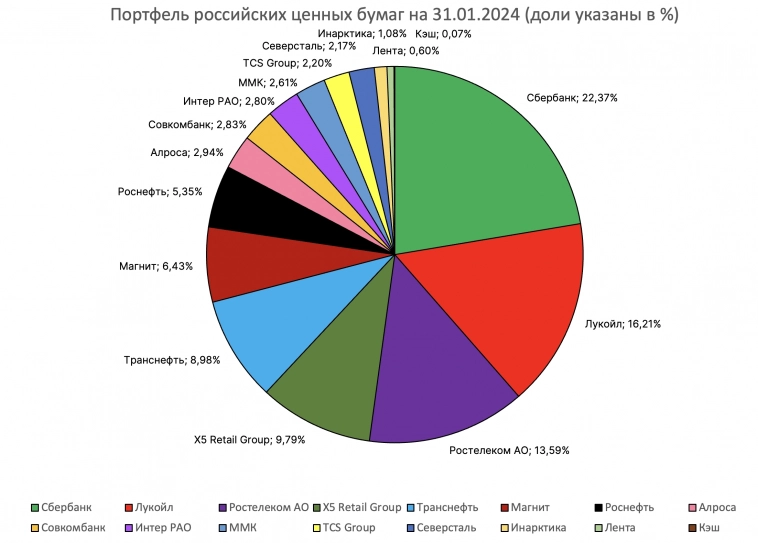

➡️ Мой портфель российских ценных бумаг на 31.01.2024

Я обогнал индекс практически в 2 раза за январь

Динамика моего портфеля за январь = +8,56%

Динамика индекса MCFTRR* за январь = +4,49%

*MCFTRR – это iMOEX с учетом дивидендов и налогов

Динамика портфеля относительно индекса за январь = +4,07%

Январь для меня шикарный, в пересчете на год доходность 100+ %, посмотрим, что будет дальше.

Моя цель: заработать на 10% больше, чем дает рыночный индекс с дивидендами, по итогам года. Получится больше – хорошо. При этом, такая цель труднодостижимая.

Вот мои 15 позиций в российских ценных бумагах (по ссылкам самые свежие обзоры) и на диаграмме вы можете увидеть их доли в портфеле.

1) Сбер (средняя = 171,1, целевая = 339): t.me/Vlad_pro_dengi/699

2) Лукойл (средняя = 6 411,8, справедливая = 8 400): t.me/Vlad_pro_dengi/688

3) Ростелеком АО (средняя = 75,2, справедливая = 115): t.me/Vlad_pro_dengi/700

( Читать дальше )

Блог им. VladProDengi |Обзор IPO Делимобиля – спасибо, не надо

- 31 января 2024, 18:51

- |

Антиброкерский взгляд

Делимобиль –крупнейшая российская компания, которая предоставляет услуги каршеринга в 10 городах России.

Операционные показатели

• Размер автопарка – с 2019 по 2023 год вырос с 7,5 тыс. до 24 тыс. машин (с 2021 по 2023 – темпы ниже, с 19,4 до 24 тыс.)

• Кол-во зарегистрированных пользователей выросло с 2020 по 2023 год выросло с 5,4 млн до 8,9 млн (опять же, с 2021 по 2023 темпы впечатляют меньше, с 7,1 до 8,9 млн)

➡️ Выручка, в млрд руб.

• 2019 = 4,57

• 2020 = 6,25

• 2021 = 12,44

• 2022 = 15,21

• 2023 (прогноз)= 17,63 (за 1-е полугодие 2023 года = 8,56)

Компания растущая, но темпы роста в 2022-2023 годах невысокие. Некоторые агентства называют будущие темпы роста в 40% ежегодно, но тут их пока нет и близко.

➡️ Чистая прибыль, в млрд руб.

• 2019 = -2,82

• 2020 = -2,81

• 2021 = -0,44

( Читать дальше )

Блог им. VladProDengi |Банки получили рекордную прибыль в 2023 году. Что будет дальше?

- 31 января 2024, 13:04

- |

🔥 Прибыль банковского сектора за 2023 год составила месяцев составила 3,3 трлн рублей

При этом в декабре произошло значительное снижение показателей

📊 Прибыль банков по месяцам 2023 года, в млрд руб.

январь – 258

февраль – 293

март – 330

апрель – 224

май – 273

июнь – 314

июль – 327

август – 354

сентябрь – 296

октябрь – 256

ноябрь – 268

декабрь — 64

На мой взгляд, декабрь непоказательный, временно растут расходы, потому что банки выплачивают премии сотрудникам (по отчету Сбера это очень хорошо заметно, 100 млрд руб. операционных расходов в декабре при среднем значении за предыдущие 11 месяцев = 67,5 млрд руб.).

Вот как объясняет снижение прибыли ЦБ в отчете:

💬 «На снижение финансового результата повлиял рост отчислений в резервы (240 млрд руб. в декабре по сравнению с 133 млрд руб. в ноябре), в основном из-за признания потерь по старым проблемным корпоративным кредитам и прочим требованиям. Также на прибыль повлиял традиционный для конца года рост операционных расходов (352 млрд руб., +38%), в том числе из-за выплат премий и высоких расходов на рекламу».

( Читать дальше )

Блог им. VladProDengi |У Ленты есть потенциал для роста в 40%. Почему?

- 30 января 2024, 16:17

- |

Коллеги, в первой части обзора Ленты мы с вами рассмотрели состав акционеров компании и операционные показатели – рост числа магазинов, динамику LFL-продаж и сделки по поглощениям. Если вы еще не читали первую часть, то лучше начните с нее: t.me/Vlad_pro_dengi/726

Теперь рассмотрим финансовые показатели компании, рассчитаем справедливую цену и сделаем прогноз на 2024 год.

➡️ Финансовые показатели

Выручка, в млрд руб.

• 2017 – 365

• 2018 – 414

• 2019 – 418

• 2020 – 446

• 2021 – 484

• 2022 – 537

• 9 мес. 2023 – 393(мой прогноз на год – 574), вот здесь важный момент – Лента купила сеть «Монетка» и оценивает, что если бы эта компания была интегрирована в нее с начала года, то выручка составила бы 750 млрд руб.

• прогноз на 2024 — 797

Напомню, что Лента нацелена выйти на выручку в 1 трлн руб. к 2025 году. В октябре 2023 года Лента купила сеть магазинов у дома «Монетка», выручка которой в 2022 году была = 177,8 млрд руб. (а в 2023 году по моим расчетам = 225,8 млрд руб.).

( Читать дальше )

Блог им. VladProDengi |Обзор Ленты - стоит ли инвестировать в компанию?

- 30 января 2024, 00:11

- |

Лента — крупнейшая сеть гипермаркетов в стране и 4-я торговая сеть в России.

ℹ️ Состав акционеров

• 81,48% — ООО «Севергрупп» (Алексей Мордашов, он же владелец Северстали)

• 17,73% — free float

Алексей Мордашов купил долю в Ленте в 41,9% в 2019 году, в том же году он довел ее до 70+ %. Компания тогда была им оценена в 110-120 млрд руб., сейчас Лента стоит 85 млрд руб.

В 2022 году Лента провела дополнительную эмиссию для покупки за 20 млрд руб. сети Утконос, продавцом выступила Севергрупп Мордашова, а оплата за сделку прошла акциями, так доля Севергрупп выросла до текущей.

📊 Операционные показатели

Кол-во магазинов в сети Лента, штук

2017 – 328 (гипермаркеты – 231, супермаркеты – 97)

2018 – 379 (Г – 244, С. – 135)

2019 – 380 (Г – 249, С. – 131)

2020 – 393 (Г – 254, С. – 139)

2021 – 757 (Г – 254, С. – 503)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс