Блог им. VladProDengi |Инфляция в России бьет рекорды. Почему?

- 04 июля 2024, 13:48

- |

С 25 июня по 1 июля инфляция составила 0,66% (!), неделей ранее было 0,22%.

Причина — в индексации тарифов ЖКХ, в среднем по стране они выросли на 9,8%.

Без разовых факторов — Росстат заявляет, что недельная инфляция ниже 0,22%, при этом, 0,22% — все равно много (0,22% — это 11,5% годовых).

🗣️ Зампред ЦБ Алексей Заботкин отреагировал на эти цифры так:

«Аргументы в пользу повышения ключевой ставки для обеспечения дополнительной жесткости ДКП становятся еще более весомыми, чем они были в июне, а более контактный диапазон решений будет определять набором данных, который мы получим на 26 июля. Аргументы в пользу сохранения ставки заметно ослабли»

Повторю, я не макроэкономист, при этом данные по инфляции, которые ЦБ обозначил как маркеры, за которыми он следит, мне не нравятся, и говорят о том, что ставка, скорее всего, будет повышена.

Для меня главный вопрос — насколько.

Высокая безрисковая ставка означает очень высокий фильтр к идеям на рынке. Я пока не увеличиваю позиции в акциях, дивиденды, которые мне приходят и будут приходить, перевожу в фонд ликвидности LQDT.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 38 )

Блог им. VladProDengi |Обзор Новатэка – худшее позади! Почему я удвоил позицию в акциях компании?

- 02 июля 2024, 15:57

- |

1️⃣ Новатэк отправит 2-ю линию сжижения для Арктик СПГ-2 в конце июля. Новатэк строит сами линии в Мурманске и после их доставляет по месту назначения.

Отличная новость. Раньше мы переживали, сможет ли Новатэк достроить завод без европейских технологий — и он смог доделать уже 2 линии.

В прошлом году примерно в то же время была доставлена на Ямал 1-я линия Арктик СПГ 2, в декабре 2023 года она была запущена. Значит, в конце декабря 2024 года будет запуск 2-й линии. Это увеличит мощности завода с 6,6 млн тонн до 13,2 млн СПГ.

10 млн тонн СПГ — отходит Новатэку с Ямал СПГ. Плюс еще 8 млн тонн СПГ компания добавит дополнительно с Арктик СПГ 2. Таким образом, производство СПГ Новатэка практически удвоится.

Осталось найти корабли.

2️⃣ Блумберг сообщил, что Новатэк создает теневой газовый флот.

«За последние 3 месяца право собственности по меньшей мере на 8 судов было передано малоизвестным компаниям в Дубае. 4 из них имеют ледовый класс и уже получили разрешение на плавание в арктических водах России этим летом».

( Читать дальше )

Блог им. VladProDengi |Обзор Интер РАО — стоит ли покупать одну из самых дешевых компаний на российском рынке?

- 28 июня 2024, 09:27

- |

Интер РАО в период высоких ставок стала инвест идеей многих инвесторов, она нравится людям с разными подходами – от Максима Орловского до Василия Олейника. Давайте посмотрим, есть ли тут инвестиционная идея.

Финансовые результаты за 1 квартал

✔️ Выручка = 392 млрд руб. (1 кв. 2023 = 356,2 млрд руб.)

✔️❌ Операционная прибыль = 40,5 млрд руб. (1 кв. 2023 = 41,2 млрд руб.)

✔️ Чистая прибыль = 47,3 млрд руб. (1 кв. 2023 = 40,8 млрд руб.)

Заметьте:

1️⃣ операционная прибыль за 1 кв. 2024 ниже, чем за 1 кв. 2023 года (то есть основной бизнес чувствует себя чуть хуже)

2️⃣чистая прибыль в 1 кв. 2024 выше, чем операционная (!). Причина в том, что на конец1 кв. 2024 года чистая денежная позиция Интер РАО составляет 508,3 (на декабрь 2023 года она и вовсе была 537 млрд руб.). На эти деньги компания получает процентные доходы (большая часть размещена на коротких депозитах).

За 1 квартал Интер РАО получила 20 млрд руб. процентными доходами. Для сравнения за весь 2023 год процентные доходы компании составили 42,8 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Только 3 условия для Сбера по 400! Какие?

- 26 июня 2024, 16:28

- |

👀 8 мая 2023 года акции Сбера на дивидендную отсечку стоили 238,3 рубля.

Цена акций Сбера сегодня была 324,3 руб. За время от отсечки до отсечки (год и 2 месяца) акции Сбера прибавили 36,1%.

Кроме того, инвесторы получили дивиденды 25 руб. в прошлом году, что увеличивает доходность до 46,6%.

Индекс Мосбиржи полной доходности за то же время прибавил 32,9%.

🔥 Сбер — это консервативная идея, которая показала доходность лучше растущего рынка.

❓ Стоит ли держать акции дальше, не дороги ли они?

P/E 2024 Сбера = 4,1

Я оценил акции при цене 290 руб., которую мы увидим, если вычесть текущие дивиденды. Потенциальная прибыль = 1 581 млрд руб.

На истории средний P/E = 5-5,5.

P/BV = 0,88 на конец года (на истории от 1 до 1,2).

Дорого не выглядит, поэтому мой консервативный таргет 350 руб. за акцию.

🔼 Будут ли акции стоить выше 400 руб. через год?

Вот мой чек-лист, что должно сойтись для Сбера по 400:

( Читать дальше )

Блог им. VladProDengi |Обзор «ВсеИнструменты.ру» — новое интересное IPO на Мосбирже!

- 26 июня 2024, 10:51

- |

ВсеИнструменты – e-commerce компания, крупнейший онлайн-игрок на российском DIY-рынке.

*DIY (do-it-yourself) – товары для строительства, производства, ремонта и дачи.

В понедельник компания объявилао намерении провести IPO.

Давайте разберем ее финансовые результаты.

✔️ Выручка, в млрд руб.

2020 = 36,5

2021 = 56,4 (+54,5%)

2022 = 86,5 (+53,3%)

2023 = 132,8 (+53,5%)

Среднегодовые темпы роста выручки 2021-2023 = 53,5%

Выручка по итогам первых четырех месяцев 2024 года выросла на 42% г/г и составила 48,6 млрд руб. по сравнению с 34,1 млрд руб. за соответствующий периодпрошлого года.

Продажи устойчивы. Более 63% выручки приходится на сегмент B2B (продажа услуг от одной компании к другой). Компания сфокусирована на развитии B2B направления и подтверждает это стабильным увеличением его доли в структуре выручки. При этом база B2B клиентов отличается высоким уровнем диверсификации.

( Читать дальше )

Блог им. VladProDengi |SPO ЮГК - почему выглядит интересно?

- 24 июня 2024, 13:29

- |

Завтра по результатам SPO инвесторам дадут акции ЮГК по 0,81 руб. за штуку

Если предположить, что цена сильно не изменится от текущих, то те, кто участвуют, получат 5% доходности за день.

Среднесрочно ЮГК тоже интересен, вот тут написал подробно, почему: t.me/Vlad_pro_dengi/902

Прогноз по прибыли чуть снижаю до 22 млрд руб., так как компания снизила прогнозируемые темпы роста добычи с 30% до 20%.

Блог им. VladProDengi |Мои итоги конференции Смартлаба

- 24 июня 2024, 13:23

- |

Друзья, обещал с вами поделиться интересными новостями, которые узнал на конференции. Делюсь короткими заметками по ряду эмитентов, которых удалось послушать / пообщаться.

🏠 Самолет-Плюс

• в июле (вот-вот) объявят Pre-IPO

• планируют IPO в 2025-2026

• мудрят с GMV (общий объем продаж), показали не те данные, что давали в начале года (473 млрд руб. за 2023 год против данных в отчете Самолета = 745 млрд руб.)

• выручка в 2023 году = 1,8 млрд руб., в 2024 ждут = 7,8 млрд руб., в 2025 году = 19,8 млрд руб., в 2026 = 31,8 млрд руб.

• EBITDA по 2024 году ожидается в районе 1 млрд руб.

t.me/Vlad_pro_dengi/914 — вот этот мой пост с экономикой Самолет-Плюс можно забыть. Адекватная капитализация сейчас, на мой взгляд, около 30 млрд руб., если EBITDA последует темпами роста за выручкой. И что там с прибылью – вопрос.

🏦 Ренессанс-Страхование

• Прибыль по году ждут в районе 11 млрд руб. (я подтверждаю это моделью, если индекс Мосбиржи будет 3300 в конце года, а RGBI останется на уровне 105)

( Читать дальше )

Блог им. VladProDengi |Транснефть выплатит дивидендами 177,2 руб. на 1 акцию. Рынок не доволен, почему?

- 20 июня 2024, 23:10

- |

Доходность от текущей цены составляет 11,3%

Я прогнозировал от 180 до 205 руб., дали чуть ниже, чем ждал рынок (и инвесторы расстроились), но, на мой взгляд, это хорошая и, что важно, — повторяемая доходность.

Первый квартал 2024 у Транснефти отличный (мой обзор тут): t.me/Vlad_pro_dengi/973

Дальше я жду, что динамика расходов будет догонять рост выручки, и прибыль во 2-4 кварталах будет ниже. В 1-м квартале 91,9 млрд руб. (!), в среднем в следующие 3 квартала мой прогноз около 71 млрд руб. прибыли в каждом.

✔️ Итоговая прибыль по 2024 году = 305,4 млрд руб.

📈 Справедливая цена

Сейчас компания стоит 3,7 потенциальных прибыли с учетом обыкновенных акций при историческом значении 5-5,5. При прибыли в 305,4 млрд руб. справедливая цена акций Транснефти составляет 2 317 руб. за штуку (по P/E = 5,5).

В кейсе Транснефти важны:

• объемы прокачки нефти (Россия сейчас снижает добычу нефти, соответственно, объемы прокачки будут тоже снижаться);

( Читать дальше )

Блог им. VladProDengi |Несколько мыслей по коррекции на российском рынке

- 19 июня 2024, 15:39

- |

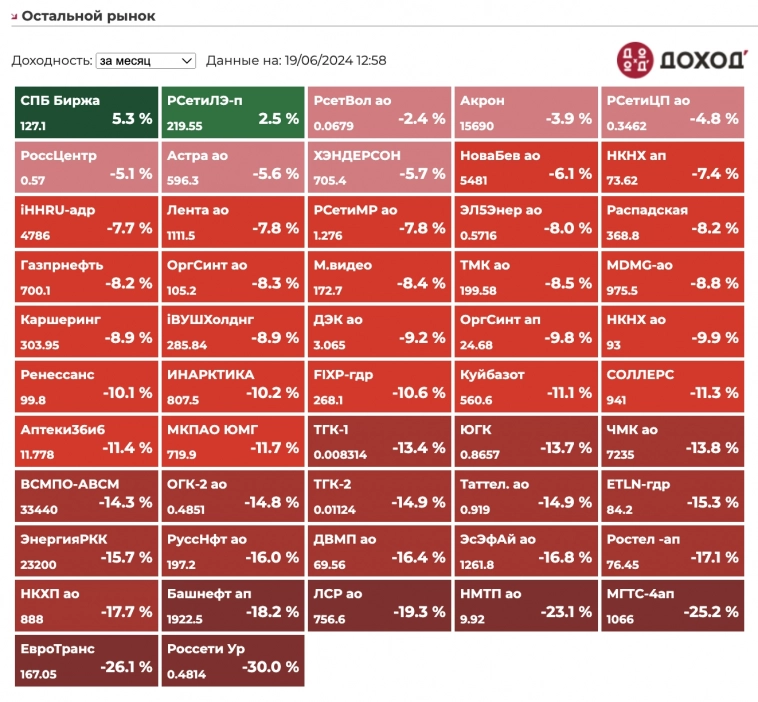

Рынок в последний месяц серьезно скорректировался. Вот 2 картинки с доходностью акций 1 и 2 эшелона за месяц — посмотрите, насколько сильно.

( Читать дальше )

Блог им. VladProDengi |Обзор Мать и дитя — отличная компания, НО недооценки нет

- 19 июня 2024, 00:48

- |

Мать и Дитя — сеть из 55 частных медицинских учреждений России (госпиталей и клиник).

Компания завершила переезд с Кипра в Россию.

Финансовые результаты Мать и Дитя

✔️ Выручка, в млрд руб.

2017 = 13,8

2018 = 14,9

2019 = 16,2

2020 = 19,1

2021 = 25,2

2022 = 25,2

2023 = 27,6

Средний темп роста выручки за эти годы 12,76%.

✔️ Выручка за 1 квартал 2024 = 7,7 млрд руб. (относительно 1-го квартала 2023 – рост выручки составляет 23,2%)

Я закладываю в модель темпы роста выручки около 15% далее. В 2024 году Мать и дитя планирует запустить 9 амбулаторных клиник в Москве и области, Липецке, Челябинске, Хабаровске, Калининграде и Сургуте.

Главные проекты компании — строительство 2 госпиталей — в медицинском кластере Лапино и Домодедово, сроки запуска – 2025-2026 годы. Там большой CAPEX = 8,8 млрд руб., но и отдача должна быть существенная.

Сейчас госпитали в Москве дают 50% всей выручки группы (это 2 госпиталя и кластер в «Лапино» из 3 учреждений).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс