Александр Антонов

Нужны ли акции ОВК в портфеле: подробный разбор компании

- 23 сентября 2024, 20:06

- |

Сегодня рассмотрим бизнес ОВК. В данный момент сложилась идеальная конъюнктура для компании: производственные мощности загружены практически на 100%, увеличилась цена реализации (за полугодие инновационные полувагоны подорожали на 44%, стандартные полувагоны на 34%, цистерны на 22%, хопперы на 27%, фитинговые платформы на 40%), возможно, компания изменила схему реализации собственной продукции. При этом сырьевая корзина (70% себестоимости и 60% всех расходов компании до налогообложения) в пересчёте на единицу производства практически не дорожает. Расширение спреда между ценой реализации и сырьём для производства транслируется в рост маржинальности (валовой, OIBDA), которая находится на историческом максимуме.

По итогам 2023 года доля рынка ОВК на пространстве 1520 колеи составляет 25,3%, на российском рынке – 27%. Шесть заводов обеспечивают выпуск 80 % всех грузовых вагонов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 28 )

Сургут-п дивиденд за 2024 год.

- 20 сентября 2024, 18:54

- |

( Читать дальше )

Активисты подчеркнули связи Каспи с Россией и обвалили акции на 30%. Cтоит ли выкупать просадку?

- 20 сентября 2024, 17:37

- |

Вчера шорт активисты из США выпустили репорт о Kaspi, который представляет из себя набор штампов и стереотипов. Справедливости ради, в появлении этого материала Kaspi всё же виноваты. Неоднократно подчеркивая, что они имеют «нулевые связи» с Россией в вопросах бизнеса, они позволили шорт активистам по открытым источникам доказать обратное, спекулируя на чувствительных темах. Связать это с риском вторичных санкций, что вылилось в эмоциональную реакцию в США и повлекло распродажи в акциях, будто уже доказан факт обхода санкций.

Материал состоит из скриншотов, которые показывают, что:

1) Каспи открывает счета российским клиентам.

2) Каспи для переводов в рублях сотрудничает с Райффайзенбанком

( Читать дальше )

Сравнение справедливой стоимости (DCF) Глобалтранса с ценой выкупа. Оценка доходности участия в выкупе с поправкой на время расчётов.

- 17 сентября 2024, 17:41

- |

Биржевая история (на российском рынке) Глобалтранса близится к финалу. Компания объявила параметры выкупа у инвесторов в российском контуре, которые, на мой взгляд, не являются справедливыми. В посте я предлагаю оценить диапазон справедливой стоимости, учитывая фундаментальные переменные, а также посчитать скорректированную на тайминг доходность участия в процедуре выкупа.

Это классический циклический бизнес с высокой волатильностью выручки и денежных потоков.

Выручка зависит от двух переменных: величины грузооборота (погрузка * расстояние перевозки груза) и ставки на тонно-км. Грузооборот у компании сокращался в последние годы, но эта негативная тенденция была замаскирована высокой ставкой оперирования в сегменте полувагонов и цистерн.

( Читать дальше )

Оценка потенциальной доходности префов Сургутнефтегаза

- 15 сентября 2024, 17:59

- |

Сургутнефтегаз в последней опубликованной финансовой отчётности скрыл большинство параметров, включая выручку. Оперативные данные, которые публикуются в рамках докладов о социально-экономическом положении ХМАО, становятся ещё более полезными. Выручка нефтяных компаний вышла на плато при текущих макропараметрах. Нужен рост средней цены реализации, либо объёмов добычи, чтобы нарастить выручку.

Основная причина слабого финансового результата компаний ХМАО – отрицательные курсовые разницы Сургутнефтегаза. Подробнее об этом ниже.

( Читать дальше )

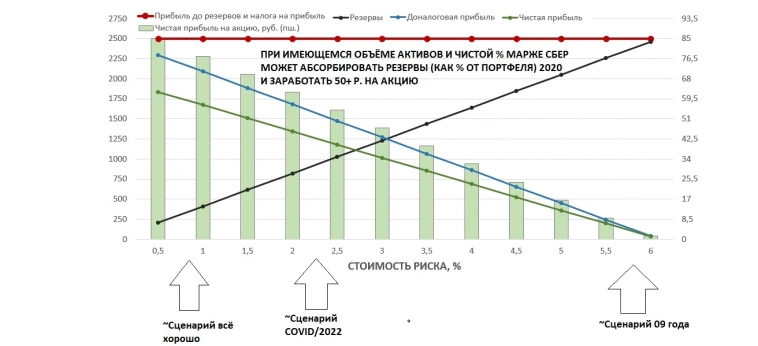

Сбербанк может оставаться очень прибыльным и в сценарии неглубокой рецессии

- 11 сентября 2024, 14:35

- |

Сбербанк при текущем объёме активов может абсорбировать большие расходы на резервы (образца 2020 года, как % портфеля), оставаясь очень прибыльным.

У меня Сбер с лета 2022 года остаётся крупной позицией в портфеле. По 250р. за акцию банк торгуется в 0.75x pbv 2024. Это оценка, при которой не хочется продавать ROAE Сбера (20% 2017-2024 гг.). Как отметил в самом начале, в случае неглубокой рецессии и расходов на резервирование на уровне 2-2,5% портфеля, прибыль на акцию у Сбера будет не ниже 50 рублей. Получается P/E 5x относительно консервативного кризисного сценария, P/E 3.7x при уровне прибыльности на COR <1% (сценарий без кризиса). Плюс прибыль будет расти во временной перспективе за счёт органического увеличения активов на инфляцию+. Экстраполяция здесь — это хорошо!

( Читать дальше )

Подробный анализ операционных и финансовых результатов Глобалтранса

- 31 августа 2024, 21:21

- |

Глобалтранс представил операционные и финансовые результаты за первую половину 2024 года. Начнём с анализа операционных показателей. Несколько лет снижается погрузка. Если вы не компенсируете это увеличением среднего расстояния перевозки грузов, то получаете снижение грузооборота. Это очень негативная тенденция, которая замаскирована высокой ставкой оперирования.

( Читать дальше )

Московская биржа 1П2024. Бенефициар высокой ключевой ставки

- 28 августа 2024, 19:31

- |

Московская биржа является одним из бенефициаров высокой ключевой ставки. Чистые процентные доходы во втором квартале 2024 выросли (г/г) на 179 %. За счёт этого чистая выручка увеличилась (г/г) на 76%.

Во втором квартале 2024 процентные доходы почти в 3 раза превысили показатель за тот же период годовой давности. С учётом случившегося после отчётной даты роста ключевой ставки процентные доходы могут продолжить рост. Особенно, если ставка будет увеличиваться осенью.

( Читать дальше )

Европлан 1П2024 и взгляд на среднесрочную перспективу.

- 27 августа 2024, 21:00

- |

Рост активов транслируется в увеличение чистых процентных и сопутствующих доходов. На 1 договор лизинга может приходиться >5 дополнительных услуг. Чем большую долю в структуре чистых доходов занимают вещи, не относящиеся к чистым процентам, тем лучше.

( Читать дальше )

Банк Санкт-Петербург: МСФО 1П2024. Конъюнктура в процентных ставках поддерживает доходы.

- 23 августа 2024, 21:18

- |

Банк Санкт-Петербург опубликовал отчёт по МСФО за 2-й квартал 2024 года.

Большой интерес в отчёте вызывает раскрытие информации относительно качества кредитного портфеля и уровня резервирования проблемной задолженности. На протяжении нескольких кварталов подряд доля выдач, по которым реализовался кредитный риск (Стадия 3), снижалась.

( Читать дальше )

теги блога Александр Антонов

- ebitda

- globaltrans

- IPO

- IPO 2024

- акции

- Банк Санкт-Петербург

- банки

- ВТБ

- Газпром

- дивиденды

- Европлан

- Займер

- Инфографика

- комментарий

- лукойл

- ммк

- натуральный газ

- нлмк

- обзор рынка

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Портфель инвестора

- прогноз компании

- прогноз по акциям

- росбанк

- роснефть

- санкции США

- сбербанк

- Северсталь

- Совкомбанк

- Сургут пр

- сургут преф

- Сургутнетегаз ап

- сургутнефтегаз

- Сургутнефтегаз прив

- США

- тинькофф банк

- Транснефть

- Украина

- фундаментальный анализ

- ЦБ РФ