Андрей Хохрин

Отвечаем на вопросы инвесторов о новом участнике рынка ВДО "РДВ Технолоджи" с доходностью выпуска 35,4%

- 26 января 2025, 13:16

- |

Перед эфиром с РДВ инвесторы направляли в наш чат вопросы, которые, к сожалению, не успели обсудить. Исправляемся:

📌Как уход крупных иностранных поставщиков из России влияет на конкурентоспособность РДВ Технолоджи?

Основные заказчики продукции РДВ — государство и компании с госучастием. Уход иностранных участников рынка не оказывает существенного влияния на деятельность эмитента, а наоборот открывает новые возможности, которыми РДВ Технолоджи может воспользоваться.

📌 Как сертификация продукции РДВ Технолоджи влияет на её рыночные перспективы?

Сертификация продукции РДВ Технолоджи позволяет работать с госпредприятиями, что увеличивает конечные продажи продукции. Компания активно увеличивает клиентский портфель с учетом ценового диапазона и потребностей заказчиков.

📌 Как модернизация оборудования в корпоративном и государственном секторах может повлиять на спрос на продукцию компании?

Спрос на продукцию компании растет, это хорошо видно по росту выручки за 9 месяцев 2024 года в сравнении с полным 2023 годом. В стратегии развития компании до 2028 года предусмотрен кратный рост выручки.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Обновление кредитных рейтингов в ВДО и розничных облигациях (АО «ТАЛК ЛИЗИНГ» подтвержден на уровне BBB(RU), ООО «Городской супермаркет» присвоен ruA- с позитивным прогнозом от Эксперт РА)

- 25 января 2025, 09:41

- |

📈 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢 АО «ТАЛК ЛИЗИНГ»

АКРА подтвердило кредитный рейтинг на уровне ВВВ(RU)

Кредитный рейтинг обусловлен оценкой собственной кредитоспособности (ОСК) на уровне bb+. Позитивное влияние на уровень рейтинга оказывает вероятность экстраординарной поддержки со стороны акционера, выражающаяся в двух дополнительных ступенях к уровню ОСК.

ТАЛК лизинг — небольшая универсальная лизинговая компания, осуществляющая свою деятельность главным образом на территории Тюменской и специализирующаяся на предоставлении в финансовый лизинг дорожно-строительной, сельскохозяйственной техники и оборудования, легкового и грузового транспорта.

Комфортный буфер абсорбции убытков Компании определяется высоким значением показателя достаточности капитала (по расчетам, основанным на данных отчетности за девять месяцев 2024 года, он составил около 19%). АКРА ожидает плавного управляемого снижения данного показателя в текущем году приблизительно до 18–18,5%.

( Читать дальше )

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | АПРИ, купон 34% | ГЛОРАКС, купон до 28% )

- 24 января 2025, 10:01

- |

• В январе запланировано дебютное размещение облигаций производителя компьютерной техники RDW Computers | РДВ Технолоджи(BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года). Интервью с эмитентом YOUTUBE| ВК| RUTUBE

• АПРИ БО-002Р-08 (BBB–|ru| / BBB-.ru, 625 млн руб., ставка купона 34% на 1 год до оферты, YTM 39,85%, дюрация 0,86 года) размещен на 82%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

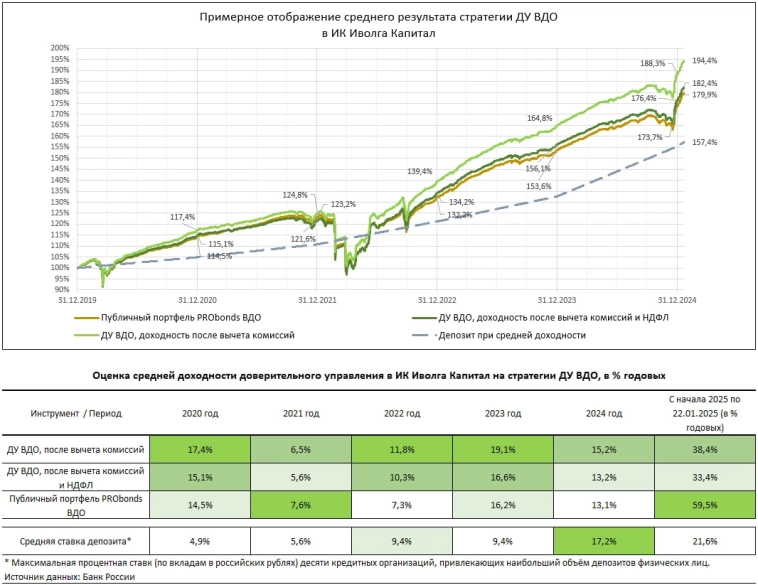

Портфель ВДО (13,1-15,2% в 2024, >30% годовых в начале 2025). Банковский депозит остается позади

- 24 января 2025, 06:59

- |

• В прошедшем году мы заработали, хотя рынки и упали (см. таблицу под графиком). И всё же проиграли средней ставке банковского депозита.

Но при доходности к погашению для всего портфеля выше 30% годовых начали обходить депозит на вираже и уже в конце ушедшего года.

А • с начала 2025 года, в годовых, получается диапазон результата 33-59% (в зависимости от формата операций). Но это расчеты по формуле «в попугаях я гораздо длиннее».

Впрочем, есть в этом сравнении и частица важного. Очевидно, когда и ключевая с депозитной ставки высокие, и инфляция продолжает наращивать темп, облигации – опасный инструмент.

Мы же сейчас имеем реализацию не риска, а выгоды. • Портфель ВДО принес за 1,5 месяца ~8%. Депозит – 2,5%. Да, это отсчет почти от минимума, это короткий срок. Но это большая %-ная разница.

Если удерживать планку, доходность к погашению около 30%, дюрация портфеля меньше 1 года, не очень понятно, как проиграть депозиту в новом 2025 году.

Или, конечно, понятно. • Доходность – плата за риск, в первую очередь дефолтный. Пара-тройка дефолтов, и портфель ВДО окажется аутсайдером. Поэтому и задача №1 – контроль дефолтов. Остальным теперь можно пренебречь.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 23 января 2025 г.

- 23 января 2025, 18:34

- |

Новый эмитент с доходностью 35,4%. Интервью с вице-президентом РДВ Технолоджи Сергеем Акоповым

- 23 января 2025, 11:06

- |

Перед размещением дебютного облигационного выпуска (BB-.ru, 200 млн руб., YTM 34,5%, дюрация 0,9 года) встречаемся с вице-президентом компании Сергеем Акоповым

🎥 На эфире обсудим:

— Что из себя представляет бизнес отечественного производителя компьютерной техники?

— Как проходит импортозамещение, насколько отечественная техника действительно отечественная?

— Как происходит взаимодействие РДВ — дистрибьюторы/интеграторы- конечные заказчики?

— Обязательно обсудим финансы: динамика долга, выручки, прибыли, маржинальность и ликвидность в условиях высоких ставок

— Цели привлечения облигационного выпуска Что еще спросим у эмитента?

✏️Пишите вопросы в комментариях и задавайте в прямом эфире.

Встречаемся сегодня в 16.00

Акции АПРИ выросли на 4% и вернули нашу торговую стратегию в них к 40% годовых

- 23 января 2025, 09:12

- |

Между тем, акции АПРИ, на хорошем ли рынке, на росте ли всех девелоперов, на публикации ли оперрезультатов 2024 года, вчера выстрелили на 4% и обновили максимум августа.

А стратегия «Иволга — АПРИ» (лонг в акциях АПРИ против шорта во фьючерсе на Индекс МосБиржи, а также РЕПО с ЦК на свободные деньги) взяла свой новый уровень. +21% за неполные полгода. Стратегия открыта, сделок в ней минимум, они публикуются в нашем канале заранее. Вчера, к примеру, незначительно добавили АПРИ и сократили короткую позицию в индексе.

Андрей Хохрин

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Дни юаня сочтены?

- 23 января 2025, 07:01

- |

Отрицательная ставка юаневого денежного рынка в январе после в среднем 1% годовых в декабре. Остановка роста против рубля, еще с конца осени...

Попытка угадать будущее – лишь попытка угадать. Но, если обратиться не к юаню, а к рублю, возможно, не бесполезная.

А рубль понемногу сдает. Обсуждение его курса к основным валютам ушло далеко на второй план. Инфляция так долго была главным вызовом для ЦБ. Но ЦБ и не только он вдруг как-то успокоился. 10% вроде бы уже и не новость.

Предполагаю, спокойствие понадобится, чтобы сохранить ключевую ставку в феврале. И как базовый сценарий держу в уме ее снижение в дальнейшем. Даже символическое.

Вызовет ли это разгон инфляции? Наверно 😉

Но. Если ключевая ставка долгое время вдвое выше инфляции, коммерческое кредитование рано или поздно «умрет». Проблема не проще инфляционной.

Хотя на эту маленькую смерть есть ответ. Роль государства в экономике от доминирующей перейдет к тотальной. Вроде бы ничего страшного. Однако кредитование в этой модели (и с высокой КС) должно быть льготным. Т.е. при любой, хоть 100%-ной КС будет разгонять инфляцию через печать малообеспеченных рублей.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 22 января 2025 г.

- 22 января 2025, 18:38

- |

Рынок и портфель акций. Взлет, новый взлет. И впереди, вероятно, еще

- 22 января 2025, 07:06

- |

Индекс МосБиржи сделал одним махом 20% от минимума до конца декабря, не остановился и добавил еще 5% в январе. Похоже, не остановится и на этом.

Первый мах можно было объяснить реакцией на монетарное «не ужесточение» (ключевая ставка осталась неизменной 20 декабря). Второй – приближением инаугурации г-на Трампа. И вчера акции стали откатываться вниз, как бы в подтверждение, что хорошие новости кончились.

Но откатывались недолго. В общем, закономерно, хотя отдельный день не показателен.

Уже писал: мы • имеем разворот тенденции движения денег. Долгие месяцы и до середины декабря тенденция заключалась в оттоке рублей с рынка акций / облигаций на денежный и особенно депозитный рынок.

Однако. И галоп ключевой ставки, видимо, остановлен. И банки перестали улучшать условия по депозитам (думаю, что начнут их ухудшать). И, что тоже важно, люди увидели фондовый рост. Не важно, что воспользовались им немногие. Важно, что рынок показал, он, вообще-то, способен предлагать возможности.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал