Андрей Хохрин

Сделки в портфеле ВДО: вес облигаций еще чуть увеличивается

- 18 ноября 2024, 07:22

- |

Обещанное (см. последний абзац предыдущего поста) наращивание веса ВДО в портфеле ВДО.

Все сделки — по 0,1% от активов за торговую сессию, начиная с сессии понедельника. Только в случае с Сэтл Групп — по 0,2%. Прибавка в весе облигаций за неделю должна составить чуть более 1,5% от активов. За счет сокращения денег в РЕПО с ЦК. Повторение тактики предыдущей недели.

Интерактивная страница портфеля PRObonds ВДО: ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 2 )

Доходности облигаций прервали рост. Мы покупаем

- 18 ноября 2024, 06:35

- |

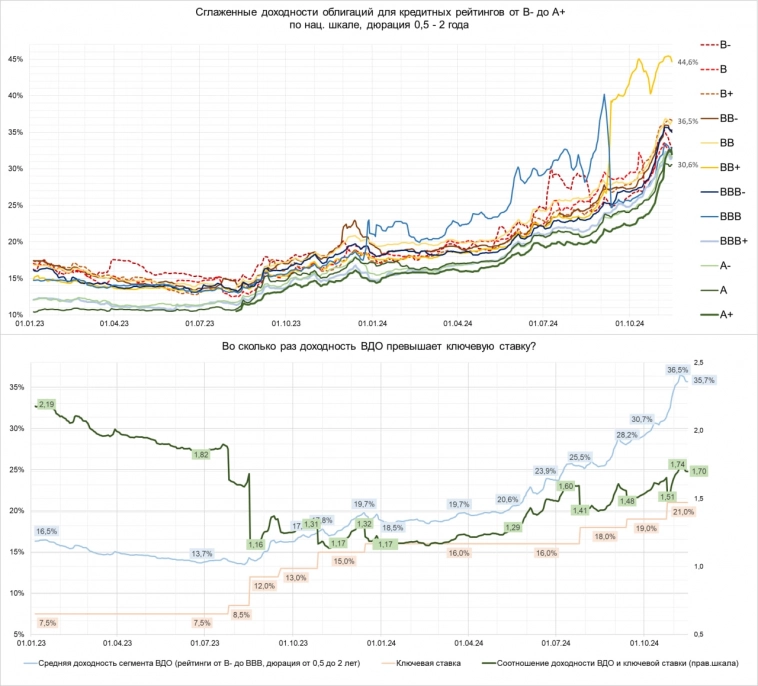

Пусть в нашем спектре восприятия искажен высокодоходными облигациями, но и на них, и за их пределами видим, что облигационный рынок остановился в падении котировок и росте доходностей.

Называть происходящее даже отскоком (не то, что разворотом), смелости не хватает. Однако долгое погружение, как минимум, приостановилось.

• Примечательно, что остановка случилась на фоне обсуждений следующего повышения ключевой ставки, не то до 22, не то до 23% (нынешняя 21%).

( Читать дальше )

ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

- 16 ноября 2024, 09:25

- |

🟢 ООО «Ойл Ресурс Групп»

НРА повысило кредитный рейтинг до уровня «BВ+|ru|»

Компания зарегистрирована в феврале 2012 года в г. Кондрово (Калужская область), занимается оптовой торговлей топливом и сопутствующими продуктами нефтехимии на внутреннем рынке, является ключевым активом АО «Кириллица». Вклад Компании в консолидированную выручку Группы составляет свыше 90%.

Ключевыми положительными факторами рейтинговой оценки являются:

Высокая оборачиваемость дебиторской задолженности. За период 01.10.2023—30.09.2024 гг. она составила 19 дней (2023 год: 24 дня).

Комфортный уровень перманентного капитала. С учетом обязательств по лизингу отношение суммы собственного капитала и долгосрочного долга к активам на 30.09.2024 г. составило 0,6 (на 31.12.2023 г.: 0,3). Более половины долга Компании формирует облигационный выпуск объемом 1 млрд руб. со сроком погашения в апреле 2027 года, с фиксированной ставкой, без амортизации и оферт. Компания также является поручителем по выпускам облигаций головной компании Группы (поручительства на 600 млн руб.).

( Читать дальше )

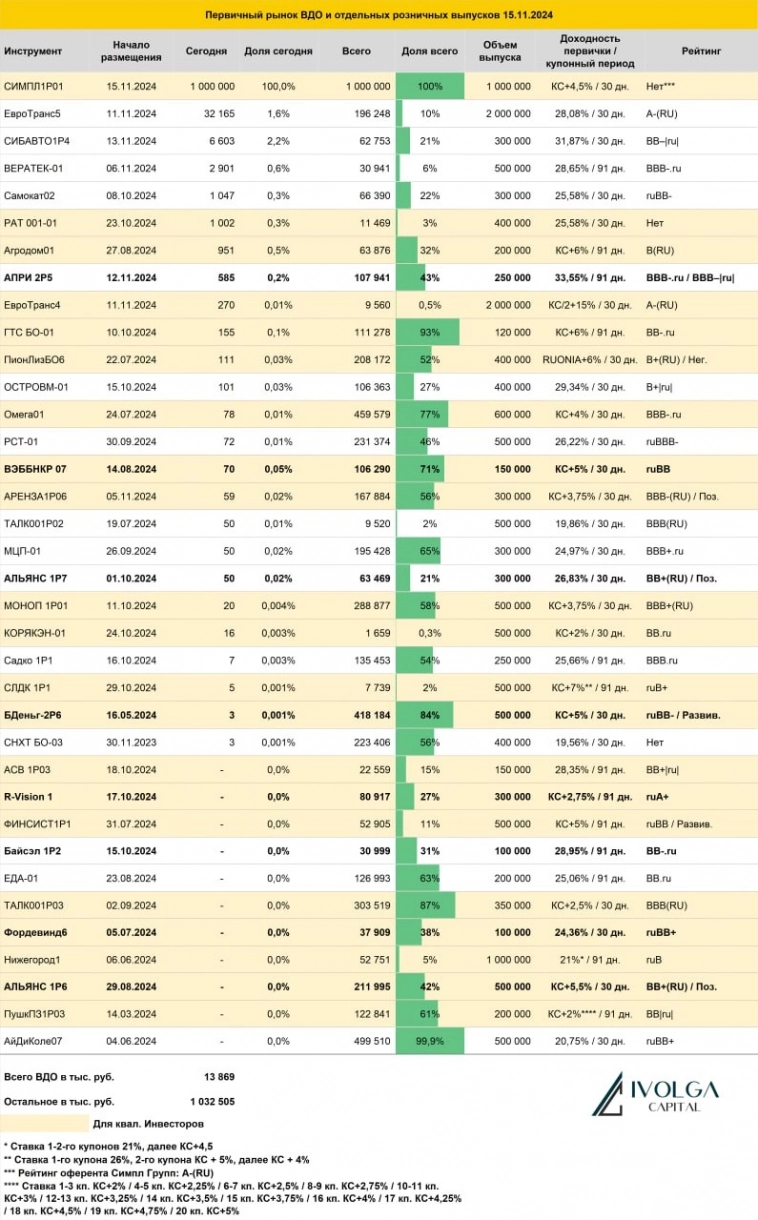

Итоги первичных размещений ВДО и некоторых розничных выпусков на 15 ноября 2024 г.

- 15 ноября 2024, 18:34

- |

Стратегия "Иволга - АПРИ" (39% годовых за 3,5 месяца). Или как поддержать настроение на упавшем рынке

- 15 ноября 2024, 10:47

- |

И пусть это только эксперимент. Покупка акций АПРИ против продажи Индекса МосБиржи (через фьючерс), плюс неизменное РЕПО с ЦК на свободные деньги. Чем не рецепт биржевого благополучия? Даже если умозрительного.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Как Банк России рынок флоатеров завалил

- 15 ноября 2024, 07:16

- |

Мы не демонизируем ЦБ. Напротив, в, мягко говоря, психоделической действительности он сохраняет адекватность восприятия и элементы рациональности. Причины не в ЦБ.

Да и • речь о том, как, казалось бы, защищенные инструменты реагируют на резкую смену условий.

Особая популярность флоатеров – облигаций с плавающим купоном, привязанным обычно к ключевой или денежной ставке – пришлась на середину нынешнего года. Они вошли в привычку даже рынке розничных облигационных размещений.

Интерес к флоатерам закреплялся по мере падения облигаций с фиксированными купонами. Росла ключевая ставка, падали в цене облигации с «фиксами». В них ужесточение ДКП заранее не заложишь.

Флоатеры оставались на плаву. Рост ключевой ставки повышал их доходности, сохраняя цены стабильными. И развивая их успех среди инвесторов.

Обвал флоатеров произошел настолько же резко, насколько обоснованно. • Последний подъем КС, с 19 до 21% слишком высоко подбросил доходности фиксированных облигаций. Средняя доходность для сегмента ВДО, к примеру, ушла к 37% годовых (до новой ключевой ставки была 30-31%). При обычной премии флоатеров между 2 и 5% к КС, их доходности – 24-28% остались бы далеко позади. Падение их котировок компенсировало отставание.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 14 ноября 2024 г.

- 14 ноября 2024, 18:33

- |

Юаневый денежный рынок кладет на лопатки депозит в рублях (даже под 20%+). А при Роснефти под 12% будет класть и дальше

- 14 ноября 2024, 07:06

- |

Иллюстрации уже случившегося – на графиках.

Историю юаневого РЕПО с ЦК (денежного рынка в юанях на Московской бирже) мы берем с момента, когда июньские санкции США окончательно прекратили существование в России организованного рынка резервных валют.

• Юань в сравнении с долларом и евро – слабый вариант для сбережений. Но если сравнивать с рублем, сгодится.

И не потому, что юань заметно к рублю вырос за приведенные неполные полгода. Этим уже не воспользоваться. А потому, что • есть убедительные предпосылки дальнейшего падения рубля.

Как пример • вспомним свежий облигационный заем Роснефтина 684 млрд р. под 12% в рублях до оферты через 1 год. При ключевой ставке 21%. Поблагодарим Роснефти за открытость и предположим, что бОльшая часть денежной эмиссии происходит с минимальными внешними проявлениями. Но обесценение денег в нынешней обстановке, вероятно, будет заметным и при 30-й ставке ЦБ.

В общем, • имеем недостаточно сомнений, что юань к рублю продолжит галопировать. А поскольку он, видимо, в некотором дефиците, еще и сможет давать далекий от нулевого процента за хранение. Подобное было с долларом, на предыдущем витке новейшей отечественной финансовой истории.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал