Андрей Хохрин

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 05 апреля 2024, 10:21

- |

- комментировать

- Комментарии ( 0 )

Облигации Иволга Структурные Продукты (ИСП). Первые результаты. И повышение купона с 18% до 20% годовых

- 05 апреля 2024, 06:58

- |

Сестринская компания Иволги Капитал – Иволга Структурные Продукты, ИСП – в феврале выпустила корпоративные облигации.

• Облигации предназначены только для квалифицированных инвесторов, не обращаются на организованных торгах и размещены в пользу клиентов доверительного управления ИК Иволга Капитал.

• Размещенная сумма выпуска – 37,1 млн р.

• Купон первых двух месяцев (первых 60 дней) – 18% годовых. С середины апреля – 20% (ссылка на раскрытие). Смена купона сопровождается офертой (раскрытие чуть позднее).

Облигации ИСП – это деньги длиной 30 дней с возможностью подавать облигации на оферту каждый месяц. Ставка купона определяется исходя из успешности торговых операций компании и операций по размещению свободных денег. Вся сумма дохода компании должна уходить на выплаты %% по облигациям (исключая пока что незначительные расходы на обслуживание компании).

Вскоре планируем поделиться отчетностью ИСП за первый квартал. Отражающей сказанное выше.

( Читать дальше )

Анонс дебютного выпуска Аполлакс Спэйс (ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2%)

- 04 апреля 2024, 12:03

- |

Дебютант в орбите ИК Иволга Капитал. ООО «Аполлакс Спэйс». ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2% годовых

Это и новая для нас как организатора отрасль: Аполлакс Спэйс – оператор офисной недвижимости (подготовка, сдача в долгосрочную аренду и обслуживание помещений, в свою очередь также арендованных). И самый молодой в нашей практике эмитент.

Жизненной фазой бизнеса обуславливаются скромные финансовые показатели. По нашей оценке, сама динамика показателей здоровая.

Бизнес-модель эмитента достаточно хорошо описана в презентации выпуска облигаций (слайды 10-14).

Кроме того, мы планируем провести прямой эфир с ним до начала размещения облигаций. С ответами на вопросы и о специфике и модели бизнеса, и о текущих и перспективных финансовых показателях, и о перспективах вообще.

Предварительные параметры выпуска облигаций Аполлакс Спэйс:

• Рейтинг эмитента: ruBB-

• Сумма выпуска: 200 млн р.

• Срок обращения: 3,5 года с равномерной амортизацией последние 1,5 года

( Читать дальше )

IPO МФК Займер: новый бенчмарк рынка МФО. Прямой эфир 4 апреля

- 04 апреля 2024, 09:17

- |

Лидер микрофинансовой отрасли — МФК «Займер» объявила о планах провести листинг акций на Мосбирже

4 апреля в 17:30 в прямом эфире встретимся с ТОП-менеджментом компании, чтобы обсудить:

— как размещение акций скажется на кредитном качестве?

— зачем «Займеру» нужна эта сделка?

— на что обратить внимание инвестору?

— как «Иволга Капитал» смотрит на возможные параметры размещения?

Пишите ваши вопросы эмитенту в комментариях, либо в чате прямой трансляции

Подключайтесь по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Первичный рынок ВДО в марте (7,6 млрд р. при ставке первого купона 18,7%). Максимумы сумм и ставок

- 04 апреля 2024, 07:05

- |

На рынке первичных размещений высокодоходных облигаций (к ВДО мы относим розничные выпуски облигаций с кредитным рейтингом не выше ВВВ) в марте один рекорд поставлен и один почти побит.

Поставлен рекорд по сумме размещений, 7,6 млрд р. В марте 2023 было всего 4,1 млрд р. Основная касса – за верхней частью сегмента ВДО, за бумагами рейтингов ВВВ- и ВВВ, 3,5 млрд из 7,6. Спрос голосует в пользу качества.

( Читать дальше )

Премии и дисконты по облигациям. Почему это важно?

- 03 апреля 2024, 12:07

- |

Итоги первого квартала для нашего доверительного управления. Как всегда, обсудим результаты и дальнейшие действия по портфелю.

Кроме традиционной части, будем говорить про премии и дисконты доходностей, зачем мы их публикуем и почему это важно.

На эфире покажем, как наличие премии или дисконта доходности влияло на будущую цену облигаций.

Присоединяйтесь сегодня, 3 апреля, в 16:00

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

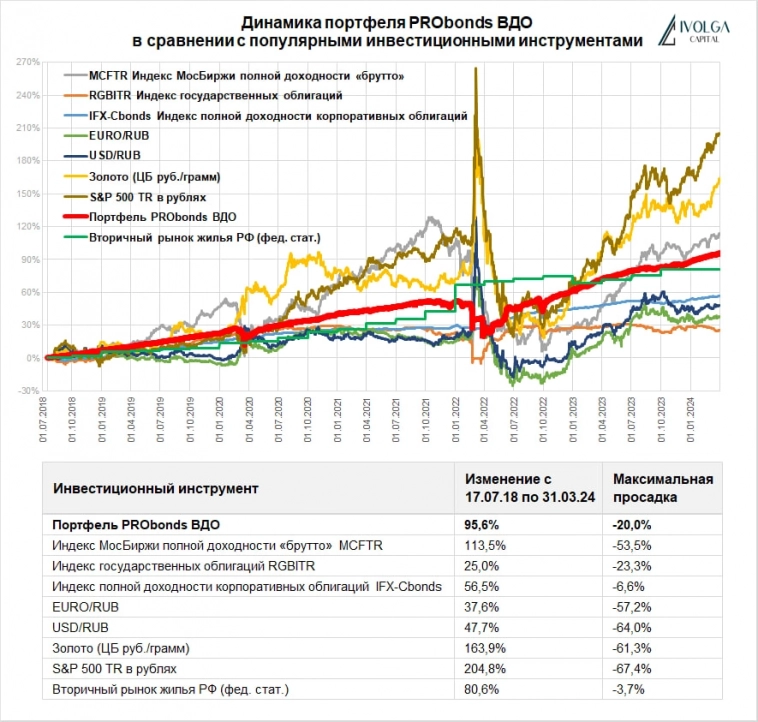

Портфель ВДО (13,6% за 12 мес.) и популярные инвестиционные инструменты. Впереди золото, американские и российские акции. Далеко позади ОФЗ

- 03 апреля 2024, 06:57

- |

Раз в месяц мы сверяем положение публичного портфеля PRObonds ВДО в импровизированной системе инвестиционных координат.

Портфель ВДО – наш основной информационный продукт. Все сделки публикуются заранее, и при желании наши подписчики могут использовать материал на практике (на свой риск). По модели, близкой к портфелю мы управляем частью активов в доверительном управлении (суммой 0,8 млрд р.).

На графике инструменты, которые можно было считать наиболее популярными 5-6 лет назад. Когда запускался портфель и само сравнение.

Портфель ВДО с лета 2018 года давал в среднем 12,3% годовых (после вычета комиссии, до вычета НДФЛ). И с такой, в общем, невысокой доходностью, но достаточно низкой волатильностью отстал от меньшинства инструментов. Впереди S&P 500 (включая дивиденды), золото и Индекс МосБиржи (тоже с дивидендами).

Акции и золото за это время «складывались» вдвое и более. Тогда как консервативные инструменты – валюта и облигации, а также недвижимость – далеко позади по результату. Особенно ОФЗ. И в случае с валютами тоже с ценовыми потрясениями.

( Читать дальше )

Самые щедрые и самые скупые доходности облигаций с кредитными рейтингами от ВВ- до А+

- 02 апреля 2024, 06:52

- |

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал