БКС Мир Инвестиций

Разворот подтверждается: куда целит Индекс МосБиржи и что купить

- 08 ноября 2024, 16:09

- |

Российский рынок акций все более уверенно восстанавливается. В начале ноября Индекс МосБиржи пошел вверх без обновления сентябрьских минимумов и сегодня уже пробивает нисходящий тренд. Какие можно выделить цели роста и что купить?

Техническая картина

• После сентябрьского отскока, в октябре, индекс показал спад, но уже без обновления минимумов. Исторически такая динамика характерна для российского рынка на самом дне. Подробнее читайте здесь.

• Ближайшие цели роста в рамках сложившегося диапазона 2500–2900 — это его верхняя граница, что предполагает подъем еще на 6–7%. Отдельные бумаги могут расти двузначными темпами.

• Если удастся вырваться из сложившегося диапазона вверх и закрепиться выше 200-дневной средней, можно будет говорить о движении к 3250–3300, что подразумевает рост на 20%.

Для этого, конечно, нужны драйверы, и, судя по движению рынка после президентских выборов в США, инвесторы одним из них видят перспективы улучшения геополитической ситуации. Пока оно под вопросом, но рынок живет ожиданиями и отыгрывает события с опережением.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Кандидаты на шорт: кто может выглядеть хуже рынка

- 08 ноября 2024, 10:01

- |

Российский рынок акций начал постепенный разворот, но к уверенному росту все еще не перешел — хеджирующие шорты в фундаментально слабых акциях сохраняют актуальность. В материале приводим несколько бумаг, которые могут выглядеть хуже рынка в ближайшей перспективе.

Группа Астра

Фундаментально:

• После победы Трампа на выборах рынок может быть чувствителен к информации о смягчении санкций, которые оказали позитивное влияние на бумаги компаний, занимающихся импортозамещением, в частности в области ПО. Компании, ранее являвшиеся бенефициарами санкций, могут испытать обратный эффект и демонстрировать обратную корреляцию с динамикой широкого рынка.

• По мнению аналитиков БКС, компания переоценена. Прогнозный P/E находится на уровне 25х.

• Взгляд аналитиков БКС «Негативный», цель на год — 480 руб.

Технически:

• На прошлой неделе была пробита среднесрочная восходящая трендовая и состоялся выход из пологого коридора, который неоднократно отрабатывал в качестве поддержки. Закрылись ниже недельной свечой.

( Читать дальше )

Народный портфель. Интерес к золоту

- 07 ноября 2024, 17:50

- |

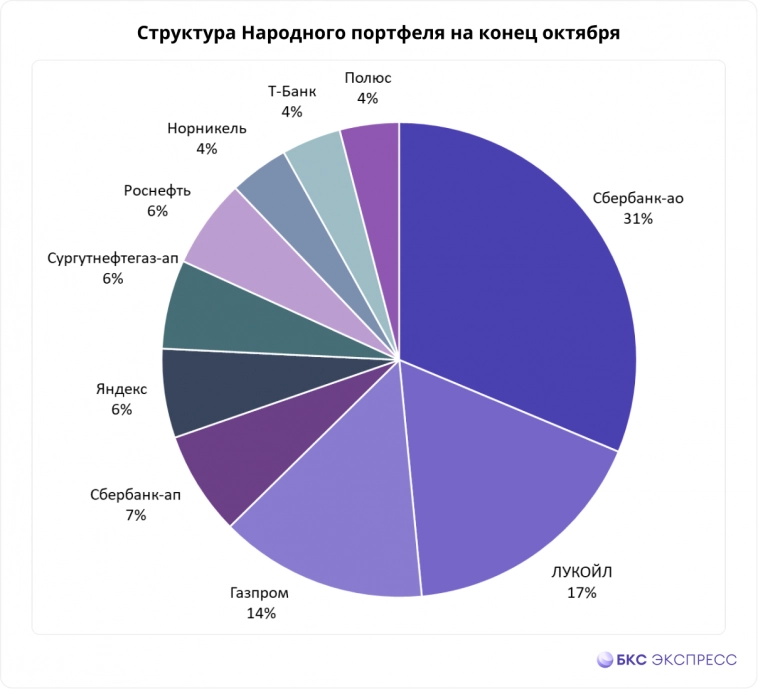

Московская биржа опубликовала данные о «Народном портфеле» за октябрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, и проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в октябре

Относительно сентября выросла доля ЛУКОЙЛа (+1 п.п.).

Снизились позиции в акциях Сбербанка-ао (-1 п.п.) и Норникеля (-1 п.п.).

Из структуры портфеля выбыли акции НОВАТЭКа, на смену им пришел Полюс.

( Читать дальше )

Портфели БКС. Ставка на фаворитов

- 07 ноября 2024, 10:38

- |

Риск снижения Индекса МосБиржи к отметке 2500 пунктов пока не реализовался, и этот уровень остается ближайшей сильной поддержкой для бенчмарка. Тем не менее в краткосрочной перспективе считаем вероятным восходящий тренд.

Главное

• Краткосрочные идеи: состав портфелей остается без изменений.

• Динамика портфеля за последние три месяца: фавориты просели на 6%, Индекс МосБиржи снизился на 7%, аутсайдеры упали на 16%, просев сильнее индекса, как и рассчитывали аналитики БКС.

Краткосрочные фавориты: причины для покупки

ТКС Холдинг

Интеграция Росбанка должна стать новым этапом роста компании, фокус на рентабельность и технологии — это сильные долгосрочные тренды.

Московская биржа

Высокие процентные ставки позитивны для доходов биржи, которая зарабатывает на размещении клиентских средств.

OZON адр

Компания существенно улучшила свою рентабельность в III квартале, при этом оборот бизнеса также рос неплохими темпами. Думаем, что это может придать импульс котировкам бумаги, которая пострадала во время рыночной коррекции.

( Читать дальше )

5 идей в российских акциях. Топ бумаг на ноябрь

- 06 ноября 2024, 16:02

- |

Российский рынок акций развернулся вверх. Индекс МосБиржи может на краткосрочном горизонте вернуться к 2900 пунктам. Возможность зайти в акции по привлекательным ценам все еще сохраняется. Фундаментально рынок остается недооцененным.

Лучший момент для покупки акций

Фондовый рынок сейчас очень дешевый. Мультипликатор P/E (отношение капитализации к прибыли) упал до 3,8–4х, а дивдоходность по индексу выросла до 9,4%.

Отобрали пять акций российских компаний, которые могут показать хороший результат в ближайшие недели.

Высокие дивиденды и сильная конъюнктура

• Дефицит рабочей силы на рынке РФ сохраняется. Число вакансий и резюме в сентябре выросло на 11% и 24% г/г соответственно. Данный фактор играет в пользу крупнейшей интернет-рекрутмент компании.

• После редомициляции компания готовится выплатить спецдивиденд в размере 907 руб. Доходность при текущих котировках составит более 21% — одна из самых высоких на рынке.

• Хэдхантер анонсировал обратный выкуп акций на сумму более 10 млрд руб. — это около 5% от капитала. Факт байбэка бумаг в условиях напряженности на отечественном рынке может вселить большую уверенность в акционеров, что в конечном итоге капитализируется в рост котировок.

( Читать дальше )

3 бумаги на неделю. Перспективы остаются, несмотря на конъюнктуру

- 06 ноября 2024, 09:47

- |

Индекс МосБиржи на прошлой неделе продолжил сдавать позиции, хотя уже не так быстро. При этом уровень в 2500 пунктов стал еще ближе. Если рыночная конъюнктура серьезно не изменится, эта отметка вновь может стать основной точкой разворота тренда. Впрочем, не будем забывать, что ЦБ вполне может поднять ставку до 23%. И чем ближе декабрьское заседание регулятора, тем выше волатильность будет на рынке.

• Полюс: препятствий для роста нет.

• Банк Санкт-Петербург: ждем отскока от поддержки.

• Хэдхантер: рост продолжится.

Полюс

На фоне роста цен на золото у бумаг Полюса есть серьезные перспективы. Устойчивость текущей тенденции подтверждает график. Краткосрочный восходящий тренд еще не расходится с индикаторами разворота, а индексы денежного потока и относительной силы не достигли области перекупленности. Это создает коридор для роста.

Ожидаем, что к концу недели бумаги Полюса будут торговаться в диапазоне 15,4–15,5 тыс. руб. (+1,4–2%).

Полюс: «Нейтральный» взгляд. Цель на год — 17000 руб. / +10,9%

( Читать дальше )

Тактический взгляд: рентный портфель облигаций в рублях. 5 ноября 2024

- 05 ноября 2024, 12:13

- |

Сохраняем позитивный взгляд на долговой рынок в рублях. Состав портфеля оставляем без изменений.

Главное

• Ключевая ставка — 21%, возможно повышение до 23% в декабре.

• Недельная инфляция ускорилась с 0,2% до 0,27% неделей ранее — негативно.

• Макродрайверы: рост портфелей кредитов в октябре ожидаем ниже, чем в сентябре, PMI промышленности вышел в небольшой плюс — умеренно негативно.

• Рубль порядка 97 за доллар — начал влиять на инфляцию, негативно.

• Нефть Urals около $70 за баррель — нейтрально.

В деталях

Показатели октябрьской инфляции продолжили ухудшаться — умеренно негативно. Вероятно, итоговая инфляция в октябре составит 0,8% — это на 0,5% больше нормы, но вместе с тем на уровне сентября, что, на наш взгляд, умеренно негативно. Напомним, нормой считаем средний показатель за 2016–2019 гг., когда инфляция была близка к цели ЦБ в 4%.

Это вероятно будет еще одним аргументом для регулятора в пользу повышения ключевой ставки в декабре. Сохраняем умеренно позитивный взгляд на рынок в долгосрочной перспективе, так как к 2026–2027 гг. ожидаем постепенное снижение доходностей длинных ОФЗ с более чем 17% до 9–11%.

( Читать дальше )

Тактический взгляд: среднесрочный портфель облигаций в рублях. 5 ноября 2024

- 05 ноября 2024, 12:03

- |

Сохраняем позитивный взгляд на долговой рынок в рублях. В портфеле меняем Газпром, Европлан и Евроторг (эмитент Ритейл Бел Финанс) на ВУШ, Джи-Групп и O’КЕЙ.

Главное

• Ключевая ставка — 21%, возможно повышение до 23% в декабре.

• Недельная инфляция ускорилась с 0,2% до 0,27% неделей ранее — негативно.

• Макродрайверы: рост портфелей кредитов в октябре ожидаем ниже, чем в сентябре, PMI промышленности вышел в небольшой плюс — умеренно негативно.

• Рубль порядка 97 за доллар начал влиять на инфляцию — негативно.

• Нефть Urals около $70 за баррель — нейтрально.

• Включаем ВУШ и Джи-Групп с низким долгом, O’КЕЙ на рекорде в I полугодии 2024 г.

В деталях

Показатели октябрьской инфляции продолжили ухудшаться — умеренно негативно. Вероятно, итоговая инфляция в октябре составит 0,8% — это на 0,5% больше нормы, но вместе с тем на уровне сентября, что, на наш взгляд, умеренно негативно. Напомним, нормой считаем средний показатель за 2016–2019 гг., когда инфляция была близка к цели ЦБ в 4%.

( Читать дальше )

Гид по новым акциям: Ноябрь 2024

- 05 ноября 2024, 10:40

- |

На российском фондовом рынке продолжают появляться новые акции. Речь идет о бумагах, которые начали торговаться на Московской бирже после успешной процедуры IPO. В октябре список пополнился акциями компаний Озон Фармацевтика и Ламбумиз.

Мы продолжаем собирать статистику, чтобы выяснить, стоит ли приобретать акции российских компаний в момент IPO на срок до полугода. Бумаги с достаточно давним сроком размещения исключаются из списка по мере добавления новых. Изменение стоимости конкретных акций с момента первоначального размещения приведено в таблице.

Как видим, 9 из 12 новых бумаг в разной степени подешевели с момента IPO. Падение стоимости составило от -15% до -56%. Рост цены 2 из 12 акций укладывается в диапазон от +5% до +30%. Бумаги компании Ламбумиз за три первых торговых дня почти не изменили своей стоимости.

Это один из худших результатов за восемь минувших месяцев. В целом за указанный период новые акции в среднем торговались ниже цены IPO в 5 из 8 случаев. Статистика начала ухудшаться с июня и была негативной все последующие месяцы.

( Читать дальше )

Как разворачивался российский рынок после знаковых коррекций

- 05 ноября 2024, 09:39

- |

В последние недели Индекс МосБиржи активно снижается и уже достаточно близок к сентябрьским минимумам. Сентимент на рынке после последнего повышения ключевой ставки ухудшился, но исторически рынок акций выглядит дешевым. В материале рассматриваем примеры, как разворачивался рынок после глубоких коррекций.

Не секрет, что рынки цикличны. Поэтому довольно часто ответы на интересующие вопросы можно найти в прошлом. Обратимся к истории и рассмотрим, когда и как происходили развороты российского рынка после самых знаковых коррекций.

Великая рецессия 2008

Во время финансового кризиса 2008 г. российский рынок снижался достаточно долго: активная фаза продолжалась около 160 дней. За это время бенчмарк в пике терял около 75%.

После достижения дна последовал затяжной боковик на 130–140 дней. За это время к уровням установленных минимумов рынок подходил дважды. После выхода из боковика, условно выше 740 п., он рос еще около 90 дней, прибавив за это время более 60%.

Всего с минимума 2008 г. рынок вырос практически на 150%.

( Читать дальше )

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- ОФЗ

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал