Блог им. superdet |Как начать писать на смартлабе и не бояться хейта

- 08 апреля 2025, 18:35

- |

Этот пост для тех, кто никак не решится написать и выставить на всеобщее обсуждение свои идеи, опыт, мысли. Моя целевая аудитория на смартлабе — начинающие инвесторы и инвесторы допустившие дефолт в своём портфеле. Иногда ситуация доходит до абсурда, когда под моими статьями лайков больше чем плюсов к рейтингу, а всё потому, что большая часть моей аудитории не пишет. И не пишет по самой простой причине — хейт.

Наверняка у каждого смартлабовца есть и другие причины не писать, но, как мне кажется, основная конечно же хейтеры. Я не хочу вдаваться в глубь этой проблемы, просто хочу поговорить о том, как справиться с этой напастью 21 века. Я поделюсь своим опытом и надеюсь, что пишущие смартлабовцы поделятся своим.

Я начал публиковаться в мае 2021 года. Я много нового о себе узнал от хейтеров, но и поддержка была не меньше.

Пишите. Тех, кто вас поддержит в разы больше. У меня более 1100 подписчиков на смартлабе и их число растёт

В процессе я заметил, что против моих выводов идут те, у которых выводы, относительна конторы, не совпали с моими. Так я стал понимать, причину хейта с этой колокольни — хейтер тупо сидит в бумагах этой конторы. Он вынужден признать либо свою ошибку, либо сказать, что я ничего не понимаю. Второе намного проще.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Блог им. superdet |Как рассчитать платежеспособность

- 08 апреля 2025, 16:22

- |

Как выбрать эмитента облигации. Глава VII.

Анализ ликвидности баланса рассмотренный в Главе VI, носит ознакомительный характер и даёт общее представление о платёжеспособности эмитента. Чтобы иметь полную картину финансовых возможностей конторы, следует общую ликвидность разбить на составляющие и в деталях оценить платёжеспособность эмитента по временным меткам.

Абсолютная ликвидность

Абсолютная ликвидность показывает, какую часть текущих обязательств предприятие способно погасить мгновенно за счёт финансовых вложений, собственных денежных средств и денежных эквивалентов. Под текущими обязательствами следует рассматривать срочные и краткосрочные обязательства.

Абсолютная ликвидность рассчитывается по формуле:

Лаб = А1 / (П1 + П2),

где А1, П1, П2 — группы активов и пассивов

Для российских предприятий, оптимальное значение абсолютной ликвидности находится в диапазоне от 0,2 до 0,5. Я проверил расчёты на сотне российских предприятий, как обанкротившихся, так и ныне живущих, и пришёл к выводу, что большая часть, 69%, «выживших» предприятий имела показатель абсолютной ликвидности именно в указанном диапазоне или чуть выше.

( Читать дальше )

Блог им. superdet |Как самому рассчитать ликвидность эмитента

- 03 апреля 2025, 17:31

- |

Как выбрать эмитента облигации. Глава VI.

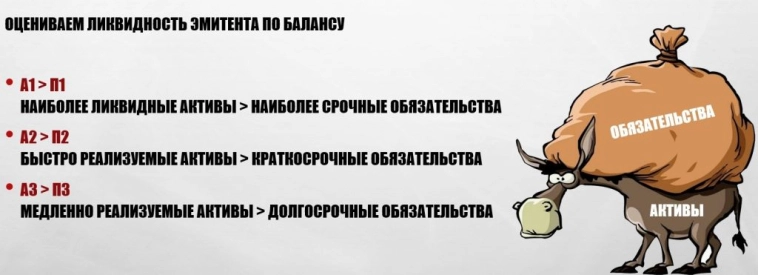

Теперь, когда мы понимаем назначение той или иной отчётности, когда нам известны риски инвестирования в финансовые структуры холдинга, пришло время перейти к числам, которые однозначно показывают финансовое состояние эмитента и дают возможность сравнить платёжеспособность компаний между собой.

Анализ финансового состояния по бухгалтерскому балансу

Я уверен, что каждый инвестор понимает, что заработать можно только на той конторе, которая сама умеет зарабатывать. Инвестирование в сомнительную контору, рано или поздно, приведёт к её банкротству, а вас к потере денег. Пусть не всех, но той её части, которая сократит доходность вашего портфеля, уж точно.

Таким образом, чтобы сократить риски дефолта и потери части прибыли, необходимо инвестировать только в те компании, которые на протяжении минимум последних 5-ти лет показывали хорошие финансовые результаты, а именно:

- отсутствие убыточных периодов

- отсутствие закредитованности

( Читать дальше )

Блог им. superdet |Как выявить эмитента голодранца?

- 01 апреля 2025, 16:56

- |

Как выбрать эмитента облигации. Глава V.

Зная, что некоторые холдинги, для финансирования группы, создают компании по привлечению денег с переносом финансовых рисков на инвестора, попробуем вычислить такие конторы по индивидуальной отчётности компании.

Напоминание.

- Признаки надвигающегося банкротства можно определить только по индивидуальной отчётности.

- За возврат долга отвечает тот, кому вы занимаете, а не третьи лица, которым отдаёт ваши деньги эмитент.

Как выявить эмитента под займы?

Анализ будем проводить по бухгалтерскому балансу используя следующий алгоритм.

- Анализ строки баланса 1170 – Финансовые вложения

- Анализ строки баланса 1240 – Финансовые вложения (за исключением денежных эквивалентов)

- Анализ строки ОФР 2110 – Выручка

- Анализ строки ОФР 2310 – Доходы от участия в других организациях

- Анализ строки ОФР 2320 – Проценты к получению

- Анализ строки ОФР 2400 – Чистая прибыль

Финансовые вложения подразумевают, что эмитент держит эти средства в чём-то из ниже перечисленного:

( Читать дальше )

Блог им. superdet |Как холдинги себя дискредитировали

- 27 марта 2025, 14:55

- |

Как выбрать эмитента облигации. Глава IV.

Начиная новый бизнес, изначально никому неизвестно выживет ли он или нет. Поэтому риски надо сокращать и самый простой способ — раздробить бизнес на составляющие. То есть, создаётся несколько зависимых контор, у которых минимум 20% уставного капитала принадлежит материнской компании. Для чего это делается?

Как холдинги себя дискредитировали

Каждая контора выполняет свои функции. Если что-то пошло не по плану, то потеряв одну компанию группы, сам бизнес можно спасти. В этом и есть сокращение рисков компании. Если бы это было не так, то бизнес бы не дробился. Если кто из вас помнит или знает, то раньше завод имел независимых подрядчиков, субподрядчиков и т. п., а внутри предприятия были отделы: финансовый, снабжения, реализации и т.п. Почему так было? Потому что гарантом полноценного функционирования завода выступало государство. Государство выполняло главную функцию — обеспечение предприятия заказами и гарантированная реализация продукции. Государство субсидировало такие предприятия, а заводу не надо было думать, что что-то пойдёт не так.

( Читать дальше )

Блог им. superdet |Какую отчётность использовать для выявления потенциальных банкротов

- 25 марта 2025, 18:15

- |

Как выбрать эмитента облигации. Глава III.

Финансовая отчётность

Как и у всего остального в этом бренном мире, у финансовой отчётности есть как достоинства, так и недостатки. Рассмотрим их подробнее.

Достоинства

Достоинства финансовой отчётности перед другими источниками информации очевидны, это:

- Информация из первых рук

- Информация прошедшая независимый аудит

- Публикация в установленные законодательством сроки

Недостатки

Недостатки финансовой отчётности перед другими источниками информации менее очевидны, но они существуют и это:

- Анализ отчётности требует от инвестора экономических знаний и навыка

- Независимый аудит небезгрешен с вытекающими отсюда последствиями

- Публикация отчётности постфактум с отсрочкой от 1 месяца до 1 года.

Несмотря на все недостатки финансовой отчётности, это, пожалуй, единственный и наиболее достоверный источник финансового состояния компании.

К сожалению, еженедельный и ежемесячный финансовый отчёт доступны только руководителю и недоступны инвестору, если конечно вы не напрямую инвестируете в компанию.

( Читать дальше )

Блог им. superdet |Как новости влияют на сознание и на выбор эмитента

- 19 марта 2025, 19:00

- |

Готовясь к мартовской конференции «PRO облигации» в Москве, которая состоялась 01.03.2025 года, я подготовил объёмный материала, который бы позволил, даже начинающему инвестору, стать гуру в оценке финансовой надёжности и платежеспособности эмитента. К сожалению, в рамках отведённого времени, я не смог в полном объёме рассказать инвесторам о том, что хотелось бы рассказать в первую очередь, но в процессе подготовки к докладу я принял решение, все свои мысли и опыт перенести, в будущем, на страницы своей книги, или даже двух.

Чтобы моя будущая книга получилась максимально понятной и полезной, я решил уже сейчас потренироваться и написать серию статей, о выборе платёжеспособных эмитентов, и какими навыками должен обладать инвестор. При чём написать так, как я привык за годы работы в школе, а именно, языком понятным даже самому неискушённому, в вопросах финансового анализа, читателю.

ПредисловиеНа фондовый рынок, в виду дешевизны займов, потянулись эмитенты всех мастей. В надежде заполучить «дешёвые» деньги, эмитенты не стесняются ничего, чтобы им помогло залатать свой дырявый бюджет в короткие сроки и недорого. Именно поэтому в современных реалиях все, кто у вас просит денег, как минимум «номер один» — так они пишут сами о себе, и что далеко от реальности.

( Читать дальше )

Блог им. superdet |И снова о финансовой свободе

- 06 марта 2025, 17:54

- |

Финансовая свобода — это независимость от денег.

Финансовая свобода - это когда с любой суммой в кошельке чувствуешь себя независимым.

Независимость от денег не зависит от их объёма.

Свободен тот, кто свободен без денег.

Финансовая свобода в головах, а не в кошельках.

Не забудь тыкнуть в ⭐💖 или 👆 в небо, а я пока подготовлю новый материал

fapvdo.ru — самый правдивый сайт об эмитентах

Блог им. superdet |10 шагов к успеху. С чего начать инвестиции. Ликбез для начинающих.

- 10 февраля 2025, 18:43

- |

Подавляющее большинство сайта «инвестиции без дефолта» — начинающие инвесторы узнавшие, что такое дефолт. Как правило, узнав про инвестиции и «лёгкие» заработки на облигациях, начинающие инвесторы сломя голову идут на фондовый рынок, чтобы быстрее использовать приобретённые знания на онлайн курсах. Как результат: дефолт в первые месяцы инвестирования, поисковый запрос о причинах дефолта «надёжной» конторы и… добро пожаловать на fapvdo.ru

Так с чего же надо начинать инвестиции, чтобы не нарываться на дефолты, а сберегать и преумножать свои деньги к пенсии. Вот несколько простых шагов для достижения этой цели. Предполагается, что у вас есть хоть какой-то свободный капитал (лишние деньги) и финансовая подушка безопасности (деньги на чёрный день). Если чего-то нет, не инвестируйте.

- Заведите несколько счетов в 3-х разных банках. Это потребуется для того, чтобы иметь повышенную ставку по вкладам.

- Откройте краткосрочные вклады на 2-3 месяца в 2 банках, третий банк оставьте в резерве.

( Читать дальше )

Блог им. superdet |Как не отдавать долги и не обанкротиться?

- 07 февраля 2025, 09:23

- |

Под одной из моих статей, мне написали коммент, ответ на который я решил вывести в отдельную статью, так как, что курить, МСФО или РСБУ, больной вопрос для большинства инвесторов.

Vsevolod Voronin, чтобы усидеть на 2-х стульях — долги не отдавать и не обанкротиться, бизнес делится на части: одна часть производит, вторая реализует, третья занимает деньги и т. д. Так получается группа, которая делает общее дело и не отвечает за индивидуальные проблемы внутри группы. Если одна контора убыточная, а другая доходная, то в среднем дела в группе идут неплохо.

Удивительное дело, вы так грамотно задали вопрос и так безграмотно на него же и ответили.

Консолидированная отчётность даёт представление о делах группы и носит информативный характер для оценки общих дел бизнеса.

Индивидуальная отчётность, даёт представление о каждом участнике группы и только по ней можно определить предбанкротное состояние участника группы.

Если хоть одна контора группы окажется потенциальным банкротом и «засветится» в массах, то штормить будет всю группу и особенно ту контору, которая для группы занимала деньги у вас.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс