Избранное трейдера 1000MAE

Про отношение крупного бизнеса к соискателям должностей наемных менеджеров бывших владельцев собственных бизнесов и Генеральных директоров небольших фирм и Компаний.

- 16 февраля 2020, 23:43

- |

Мне в принципе работа как бы была и не нужна, но я все равно ходил на все собеседования, которых было очень много тогда.

Я взял с собой за компанию (чтобы не совсем было скучно) приятеля, который на тот момент был Генеральным директором какой-то фирмы.

Мы заполнили анкеты соискателей и на собеседовании с вице-президентом Компании мы беседовали втроем.

После короткого интервью вице-президент этой очень крупной строительной Компании сказал нам, что он рассматривает только мою кандидатуру, а кандидатуру моего приятеля Генерального директора какой-то фирмы — сразу отвергли.

Вице-президент этой очень крупной строительной Компании сказал мне на личном собеседовании про моего приятеля так: «Вас мы мы возьмем на работу, а Вашего товарища «мы даже и не рассматриваем, потому что мы не берем на работу менеджерами неудачников-предпринимателей и Генеральных директоров фирм, которые не смогли заработать прибыль своим фирмам и потеряли свой бизнес»».

Надеюсь, мой пост поможет понять, как крупные работодатели относятся к мелким предпринимателям-бизнесменам, которые хотят устроиться на работу менеджерами любого уровня, то есть уйти из своего бизнеса в наемный труд.

- комментировать

- ★2

- Комментарии ( 18 )

Кто не понял, тот поймёт или Вода на полуостров не идёт.

- 14 февраля 2020, 09:01

- |

---------------------

Россия намерена предоставить Кубе кредиты на 1 млрд евро.

---------------------

В 2019 году россияне не оплатили штрафов ГИБДД на 20 000 000 рублей.

---------------------

США ввели санкции против трех российских военных предприятий за нарушение режима нераспространения оружия массового уничтожения в том числе против российского разработчика гиперзвуковых ракет.

---------------------

Сбербанк сообщил о росте безработицы среди среднего класса.

---------------------

Около 22,6% населения России не имеет доступа к централизованной канализации. Росстат

---------------------

Норвежская нефтяная компания Equinor (бывшая Statoil) к 2035 году построит плавающие ветряные электростанции суммарной мощностью 16 ГВт (≈мощности 4 Чернобыльских АЭС).

---------------------

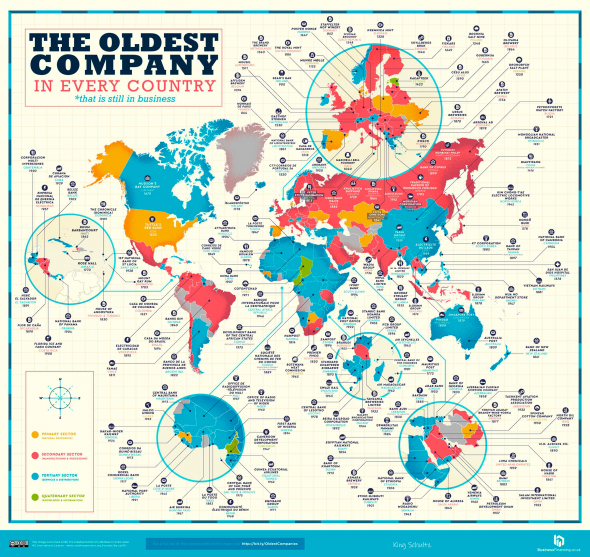

Старейшие компании в странах мира:

Япония – старейшая пром компания «Конго гуми» (год основания 578)

Германия – винная компания «Штаффелтер-Хоф» (862)

Украина – Дрогобычский солеварный завод (1250)

Россия – Петродворцовый Часовой Завод (1721)

Image Source: https://businessfinancing.co.uk/the-oldest-company-in-almost-every-country/

Численность работников АВТОВАЗа на 31 декабря 2019 года составила 35028 человек. За год численность персонала снизилась на 8% – в конце 2018-го на заводе работало 38070 человек.

--------------------

Экспорт угля из РФ в 2019 г. снизился на 6,2%, до $16 млрд.

--------------------

Доходы Газпрома от экспорта газа за 2019г. упали на 15,3%, до $41,63 млрд.

--------------------

Более половины микрозаймов (53,7%) в 4 кв 2019 года выдавались заемщикам с показателем долговой нагрузки (ПДН) свыше 50%. При этом на заемщиков с ПДН свыше 80% приходилось 36,9% выдач микрозаймов.

--------------------

Доход компаний РФ от экспорта СПГ в 2019г. вырос на 49,8%, до $7,9 млрд

--------------------

Профицит внешнеторгового баланса РФ в 2019 снизился на 16% до $177,2 млрд (ФТС)

--------------------

Какова доля поставок китайских фруктов и овощей на российском рынке:

Электроэнергетика ЕС — 2019:

— Потребление электроэнергии снизилось на 2%

— Доля ВИЭ в про-ве электроэнергии достигла рекордных 34,6%

— Всего за один год про-во электричества на основе угля сократилось на 24%.

--------------------

Турция в 2019 году экспортировала автомобилей на сумму в 15 раз большую, чем Россия — $30 млрд vs $2 млрд.

--------------------

Минэкономразвития РФ. Прогноз роста ВВП России от 2013 года.

2014: +4.3% (факт: +0.7%)

2015: +4.5% (факт: -2.5%)

2016: +4.8% (факт: +0.3%)

2017: +4.4% (факт: +1.5%)

2018: +4.3% (факт: +2.2%)

2019: +4.2% (факт: +1.3%)

Итого за 6 лет: +29.6% (факт: +3.4%)

--------------------

Экспорт.

Нидерланды

2013: $575 млрд

2019: $607 млрд

Россия.

2013: $526 млрд

2019: $424 млрд

--------------------

Газпром. Средняя экспортная цена газа, $ за 1 тыс куб м

2011: 361.6

2012: 352.5

2013: 342.3

2014: 317.1

2015: 225.6

2016: 157.4

2017: 181.5

2018: 222.8

2019: 189.3

--------------------

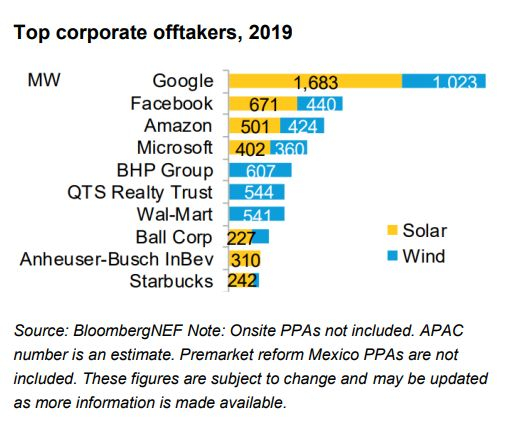

Компании, использующие наибольший объем энергии вырабатываемой за счет возобновляемых источников. По итогам 2019г. на первом месте Google, далее следует Facebook и Amazon.

Ирану не удалось вывести спутник Zafar 1 на расчетную орбиту. Не хватило скорости. Третий неудачный запуск спутника Ираном с начала 2019 года.

--------------------

Минимальный месячный размер оплаты труда. 2020.

Финляндия:

— нефтегазохимия: $2.464 (стажеры — $1.546)

— судостроители: $1.690

— шахтеры: $1.655

— текстильная промышленность: $1.651

— лесники: $1.558

— с/х рабочие: $1.555

Россия: $189

--------------------

Норвегия. Продажа новых электромобилей и подключаемых гибридов и их доля в общих продажах.

Январь 2015: 2.221 (21.1%)

Январь 2016: 2.802 (25.5%)

Январь 2017: 4.898 (37.5%)

Январь 2018: 3.691 (40.1%)

Январь 2019: 4.699 (52.2%)

Январь 2020: 6.155 (64.4%)

--------------------

Greenpeace оценил ежедневные потери от загрязнения воздуха в $8 000 000 000.

--------------------

Цены на газ на спотовом рынке Азии, за 1 млн BTU

Февраль 2014: $20.2

Февраль 2015: $6.8

Февраль 2016: $5.8

Февраль 2017: $7.7

Февраль 2018: $10.6

Февраль 2019: $6.8

Февраль 2020: $3.6

--------------------

Турция. Импорт российского газа, млрд куб м и его доля в общем импорте газа.

2015: 26.8 (55.3%)

2016: 24.5 (52.9%)

2017: 28.7 (51.9%)

2018: 23.6 (46.9%)

2019: 14.7 (29.4%)

--------------------

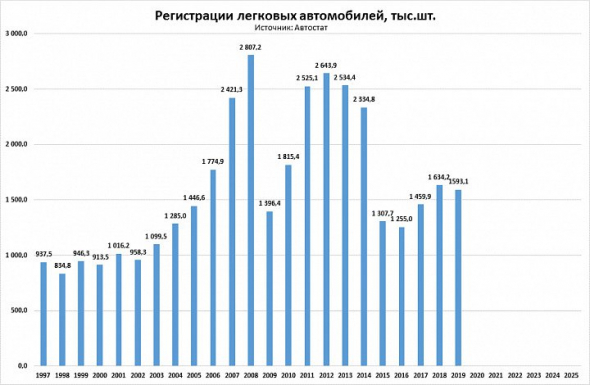

Продажи легковых автомобилей в России:

РФ. Ивановская область. Численность населения, тыс чел.

1990: 1.296

1995: 1.260

2000: 1.195

2005: 1.115

2010: 1.062

2015: 1.034

2020: 997

Минус 300 тыс человек (23% населения).

--------------------

ВВП: Россия — 1,7 трлн. долларов. Ю.Корея — 1,7 трлн. долларов.

Территория: Россия 17 млн. кв. км. Ю.Корея — 0,1 млн. кв. км.

--------------------

Китайский аккумуляторный гигант CATO подтвердил соглашение о поставках с Tesla. Соглашение подписано на 2 года. Добавление третьего поставщика к Panasonic и LG Chem даст возможность сыграть на понижение по ценам на батарейки.

--------------------

Индекс обрабатывающей промышленности России в январе девятый месяц подряд остается ниже уровня в 50 пунктов: 47.9 (est 48.2).

--------------------

Чечня побила рекорд по долгам за газ за которой числится задолженность на 2 581 000 000 рублей.

На втором месте — «Брянсккоммунэнерго» с долгом на 2 450 000 000 рублей, на третьем — «Центральная ТЭЦ» в Кемеровской области - 2 291 000 000.

--------------------

Доля отечественных семян в России:

озимая пшеница 90,5%

ячмень 63,2%

кукуруза 46%

соя 41,8%

подсолнечник 26,5%

яровой рапс 31,7%

картофель 9,7%

сахарная свекла 0,6%

--------------------

Импорт сыров и творога в Россию в январе-ноябре 2019 года составил 249,3 тыс. т, (+9,6% гг). При этом импорт сыров вырос на 8,4% — до 213,2 тыс. т, а импорт творога увеличился на 17,6% — до 37,1 тыс. т.:

Россия. Число новых должников, которые не расплатились ни с банками, ни с коллекторами, проиграли суды и попали в работу к ФССП, увеличивается год от года: 1,5 миллиона человек в 2014 году, 3,2 миллиона в 2017-м и 5,6 миллиона — в 2019-м.

--------------------

Федеральная служба безопасности России потребовала от крупнейших интернет-сервисов предоставить ей круглосуточный доступ к данным об интернет-активности пользователей.

--------------------

Нацпроект «МСП и поддержка индивидуальной предпринимательской инициативы», включенный в майские указы 2018 года, требует, чтобы к 2024 году доля малого бизнеса в ВВП взлетела с 22% до 32%, а число занятых в секторе выросло на 5,8 млн человек (до 25 млн).

Первый год реализации проекта обернулся провалом. Как сообщила в сентябре Счетная палата, до предпринимателей дошли лишь 0,1% средств, заложенных в бюджете.

-------------------

Россия пообещала Ираку $20 млрд инвестиций заявил в понедельник первый заместитель председателя комитета Совета Федерации по экономической политике Юрий Федоров на встрече с послом Ирака в РФ Абдель Рахманом Хамидом аль-Хусейни.

-------------------

Доля зарубежного оборудования в объеме закупок российских госкомпаний достигла 95%.

-------------------

Выездные группы МИД и МВД начнут возвращать на родину россиян-эмигрантов. Для этого планируется создать временные группы чиновников, которые будут выезжать за границу и лично убеждать бывших соотечественников переехать в РФ.

-------------------

Воды в Крыму хватит только на месяц:

Международное рейтинговое агентство Fitch сохранило долгосрочный кредитный рейтинг России в иностранной валюте на инвестиционном на уровне «BBB». Данный уровень рейтинга является самым низким среди рейтингов инвестиционной категории.

-------------------

Tesla объявила об отзыве 15 000 кроссоверов Model X.

-------------------

Украина в январе 2020 года увеличила выручку от экспорта электроэнергии на 36,4% (на $11,204 млн) по сравнению с аналогичным периодом 2019 года – до $41,957 млн.

-------------------

«Ростелеком» попросил 52 000 000 000 рублей из бюджета на слежку за населением в интернете.

-------------------

Европа впервые закупила столько же СПГ, сколько российского газа. Год назад российский газ опережал сжиженный вдвое: в январе 2019-го «Газпром» продал 15 млрд кубометров, а виде СПГ на рынок поступило 7,7 млрд.

-------------------

Tesla выйдет со своей солнечной кровлей на рынки Европы и Китая. Солнечная кровля Tesla визуально не отличается от обычной черепицы, но вырабатывает в два раза больше энергии, чем обычные солнечные панели.

-------------------

Польша запросила у Газпрома документы для расследования о Nord Stream 2.

Спасибо Всем, Кто Меня Читает)

Tesla. Факты о которых вы не знали.

- 05 февраля 2020, 10:35

- |

Будущим и нынешним владельцам Теслы посвящается.

В автомобилях тесла 1 балансировочная плата применяется на 444 — 516 литиевых аккумуляторов. Для сравнения, в вашем телефоне на 1 аккумуляторную ячейку применяется 1 плата защиты и балансировки.

В типичной батарее для ноутбука стоит 6 литиевых элементов питания, которыми управляет одна балансировочная плата.

При этом каждый элемент питания имеет встроенную плату защиты. Т.е. в ноутбуке 6 плат защиты и 1 плата балансировки заряда и разряда.

Литиевые элементы питания в батарее тесла не имеют индивидуальных плат защиты. Во-первых это дешевле и проще в производстве. Во-вторых это позволило повысить ёмкость каждой батареи, заняв освободившееся место.

В-третьих это позволило тесла поднять токоотдачу до умопомрачительных 25С.

Дело в том, что для батареи с протекторной платой ток в 25С равносилен короткому замыканию. (25C = в 25 раз выше номинала)

Для сравнения, ёмкость батареи айфон 10 составляет 2,7 Ампер-часа. В режиме 25С аккумулятор айфона должен был бы выдать ток в 67,5 ампер. По параметрам тока и напряжения это сравнимо с маломощной электросваркой.

Самый популярный 85 киловаттный аккумулятор тесла содержит 7104 аккумуляторных элемента, ёмкость каждого из которых выше, чем в типичном телефоне (включая айфон)

( Читать дальше )

Кто не понял, тот поймёт или Газпром Минфину денег не даёт.

- 03 февраля 2020, 09:10

- |

1500: 461 million

1600: 553 million

1700: 603 million

1800: 989 million

1900: 1650 million

2000: 6130 million

Сейчас: 7680 million

--------------------

General Motors подтвердил выпуск полностью электрического GMC Hummer осенью 2021 года.

1000 лошадок, 3 секунды до сотки.

Первый раз живьем будет представлен 20 мая на заводе GM Detroit/Hamtramck

--------------------

В бюджет РФ на 2020 заложена цена на нефть $57(сорт Urals).

--------------------

По итогам 2019 года средневзвешенная цена нового легкового автомобиля в России составила 1 556 000 рублей (+8,2% гг) Автостат

--------------------

Россия. Экспорт, млрд $

2011: 516

2012: 525

2013: 526

2014: 467

2015: 346

2016: 288

2017: 359

2018: 450

2019: 423

--------------------

За последний месяц прошлого года Tesla 3 вошла в тройку самых продаваемых моделей в Европе, пропустив вперед только такие бестселлеры, как VW Golf и Renault Clio.

( Читать дальше )

Раздаю, качайте!!! Видеокурс по TSLab, C# + TSLab API.

- 27 января 2020, 12:20

- |

TSLab — 12 часов

C# — 18 часов

TSLab API — 24 часа

Несколько скринов с материала.

( Читать дальше )

Кто не понял, тот поймёт или До пенсии не каждый доживёт.

- 27 января 2020, 09:24

- |

--------------------

Для выплат ветеранам к 75-летию Победы в Великой Отечественной войне потребуется почти 60 000 000 000 рублей.

--------------------

Выпуск легковых автомобилей в РФ в 2019 г снизился на 2,5%, до 1,5 млн.

Росстат

--------------------

Мишустин ввел 100-процентную надбавку к зарплатам в Росгвардии и полиции.

--------------------

Блокадники Ленинграда получат поддержку из Берлина.

Из бюджета ФРГ «в качестве гуманитарного жеста» выделяется €12 000 000.

--------------------

Недропользователи Магаданской области в 2019 году добыли 46,36 тонны золота, превысив план на 3,66 тонны, и увеличив показатели 2018 года на 9,4 тонны.

( Читать дальше )

Кто не понял, тот поймёт или Новая метла без устали метёт.

- 21 января 2020, 10:22

- |

--------------------

Вьетнам запустит свой 5G раньше, чем Китай.

Крупнейшая телекоммуникационная компания Вьетнама Viettel запустит коммерческие 5G-услуги в этом году, опережая китайскую Huawei. Viettel использует технологии, которые она сама разработала.

--------------------

Физические объемы поставок нефти и газа за рубежи РФ почти не изменились, но резко просели цены — на 9% и 15% соотвественно. Экспорт сельхоз товаров рухнул на 26,8% в физическом объеме, что лишь частично было компенсировано повышением цен.

--------------------

Учения по отключению России от мирового интернета будут проводить раз в квартал.

--------------------

С января по сентябрь 2019 года Польша импортировала 12.3 млн тонн угля, из них 8 млн тонн из России.

--------------------

Норвегия

( Читать дальше )

Как платить налоги при инвестированнии через американского брокера Interactive Brokers. Пошаговая инструкция подачи через он-лайн кабинет.

- 20 января 2020, 17:29

- |

Сегодня полезная статья.

Всем кто планирует начать инвестировать через зарубежного брокера или недавно начал, рекомендую читать до конца.

Подписчики моего канала давно просили меня подготовить практическое руководство по теме налоги, сегодня поделюсь своим опытом взаимодействия с Interactive Brokers и налоговой, надеюсь вам это будет полезно.

Что важно знать!

1) Эта информация актуальна только для резидентов России, что касается нерезидентов, то если и есть нюансы, то о них я здесь не говорю.

2) Брокер, зарегистрированный за рубежом, не является налоговым агентом, поэтому платить налоги в РФ надо самостоятельно, в этом случае.

3) Я привожу пример заполнения декларации только через он-лайн кабинет налоговой.

Конкретно про налоги:

Налоги уплачиваются со следующих инвестиционных доходов, полученных за пределами Российской Федерации:

- с дивидендов от акций и ETF

- с дохода от реализации ценных бумаг и производных финансовых инструментов, ну с прибыли от разницы продаж.

( Читать дальше )

Брокеры - как можно потерять всё в современном мире инвестиций

- 21 декабря 2019, 00:57

- |

Тинькофф Инвестиции — недавно появившийся сервис (октябрь 2016), активно набирающий клиентов и занимающий второе место по количеству активных пользователей после Сбербанка. Тинькофф Инвестиции выпускает красочную рекламу предлагающую инвестировать в акции крупнейших иностранных компаний, включая Apple, Google, Microsoft и зарабатывать на этом деньги.

Сервис позиционируется как простой и удобный, поэтому быстро набирает популярность. Не редко на него ссылаются как на сервис для домохозяек, что и указано в названии одного из подробных обзоров «Тинькофф Брокер: ловушка для домохозяек» (ссылка)

Изначально сервис был запущен совместно с брокерской компанией БКС, но в прошлом году Тинькофф получил собственную лицензию на брокерское обслуживание и начал расходиться с БКС. При переводе клиентов на свои счета как одно из преимуществ указывалось отсутствие займов овернайт на счетах Тинькофф. Сторонние ресурсы писали: «Отсутствие займов овернайт позволяет не переживать за сохранность своих средств». Это же было написано и на самом сайте Тинькофф, некоторое время назад.

Система брокерских услуг задумывалась таким образом, чтобы максимально обеспечить сохранность активов клиентов. Для этого брокерской компании запрещено осуществлять операции с активами клиентов кроме как непосредственно по прямому поручению. Сами активы хранятся в сторонней компании депозитарии, у которой есть специальная лицензия на ведение такой деятельности. При таком подходе банкротство брокерской компании не приводит к потере активов клиента, и он спокойно переносит их под управление другому брокеру.

Эту же информацию предоставляет в описании услуг Тинькофф своим клиентам.

( Читать дальше )

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал