Избранное трейдера DanVi

Можно ли гарантированно заработать на инвест-идеях от аналитиков?

- 15 марта 2019, 08:46

- |

А я решил в Excel проверить, насколько реально было заработать кучу денег, если полагаться только на инвест-идеи аналитиков, и самому не включать мозги, не фильтровать идеи.

Допустим, вы — инвестор. Вам некогда заниматься спекуляциями, нет возможности следить за котировками и за новостями и часто перекладываться из одной акции в другую, фиксируя небольшой краткосрочный профит 1-5% и вовремя зарезая лосей, пока они ещё не успели сильно распухнуть.

Вы предпочитаете покупать и держать.

Далее, допустим, вы не знаете, кому из аналитиков можно доверять, а кому нет. Вы просто верите всем одинаково: там же вроде не дураки работают, а грамотные люди. И вы приняли такую стратегию: каждый раз, когда на сайте invest-idei.ru (или на сайте Тиньков Инвестиции) публикуется какая-то идея, вкладывать в эту идею условные 10000 рублей и ждать, что из этого получится.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 27 )

Kroger Company: медленные деньги с небольшим риском

- 14 марта 2019, 12:57

- |

На текущий момент бумаги компании торгуются на уровнях осени 2017 года и мультипликатор компании P/FCF находится сейчас на минимальных значениях за весь последний год.

С 2017 года менеджмент компании сделал немало для развития своего бизнеса.

В рамках программы Restock Kroger, запущенной как раз осенью 2017 года, за последний финансовый год компании удалось:

- Снизить количество акций в обращении с 893 до 806 млн штук;

- Нарастить выручку на 6,5% (2017 FY vs 2018 FY);

- Сократить косты на 1 млрд долл;

- Повысить онлайн продажи на 58%;

- Более чем в два раза увеличить свободный денежный поток — FCF (0,61 долл на акцию в 2017 FY и 1,39 долл на акцию в 2018 FY)

Во-первых, чтоб оставаться привлекательным для инвестора, бизнес должен иметь перспективы роста. В середине 2018 квартальная выручка ритейлера демонстрировала хорошую динамику, за квартал, окончившийся 20 мая (Q1 2018), компания сгенерировала более 36 млрд долл, что на 4,9% больше аналогичного периода годом ранее, далее с продажами пошло хуже.

( Читать дальше )

Дивидендный портфель-2019 от БКС

- 14 марта 2019, 12:49

- |

В условиях роста санкционных рисков многие инвесторы в российские акции ищут защитные активы, которые были бы не так сильно подвержены зависимости от внешних геополитических факторов.

Один из возможных вариантов защиты от подобных событий – составление консервативного портфеля из дивидендных бумаг. Высокая дивидендная доходность позволяет частично нивелировать негативные шоки. Статистически подобные портфели являются наиболее надежным инструментом на рынке акций во время просадок, поскольку привлекательная доходность не дает бумагам сильно просесть.

Ранее мы опубликовали обзор с прогнозами дивидендов на 2019 г. по акциям российского рынка. Данные расчеты мы взяли за основу нашего дивидендного портфеля. В итоге мы отобрали 10 наиболее привлекательных бумаг из разных отраслей, обладающих различной ликвидностью, что позволяет максимально диверсифицировать риски.

В портфель вошли бумаги следующих эмитентов: Сбербанк-ап, Татнефть-ап, Северсталь, АЛРОСА, ФСК ЕЭС, Сургутнефтегаз-ап, Башнефть-ап, Детский мир, ЛСР, Мечел-ап.

( Читать дальше )

Аэрофлот. Продажа путов дает 60% годовых

- 13 марта 2019, 19:44

- |

3:15 расчет доходности

4:56 сравнение продажи путов и банковского депозита

6:20 теоретическая цена и доходность

8:04 продажа колов после получения акций

9:30 BIR стратегия, адаптированная к нашему рынку

13:29 Для чего нужны покупки и продажи опционов

15:33 BIR стратегия как часть хедж-позиции

17:40 пут\колл рейтио

26:34 торговля с «подушкой безопасности» или как выиграть ЛЧИ

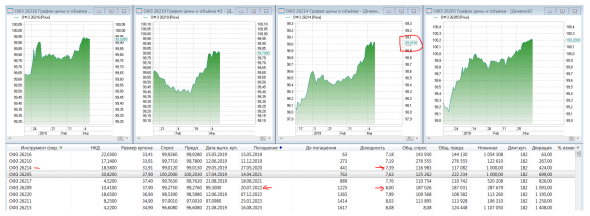

Покупка коротких офз. Вопросы.

- 13 марта 2019, 12:37

- |

Например, цена на 26214 сейчас 99,01. При погашении я получу дополнительно 1%. При этом доходность сейчас 7,39.

То есть, нет смысла покупать, скажем 26209, с дохой в 8%? Так как моя доха по 7,39+1 будет 8,39%.

Газпром нефть не стоит списывать со счетов - Пермская фондовая компания

- 27 февраля 2019, 18:38

- |

Финансовые результаты компании за 2018 год оказались ожидаемо положительными. Выручка увеличилась на 28,7%, чистая прибыль на 48,7%, скорректированная EBITDA на 45,1%. При этом стоит отметить, что примерно треть роста EBITDA было обеспечено благодаря внутренним факторам (логистика, переработка и сбыт, разведка и добыча…). Добыча углеводородов возросла на 3,5%. Объем запасов увеличился на 2,8% благодаря проведению геологоразведочных работ и пересмотру предыдущих оценок.

Рост добычи главным образом был связан с работой на ключевых проектах компании. Однако, при увеличении добычи данными проектами примерно в 3 млн. т. в 2018 году, рост за 2019 год ожидается на уровне около 1,6 млн. т. Замедление роста добычи на ключевых проектах должны поддержать новые, начало добычи на которых производится в 2017-2019 годах с пиком 2021-2023 годах. Также происходит работа с новыми технологиями, которые потенциально позволят начать работу с запасами нового типа. (размер потенциально извлекаемого объема составляет около 500 млн. т.) Таким образом, компания проводит необходимые работы по поддержанию и увеличению уровня добычи. Напомним, что, согласно стратегии до 2030 года компания планирует ежегодно увеличивать добычу примерно на 2,5%.

( Читать дальше )

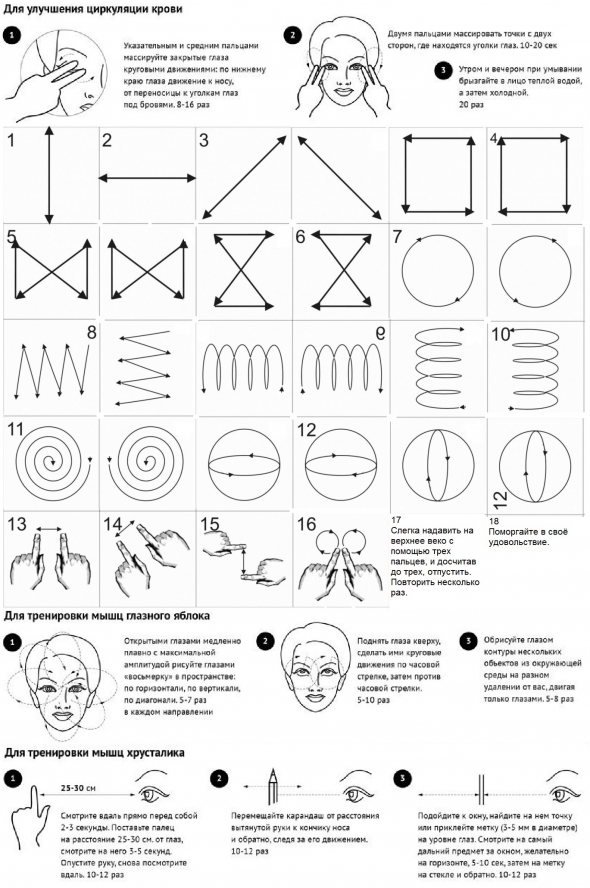

Глазоньки трейдера - вы же не хотите в придачу к деньгам потерять ещё и зрение

- 24 февраля 2019, 08:24

- |

ИНВЕСТГРАМ#23. Разбор основных отраслей по мультипликаторам.

- 21 февраля 2019, 13:50

- |

Доброго времени суток, коллеги!

В данной статье будут рассмотрены основные мультипликаторы фундаментального анализа, которые были посчитаны относительно отраслей.

Я являюсь сторонником сравнительного подхода. Это когда мы основные мультипликаторы фундаментального анализа по конкретной компании сравниваем с аналогичными показателями другой компании – конкурента из аналогичной отрасли.

Есть отрасли, в которых компаний – конкурентов очень много и хочется понять среднее значение. Так вот в данной статье рассчитаны средние значения по отраслям. В расчет брались все компании, которые входят в ту или иную отрасль.

Соответственно при оценке конкретной компании (ее мультипликаторы) можно сравнивать с аналогичным средним отраслевым показателем*

При подсчетах использовалась информация промежуточных финансовых отчетов по МСФО за 2018 год (2/3 квартал).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал