Избранное трейдера Θ_Hunter

Под новый проект нужен брокер - помогите определиться с выбором

- 24 мая 2015, 10:29

- |

Господа кто может подсказать — нужен солидный брокер с выходом на СМЕ, NYSE и FOREX, но с возможностью открывать большое количество счетов на одно физ. или юр. лицо (не фонд).

Вот столкнулся с такой проблемой, потому что не могу у своего брокера (к сожалению) открыть несколько счетов на себя или фирму. Предлагают субсчета, но маржа будет общая — это не подходит.

Что бы открыть на фирму предлагают зарегистрировать фонд, но это тоже головная боль, время и немалые деньги.

Количество счетов на одно лицо должно быть 10, 20, 30 в общем большое.

Не сталкивался по работе с Волфикс, Юнатидтрейдерами, но возможно у них это можно или еще кто-то — в общем если не сложно поделитесь предложениями, а главное впечатлениями от работы с этими брокерами.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 88 )

Дельта хеджирование ( для К. Гринькина )

- 22 марта 2015, 07:24

- |

Константин, как говорил, мало что понял из Вашего выступления и ниже разбор.

Определения

« Дельта — один из самых важных параметров опциона. Так называют отношение изменения премии опциона к изменению цены базового актива. Она дает игроку возможность понять, насколько изменится премия опциона при колебании цены базового актива на один пункт ».

« Один пункт – это минимальная единица изменения цены »

Собственно, « прибыльная » стратегия игры, суть которой Вами озвучивалась, например при дельте 1 ( опционы в деньгах ) – это покупка « котртрендового « инструмента не на каждом пункте, а от серьезных «базовых " уровней, которые Вы определяете по графикам ( техническому анализу ).

Ну так, контртрендовая стратегия эффективность которой, последние пару лет самым предметным образом смотрел А.Горчаков, доказана. И проблемами её применения являются:

( Читать дальше )

Аналитика PFS. Реакция FOMC - проблемы интерпретации

- 19 марта 2015, 07:12

- |

Удаление формулировки «проявлять терпение (сдержанность)» в вопросе повышения процентных ставок из инструкции, опубликованной по результатам двухдневного заседания Комитета по операциям на открытом рынке (FOMC) ФРС США, широко ожидалось рыночными участниками. Что, по большому счету, совсем не удивительно, поскольку председатель ФРС госпожа Йеллен буквально открытым текстом заявила об этом несколько недель назад. А точнее, 24 февраля, выступая с докладом в Сенате. В преддверии опубликования результата вчерашнего заседания FOMC, согласно опросу агентства Bloomberg, почти 90 процентов экономистов и аналитиков, принявших участие в опросе, ожидали удаление «patient» из заключительного коммюнике. Оставшиеся 10%, смею предположить, либо не читали стенограмму выступления Йеллен от 24 февраля, либо не доверяют ей (женщина, все-таки…).

Неоднократно приходилось читать в разного рода финансовых изданиях (крупных, известных, уважаемых и не очень) мнения разношерстных экспертов, что факт удаления формулировки «проявлять терпение (сдержанность)» будет автоматически означать повышение ставки в течение двух последующих заседаний FOMC. Если сказать корректно – вообще не понятна интерпретация и данная логическая цепочка. Домысливая подобные выводы, можно припомнить самую первую пресс-конференцию госпожи Йеллен в лице главы ФРС. Получилась весьма скомканной с эмоциональной точки зрения и противоречивой, с точки зрения сделанных комментариев. Безусловно, госпожа Йеллен – признанный эксперт. Многолетний член FOMC. Сказалось давление ответственности со стороны должности председателя, ведь прежде эту должность успешно занимал Бен Бернанке и великие Алан Гринспен и Пол Волкер. Проще говоря, госпожа Йеллен тогда очень переволновалась. По этой причине было сделано опрометчивое заявление, которые участники рынка расценили так: как только будет окончательно завершена программа покупки активов, через 6 месяцев начнется цикл повышения ставки. Потом данный срок был скорректирован с учетом новых поступающих данных по увеличению занятости, снижению безработицы и экономическому росту. Получился июнь.

( Читать дальше )

ЕЦБ с утра скупает облигации займов европейских стран

- 09 марта 2015, 20:44

- |

Как обычно в ЕЦБ принято, конкретные принимаемые действия держатся в секрете, поэтому отдельные сообщения новостных агентств приходится считать спекулятивными. Однако Рейтер сообщает со ссылкой на анонимного трейдера что немецкие, французские и бельгийские бонды скупаются соответствующими национальными центральными банками.

Если это соответствует действительности, то гротескная QE политика Драги обнажает свою сущность: например бундесбанк должен покупать бонды, несмотря на то что Германия могла бы занять деньги на свободном рынке.

Одновременно с этим, так называемый свободный рынок в данный момент подвергается манипуляции сверху, те кто в данный момент одалживает деньги Франции, Бельгии, Австрии, Нидерландам, Финляндии и Германии покупая двухлетние бумаги должен платить штрафные проценты.

( Читать дальше )

Целевая цена – «дорожная карта» инвестора. Часть #1.

- 09 марта 2015, 20:21

- |

«Цена — это то, что ты платишь. Стоимость — это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Предисловие.

Тема тем для стоимостного инвестора – это «справедливая» или целевая цена.

Определение того, «что получаешь» - в этом и есть вся соль стоимостного инвестирования.

Покупка акции с «запасом прочности» (в виде дисконта к её «справедливой цене») уже подразумевает защиту инвестора от потенциальных потерь, конечно, при разумной диверсификации инвестиций.

Стопы, линии поддержки/сопротивления, пересечение средних, уровни фибо и прочая ересь из черчения графиков (так называемый тех.анализ) – просто фантазии, основанные на том, что человеческий мозг всегда ищет закономерности, даже если их нет.

( Читать дальше )

Греция затыкает дыры бюджета печатая деньги

- 08 марта 2015, 04:54

- |

слева на фотографии бывший министр финансов и теперешний глава Цб Яннис Сторнарас

Греция снова профинансировала себя через печатный станок.

Греция продолжает финансировать себя через выпуск краткосрочных облигаций T-Bills, которые выкупаются греческими банками, фондами социального страхования, пенсионными фондами и фондами медицинского страхования.Также Греция располагает ELA кредитом от ЕЦБ (Emergency Liquidity Assistance) в размере 68.3 миллиарда евро. Также через целевые кредиты греческие банки раздобыли порядка 100 миллиардов евро.

Так называемые T-Bills это краткосрочные займы с 3 и 6 месячным сроком действия, на прошлой неделе они в очередной раз спасли греческую кассу, было выпущено T-Bills на сумму порядка 1 миллиарда евро. Таким образом достигнута верхняя граница 15 миллиардов разрешенные «тройкой» под выпуск T-Bills

Как сообщает Рейтер, проценты по последним займам составляют 2.97%, на прошлом аукционе в феврале они составляли 2.75%. Но ни один иностранный инвестор не купил эти бумаги. Поэтому к скупке T-Bills приступили греческие банки, различные фонды и греческий центральный банк.

( Читать дальше )

Параметры покупок облигаций в рамках QE от ЕЦБ

- 05 марта 2015, 18:49

- |

---------

Франкфурт. 5 марта. ИНТЕРФАКС - Европейский центральный банк (ЕЦБ) в четверг, после заседания и пресс-конференции главы ЕЦБ Марио Драги, обнародовали технические условия своего аналога программы количественного смягчения (QE) и список учреждений, бумаги которых могут быть выкуплены.

Европейский вариант QE получил название «программа покупок в публичном секторе» (public sector purchase programme, PSPP). В ее рамках ЕЦБ будет выкупать активы на сумму до 60 млрд евро в месяц до конца сентября 2016 года или дольше, если того потребуют обстоятельства.

Как говорится в технических условиях, PSPP подразумевает только покупки ЕЦБ на вторичном рынке без возможности обращения к первичному рынку. Выкупу подлежат бумаги,

( Читать дальше )

Казино не отпускает. Итоги февраля.

- 28 февраля 2015, 00:18

- |

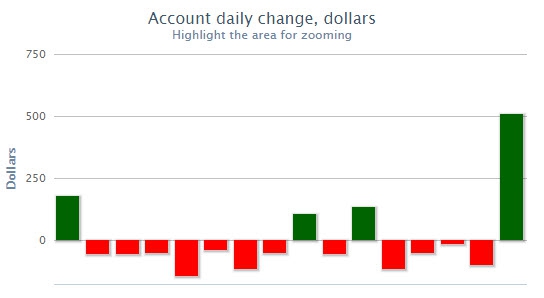

Результат жесть конечно... Четыре плюсовых дня всего в феврале и 12 минусовых!

Весь месяц американские кукловоды имели меня по жесткой. Кто такое выдержит?

Сегодня я даже не знал, даст ли мне торговать риск-менеджер UT, потому что на счету оставалось $205 всего. Типа мог закрыть мне торговлю и сказать — давай довности. Но к счастью, довносить не придется!

Ёхохо....

Последний день мясяца и Вуаля!!! плюс 10 дневных лимитов за день!

Так выглядит мой подневной результат февраля.

Леха Марков сегодня правда расстроил, заработал больше тыщи за день: Это позы включая мою, которые висели сегодня в онлайне:

( Читать дальше )

Несколько мыслей про инвестирование

- 26 февраля 2015, 12:28

- |

Уже как 7 лет в этой теме, так что поток мыслей нарастает и не могу ими не поделиться с уважаемым сообществом)

Применение средних.

При изучении истории оценки рынка компании не следует полагаться на экстремальные или просто единичные значения. Вижу, что такой метод очень распространен, когда абсолютизируется правильность цены, которая была сформирована буквально несколькими лотами. Если уж и требуется изучить историю, то лучше полагаться на средневзвешенные цены по объем за определенный период. Только такие средние цены могут показывать результат всех инвесторов, а не отдельных его участников.

Модели прогнозирования и прошлое

Современный инвестиционный анализ базируется на выведении некой справедливой стоимости компании, которая выводится несколькими методами. При этом профессиональные оценщики могут применять несколько методов одновременно, взвешивая влияние каждого на конечный результат методом экспертной оценки. Но проблема даже в этом, а в том, что решающее влияние на оценку компании оказывают факторы, которые не известны, которые прогнозируются оценщиком. Наиболее значимые из них такие:

- Рыночная стоимость заемного капитала

- Инфляция

( Читать дальше )

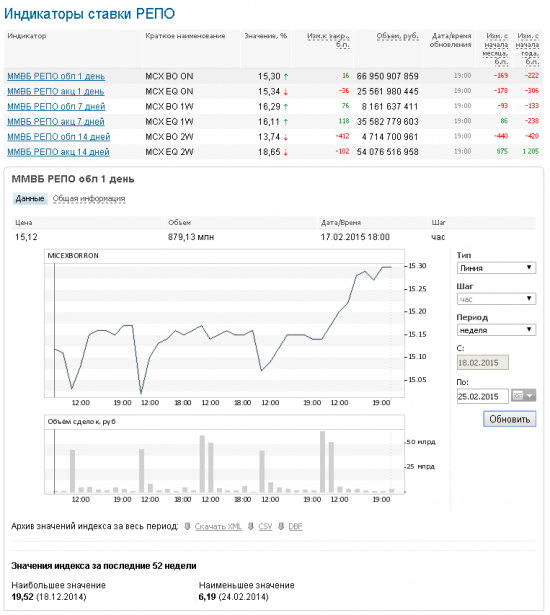

Ставки РЕПО полезли вверх

- 26 февраля 2015, 11:59

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал