Избранное трейдера Dr Gonzo

"Нефть в рублях" - бесплатный индикатор

- 24 августа 2015, 18:50

- |

Представляю на ваш суд бесплатный индикатор для Quik «Нефть в рублях» — «Tom Sawyer's Brent in rubles»

Этот инструмент позволяет с помощью двух фьючерсов играть на повышение/понижение рублёвой цены нефти (Long Br, Long Si или Short Br, Short Si). Исходя из заложенной в бюджет РФ цифры можно торговать с достаточно высоким положительным мат. ожиданием.

По умолчанию зелёная линия показывает реальную рублёвую цену контракта Brent. Однако, точность показаний ограничена промежутком времени от «сейчас» до прошедшего ближайшего клиринга (дневного или вечернего). Почему так? Дело в том, что биржа вычисляет цену по довольно мудрёной формуле, воспроизведение которой в скрипте индикатора вызовет серьёзные тормоза терминала. Посему точки зелёной линии определяются по стоимости шага цены, известной только для ближайшего клиринга.

( Читать дальше )

- комментировать

- ★70

- Комментарии ( 31 )

Торговать стратегию, а не рынок.

- 15 августа 2015, 09:04

- |

Можно пребывать в плену иллюзий, что кто-то может прогнозировать поведение цен, но эти иллюзии так и останутся иллюзиями.

Конечно, есть исключения и исключения эти основаны на использовании инсайдерской информации. Кроме того, вы можете прогнозировать рынок, если вы крупный, основной игрок и ваши действия определяют поведение цен. Конечно суммы и объемы, которые выводят баланс спроса и предложения из равновесия довольно значительны, но они не так уж и велики по сравнению с общим объемом циркулирующих денег (убираются или добавляются излишки, нарушающие равновесие). В детали вдаваться не будем, это не наша задача. Мы хотим понять, что же делать на рынке, который невозможно прогнозировать.

Есть старая трейдерская поговорка: настоящий трейдер не знает, куда пойдет цена, но он точно знает как будет действовать, куда бы цена ни пошла. Этим и будем руководствоваться.

Итак, трейдер знает, как он будет действовать, куда бы цена ни пошла. Т.е. у трейдера есть ПЛАН. Но план нужно составить, он должен на что-то опираться. И вот здесь нам на помощь приходит технический анализ рынка.

Многие ошибочно считают, что технический анализ — это средство прогнозирования будущего поведения цен. На самом деле это не так, будущее поведение цены неизвестно. Иначе можно было бы писать жалобы на биржу за несоблюдение правил технического анализа. Мол, как же так, я отрабатывал фигуру «голова и плечи», а рынок не достиг положенных целей и развернулся. Требую возмещение убытков и компенсацию за упущенную выгоду.

Смех смехом, но некоторые новички иногда пишут жалобы подобного типа в техподержку ДЦ.

Методов и инструментов в техническом анализе рынка великое множество, но это не имеет принципиального значения. Не важно на чем основаны используемый вами метод, важно то, что он решает задачу определения некоторых стандартных точек и конфигураций графика цены, на которых основывается ваша торговая стратегия, или ваш торговый план.

Рассмотри это на случае простейшего и все известного примера — модель разворота «Голова и плечи».

( Читать дальше )

Тест простых опционных конструкций. Стратегия 1

- 14 августа 2015, 22:30

- |

Здравствуйте дорогие друзья!

Предвосхищая дурацкие вопросы и упреки, говорю, что цель данных исследований (этой и последующих статей из этой серии) не предоставить вам грааль, а провести исследование наиболее интересных мне стратегий с целью:

— отбраковать явно негодные подходы к торговле опционами в конкретных стратегиях.

— создать базу, фундамент, для дальнейшего улучшения подходов применимо к стратегиям. Это добавление методов роллирования и введения фильтров на вход и выход из позиции.

В этой статье я более подробно остановлюсь на тесте стратегии 1.

Номера стратегий, нюансы и параметры тестов указаны в предыдущей статье, тут.

Чтобы определить оптимальные параметры, данной стратегии, протестируем его без системы управления капиталлом, тоесть при постоянном количестве опционов.

Почему так? Просто хочется, чтобы система показывала доход в чистом виде, без способов вытягивания баланса в плюс с помощью системы управления капиталлом.

( Читать дальше )

Корреляция для парного трейдинга

- 13 августа 2015, 09:41

- |

в расчетах использованы данные с начала 2014 года по сегодняшний день.

Печаль сегодня у меня (((

- 05 августа 2015, 22:32

- |

о необходимости исполнения обязательств Клиентом и возможном принудительном закрытии позиций Клиента

Настоящим уведомляем Вас о необходимости согласно п.п. 6.2, 6.3, 6.4 и 6.5 Приложения №6 к

Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС» (далее — Регламент) закрыть позиции

по срочным контрактам или внести денежные средства в количестве/размере, необходимом для увеличения сальдо клиентского счета

до величины гарантийного обеспечения, установленного для всех Ваших открытых позиций и активных заявок

(достижения уровня сальдо брокерского счета значения не ниже скорректированного значения начальной маржи (скорректированного значения начального уровня риска Клиента ОУР)

— при использовании технологии «единый брокерский счет»).

Напоминаем, что в случае невыполнения Вами вышеуказанных действий,

( Читать дальше )

Тест простых опционных конструкций.

- 30 июля 2015, 22:31

- |

Выкладываю тест простейших опционных конструкций. Тест типа купил и через каойто промежуток времени закрыл или по приходу кокогото события и все, без роллирывания, выравнивания дельты, кроме открытия позиции и закрытия больше нет ни каких телодвижений. Так что каких то супер результатов ждать не стоит, идея совсем в другом. Мне бы хотелось чтобы данные тесты послужили какойто основой для разработки полноценной торговой системы трейдера.

Тестировал на месячных опционах. Данные для теста качал с биржы от сюда.

Параметры для теста:

Инструмент: месячные опционы на RI

Шаг страйка: 2500 п.

Шаг цены опционов: 10 п.

Комиссия по опционам: 4 п.

Проскальзывание по опционам: 20 п.

Период тестирования: с 15.06.2010 по 15.05.2015 (котировок за более ранний период нет)

( Читать дальше )

Исследование стратегии, покупка стрэдла. Временные характеристики опциона, зависимость скорости распада от страйка.

- 25 июля 2015, 22:10

- |

Решил провести исследование на тему, как ведет себя теоретическая цена (точнее её распад) от удаления купленного (проданного) страйка от центрального. Для начинающих опционщиков будет полезно.

Всё ниже следующее повествование будет вестись с таким упором, что мы стредл (или стренгл) будем продавать, а не покупать.

Я теоретически представлял себе результат этого исследования, но хотелось чтобы было какоето математическое подтверждение этой теории.

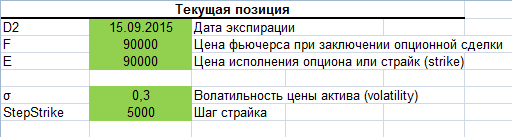

Итак начнем, сначала возьмем квартальные опционы, купим опционы КОЛЛ страйка 90000 и допустим сейчас цена тоже 90000, и волатильность 30%.

В эксель файле вкладка «Эксперимент РТС», введем такие параметры:

Построим графики теоретических цен разных страйков, по оси Х — сколько дней осталось до экспирации, по Y — сама теоретическая цена.

( Читать дальше )

Грааль про улыбку. Перебираем вещи из старого шкафа.

- 23 июля 2015, 15:53

- |

Итак, про грааль. Несколько лет назад эта тема работала отменно. Сейчас — работает с примочками, и не всегда. Но как базис для размышления считаю ее отличной. Строится система на простом принципе — угол наклона между страйками варьируется в определенном диапазоне. (это аксиома первая) и последовательность этих углов должна иметь определенную логику (аксиома вторая).

Начнем с первого. Углом здесь и далее я буду называть отношение волы на страйке Х и Х+1. (в тот момент, когда писался алгоритм это было 5000 по Ри.). То есть вола 35 и 33 имеет угол 35/33-1 = 6%. Проведя большие статистические тесты по путовой части (как наиболее прогнозируемой, ибо она не опускается вниз от АТМ, как может делать коловая), был выявлен диапазон наклонов. Различные сценарии дают различные углы. Например обвал и вола 80, или резкий рост рынка и обвал волы итд. Все можно описать грубо пятью базовыми сценариями. Кто хочет — может заморочиться сильнее.

( Читать дальше )

Желаемый результат...

- 21 июля 2015, 00:17

- |

У меня не получалось выходить даже в ноль пока не стал применять это правило на деле. А именно — высиживать большие движения. Ах, да — и ловить нескончаемые стопы. До чего же неприятно, когда получаешь один стоп за другим — такое впечатление, что ты постоянно неправ (хотя в чем можно быть правым на рынке? в своем личном мнении?) Профиты — крайне редкие. Может один заход из десяти получается высидеть до своей цели. Все остальное — лоси и безубытки. Когда попадаешь один или два раза в профит, он с лихвой покрывает минуса. Если смотреть на эквити — медленное и плавное снижение прерывается относительно большими импульсами вверх, как ступеньки, каждый новый профит выводит эквити наверх, временами обновляя максимумы.

Только так и больше никак, лично у меня, не получалось показывать желаемый результат.

Сколько торгующих в плюс? 5-10%? Остальные делают то что им удобно, а не то что следует.

Быть правым и зарабатывать на бирже – это разные вещи.

- 15 июля 2015, 06:55

- |

Имея удовольствие наблюдать и общаться с клиентами двух брокерских компаний в течение двух лет, могу утверждать, что поведение людей, желающих «играть и выигрывать на бирже », типично и хорошо прогнозируемо, в отличие от торгуемых ими акций.

Ожидаемая доходность от спекуляций на старте обычно бывает «не менее 1000% годовых». После нескольких совершенных сделок она снижается до «хотя бы 100% годовых». Спустя некоторое время, она падает до «хотя бы вернуть начальный капитал», после чего спекулянт на неопределенное время, до достижения плановой доходности 0% годовых, становится инвестором.

В методах принятия торговых решений также прослеживается определенная эволюция.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал