Избранное трейдера FARAON

Как затянувшийся Brexit угрожает миру и рублю?

- 12 апреля 2019, 15:56

- |

В ночь со среды на четверг главы стран ЕС решили на экстренном саммите дать британцам очередную отсрочку — до 31 октября.

Сделано это было в последний момент: официально Brexit должен был состояться 12 апреля, но страна оказалась к нему не готова.

Сразу после того, как в Великобритании прошел референдум, на улицах Лондона у людей спрашивали мнение относительно происходящего.— рассказывает наш персональный брокер Евгений Маришин.

Как выяснилось, большинство толком не понимало, что значит «выход».

Людям нужны были перемены, они их получили.

О последствиях не то что граждане, но, кажется, и сам парламент глубоко не задумывался

Страна уже платит за опрометчивое голосование своих граждан.

Лондон был одной из мировых финансовых и экономических столиц мира, теперь же офисы крупнейших компаний переезжают на материк, страну покидают высокооплачиваемые специалисты, которые тратили зарплату в Великобритании, страдают целые отрасли — от недвижимости до общепита.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

НЕФТЬ.Суперфизик. +$100млн. +100% за 3 месяца.

- 12 апреля 2019, 14:32

- |

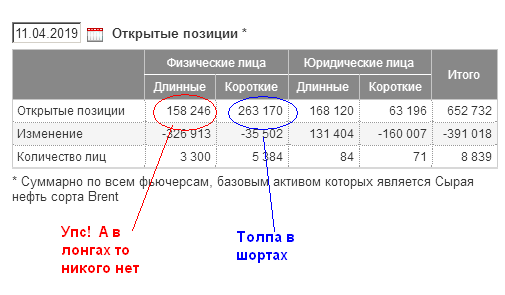

2% остаются в нулях

0.2% забирают всё, что слили остальные.

Суперфизик закрылся, показав всем, что он трейдерская Белая кость из тех самых 0.2%.

С огромным интересом наблюдал за его позой эти 3 месяца.

Выходил Суперфизик частями, 2-го, 8, 9, 10 и 11 апреля.

( Читать дальше )

Нефти в России осталось на 20 лет?

- 12 апреля 2019, 14:07

- |

Недавно вышла новость о том, что Минприроды РФ произвело стоимостную оценку запасов полезных ископаемых в России.

В принципе данные для расчётов есть в открытом доступе и можно было заморочиться и сделать выводы самому уже давно, но, если честно, я об этом сильно не думал, до того, как прочитал эту новость. Буду откровенен, от прочитанного мне стало очень грустно, а точнее от выводов, которые я сделал на основе прочитанного.

Запасы ВСЕЙ нефти в России оцениваются примерно в 9 млрд. тонн. Газа — в 14 трлн. куб. м. Зная, что в год в нашей стране добывается более 500 млн. т. нефти и около 700 млрд. куб. м. газа, то, по грубым расчётам, этих запасов хватит России примерно на 18-20 лет, при условии, что объём добычи не будет увеличиваться (а это происходит постоянно).

Но это еще не всё. В стоимостном выражении запасы нефти и газа составляют 40 трлн. р. и 11 трлн. руб. соответственно, итого чуть более 50 трлн. р. Опять же, зная, что бюджет РФ минимум на 50% состоит из доходов от продажи нефти и газа, и при этом он составляет около 15 трлн. рублей, несложно посчитать, что в деньгах нефти и газа осталось всего на 7 лет! Но здесь стоит отметить, что подобные денежные расчёты, разумеется, не являются репрезентативными, во-первых, потому что, как минимум, надо открыть бюджет и точно посчитать соотношение статей доходов (а я в последний раз это делал году так в 2013 и получилось у меня около 60% — от нефти и газа), а во-вторых, реальная стоимость нефти в ближайшие годы может сильно отличаться от расчётной, которую использовало Минприроды.

( Читать дальше )

От управляющего активами к адепту йогатерапии (ч.2).

- 12 апреля 2019, 13:40

- |

Шёл сентябрь 2008 года, я был активным участником форума одного известного “гуру” и умудрился пройти у него платное обучение. Так как из обучения я понял довольно мало, то тупо следовал рекомендациям о сделках, которые он давал на своём форуме. Всё-таки, мне очень повезло тогда, что я не брезговал стопами. Относительно недавно на смартлабе был термин “плита Олейника”. В далёком 2008 тот “гуру” тоже двигал своими “плитами” рынок. Он написал на форуме, что покупает ЛУКОЙЛ по 1700 (примерно) и уехал в отпуск. Потом ЛУКОЙЛ уехал на 1500 и “гуру” написал, что скоро вернётся и отвезёт ЛИЧНО всех, кто давит рынок, на второй маржинколл. Я тогда решил, что нарвался на Повелителя рынка, который своими сверхспособностями может легко его двигать в разные стороны. Конечно, я покупал ЛУКОЙЛ, стопился и покупал на малейших отскоках снова. Когда ЛУКОЙЛ уехал ниже 1200, “гуру” написал, что его режут — это было моё первое сильное разочарование.

( Читать дальше )

Глава МВФ о криптовалютах: «Нам не нужны инновации, которые будут расшатывать банковскую систему»

- 11 апреля 2019, 13:06

- |

Финансовые технологии, в том числе цифровые валюты, «расшатывают» банковскую систему и требуют надзора для поддержания стабильности, считает глава Международного валютного фонда Кристин Лагард. Об этом пишет CNBC.

Лагард отметила, что меняющиеся бизнес-модели коммерческих банков свидетельствуют о том, что такие инновации, как криптовалюты, оказывают явное влияние на участников финансового сектора.

«Я считаю, что разрушительные элементы и все, что использует технологию распределенного реестра, называйте их криптой, активами, валютами, как хотите, явным образом расшатывают систему. Нам не нужны инновации, которые будут раскачивать лодку так сильно, что мы потеряем необходимую стабильность», – заявила она, добавив, что подобные изменения в финансовой отрасли не могут проходить без ведома регуляторов.

( Читать дальше )

Нефть, общий взгляд

- 11 апреля 2019, 12:13

- |

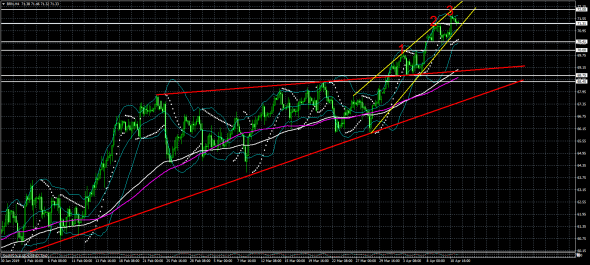

Цифрами я обозначил максимумы этих волн.

В случае пробоя выше и обновления маха — можно ждать добоя вверх до края верх. линии этого вымпела. Это будет примерно на 72,30 — ,50 в моменте.

Пробой вниз будет означать окончание данного растущего движения.

Уровни поддержек внизу в случае пробоя вниз — обозначены горизонтальными белыми линиями. А так-же и 70,70 в моменте (на данном графике он не обозначен, но он становится легко виден на часовом. Образован 100-выми машками).

Далее — обращаем внимание на красные тренд. линии.

Верхняя красн. тренд. линия так-же служит хорошим уровнем поддержки (это 69 сейчас).

Конечная цель движения вниз, в случае пробоя, — 68,50 и касание нижней красной тренд. линии (возможно добой до 68).

Хотите обыграть рынок? Попробуйте Dogs of the Dow 2019

- 11 апреля 2019, 11:53

- |

Знаете ли вы, что существует стратегия инвестирования, которая опережает общий индекс фондового рынка Доу Джонса в 80% случаев за последние 10 лет?

Это также одна из самых простых стратегий инвестирования, и впервые она была обозначена в 1991 году Майклом Б. О'Хиггинсом в его книге «Beating the Dow». Если вы пытаетесь обыграть рынок в этом году, то, возможно, вам будет интересно узнать об этом.

Что такое Dogs of the Dow?

Собаки Доу — это инвестиционная стратегия, которая использует самые высокие дивидендные акции в индексе Dow Jones каждый год. Прежде чем мы рассмотрим механику стратегии и ее историческую эффективность, давайте сначала более подробно рассмотрим индекс Доу-Джонса, а также разберем термин «дивидендная доходность». Если вы уже знакомы с ним, тогда переходите к следующему разделу о том, как работает стратегия.

Индекс Доу Джонса

Индекс Доу Джонса упоминается под несколькими разными именами, включая индекс Доу Джонса по промышленному среднему, индекс DOW 30 и — в большинстве случаев — просто «индекс Доу Джонса». Индекс был создан в конце 19-го века Чарльзом Доу и представляет собой средневзвешенную цену 30 компаний, торгуемых на бирже в США.

Читать дальше....Пишите в блог на смартлаб, это полезно!

- 11 апреля 2019, 11:38

- |

Так прошёл месяц, пока в один прекрасный день Джеймс не сел случайно за печатную машинку. С минуту он смотрел не неё, словно бы первый раз видел, а потом начал писать. Он записывал всё, что приходило ему на ум – выплёскивал на бумагу свой гнев и отчаяние. Он писал о своём нежелании жить, развалившемся браке, о своей сексуальности и карьере. ⠀Так продолжалось несколько дней, пока Джеймс вдруг не почувствовал себя легче. Он снова ощутил себя свободным, живым человеком.

Так возник метод «экспрессивного письма», эффективность которого лишний раз была доказана в том самом эксперименте с сотней уволенных инженеров в Далласе. Пеннебейкер изучал группу уволенных и получил интересный результат: спустя 8 месяцев 52% тех, кто вел регулярные записи получили работу, а в контрольной группе, где ниче не делали, только 19% нашли работу.

Технология проста: поставьте таймер на 25 минут и начните писать – хоть на бумаге, хоть на компьютере, но лучше на смартлабе. Пишите свободно, не думая об орфографии и пунктуации – вы делаете это для себя. Последовательность событий тоже не имеет значения – просто поток мыслей, выражающих ваши негативные чувства по поводу слитых или заработанных на бирже денег.

После звонка таймера остановитесь, а на следующий день повторите процедуру. И так, по классической методике, три дня подряд.

Если вам покажется, что этого мало, можете писать и дальше.

Какая вообще может быть связь между письмом и трудоустройством инженеров Пеннебейкера на работу? На самом деле, никакой. Просто пока вы жуёте умственную жвачку своего отчаяния, ничего другого в вашей голове появиться просто не может – место занято. Вы будете ходить по замкнутому кругу своих депрессивных мыслей, лишь глубже вгоняя себя в состояние пассивной безысходности. ⠀ Но вывалив на бумагу всю эту «жвачку», вы освобождаете расчётные мощности вашего мозга для какой-то другой и точно более конструктивной деятельности. Более того, вы начинаете ощущать свои потребности – то, что вам на самом деле нужно. А главное, у вас теперь есть на это – нужное – силы. Конечно, вы же перестали их тратить на всю эту «жвачную» ерунду!

Пишите в свой блог на смартлаб.

Это полезно для вашего ментального здоровья!

Источник: @kurpatov_official

Судан. Как то быстро попёрло, уже 12й!

- 11 апреля 2019, 11:13

- |

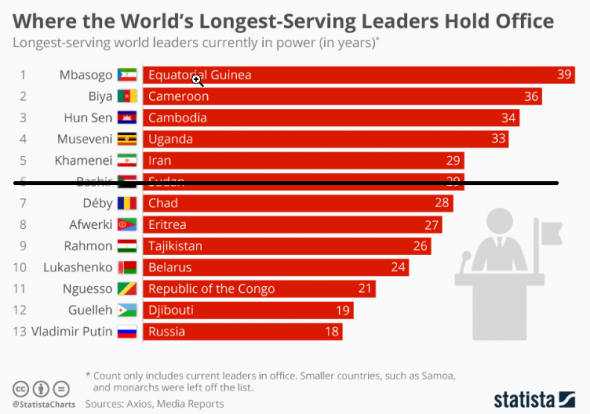

Лидеры таких крупнейших стран мира как Уганда, Камбоджа, Камерун, Чад, Конго и другие — находятся у власти намного дольше!

Пока писал пост, Назарбаев «ушёл» («ушёл» поставив под контроль дочери — парламент, под контроль племянника — ФСБ, во главе ЦИКа — свата дочери и так далее).

Но что то у меня утром сегодня «жим-жим» случился, открываю РБК -«военные свергли президента Судана, 25 лет узурпировавшего власть». Владимир Владимирович уже 12й! Такими темпами… Помолимся за здоровье Нгема Мбасого, Йовери Музевени и Поля Бия !

Позор мне, позор...

- 09 апреля 2019, 11:15

- |

Ct/Ct-1

Ничего удивительного, что у этого отношения математическое ожидание является положительным, так как и в числителе и знаменателе стоят положительные величины. Но только из отношения не перейти к разностям Ct-Ct-1

/*Более того, в силу однозначности логарифма легко доказать, что C1,...,Ct,… — мартингал, тогда и только тогда, когда LN(C1),...,LN(Ct),… — мартингал.

(как правильно заметили в обсуждении, в общем случае я ошибся в этом утверждении, но оно верно в случае схемы Кэптейна Ct=C

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал