Избранное трейдера Heston

домклик

- 03 августа 2020, 11:54

- |

Оказывается с февраля-марта продаж во вторичке фактически нет, а по большому счету с 2019 года нет продаж (домклик учитывает только ипотеку, но щас все в ипотеку)

Текущие цены объявлений отличаются на 10-20% от реальной продажи за последние месяцы

Хаты больше 3х комнат вообще фактически никто не покупает

- комментировать

- ★4

- Комментарии ( 33 )

Как я НЕ СМОГ ПОДАТЬ заявление на квал. инвестора!

- 29 июля 2020, 09:17

- |

Казалось бы простейшая операция получить справки об остатках на счетах написать заявление у брокера. Да не тут-то было.

Решил я получить статус квал. инвестора. Т.к. имеются вклады на мое имя в нескольких банках + брокерские счета у ВТБ, то по критерию наличия активов на счетах я прохожу.

Позавчера позвонил в поддержку ВТБ, узнал подойдут ли выписки об остатках на счетах в других банках из интернет банка. Ответ: «Да конечно, если там есть печать подпись, мы такие принимаем» Обрадовавшись, что не надо бегать по 3 банкам, зашел в личные кабинеты двух из них и распечатал эти выписки.

Вчера в 9 утра, отправился в путь.

Попути в ВТБ зашел в третий банк распечатал выписку в отделении, т.к. интернет банка у меня там нет.

Просидел в ВТБ минут 40, пока все оформили (по пути подписал другие поручения связанные с обслуживанием в ВТБ).

Пошел за продуктами, пришел домой пообедал. Начал заниматься другими делами.

Звонок из ВТБ:

Сотрудник ВТБ: У вас выписка из третьего банка другим числом, чем у первых двух.

( Читать дальше )

Как рождаются прибыльные компании

- 24 июля 2020, 10:00

- |

Я бы выделил один из базовых (на мой взгляд) принципов, который присущ, как успешному трейдеру, так и успешному бизнесмену. При этом подойти к его формулированию удобнее «от обратного».

Основная масса людей, не имеющих отношения к бизнесу, уверена, что бизнес – это в первую очередь некая уникальная идея. Мол, надо придумать нечто эдакое, чего ещё нет, но всем очень нужно, и тогда останется только подготовить карманы для денег. Ровно также рассуждает и сливающий трейдер, что для успеха в трейдинге нужна «волшебная» идея (Грааль), а остальное — мелочи.

Но правда жизни заключается в том, что абсолютное большинство уникальных идей для бизнеса годится лишь для графоманских сайтов соответствующей тематики. То есть, будем говорить прямо: если кто-то думает, что у него есть некая уникальная идея, то скорее всего он с ней окажется в том самом известном отверстии из предыдущей части. Аккурат рядом со свалкой из забракованных Граалей по трейдингу.

( Читать дальше )

Три заблуждения о дивидендах на Санкт-Петербургской бирже

- 23 июля 2020, 13:41

- |

В прошлой статье я разбирал заблуждения о дивидендах на Московской бирже (Частые заблуждения о дивидендах на Мосбирже). Сегодня мы разберем ситуацию на Санкт-Петербургской бирже.

Основное заблуждение, которое можно встретить, — это то, что 10% налога удерживается в США и 3% необходимо доплатить в российский бюджет или если не подписана форма W-8BEN, то удерживается 30% и ничего доплачивать не нужно. По большинству ценных бумаг это так, но разберем исключения, которых больше, чем на ММВБ.

1. Заблуждение о бумагах, которые относятся к REIT*, — налог 30%

Это касается компаний и фондов, связанных с недвижимостью. Может оказаться, что они относятся к особому типу бумаг — REIT. Тогда с полученных дивидендов в любом случае будет удержано 30% (даже если подписана форма W-8BEN).

Узнать, относится ли компания к REIT, можно следующими способами:

Сайт Национальной ассоциации риелторов США (NAREIT)

( Читать дальше )

Помогите разобраться с облигациями

- 23 июля 2020, 12:49

- |

1) Завтра ЦБ объявит решение о ставке, скорее всего ее понизят. В связи с этим ОФЗ лучше сегодня купить или дождаться завтрашнего решения? Насколько я понял, если ЦБ понизит ставку, то и ставка по ОФЗ тоже упадет? А что будет происходить с ценой?

2) Каким образом осуществляется погашение, если я приобретаю облигации через квик? Все будет происходит в автоматическом режиме или мне нужно будет в день погашения совершать какие-то действия?

3) По какой цене будет погашение? По биржевой цене на дату погашения или по номинальной?

4) Допустим, есть ВДО с безотзывной офертой (put-оферта), по которой эмитент обязуется выкупить облигации по номинальной стоимости (100%), а сейчас они торгуются ниже номинальной стоимости (98%). Получается, это беспроигрышная ситуация — купил ниже номинальной стоимости, у тебя их выкупят по 100 по предъявлению?

5) Также к вопросу о погашении, как оно будет происходить на дату put-оферты? Ведь put-оферта предполагает добровольное предъявление облигаций на день оферты. Допустим я захочу их продать, покупал по 98, на день оферты эмитент обязуется выкупить их по 100 — как процесс выкупа будет происходит? Не станет же цена в стакане автоматически по 100?

( Читать дальше )

Мифы в трейдинге и инвестициях

- 22 июля 2020, 11:38

- |

🤣спекулянты зарабатывают много денег и почти не напрягаются

🤣Если я пришел на биржу, то сразу стану богатым и больше никогда не пойду на работу

🤣трейдинг это быстрое и лёгкое бабло

🤣можно обогатиться, причем быстро. это можно сделать, стартанув с мизерной суммы.

🤣Наличие кукла

🤣волшебство индикаторов))) чудо предсказывающих кривых линий)

🤣за инвестициями надо постоянно следить

🤣Если я буду покупать все подряд, то на среднесроке я все равно выиграю

🤣с помощью примитивных параметров типа PE или book value per share можно принимать решения

🤣теханализ работает. теханализ предсказывает будущее.

🤣цена не может быть отрицательной

🤣покупай и держи это стратегия для заработка

Это были ваши варианты.

Что бы я добавил лично от себя?

Напомню, что ниже перечислены именно мифы, то есть заблуждения.

( Читать дальше )

📝 Новичку. Как перевести пункты в рубли на фьючерсах?

- 17 июля 2020, 22:05

- |

Сегодня я решил написать пост для тех, кто только начинает изучать трейдинг.

Когда я разбираю сделки, то движения измеряю в пунктах.

Но как перевести пункты в рубли?

На Московской бирже торгуются фьючерсы на акции, индексы, валюту, облигации, процентные ставки и на товары. У контрактов может различаться стоимость пункта.

Запомним понятие “шаг цены”. Шаг цены – это минимальное расстояние, на которое может изменяться цена.

Примеры.

Сбербанк. Шаг цены = 1 (20100, 20101 и т.д.)

Нефть. Шаг цены = 0,01 (40,00; 40,01и т.д.)

РТС. Шаг цены = 10 (121000, 121010 и т.д.)

Для перевода пунктов в рубли нам надо знать, сколько стоит шаг цены. А стоимость шага, это и есть стоимость пункта (но на фьючерсе РТС шаг цены = 10пунктов, поэтому стоимость 1 пункта = стоимость шага цены РТС / 10 )

Для фьючерсов на акции стоимость шага = 1 рубль.

К примеру. Вы открыли лонг по Сбербанку. Входили по 20100. Позицию закрыли по 20200. Итого с одного контракта в сделке вы заработали 100 пунктов или 100 р.

( Читать дальше )

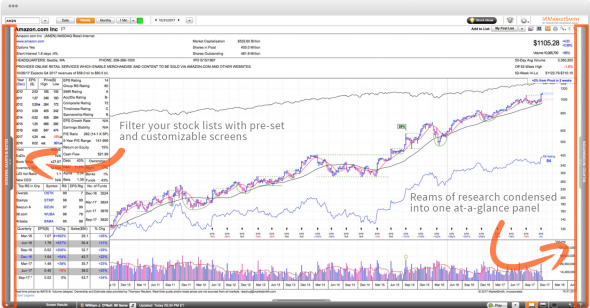

5 хороших сервисов для фундаментальной оценки акций

- 16 июля 2020, 19:45

- |

Сделал подборку полезных сервисов. Большинство из них платные, но есть возможность демо-периодов. Рекомендую посмотреть и попробовать.

Investor's Business Daily

Сайт: investors.com

Стоимость: ~$20 за продукт в месяц

IBD считается второй деловой газетой в США после издания The Wall Street Journal. На основном сайте газеты много новостей, мнений, аналитики. Также есть различные скринеры и рейтинги — по дорогим акциям, дешевым акциям, ETF.

Наибольшую популярность сервису принесла аналитика акций по системе CAN SLIM. Это инвестиционная стратегия, которую основатель IBD Уильям О’Нилл описал в книге “Как делать деньги на фондовом рынке”. Стратегия сочетает фундаментальные данные и ценовую динамику, чтобы находить компании-победители. Во многом благодаря CAN SLIM издание и стало успешным. Сегодня оно имеет почти миллион человек регулярной читательской аудитории.

( Читать дальше )

ЗОЛОТО. Что идет не так?

- 16 июля 2020, 18:04

- |

В прошлом блоге ЗОЛОТО. СОТ200616. Сценарий на июль.

Был предложен, как наиболее вероятный сценарий, это заход на 1800 и дальнейшее падение цены до конца июля.(до экспирации Aug20)

Сегодня (9 июля) 1807, и если в ближайшие дни не начнется коррекция, следует ожидать какого то другого развития событий.

Вопрос какого?

Месяц назад фонды (Большие спекулянты) еще сокращали лонги, Азеры (Спекулянты помельче) увеличивали лонги.

При этом и те и другие сохраняли большую чистую позу в лонг.

Обе группы покупают.

( Читать дальше )

Обзор Abbvie

- 16 июля 2020, 16:47

- |

*** Подписывайтесь на мой канал в телеграм

Abbvie – это глобальная научно-исследовательская биофармацевтическая компания, один из лидеров в индустрии биофармакологии. После объединения с Allergan (лидером в области эстетики и женского здоровья) станет 4 компанией в мире по выручке и третьей по операционной прибыли, уступив лишь J&J и Roche. С момента основания компании в 2013 году чистая прибыль на акцию только росла. Дивиденды также не отставали и увеличились в 3 раза.

Компания производит и продает 30 различных препаратов, в том числе: 4 в сфере иммунологии, 1 в неврологии, 7 в сфере онкологии, 1 — вирусологии, 2 в сфере общей медицины. В Pipeline компании — еще 56 уже разработанных препаратов, но находящихся на разныз фазах исследований и испытаний (всего 3 фазы), из них 11 на поздней 3 фазе — т.е., с перспективой утверждения в FDA в 2020-2021 гг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал