Избранное трейдера Константин

Мудрость тысячелетий: про доверительных управляющих

- 22 июля 2021, 16:47

- |

Публичная активность доверительного управляющего обратно пропорциональна его способности стабильно зарабатывать деньги на бирже для клиентов.

Скажем так, работает в 9 из 10 случаев.

Обратная закономерность не работает. Если управляющий не публичен, это еще не значит что он на что-то способен.

- комментировать

- ★5

- Комментарии ( 69 )

Инвестируй с умом

- 21 июля 2021, 16:34

- |

Прежде чем начинать любое дело, лучше всего ознакомиться с информацией о том, как это делают другие. Если мы хотим стать обеспеченными людьми, то нужно пример брать с тех, кто уже этого добился и изучать инструменты, которыми эти люди пользовались для достижения цели.

Мы все знаем бизнесменов, как Джефф Безос (Amazon), Илон Маск (Tesla), Аркадий Волож (Яндекс). Но согласитесь, построить такую корпорацию, как Amazon или Яндекс с нуля сможет далеко не каждый из нас. А вот поучаствовать в росте их стоимости, а в перспективе и в распределении прибыли данных компаний могут все, став акционерами.

Мы также знаем известных инвесторов, которые стали миллиардерами, вкладывая деньги в уже готовые бизнесы, Уоррен Баффет (Berkshire Hathaway), Питер Линч (Fidelity Magellan), Джон Богл (Vanguard).

Таким образом, чтобы разбогатеть у нас есть минимум 2 надежных и проверенных временем варианта — открыть собственный бизнес и(или) инвестировать в уже существующий.

Лично я, когда столкнулся с этим вопросом, не долго выбирал. Из меня бизнесмен скорее всего вышел бы не очень хороший, да и риски велики. Сфера инвестиций показалась более простым решением, здесь я могу вложить средства не в одно направление (как в бизнесе), а в десятки по разным секторам и странам. Если разумно подходить к таким инвестициям, то потерять все средства просто невозможно, даже при самом худшем сценарии.

( Читать дальше )

Воскресное.

- 21 июля 2021, 16:10

- |

Честно говоря, даже не знаю что ответить на данное предложение.

Видимо товарищ, тупо разослал письма всем авторам. Интересно Тимофею тоже пришло?)

Товарищ не в курсе, что я не ЦА подобных ресурсов, т.к

1. Пишу обычно чисто за жизнь, часто под градусом. Все эти стрелочки, графики, прогнозы, для меня не более, чем битва экстрасенсов.

Впрочем 99% аналитиков и есть экстрасенсы.

2. Я знаю схемы заработка, но разглашать их, себе дороже. Да и зачем, создавать себе конкурентов?

Это к вопросу всех тех, кто делится с вами денежными темами.

Задайте сами себе вопрос. Вот я делаю 50- 100% в год, что мешает мне взять займ и раскрутить тему самостоятельно?

Ответ — «природное человеколюбие» советую сразу исключить.

3. Многие с кем я общался на банки ру, в курсе моих отношений с модераторами.

( Читать дальше )

Коррекция 20%

- 21 июля 2021, 15:43

- |

Вот вам линейный график S&P500 и наложенная на него экспонента, каждый раз, когда индекс начинает выпрыгивать за экспоненту, мы ловим кризис и коррекцию рынка, сейчас индекс значительно перешагнул линию экспоненты. Кроме того, согласно индексу «Баффета», соотношение капитализации рынка к ВВП США, 233%, любое превышение 200% означает сильный перегрев.

Итого в среднем и по экспоненте и по индексу «Баффета», можно ожидать коррекции 20-30%, до 3700 с 4330.

Российские IPO - есть ли смысл в них участвовать?

- 21 июля 2021, 12:23

- |

Одним из последствий массового прихода российских граждан на фондовый рынок стал интерес компаний к тому, чтобы выйти на наш фондовый рынок. Ряд компаний решились на это впервые, сделав первичное публичное размещение (IPO), а некоторые российские компании, которые размещены уже давно на иностранных биржах (чаще всего, это Лондонская биржи или американский Nasdaq), решили вернуться в «родную гавань».

Существует устоявшееся мнение, что участие в таких публичных размещениях в качестве акционера, покупающего акции на самом старте, — дело убыточное. Мол, российские компании проводят активную кампанию, привлекают большое количество неопытных хомяков, распродаются дороже, чем они стоят в действительности, а затем падают в цене.

Я решил проанализировать все громкие размещения 2020 и 2021 годов, дабы понять, выгодно ли было это?

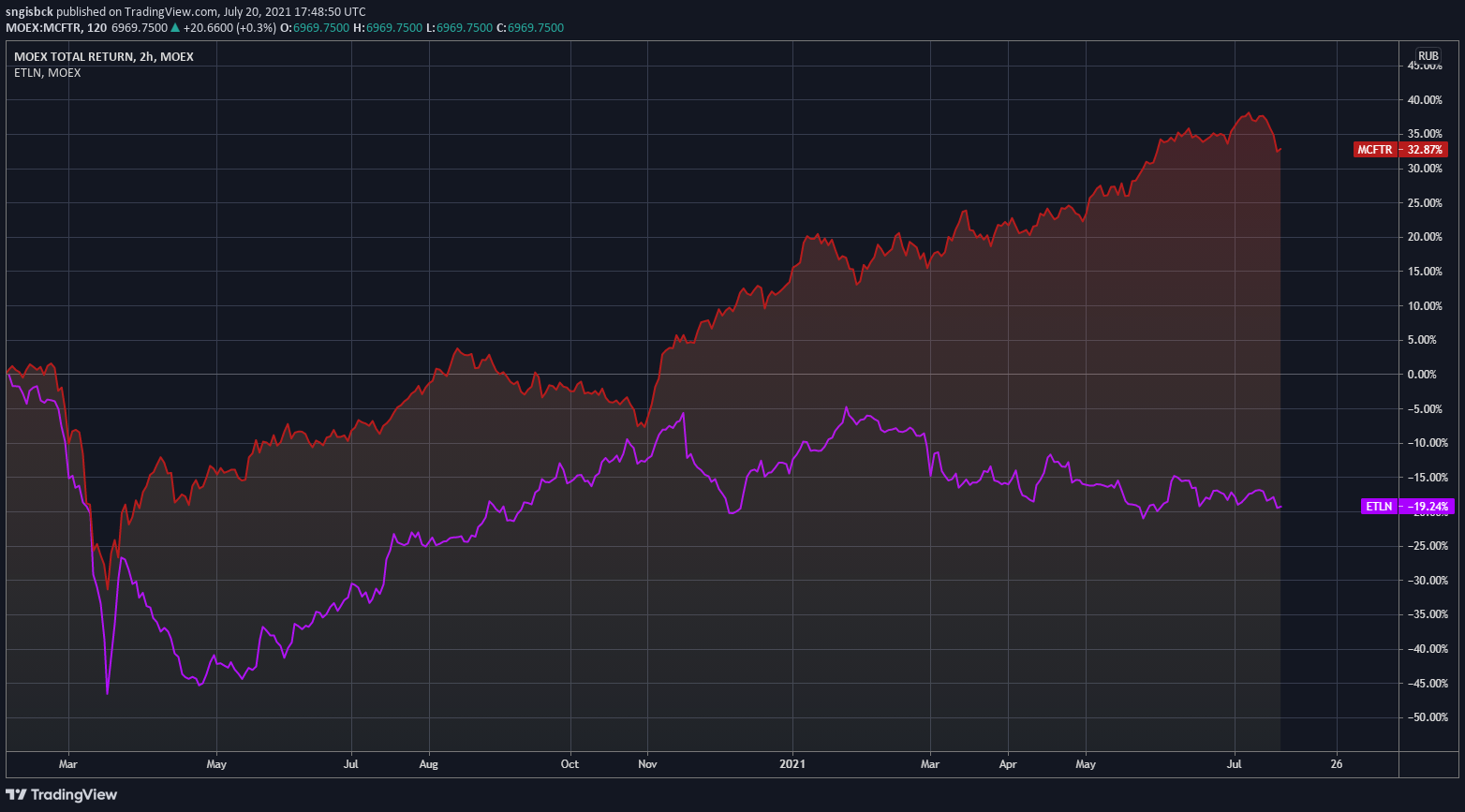

1). Эталон — строительство

Компания занимается строительством человейников в Санкт-Петербурге и Москве. В Санкт-Петербурге известна также под названием «ЛенСпецСМУ». Зарегистрирована на Кипре, и с 2011 года размещена на Лондонской бирже. Правда, с момента размещения, вот уже более 10 лет, торгуется в минусе в фунтах стерлингов, снизившись в цене в 3,5 раза к моменту размещения на Мосбирже. Но кого это когда-либо останавливало! Как итог, размещенные на Мосбирже депозитарные расписки с начала февраля 2020 года, сейчас в заметном минусе, и так ни разу не достигли цены размещения 149₽. Справедливости ради, компания заплатила осенью 2020 года дивиденды в размере 12₽.

( Читать дальше )

О понтах

- 21 июля 2021, 11:18

- |

Вожделение или похоть (лат. Luxuria, плотское) — это сильное желание. Обычно вожделение ассоциируют с сильным или необузданным сексуальным желанием, которое может привести к блуду (включая прелюбодеяние), изнасилованию, зоофилии и другим греховным половым актам. Однако вожделение может означать и другие формы необузданного желания, например, денег или власти. Генри Эдвард Мэннинг говорит, что нечистота похоти превращает человека в „раба дьявола“ .

Чревоугодие или обжорство (лат. gula) является чрезмерным увлечением и чрезмерным потреблением чего-либо, доходящим до расточительства. Слово происходит от латинского gluttire, глотать.

Жадность (лат: avaritia), также известная как скупость, алчность, или корысть — это, как и похоть или обжорство, грех желания. Однако понятие жадность (с точки зрения Церкви) применяется к искусственному, хищническому желанию и погоне за материальными благами.

( Читать дальше )

Олег Кузьмичёв - новый Марламов/Орловский?

- 21 июля 2021, 10:32

- |

Полное видео: https://play.boomstream.com/95Kv2BNn

Все видео конференции: https://confa.smart-lab.ru/20210626spb

Подписывайтесь на блог Олега на смартлабе: https://smart-lab.ru/my/CaptainAlbinos/

Фондовый рынок не волнует какая партия в белом доме

- 20 июля 2021, 20:13

- |

Автор: Боб Стокс

CNN Money:

С 1945 средняя ежегодная прибыль при президенте-демократе составляет 9,7%. При президенте от республиканской партии 6,7% ….

Демократы и республиканцы начали борьбу за Белый дом в 1856 году. Таким образом, мы решили изучить данные с 1857 года, когда победитель первой гонки занял свой пост. Инвесторы фондового рынка также жили лучше при демократах с 1857-2015 годов.

Мы видим, что за 159 лет самая большая часть прибыли на рынке при демократах продолжалась 4 года. Обвал 1929-1932 годов произошёл во время администрации республиканцев. Если не учитывать этот период, то вы увидите более ясную картину связи между показателями рынка и правящей партией.

Ниже приведён график из февральского выпуска 2015 года «Теоретика Волн Эллиотта»:

( Читать дальше )

S&P 500 Index vs Margin Debt Growth - КОРРЕКЦИЯ уже не за горами

- 20 июля 2021, 15:33

- |

S&P 500 Index против Margin Debt Growth

Только что опубликован маржинальный долг за июнь и он показывает, что импульс набирает обороты… Не стоит сейчас лонговать, ой не стоит. Все находится на грани большой коррекции, красные кружки.

t.me/finance_ALGO

Важно о текущем падении

- 20 июля 2021, 09:55

- |

Всем привет. Сегодня без обзора на канале

Общее настроение как и вчера:

Однако очень важное замечание по текущему падению, кто-то наверное помнит что я рассказывал вам об опционных сделках крупных участников, но все равно напомню. Чаще всего в моменты высокой волатильности, роста или падения, опционные сделки ведут себя среднестастически, основные «ставки» делаются заранее, крупняк ко всему готовится до начала каких-то событий… Вчера же на падении проходило очень много сделок на опционном рынке. Просмотрев поведение опционщиков на последних трех квартальных контрактах, я не увидел такой активности на прошлых падениях, то есть именно вчерашнее падение видимо напугало рынок, рост открытого интереса в путах на 53 000 контрактов это очень существенно. Последний раз подобное происходило во время Армагеддона февраль-март, там более 50 000 лотов проходило почти каждый день. Что важно понимать в этой ситуации, путы это сигнал к росту, НО!!! Сделки шли по страйкам ниже 3500(S&P500), чтобы показать вам все эти объемы мне пришлось сжать график в струнку, поскольку были сделки даже по страйку аж 1200.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал