Избранное трейдера Mabruk

Покупка ПИФов на Индекс или сборка портфеля самому.

- 03 февраля 2025, 22:10

- |

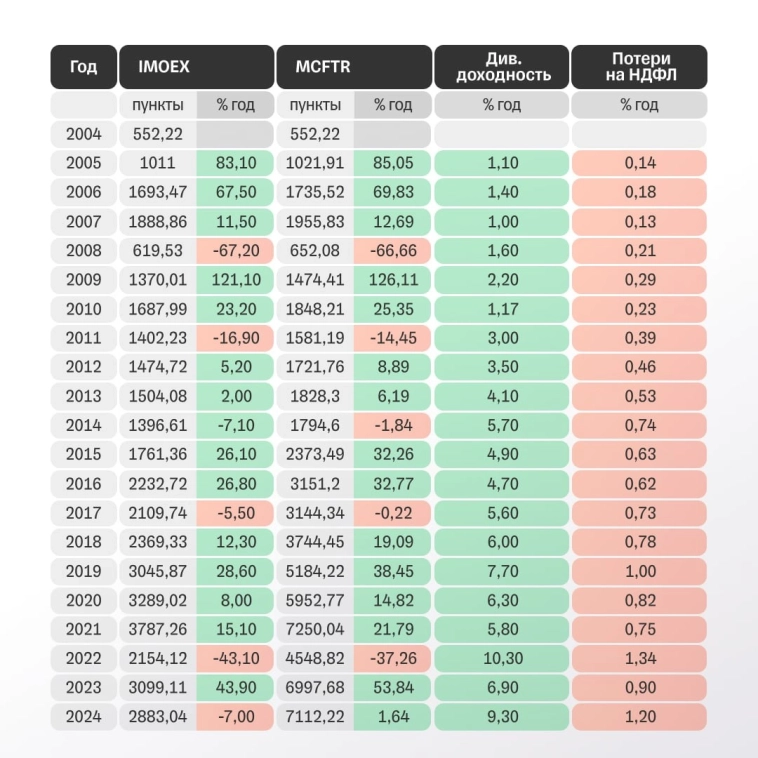

Если подходить к этому вопросу формально. То с этим действительно сложно спорить. Общие расходы популярных фондов сейчас, относительно, небольшие:

EQMX (УК ВИМ Инвестиции) — 0,67% в год.

TMOS (УК Т-Капитал) — 0,79% в год.

SBMX (УК Первая) — 0,95% в год.

BCSR (УК БКС Мир инвестиций) — 0,98% в год.

Так за 2024 разница на потерях между налогами и минимальной комиссией в случае фонда EQMX составила 0,53% (1,20%-0,67%) или 5.300 руб. При условии, что за 2024 вы получили дивидендами 1.000.000 руб. при общем портфеле ~10 752 688 руб.

Или 0,41% — 4.100 руб., 0,25% — 2.500 руб. и 0,02% — 2200 руб. для TMOS, SBMX и BCSR соответственно.

Большие ли это потери? — тут каждый решает сам. За себя скажу, что если бы повторял индекс, то заморачиваться с повторением индекса самому отслеживания изменения веса компонентов и состава индекса вряд ли бы стал, купил бы просто фонд. Но я и не повторяю индекс!

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 33 )

Какие российские акции были самыми эффективными в 2014-2024 гг?

- 03 февраля 2025, 10:41

- |

Я, как и многие из вас, инвестирую в российские акции. Любопытства ради, я изучил эффективность 21 российской акции (суммарный вес ~ 80% Индекса Мосбиржи) в 2014-2024 гг. Как обычно, делюсь с вами аналитикой на слайде и в посте😉

◾️ В 2014-2024 гг. акции ФосАгро, Северстали и Полюса показали макс. доходность на единицу риска.

Среднегодовая доходность Полюса составила ~33% (с учетом дивидендов) в теч. 11 лет!

◾️ 10 акций из 21 превысили среднегодовую доходность Индекса Мосбиржи MCFTR с учетом дивидендов ~13%: ФосАгро, Северсталь, Полюс, ММК, Лукойл, Норникель, Татнефть, НЛМК, ПИК,

Сургутнефтегаз.

◾️ А вот 6 акций из 21 даже не компенсировали инфляцию ~6,3%! Газпром, МТС, Аэрофлот,

Ростелеком, Магнит и ВТБ. Может лучше вложиться в сливочное масло?🤨

◾️ В аутсайдерах по доходности и повышенной волатильности — акции Ростелекома, Магнита и ВТБ.

◾️ Макс. «отрицательный рост» показали акции ВТБ -5,3% в год. Даже дивидендная доходность ~4,7% в год (в 2022-2024 г. дивы не платили) не смогла компенсировать нисходящий тренд в акциях… Тренд переломится, когда ВТБ снова начнет платить дивиденды?

( Читать дальше )

🧮 Сальдирование убытков по разным брокерам

- 03 февраля 2025, 08:13

- |

В 2025 году декларацию 3-НДФЛ за 2024 год нужно подать до 30.04.2025.

Времени остается не так много, поэтому, решил один пост посвятить налогам, а конкретно поговорим про сальдирование убытков. Начал готовить документы для подачи в налоговую...

☝️ Если у вас несколько брокеров (включая иностранных) и по некоторым за 2024 год получился положительный финансовый результат (прибыль), а по некоторым отрицательный, то их можно сальдировать между собой.

Приведу свой пример:

У меня по двум брокерам прибыль, а по двум убыток, который я специально зафиксировал, чтобы суммарный результат был близок к нулю. Основные причины для обнуления подробно описывал в клубе , но не суть. Главный вопрос,как об этом рассказать налоговой?

❗️ Налоговая сама не знает, какой убыток по каким брокерам вы получили. Потому что в справке 2-НДФЛ, которую брокеры направляют туда, эта информация не отображается. Там есть просто доходы с соответствующими кодам и размеры вычета, а итоговый результат = 0.

Пример:

( Читать дальше )

Грэм-Доддсвилль: инвесторы, которых Баффет назвал лучшими

- 02 февраля 2025, 19:09

- |

В 1984 году на семинаре Колумбийского университета, посвященном пятидесятилетию выхода книги «Анализ ценных бумаг», Уоррен Баффет выступил с защитой идей Бенджамина Грэхема. В ответ на аргумент о случайности успеха инвесторов Баффет сказал:

«Если все, кому выпадают “орлы”, происходят из крошечной деревушки Грэм-Доддсвилль, то, наверное, они что-то делают для того, чтобы эти “орлы” выпадали».

Затем Уоррен показал графики с результатами девяти финансовых управляющих из Грэм-Доддсвилля: Билла Руана, Чарли Мангера, Уолтера Шлосса, Рика Герина, Тома Кнаппа, Эда Андерсона из Tweedy, Browne, свой собственный и еще двух человек(Стэнли Перлмитер и пенсионный фонд Washington Post), а также пенсионного фонда FMC.

Кто эти инвесторы из «Грэм-Доддсвилля», которых отмечал Баффет? Мы подробнее поговорим об их профессиональном пути, личной жизни и том, как их подходы к инвестициям помогли им добиться успеха.

( Читать дальше )

Ежемесячные инвестиции в ПФ Кубышка. Январь 2025 - закрыт. Активный месяц

- 02 февраля 2025, 06:53

- |

До официального выхода на пенсию (65 лет) мне осталось 117 мес. ежемесячного инвестирования (9 лет 9 месяцев).

- Стартовал в 2006 году, ежемесячно откладывал по 3 тыс. руб. в месяц, покупал российские дивидендные акции. В 2020 году добавился «доход от блогерской деятельности» (первые два года Дзен, затем все перешло в Телеграмм), который целиком идет на пополнение Кубышки.

- 10 октября мне исполнилось 55 лет. Мои родители вышли на пенсию в 55 лет. Поэтому я начал задумываться над тем, чтобы начать платить себе «пенсию» с октября 2024 года.

- В октябре 2024 года получил первый «пенсион» 17 300 руб. Методика расчета суммы дана мной в предыдущей статье (очень подробно):

4. В ноябре-декабря 2024 года выплатил себе из ПФ Кубышка, соответственно, вторую и третью ежемесячную «пенсию» 17300 руб.

5. На 2025 год пересчитал по формуле свое «пособие»:

( Читать дальше )

🔔 Чему меня научили рынки за 17 лет работы?

- 01 февраля 2025, 21:11

- |

Только вдумайтесь – 17 лет я гипнотизирую графики, сопровождаю сделки и наблюдаю за рынком. Чего только не видел и в каких ситуациях не бывал. Вот простые, но проверенные кровью и потом правила, которые реально работают:

🚀 1. Капитал – важнее прибыли

❌ Никогда не отыгрывайтесь.

❌ Не пересиживайте убытки.

✅ Ждите свой сетап, особенно после серии минусов.

📊2. Система важнее психологии

Да, дисциплина решает многое, но алгоритм действий – это ваш фундамент. Если у вас есть четкие правила, эмоции не смогут вас сломать.

📉3. Ожидания ничего не значат, а сопровождение – всё

Разметка может измениться. Если вы не умеете сопровождать позицию, то либо выйдете раньше времени, либо упустите хорошее движение.

📅 4. Рынок был вчера, есть сегодня, будет завтра

Не нужно торговать ради торговли. Не лезьте в рынок, если нет четкого сигнала – лучше упустить сделку, чем потерять деньги.

⚡ 5. Простота – залог успеха

Чем проще стратегия, тем лучше. Если ваши правила понятны даже ребенку – значит, у вас хорошая система.

( Читать дальше )

Власти придется сделать выбор между двумя сценариями для российской экономики

- 01 февраля 2025, 19:12

- |

Ничего не вижу, ничего не слышу, ничего никому не скажу

Далее основные положения статьи Олега Вьюгина, в прошлом — заместитель министра финансов, первый заместитель председателя Центрального банка РФ, глава Федеральной службы по финансовым рынкам.

Текущая ситуация в российской экономике характеризуется высокими темпами роста цен, несмотря на продолжающееся уже больше года повышение ставки Центробанка, и — одновременно — ростом ВВП, за которым скрывается диспропорция в росте производства продукции военного назначения и другой ассоциированной с военными нуждами продукции, с одной стороны, и стагнации выпуска в отраслях гражданского производства — с другой.

Инфляционное давление начало расти после запуска первого бюджетного стимула в 2022 году, что выразилось в резком росте расходов федерального бюджета, которые единовременно увеличились на 27%.

Вторым ключевым шагом, направленным на увеличение бюджетных расходов, стала, по сути, отмена «бюджетного правила», которое ограничивало использование нефтегазовых доходов (НГД) уровнем цены примерно в $45 за баррель.

( Читать дальше )

Инвестиции полны парадоксов.

- 01 февраля 2025, 16:20

- |

1. Парадокс прибыли и убытков

Это парадокс из области математики, но для тех, кто не прогуливал алгебру в 6 классе, это просто очевидность. Другое дело, что об этом парадоксе мы не всегда помним. Звучит он так: «Если вы получили убыток 10%, то для получения прибыли недостаточно заработать 10%».

✔️Смотрите на примере. Сегодня акция Газмяса стоит 1000 рублей. Завтра она падает на 10%, а послезавтра – растёт на 10%. Вопрос: сколько она будет стоить? Если ваш ответ – 1000, то идите в 6 класс, т.к. это неверно. Потому что 1000 – 10% = 900. А 900 + 10% = 990.

Чтобы выйти из просадки, скажем, в 40%, вам нужно получить 67% прибыли. А из просадки в 70% прибыль должна быть 233%.

Верно и обратное. Чем выше ваш доход, тем меньше (в процентах) требуется, чтобы его «съесть». Например, при росте портфеля на 80% для «съедения» прибыли достаточно падения на 44%.

2. Парадокс роста

🔼Рост всегда идёт сначала медленно, а затем быстро. Я о росте капитала. И о силе сложного процента. Первоначально рост идёт небольшой, но затем график стремится вверх, и доход приобретает экспоненциальный рост. А реинвестирование добавляет ему реактивного топлива.

( Читать дальше )

10 российских компаний, которые будут платить дивиденды в 2025 году

- 31 января 2025, 08:42

- |

Закончился зимний дивидендный сезон. Ближайшие дивиденды ожидаются только весной.

Посмотрел компании, которые могут в 2025 году заплатить максимальную единовременную выплату дивидендов своим акционерам. Данные основаны на прошлых выплатах и предварительных данных о финансовых показателях (сервисы доход и смартлаб в помощь). Необходимо учитывать что величина дивиденда может быть скорректирована или отменена по решению совета директоров компании.

1. Сургутнефтегаз-ап

Величина дивиденда (прогноз) — до 10 ₽ (до 17%)

Стоимость акции — 58,945 ₽

Закрытие реестра — июль

2. Сбербанк

Величина дивиденда (прогноз) — до 36 ₽ (до 12,8%)

Стоимость акции — 282,07 ₽

Закрытие реестра — июль

3. Лукойл

Величина дивиденда (прогноз) — до 677 ₽ (до 9,4%)

Стоимость акции — 7164,5 ₽

Закрытие реестра — май-июнь

4. Россети Центр и Приволжье

Величина дивиденда (прогноз) — до 0,0425 ₽ (до 12,4%)

Стоимость акции — 0,3722 ₽

Закрытие реестра — июнь

5. Россети Центр

( Читать дальше )

Замещение российского природного газа на мировом рынке: анализ выпадающих объемов и потерь доходов

- 30 января 2025, 13:01

- |

Ранее опубликованные материалы о том, как США удалось заместить российский природный газ на мировом рынке, вызвали повышенный интерес. Учитывая спрос на подобные исследования, предлагаю более детальный анализ выпадающих объемов экспорта газа из России (трубопроводного и СПГ) и их стоимостного выражения.

Источники данных и методология

В представленных ниже данных (см. прикрепленную презентацию) отражены объемы экспорта природного газа (ПГ) и сжиженного природного газа (СПГ) из России с 2015 по 2024 гг… До 2021 года в расчетах использованы официальные данные ЦБ РФ.

После 2021 года официальная статистика отсутствует, поэтому применены данные из открытых источников (ссылки прилагаются).

Для систематизации информации объемы экспорта пересчитаны в миллиарды кубических метров (млрд куб. м).

Принятый коэффициент конверсии СПГ в газообразное состояние:

- 1 млн куб. м СПГ = 0,6 млрд куб. м газа.

- Если в источнике объем СПГ указан в миллионах тонн, то применяется коэффициент 1,36 для перевода в газообразное состояние.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал