Избранное трейдера MPlus

❗️Ещё вопрос по РЕПО с ЦК. Если все ж брокер даст мне доступ к стакану РЕПО: смогу ли я отдать в РЕПО свои бумаги?

- 12 ноября 2021, 14:56

- |

Ну и другие вопросы:

Могу ли я в РЕПО мои бумаги отдать и получить процент:

1.) какие бумаги? (особенно облигации и голубые фишки)

2.) какой процент можно получить?

3.) что захочет взять брокер?

4.) какая ликвидность?

5.) на какой срок? должен ли я следить за сроками(если они короткие) и стыковать их самостоятельно?

6.) с какой суммы (у меня) брокер может заинтересоваться?

Могу ли я в РЕПО мои свободные деньги отдать и получить процент:

Здесь проще: на какой срок и под какой процент? Ну и тот же вопрос: от какой суммы это заинтересует брокера и что захочет брокер взять себе?

- комментировать

- ★3

- Комментарии ( 20 )

Секрет успеха биржи СПб и чем она так интересна?

- 07 ноября 2021, 13:47

- |

Учитывая общий настрой площадки к конкурсам и реакциям на посты, я попытался абстрагироваться от призового фонда, и попытаться написать что-то действительно интересное/полезное/увлекательное.

В чем успех биржи СПб?

Санкт-Петербургская биржа дает возможность российским инвесторам покупать акции иностранных компаний. Торги производятся в долларах.

Раньше с этим было сложно: клиенты должны были иметь статус квалифицированного инвестора либо заключать договор с иностранным брокером.

Сейчас можно открыть счет у российского брокера с доступом на Санкт-Петербургскую биржу и покупать иностранные акции.

На СПб бирже больше представлено более 1600 иностранных акций (Мосбиржа недавно тоже запустила торги иностранщиной, но пока бумаг меньше и все торги производятся в рублях)

Совсем недавно биржа разработала биржевой индекс интереса розничных инвесторов – SPB100, который представляет усредненный портфель ретейл-инвестора, который инвестирует в акции международных компаний на СПБ Бирже.

( Читать дальше )

ФРС сворачивает стимулирование, но рынок акций вырос, а не упал! И вот почему

- 05 ноября 2021, 10:43

- |

В этом посте постараюсь максимально понятно объяснить, что сейчас происходит. Глава федрезерва США позавчера объявил о переходе к tapering.

Tapering («постепенное ослабление» или «торможение») — процесс замедления темпов покупки активов Федеральной Резервной Системой США, ознаменовывающий начало сворачивания политики «количественного смягчения» (Quantitative easing, QE).

Возможно, вам стало сейчас совсем-совсем ничего непонятно! Так что предлагаю вернуться на 1,5 года назад и разобраться с тем, как мировая экономика оказалась в такой позиции, в которой она есть сейчас, откуда во всём мире появилась инфляция, почему автомобили и стройматериалы в Усть-Застойске подорожали в несколько раз, причем здесь ФРС и почему рынки акций всего мира растут, а вообще-то должны падать (нет, не должны).

Разгон

У ФРС США есть этакий чудо-инструмент, от которого буквально зависит вся мировая экономика — базовая процентная ставка Федрезерва. Это не значит, что центробанки других стран не так важны — вовсе нет. Их решения также значительны, но США — крупнейшая экономика мира, этот факт не оспорить, так что всё происходящее там неизбежно влияет на весь мир.

( Читать дальше )

Санкт-Петербуржская биржа. Три факта, которые заставляют меня задуматься.

- 02 ноября 2021, 20:42

- |

1. Лет пять тому назад я обратился к своему менеджеру-консультанту от одной брокерской компании, название которой состоит из трех букв. «Хочу попробовать поторговать иностранными бумагами через биржу СПБ. У вас есть такое предложение или тариф?» Менеджер сказал, что не знает и разберется. Через несколько дней я позвонил и напомнил ему, но толку не было. На третьем обращении к менеджеру я услышал: «Такого предложения у нас нет. Да и зачем вам это? У них большие спреды и низкая ликвидность.» Так я забросил свои попытки поближе познакомиться с Санкт-Петербуржской биржей.

2.Недавно была новость, что IPO Санкт-Петербуржской биржи не получилось провести в США. Со слов неназванных источников — причина в том, что ценные бумаги компании хранятся в филиале на Кипре российской инвестиционной компании «Фридом Финанс». Юристы в США могли увидеть в этом обстоятельстве значительные риски. По

( Читать дальше )

Почему падают доходности долгосрочных казначейских облигаций США?

- 02 ноября 2021, 18:02

- |

Рынок ожидает объявление о сокращении монетарного стимулирования (QE) в эту среду. Несмотря на это, длинные облигации США (10+ лет) не падают, а наоборот, показывают динамичный рост — то есть их доходности снижаются!

Почему так? Не должно ли сокращение покупок облигаций ЦБ США означать как раз обратное: цены облигаций должны падать, поскольку спрос на них (со стороны ФРС как основного покупателя) снизится?

Причина такого движения рынка в том, что ФРС действует вместе с экономическим циклом: когда регулятор видит стабильно положительный рост экономики, поддержку начинают сворачивать, чтобы избежать перегрева в виде инфляции. ФРС таким образом реагирует на уровень роста экономики и инфляции в моменте.

Рынок же закладывает в цену облигаций не только текущую инфляцию и рост экономики, но и свой прогноз этих цифр на годы вперёд.

Поэтому сокращение скупки облигаций, а также возможное повышение ставки инвесторы воспринимают как фактор замедления роста экономики и инфляции в будущем.

( Читать дальше )

Invest Planner — бесплатный сервис учёта и аналитики инвестиций

- 02 ноября 2021, 14:54

- |

Хочу поделиться с вами историей создания бесплатного сервиса учета инвестиций Invest Planner, а также, рассказать о том, что он умеет и чем будет полезен.

Мы много лет специализируемся на туристической сфере и занимается разработкой соответствующих продуктов.

Но в 2020, все пошло не так, как мы планировали и у нас неожиданно появилось много свободного времени. Пока туризм стагнировал, мы решили провести время с пользой.

К тому моменту, когда миллионы физиков ломанулись на фондовый рынок, многие из нас уже интересовались инвестициями и были погружены в тему.

Брокерские счета были открыты у нас у разных брокеров и мы видели, что никто из них не дает нормальной аналитики.

В интернете мы нашли сервисы учета инвестиций, но либо они были бесплатными и по факту являлись просто записной книжкой со списком активов, либо же были платными, но функционала все равно не хватало.

( Читать дальше )

Законные способы кинуть держателей облигаций, без банкротства организации. Или о том, как я чуть было не потерял 1 миллион рублей.

- 31 октября 2021, 00:54

- |

В данном посте я не только попытаюсь рассказать о том КАК КИДАЮТ владельцев облигаций, но и проведу краткий ликбез, на что нужно обращать внимание при их покупке. Так что если лекбез вам не интересен, сразу ищите выделенное жирным шрифтом. Поверьте, далеко не все знают о том, о чем я вам расскажу.

В последние несколько лет все больше и больше людей несет свои деньги на фондовый рынок. Причин этому много …, и они всем известны. Государство всячески стимулирует это процесс, давай возможность гражданам получать налоговый вычет по ИИС. Многие несут свои деньги на биржу в надежде получить «свои» 52 тыс. руб. от государства (13% от 400 тыс. руб.), плюс получить дополнительный доход, не рискуя своими деньгами.

Возможно ли это? ДА, ВОЗМОЖНО!!! Так думают многие, когда открывают ИИС – можно купить облигации!!! Ведь по облигации предполагают БЕЗУСЛОВНЫЙ возврат денежных средств. Так думают многие…

НО ОНИ ОШИБАЮТСЯ. И речь идет вовсе не о банкротстве предприятия, облигации которого вы купили.

( Читать дальше )

Есть ли будущее у Apple? 5 причин не покупать

- 29 октября 2021, 10:45

- |

С начала 2020 года акции AAPL выросли в 3 раза, что делает эту компанию одной из лидеров по темпам роста. Именно на эту компанию сделал в свое время ставку Уоррен Баффет — доля в портфеле Berkshire Hathaway более 40%.

Но есть ли у Apple потенциал для дальнейшего роста?

Выручка за 2021 год (компания закрывает финансовый год в сентябре) выросла на 33%. Прибыль выросла в 1,5 раза.

Квартальный отчет в целом примерно на уровне конценсус прогнозов аналитиков.

( Читать дальше )

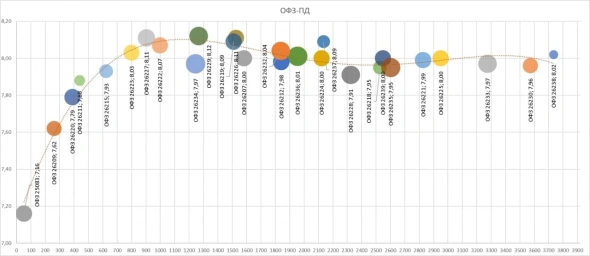

PRObondsмонитор. ОФЗ. "Жить будем плохо, но недолго"

- 26 октября 2021, 07:24

- |

График индекса чистых цен гособлигаций RGBI, источник https://www.moex.com/ru/index/RGBI/technical/

Падение котировок отечественных рублевых облигаций произошло повсеместно. Корпоративный первый эшелон за последние 2,5 недели снизился на наименьшие 0,25% по котировкам, ВДО упали в среднем на 0,75%, субфедеральные бумаги на процент. Особенно заметно бумаги падали в преддверии и после повышения ключевой ставки до 7,5% в прошедшую пятницу.

Особенно же пострадали ОФЗ. За 2,5 недели падение в среднем на 2% по цене. Доходность 3-летних бумаг – 8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал