SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Black Rock

Кто выиграл от кризиса?

- 16 августа 2014, 15:54

- |

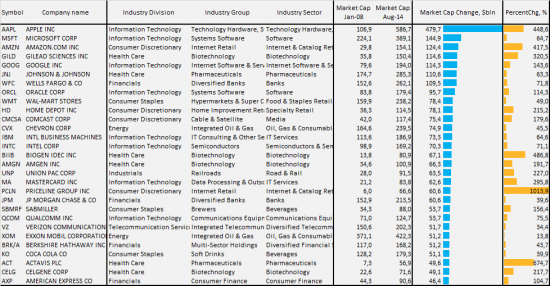

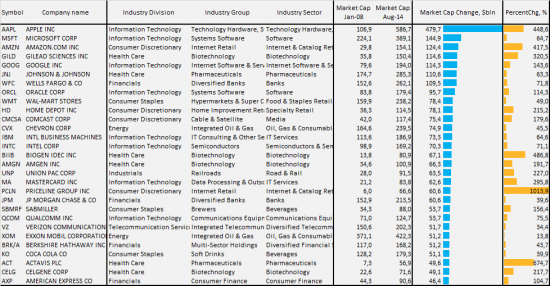

В таблице я выбрал компании, которые увеличили свою капитализацию по сравнению с началом 2008 г. на 50 млрд. долларов и более. Таких оказалось 29. Обращает на себя внимание значительная относительная доля компаний сектора биотехнологий и фармацевтики. Также, значительный приток денег произошел в компании IT-сектора.

Таким образом, уже из этой таблички становится очевидно, что посткризисная экономика США привлекает максимум денег прежде всего в высокотехнологичные отрасли — IT, биотех, фармацевтику. Особенно впечатляет превращение маленьких до кризиса биотехнологических компаний в буквально гигантов с капитализацией в десятки миллиардов долларов. Пока мейнстрим-медиа обсуждают крах доллара, политику ФРС, жуют геополитическую жвачку, а страны третьего мира заняты виртуальной борьбой с ветряными мельницами и реальной борьбой с самими собой, в реальной жизни альфа-экономики происходит становление целых новых отраслей, с колоссальными оборотами и колоссальными возможностями для инвестирования. Просто невозможно не запостить графики таких компаний как Gilead Sciences (рост с 2008 г. на 320%), Actavis (+675%!), Biogen (+486%!).

( Читать дальше )

Таким образом, уже из этой таблички становится очевидно, что посткризисная экономика США привлекает максимум денег прежде всего в высокотехнологичные отрасли — IT, биотех, фармацевтику. Особенно впечатляет превращение маленьких до кризиса биотехнологических компаний в буквально гигантов с капитализацией в десятки миллиардов долларов. Пока мейнстрим-медиа обсуждают крах доллара, политику ФРС, жуют геополитическую жвачку, а страны третьего мира заняты виртуальной борьбой с ветряными мельницами и реальной борьбой с самими собой, в реальной жизни альфа-экономики происходит становление целых новых отраслей, с колоссальными оборотами и колоссальными возможностями для инвестирования. Просто невозможно не запостить графики таких компаний как Gilead Sciences (рост с 2008 г. на 320%), Actavis (+675%!), Biogen (+486%!).

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 43 )

FAQ по системе Романа Андреева

- 06 августа 2014, 11:00

- |

Если кто-то не знает Романа, вот ссылка на профиль: smart-lab.ru/profile/RomanAndreev/

Собирал информацию для себя, перечитывая блог с начала, но в связи с тем, что в ветке появляется много новичков и задаются почти однотипные вопросы, решил выложить для всех.

Для новеньких в блоге

В таблице, все что относится к системной среднесрочной трендовой торговле. Прочитайте первый пост Романа smart-lab.ru/blog/135947.php и информацию о системе ниже — думаю, вопросов не должно остаться.

Стоп в таблице — это просто стоп-заявка для переворота позиции. Если по итогам стопа образовалась прибыль — значит это был тейк-профит, если убыток — стоп-лосс. Для бумаг, по которым произошел переворот, прибыль/убыток по предыдущей позиции указывается в столбце P/L%

В комментариях Роман также озвучивает уровни для внутридневной торговли — это расчетные уровни стопов, за которыми охотятся крупные игроки, создавая движения на рынке. Если решите торговать эти уровни -

( Читать дальше )

Собирал информацию для себя, перечитывая блог с начала, но в связи с тем, что в ветке появляется много новичков и задаются почти однотипные вопросы, решил выложить для всех.

Для новеньких в блоге

В таблице, все что относится к системной среднесрочной трендовой торговле. Прочитайте первый пост Романа smart-lab.ru/blog/135947.php и информацию о системе ниже — думаю, вопросов не должно остаться.

Стоп в таблице — это просто стоп-заявка для переворота позиции. Если по итогам стопа образовалась прибыль — значит это был тейк-профит, если убыток — стоп-лосс. Для бумаг, по которым произошел переворот, прибыль/убыток по предыдущей позиции указывается в столбце P/L%

В комментариях Роман также озвучивает уровни для внутридневной торговли — это расчетные уровни стопов, за которыми охотятся крупные игроки, создавая движения на рынке. Если решите торговать эти уровни -

( Читать дальше )

Отличный вебинар Правильная Неправильная сделка

- 25 июля 2014, 07:10

- |

надеюсь многим поможет

срач оставить при себе

Проект «Разумный инвестор». Запись #10, часть 4: состав портфеля продолжение.

- 20 июля 2014, 22:23

- |

Проблема в том, что, не рискуя, мы рискуем в сто раз больше.

Начало – 1 часть, 2 часть, 3 часть

...

2) Венчур.

Про свою венчурную инвестицию я уже написал не мало…))

Правда, это многим не нравится?! Только почему?!

УК Арсагера – делает очень полезное дело! Занимается повышением финансовой грамотности и отстаиванием прав акционеров в России! То есть делает очень хорошее для всех нас.

Так в чем причина негатива к данной компании? Где, когда и в чем она обманула хоть кого-нибудь ?

Команда профессионалов отлично выполняет свою работу – ПИФы делают «альфу»! Плюс активная позиция компании в отстаивании прав акционеров. То, что сейчас делает Арсагера – в будущем будет работать на всю страну!

( Читать дальше )

О кодексе ПСЧД Арсагеры.

- 15 июля 2014, 23:26

- |

Одновременно с выходом в мае 2014 года кодекса корпоративного управления ЦБ РФ в информационном пространстве появился документ под названием Кодекс ПЧСД (профессионального члена совета директоров), разработанный управляющей компанией Арсагера. Александр Шадрин, член СД УК «Арсагера» с 2014 года любезно подарил мне печатное издание данного документа и попросил высказать мнение о нем.

Здесь, по мере возможности, я сформулировал свое видение данного документа.

( Читать дальше )

Здесь, по мере возможности, я сформулировал свое видение данного документа.

- Общие замечания. Назначение кодексов.

( Читать дальше )

Кто хотел статистики за 15 лет по индексу РТС ??? Держите!!!

- 10 июля 2014, 17:12

- |

Добрый день, друзья.

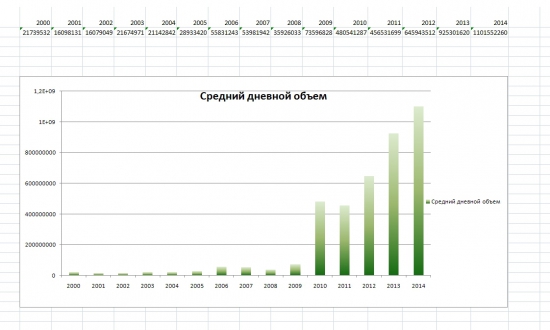

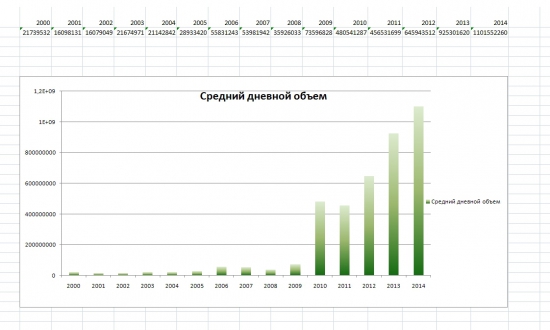

В комментариях прошлого топика ( http://smart-lab.ru/blog/192285.php ), кто то из коллег — трейдеров посеял зерно сомнения, что для сводной статистики — мало данных. Считать якобы надо лет за 15. Поэтому решил я копнуть поглубже.

Вот, что из этого вышло:

1. Для начала решил посмотреть общую картину по индексу РТС с начала 2000 года по текущую дату. Провел некоторые расчеты, которые выразил графически.

Итак:

( Читать дальше )

В комментариях прошлого топика ( http://smart-lab.ru/blog/192285.php ), кто то из коллег — трейдеров посеял зерно сомнения, что для сводной статистики — мало данных. Считать якобы надо лет за 15. Поэтому решил я копнуть поглубже.

Вот, что из этого вышло:

1. Для начала решил посмотреть общую картину по индексу РТС с начала 2000 года по текущую дату. Провел некоторые расчеты, которые выразил графически.

Итак:

( Читать дальше )

Для тех, кто хочет начать инвестировать...

- 04 июля 2014, 00:33

- |

«Чувствуя себя измученными [от глобального финансового кризиса], они продали акции и положили оставшиеся деньги в банк".

«На этой неделе, когда индексы Dow Jones Industrial Average и S&P 500 оказались на новых максимумах, миссис Уайт и ее муж наняли финансового советника и снова погрузились в рынок. «Нас больше всего расстраивало то, что наши деньги не работали, пока S&P 500 шел вверх», — сказала миссис Уайт, 39-летний дерматолог из Хьюстона. «Мы просто не хотели остаться в стороне».

Сегодня Тимофей Мартынов опубликовал серию постов по теме инвестирования.

Очень рад за Тимофея!!! Успехов в инвестициях!!!

( Читать дальше )

Про волатильность

- 28 июня 2014, 21:44

- |

Объясню во-первых, почему волатильность — это крайне важно для тех кто делает деньги на бирже.

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

- в период низкой волатильности народ начинает брать большой риск в т.ч. кредитное плечо, поэтому это рано или поздно заканчивается плачевно, но прежде чем долбанет, может копиться еще достаточно долго

- много надежды на то, что вола начнет расти после того как центральные банки начнут повышать ставки (обычно пузыри взрываются на после ужесточения монетарной политики)

- ну или случайное неожиданное геополитическое риск-событие

- вола по основным валютным парам минимальная за всю историю — торговать ими практически бессмысленно (только это мало кто понимает из тех кто торгует на форексе)!

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал