SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Pafnutiy

2011 vs 2008

- 07 августа 2011, 19:14

- |

- Еще 31 июля 2008 рынок был выше 200,000.

- К 6 августа 2008 рынок упало до отметки 175,000 пунктов.

- К 16 сентября 2008 рынок уже достиг отметки в 100,000 пунктов.

До апокалипсиса 16 сентября на рынке было 7 существенных коррекций:

- 2,5 дня +8,4% 15,800 пунктов

- 1,5 дня +8,7% 15,000 пунктов

- 4 дня +11,2% 20,500 пунктов

- 2 дня +6,7% 11,000 пунктов

- 5 дней +11,6% 17,500 пунктов

- 2 дня +13,5% 18,500 пунктов

- 2 дня +13%, 16,500 пунктов

Вам показалось рынок сильно упал на прошлой неделе?

- На прошлой неделе рынок упал на 12,5% примерно с 200 до 176.

- Падали 4 дня подряд.

- За 7 дней конца июля 2008 рынок упал на 16,5%. Это было самое затяжное падение.

- Далее рынок падал сериями по 3-4 дня, которые чередовались коррекциями.

- Пока не скажу, что 2011 сильно походит на 2008

- Больше похоже на это:

- комментировать

- ★9

- Комментарии ( 54 )

Планшет

- 05 августа 2011, 23:04

- |

Подсажите пожалуйча, кто нить торговал квик на планшете?, если да то на какой модели, сразу оговорюсь, что после сегодняшней недели я хочу прирбрести экономичный планшет) не апл))

Трейдер готов застрелиться из-за лосей. Грустно :(

- 05 августа 2011, 19:39

- |

На одном из известных форумов при таком рыночном расколбасе с человеком случилась трагедия.

Я вчера прочитал ее и как то стало больно ребята за всех нас торговцев. Как то оно все печально заканчивается.

Этот трейдер торгует уже много лет, последние годы строил сложные опционные схемы и торговал как мне казалось вполне удачно, но я не знал всей истории целиком.

Впрочем ознакомьтесь:

( Читать дальше )

Я вчера прочитал ее и как то стало больно ребята за всех нас торговцев. Как то оно все печально заканчивается.

Этот трейдер торгует уже много лет, последние годы строил сложные опционные схемы и торговал как мне казалось вполне удачно, но я не знал всей истории целиком.

Впрочем ознакомьтесь:

( Читать дальше )

Чередование дней. Инертность рынка. Статистика fRTS за 03.08.05-01.08.11

- 04 августа 2011, 22:02

- |

(часть 1)

(часть 2)

Как долго может длиться тренд? Сколько дней могут идти друг за другом с одним знаком?

Чтобы ответить на этот вопрос, я разложил все торговые дни на положительные и отрицательные, а также выделил их чередование.

Рекорд по продолжительности подряд идущих положительных дней принадлежит периоду со 2.09.2009 по 16.09.2009. Рост продолжался подряд 11 торговых дней!

Данный интервал отрылся 2 сентября на отметке 102 850 и закрылся на 123 735. Рынок вырос на 20,3%.

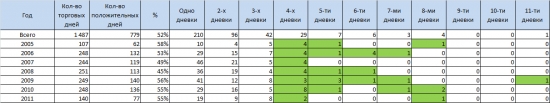

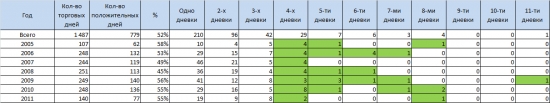

Таблица с положительными днями.

За довольно короткую историю фьючерса на РТС помимо 11-ти дневного рекордного периода также наблюдались еще 4 восьмидневных марафона вверх, которые заканчивались следующими датами: 05.12.2005, 05.04.2010, 10.11.2010, 05.07.2011

Рекорд по падению составляет «всего лишь» 7 дней! Но повторялось такое 3 раза, правда все они до 2009 года. Максимальная просадка, как вы понимаете, была в кризисный 2008-й год. С 224 020 до 196 890, или на 12,1%

( Читать дальше )

(часть 2)

Как долго может длиться тренд? Сколько дней могут идти друг за другом с одним знаком?

Чтобы ответить на этот вопрос, я разложил все торговые дни на положительные и отрицательные, а также выделил их чередование.

Рекорд по продолжительности подряд идущих положительных дней принадлежит периоду со 2.09.2009 по 16.09.2009. Рост продолжался подряд 11 торговых дней!

Данный интервал отрылся 2 сентября на отметке 102 850 и закрылся на 123 735. Рынок вырос на 20,3%.

Таблица с положительными днями.

За довольно короткую историю фьючерса на РТС помимо 11-ти дневного рекордного периода также наблюдались еще 4 восьмидневных марафона вверх, которые заканчивались следующими датами: 05.12.2005, 05.04.2010, 10.11.2010, 05.07.2011

Рекорд по падению составляет «всего лишь» 7 дней! Но повторялось такое 3 раза, правда все они до 2009 года. Максимальная просадка, как вы понимаете, была в кризисный 2008-й год. С 224 020 до 196 890, или на 12,1%

( Читать дальше )

Принятие убытка и последующие размышления.

- 04 августа 2011, 21:51

- |

Я признал свой лонг по S&P ошибкой, убыток был гигантским, около 3% с 3-м плечом, итого почти 10% от счета за 3 дня, но я его принял… и мне сейчас так спокойно)) Так жалею, что не принял его раньше.

Еще пару недель назад доходность с начала года была 50%, две неудачные сделки (одна из них — лонг сипи по 1285, вторая — по евро/баксу не помню что делал, но тогда убыток был около 15% за три часа) и доходность теперь 30%, но по доходности явно разворот, как бы не потерять свои.

Поэтому я ввел ПРАВИЛА.

1) Если счет становится равным, тому, что я непосредственно внес в январе, когда впервые открыл счет, то я забираю свои деньги и забываю про трейдинг.

2) Довзносы на счет допускаются лишь после удвоения депо, до этого момента — стражайший запрет.

Теперь я знаю сколько осталось потерять, чтобы окончить карьеру, потерять эту «игрушку» навсегда… поэтому я создал файл Excel, где четко расчитываю сколько могу потерять ежедневно и сколько подряд убыточных дней осталось до конца карьеры.

( Читать дальше )

Еще пару недель назад доходность с начала года была 50%, две неудачные сделки (одна из них — лонг сипи по 1285, вторая — по евро/баксу не помню что делал, но тогда убыток был около 15% за три часа) и доходность теперь 30%, но по доходности явно разворот, как бы не потерять свои.

Поэтому я ввел ПРАВИЛА.

1) Если счет становится равным, тому, что я непосредственно внес в январе, когда впервые открыл счет, то я забираю свои деньги и забываю про трейдинг.

2) Довзносы на счет допускаются лишь после удвоения депо, до этого момента — стражайший запрет.

Теперь я знаю сколько осталось потерять, чтобы окончить карьеру, потерять эту «игрушку» навсегда… поэтому я создал файл Excel, где четко расчитываю сколько могу потерять ежедневно и сколько подряд убыточных дней осталось до конца карьеры.

( Читать дальше )

Медведям стоит взять паузу

- 04 августа 2011, 14:47

- |

За последние дни, рынок хорошо провалился, в частности, любимый инструмент спекулянтов, фьючерс на индекс РТС, RIU просел на 13 тыс. пунктов, с 200 700 до 187 600 сегодня. На мой взгляд, волна падения получилась вполне приличная и те, кто держал шорты, могут праздновать победу. Считаю, что в данный момент, можно фиксировать прибыль по спекулятивным шортам и ждать контратаку быков и отскок рынка с текущих уровней.

Ориентиром для движения рынка, будет выходящая в США статистика и решение ЕЦБ и Банка Англии по ставке. Позитивные новости, поддержат быков с отскоком, негативные напротив способны провалить рынок еще больше. Спекулянтам, стоит держать «руку на пульсе», в случае если фон будет позитивным, есть смысл в спекулятивных покупках, если наоборот, то вновь нужно будет входить в короткие позиции, при провале фьючерса на индекс РТС ниже 187 000.

Инвесторам, торгующим позиционно, можно продолжать удерживать короткие позиции, поскольку отскок, будет носить технический характер и даже если статистика в США будет позитивной, данный позитив можно будет рассматривать как локальное улучшение ситуации. Вцелом же, считаю, что ситуация в экономике в ближайшие месяцы будет

( Читать дальше )

Ориентиром для движения рынка, будет выходящая в США статистика и решение ЕЦБ и Банка Англии по ставке. Позитивные новости, поддержат быков с отскоком, негативные напротив способны провалить рынок еще больше. Спекулянтам, стоит держать «руку на пульсе», в случае если фон будет позитивным, есть смысл в спекулятивных покупках, если наоборот, то вновь нужно будет входить в короткие позиции, при провале фьючерса на индекс РТС ниже 187 000.

Инвесторам, торгующим позиционно, можно продолжать удерживать короткие позиции, поскольку отскок, будет носить технический характер и даже если статистика в США будет позитивной, данный позитив можно будет рассматривать как локальное улучшение ситуации. Вцелом же, считаю, что ситуация в экономике в ближайшие месяцы будет

( Читать дальше )

Ударные дни. Статистика 03.08.05 - 01.08.11

- 04 августа 2011, 12:09

- |

Продолжаю публиковать статистические выкладки по fRTS за период с 3.08.2005 по 01.08.2011 года

(Начало здесь)

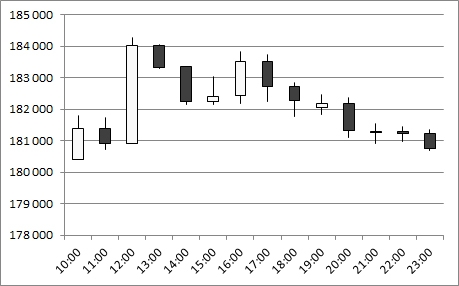

Сегодня рассмотрим более внимательно так называемые «ударные дни».

Напомню, что при поверхностном анализе было выявлено 250 УД из 1 487 торговых дней, а это 17% или почти каждый 6 день.

На самом деле, это не совсем ударные дни в распространенном понимании, а просто направленные дни, когда цена в течение дня ни разу не пересекла цену открытия. Но при таком подходе и вот такой день попадает под это определение:

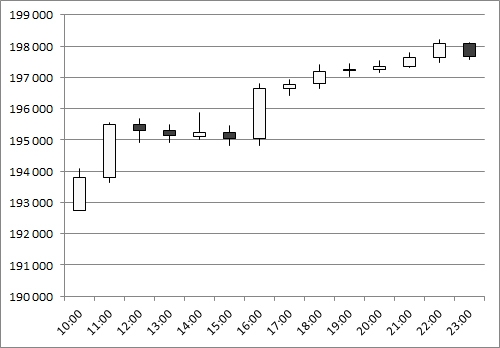

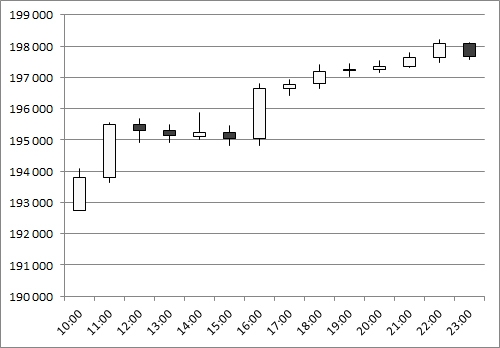

24 июня 2011 года

Технически – направленное движение вверх, но с УД никак ассоциируется, тем не менее, такие дни попали в «список 250»

В таком случае с 250-ти дней имеем 77 «настоящих» УД, а это уже всего лишь 5% или каждый 20-й день. Не так густо, согласитесь. Возможно ли построить систему только на УД? Возможно, но точно такие дни придется подождать…

Видим, что по количественному показателю явное преимущество у быков. 50 против 27. Говорит о том, что покупатели более уверены в завтрашнем росте, нежели быки — в падении. И еще если вы в лонге, и видите, что цена на фьючерс «трендово» растет, то сидите до конца дня. Вероятность, что при закрытии цена будет максимальна, достаточно высока. И если наоборот, вы в шорте и цена «трендово» падает, то ищите точки выхода до закрытия дня.

По качественному показателю медведи почти в два раза опережают быков. Среднее падение более 7 500 пунктов! Конечно большой вклад дает 2008-й год, но даже если посмотреть на 2010-2011 – это не менее 5,5 тысяч пунктов! Поэтому падение так любимо многими внутридневными трейдерами! Но как показывает статистика такой «халявы» не очень много, даже в панический 2008-й всего 8 дней. Но эти дни остаются в сердцах многих…

Из всех месяцев выделяется сентябрь. Наибольший % всех УД был именно в сентябре. Не было еще ни одного сентября с 2005 года без УД.

Стоит отметить, что и в этом случае 2009 г был пиковым. Рассвет теории УД :) Даже кризисный и очень волатильный 2008-й год не так богат на УД.

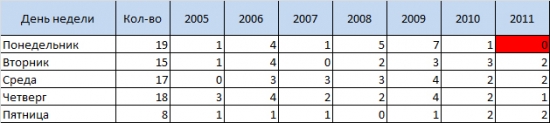

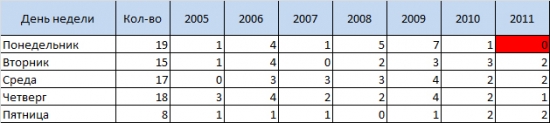

В любой! Это не возможно предсказать используя статистику. В общем количестве явный аутсайдер – пятница, но в 2010 и в 2011 годах – пятница наравне с другими днями. В целом видно, что здесь предпочтений нет. Но стоит отметить что в этом году не было ни одного ударного понедельника. Скорее всего он нас еще ожидает, еще не вечер J

Это мы проанализировали «чистые» УД. Но мы упустили из вида такие, дни, когда high или low последней часовой свечи не является самой высокой или самой низкой ценой дня, но при этом закрытие дня происходит на уровнях близких к хаям/лоям.

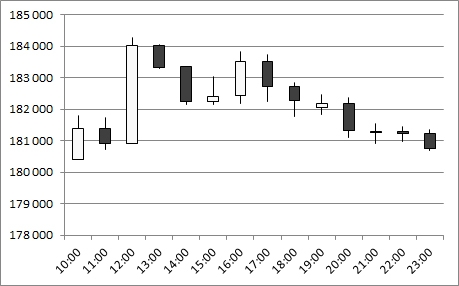

Например, такой день:

07.07.2011

Но это уже в следующий раз…

(Начало здесь)

Сегодня рассмотрим более внимательно так называемые «ударные дни».

Напомню, что при поверхностном анализе было выявлено 250 УД из 1 487 торговых дней, а это 17% или почти каждый 6 день.

На самом деле, это не совсем ударные дни в распространенном понимании, а просто направленные дни, когда цена в течение дня ни разу не пересекла цену открытия. Но при таком подходе и вот такой день попадает под это определение:

24 июня 2011 года

Технически – направленное движение вверх, но с УД никак ассоциируется, тем не менее, такие дни попали в «список 250»

- Зададим еще один параметр УД – high или low последней часовой свечи (исследую 1H) должен быть самой высокой или самой низкой ценой дня.

В таком случае с 250-ти дней имеем 77 «настоящих» УД, а это уже всего лишь 5% или каждый 20-й день. Не так густо, согласитесь. Возможно ли построить систему только на УД? Возможно, но точно такие дни придется подождать…

Видим, что по количественному показателю явное преимущество у быков. 50 против 27. Говорит о том, что покупатели более уверены в завтрашнем росте, нежели быки — в падении. И еще если вы в лонге, и видите, что цена на фьючерс «трендово» растет, то сидите до конца дня. Вероятность, что при закрытии цена будет максимальна, достаточно высока. И если наоборот, вы в шорте и цена «трендово» падает, то ищите точки выхода до закрытия дня.

По качественному показателю медведи почти в два раза опережают быков. Среднее падение более 7 500 пунктов! Конечно большой вклад дает 2008-й год, но даже если посмотреть на 2010-2011 – это не менее 5,5 тысяч пунктов! Поэтому падение так любимо многими внутридневными трейдерами! Но как показывает статистика такой «халявы» не очень много, даже в панический 2008-й всего 8 дней. Но эти дни остаются в сердцах многих…

- Если посмотреть на помесячную разбивку, то видно, что на лето УД приходится крайне мало. В этом году таких дней даже не было ни разу (до 1 августа)

Из всех месяцев выделяется сентябрь. Наибольший % всех УД был именно в сентябре. Не было еще ни одного сентября с 2005 года без УД.

Стоит отметить, что и в этом случае 2009 г был пиковым. Рассвет теории УД :) Даже кризисный и очень волатильный 2008-й год не так богат на УД.

- В какой день недели наиболее вероятен УД?

В любой! Это не возможно предсказать используя статистику. В общем количестве явный аутсайдер – пятница, но в 2010 и в 2011 годах – пятница наравне с другими днями. В целом видно, что здесь предпочтений нет. Но стоит отметить что в этом году не было ни одного ударного понедельника. Скорее всего он нас еще ожидает, еще не вечер J

Это мы проанализировали «чистые» УД. Но мы упустили из вида такие, дни, когда high или low последней часовой свечи не является самой высокой или самой низкой ценой дня, но при этом закрытие дня происходит на уровнях близких к хаям/лоям.

Например, такой день:

07.07.2011

Но это уже в следующий раз…

Мышление профессионального трейдера

- 04 августа 2011, 07:48

- |

Перепечатка)

Мышление профессионального трейдера-игрока.

Множество членов инвестиционного сообщества торопятся оговорить, что инвестирование — это не игра на деньги. У широкой публики азартная игра вызывает много отрицательных ассоциаций. Когда упоминается профессиональная игра на деньги, большинство людей представляет неуправляемых игроков, ищущих непомерный риск и импульсивно просаживающих свои сбережения на черный день. Но азартная игра — не обязательно «плохо» или «зло».

Действительно, профессиональные трейдеры — по существу профессиональные игроки. Вопрос лишь в выработке правильного мышления, ясного и сосредоточенного мышления профессионального игрока.

Хотя трейдинг — форма азартной игры, жизненно важно четко различать маньяков, любителей и профессиональных игроков. Страстные игроки увлечены азартной игрой. Они играют на деньги, чтобы испытать азарт и чувство эйфории. У них абсолютно нет дисциплины. Очевидно, трейдинг — не место для страстного игрока, или страстного трейдера. Но многие путают маньяка, играющего на деньги, с профессиональным игроком, хотя эти два типа игроков — полярные противоположности. Профессиональные игроки, также как профессиональные трейдеры, должны принимать риски, но они ими тщательно управляют. Они ищут высокие вероятности успешной сделки и только тогда делают ставку.

Любителей, или социальных игроков, интересуют исключительно удовольствия и развлечения. Они выделяют из бюджета определенное количество денег для игры на деньги ради развлечения, а затем, тратят их, как на фильм, концерт или спортивные соревнования. Баловство и есть баловство, так что социальному игроку не имеет смысла разрабатывать детальную стратегию выигрыша у казино, или тщательно просчитывать риски за столами блэкджека, например. В некотором роде социальные игроки получают острые ощущения в надежде встретить Леди Удачу и сорвать большой куш.

Многие начинающие трейдеры, однако, делают ошибку, применяя мышление любителя, социального игрока к трейдингу. Они рассматривают трейдинг, как развлечение. Если у Вас есть лишние деньги, такое отношение к торговле не повредит, но большинство из нас хочет сделать прибыль. А мышление любителя может быстро уничтожить ваш счет. Если Вы серьезно относитесь к трейдингу, жизненно важно изменить это мышление. Вы можете находить трейдинг приятным, но главная цель профессиональной торговли — делать прибыль. Мало того, что нужно развить выигрышные торговые навыки, но и хорошо управлять рисками, выработать дисциплину, контролировать эмоции и исполнять стратегии с наивысшей умственной отдачей.

Не входите в сделку только для того, чтобы испытать всплеск эмоций. Найдите условия с высокой вероятностью успеха и стойте в стороне, пока не сложатся условия, когда Вы можете победить. Вы должны действовать, подобно профессиональному игроку, когда он просчитывает риск. Точно так же, как в профессиональной игре, трейдинг — вопрос терпеливого ожидания вероятности. На каждом броске кубиков профессиональный игрок рискует очень немногим, чтобы иметь возможность переждать череду проигрышей. Профессиональные трейдеры также сталкиваются с полосами убытков, и жизненно важно минимизировать риск, чтобы выжить и подождать вероятности в свою пользу.

Полезно рассматривать трейдинг, как профессиональную азартную игру. Это правильная перспектива. Однако, будьте не игроком-любителем, а скорее, самим казино, которое тщательно просчитает вероятность, удостоверится, что она на его стороне и воспользуется преимуществом «закона средних чисел " для гарантии, что на большом числе сделок Вы сделаете большую прибыль. Отказываясь от любительского мышления и формируя профессиональный подход, Вы будете торговать прибыльно и последовательно.

От себя добавлю, непрофессиональный стиль поведения для интрадея:

1. Перенос позы овернайт

2. Попытка залезть в сделку на первой свече

3. Желание срочно отбить лося

4. Неспособность сделать перерыв в торгах

5. Наличие открытвх поз без возмодности наблюдения за рынком

6. Действия по чужим сигналам/мнениям

7. Отсутствие подготовки к торгвм (анализ уровней, графических моделей, ожидаемой на день статистики)

Добавляйте свои наблюдения, что еще можно отнести к «любительству» в интрадей трейдинге.

Мышление профессионального трейдера-игрока.

Множество членов инвестиционного сообщества торопятся оговорить, что инвестирование — это не игра на деньги. У широкой публики азартная игра вызывает много отрицательных ассоциаций. Когда упоминается профессиональная игра на деньги, большинство людей представляет неуправляемых игроков, ищущих непомерный риск и импульсивно просаживающих свои сбережения на черный день. Но азартная игра — не обязательно «плохо» или «зло».

Действительно, профессиональные трейдеры — по существу профессиональные игроки. Вопрос лишь в выработке правильного мышления, ясного и сосредоточенного мышления профессионального игрока.

Хотя трейдинг — форма азартной игры, жизненно важно четко различать маньяков, любителей и профессиональных игроков. Страстные игроки увлечены азартной игрой. Они играют на деньги, чтобы испытать азарт и чувство эйфории. У них абсолютно нет дисциплины. Очевидно, трейдинг — не место для страстного игрока, или страстного трейдера. Но многие путают маньяка, играющего на деньги, с профессиональным игроком, хотя эти два типа игроков — полярные противоположности. Профессиональные игроки, также как профессиональные трейдеры, должны принимать риски, но они ими тщательно управляют. Они ищут высокие вероятности успешной сделки и только тогда делают ставку.

Любителей, или социальных игроков, интересуют исключительно удовольствия и развлечения. Они выделяют из бюджета определенное количество денег для игры на деньги ради развлечения, а затем, тратят их, как на фильм, концерт или спортивные соревнования. Баловство и есть баловство, так что социальному игроку не имеет смысла разрабатывать детальную стратегию выигрыша у казино, или тщательно просчитывать риски за столами блэкджека, например. В некотором роде социальные игроки получают острые ощущения в надежде встретить Леди Удачу и сорвать большой куш.

Многие начинающие трейдеры, однако, делают ошибку, применяя мышление любителя, социального игрока к трейдингу. Они рассматривают трейдинг, как развлечение. Если у Вас есть лишние деньги, такое отношение к торговле не повредит, но большинство из нас хочет сделать прибыль. А мышление любителя может быстро уничтожить ваш счет. Если Вы серьезно относитесь к трейдингу, жизненно важно изменить это мышление. Вы можете находить трейдинг приятным, но главная цель профессиональной торговли — делать прибыль. Мало того, что нужно развить выигрышные торговые навыки, но и хорошо управлять рисками, выработать дисциплину, контролировать эмоции и исполнять стратегии с наивысшей умственной отдачей.

Не входите в сделку только для того, чтобы испытать всплеск эмоций. Найдите условия с высокой вероятностью успеха и стойте в стороне, пока не сложатся условия, когда Вы можете победить. Вы должны действовать, подобно профессиональному игроку, когда он просчитывает риск. Точно так же, как в профессиональной игре, трейдинг — вопрос терпеливого ожидания вероятности. На каждом броске кубиков профессиональный игрок рискует очень немногим, чтобы иметь возможность переждать череду проигрышей. Профессиональные трейдеры также сталкиваются с полосами убытков, и жизненно важно минимизировать риск, чтобы выжить и подождать вероятности в свою пользу.

Полезно рассматривать трейдинг, как профессиональную азартную игру. Это правильная перспектива. Однако, будьте не игроком-любителем, а скорее, самим казино, которое тщательно просчитает вероятность, удостоверится, что она на его стороне и воспользуется преимуществом «закона средних чисел " для гарантии, что на большом числе сделок Вы сделаете большую прибыль. Отказываясь от любительского мышления и формируя профессиональный подход, Вы будете торговать прибыльно и последовательно.

От себя добавлю, непрофессиональный стиль поведения для интрадея:

1. Перенос позы овернайт

2. Попытка залезть в сделку на первой свече

3. Желание срочно отбить лося

4. Неспособность сделать перерыв в торгах

5. Наличие открытвх поз без возмодности наблюдения за рынком

6. Действия по чужим сигналам/мнениям

7. Отсутствие подготовки к торгвм (анализ уровней, графических моделей, ожидаемой на день статистики)

Добавляйте свои наблюдения, что еще можно отнести к «любительству» в интрадей трейдинге.

Плевать на всё, коплю на отпуск!

- 04 августа 2011, 01:34

- |

После того, как я слил депозит на Форексе, а на ММВБ по прежнему сижу с просадкой, я решил плюнуть на всё, подкопить деньжат с помощью обычного своего вида деятельности, сделать загранпаспорт и махнуть в теплые края на пару недель. А то так и просижу всю жизнь перед монитором, пытаясь заработать. А время то уходит и моложе я не становлюсь…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал