Избранное трейдера Моргунов Петр

Самолёт: что сказал менеджмент?

- 17 декабря 2024, 22:20

- |

И снова многострадальный Самолёт. Компания на днях провела День Инвестора, где менеджмент рассказал о ситуации вокруг компании.

У меня сложилось двоякое впечатление о событии. С одной стороны, круто, что компания не оставляет инвесторов и комментирует все слухи о себе. С другой стороны, не убедили. Давайте посмотрим, что там.

1. Менеджмент довольно подробно разъяснил ситуацию с долгом, который состоит из трёх главных составляющих: займы в банках, счета-эскроу и заимствования на долговом рынке (облигации). 20% долга составляют как раз кредиты и облигации, обеспеченные ликвидными активами (в первую очередь – земельным банком).

Текущий показатель чистый долг / EBITDA – 1,3. Если считать со счетами-эскроу, то там гораздо выше (больше 2), но считать так не совсем корректно. Под конец 2025 года Самолёт планирует снизить этот показатель до 1. Как – не совсем понятно.

2. В феврале 2025 года наступает оферта по облигационному выпуску на 20 млрд рублей. Компания намерена вместо выкупа облигаций предложить более привлекательный купон, сравнимый по ставкам по депозитам. Если облигационеров это не устроит – то выпуск погасят: денег на счетах компании хватает.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

ТЕОРИЯ от BR - вы согласны?

- 24 ноября 2024, 10:27

- |

smart-lab.ru/blog/1085656.php

«1. Начали с теории:

— купленные опционы Колл растут в цене при росте цены акций Эпл,

- купленные опционы Пут падают в цене при росте цены акций Эпл,

- проданные опционы Колл падают в цене при росте цены акций Эпл,

- проданные опционы Пут растут в цене при росте цены акций Эпл.»

Вы со всем согласны?

ФАНДИНГ как индикатор для вечных фьючерсов

- 15 ноября 2024, 15:25

- |

В последнее время утихли прежде бурные дискуссии по фандингу.

Он стал привычным и рутинным для тех, кто его понял, или остался непонятным для тех, кто избегает вечных фьючерсов.

Имхо, сводная табличка в Квике для 7 вечных фьючерсов полезна даже чисто индикативно.

1. Знак +

Больше желающих купить

2. Знак -

Больше желающих продать.

3. Знак 0 или околонулевой

Примерный паритет спроса и предложения.

Верно это или нет на нашем рынке, однозначного ответа нет.

4. Как гипотеза — на долгосроке фандинг стремится к нулю.

Его графики для валютных вечных фьючерсов на доллар, евро и юань в ретроспективе иллюстрируют такую тенденцию.

5. А вот свежие графики, например, на Газпром и Сбербанк как бы показывают повышенный спрос на эти акции.

Данные тезисы основаны чисто на интуитивном трейдинге.

У кого есть более весомые аргументы за и против — дайте ваши комментарии или критику.

( Читать дальше )

Новичкам. Опционная стратегия "Рулет с джемом".

- 30 апреля 2021, 17:31

- |

Сегодня разберём одну очень интересную арбитражную стратегию, которая у старины Натенберга имеет кодовое название "Рулет с джемом".

О чём идёт речь?

Это арбитражная стратегия, которая не имеет под собой никаких рисков (единственный риск это pin-риск), при этом рулет мы сразу наполняем джемом, когда заходим в рынок.

Разберем на примере:

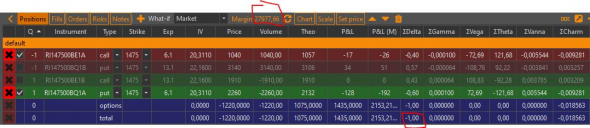

1. продадим 1 колл 147,5 Ри с экспирой 06.05.2021;

2. купим 1 пут 147,5 Ри с экспирой 06.05.2021;

3. купим 1 колл 147,5 Ри с экспирой 13.05.2021;

4. продадим 1 пут 147,5 Ри с экспирой 13.05.2021.

Скрин портфеля:

Что сразу бросается в глаза?

ГО у такой стратегии практически равно нулю.

Теперь давайте разберём из чего она состоит, разобьём на 2 части:

1-ая часть — 2 ближние ноги;

2-ая часть — 2 дальние ноги.

Ближние ноги имеют следующие греки:

( Читать дальше )

Новичкам. Опционная стратегия "Гатс".

- 29 августа 2020, 11:35

- |

Продолжаю прокачиваться по книге Натенберга, сейчас нахожусь на 179 странице, т.е. уже 179/479=37% пути осталось позади.

Читая Натенберга, наткнулся на одну интересную стратегию под названием Гатс. Я её не видел раньше в Саймоне, поэтому отдельно остановлю на ней своё внимание, попробую разобраться для чего она нужна.

Для начала заходим в переводчик, смотрим что такое guts:

Ок, речь идёт про внутренности, мне уже это понятно, а читателю станет понятнее чуть позже.

Итак, о чём же стратегия Гатс?

Эта стратегия принадлежит к одному ряду бэкспредовых стратегий и является разновидностью Стрэнгла.

У стрэнгла есть свой обычай:

Если, говоря о стрэнгле, указывают только дату экспирации и цену исполнения, то остается неясным, какие именно опционы используются. Июньский 95/105 стрэнгл может состоять из июньского 95 пута и июньского 105 колла или из июньского 95 колла и июньского 105 пута. Обе комбинации в равной мере подпадают под определение стрэнгла. Во избежание путаницы обычно исходят из того, что стрэнгл состоит из опционов вне денег. Если текущая цена базового контракта 100, а трейдер хочет купить июньский 95/105 стрэнгл, то считается, что он покупает июньский 95 пут и июньский 105 колл. А вот когда оба опциона в деньгах, позицию называют Гатс.

( Читать дальше )

Новичкам. Опционная стратегия Альбатрос.

- 17 июля 2020, 11:26

- |

Продолжаем повышать опционную грамотность смартлаба, сегодня поговорим об очень интересной опционной стратегии под кодовым названием «Альбатрос».

Забегая вперёд, сразу скажу, ее обожают торговать хедж-фонды, потому что она «бесплатная», но при этом может принести не плохую прибыль.

Напомню, что к бесплатным опционным стратегиям относят всего лишь две: Диапазонный форвард (он же Коллар) и Альбатрос.

Диапазонный форвард — это продажа пута и покупка колла, то есть, если мы ожидаем движение БА вверх и хотели бы купить коллы, чтобы собрать это движение всё до копеечки, то продавая путы ниже ЦС, мы покупку коллов сделаем бесплатной. Чаще всего к использованию данной стратегии прибегают крупные банки и инвестиционные компании, они любят на халяву покататься в опционах.

Вот так выглядит диапазонный форвард:

Что за птица такая Альбатрос?

Очень красивая птичка, нужно признать:

( Читать дальше )

Новичкам. Сложные опционные стратегии: календарный и диагональные спреды.

- 01 марта 2020, 14:05

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Сложные опционные стратегии», изучим пока лишь две: календарный и диагональный спред.

Календарный спред.

Он же горизонтальный спред. Чтобы не путаться, сразу вспоминаем ранее изученный вертикальный спред.

А что же мы знаем про вертикальный спред? Помним, что вертикальный спред состоит из двух опционов с одинаковой датой истечения, но разными ценами исполнения.

А вот календарный спред, напротив, состоит из двух опционов с одинаковой ценой исполнения, но разными датами истечения.

Календарные спреды используют для «игры по восходящему/нисходящему тренду», когда трейдер полагает, что определенный актив будет расти/падать в цене, но делать это медленно.

Рассмотрим на примере. Сейчас очень много «отскочистов», которые думают, что Ri вернется к отметке 140 000. Что можно предпринять в данной ситуации?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал