Избранное трейдера Алекс Смирнов

Элвис Марламов: как заработать на инвестициях? Философия; на чем сделать иксы сейчас?

- 14 ноября 2024, 23:58

- |

Олег Кузьмичев тщательно подготовил интервью с Элвисом Марламовым на конференции смартлаба👍

Я слушал их с интересом тогда, и сейчас с удовольствием пересмотрел второй раз. Сделал для вас таймкоды и выписал основные моменты.

Что мне бросилось в глаза больше всего?

Прикольная тема — как Элвис делает мысленный эксперимент в тетрадке, что должно произойти, чтобы та или иная акция выросла в разы.

Наверное только так можно заработать супердоходность по акции, не выйти преждевременно сохраняя веру в дальнейший рост.

По текущим идеям:

📈лонг Алроса — циклический низ сейчас

📈Новатэк потенциально иксы

📈ВТБ по чуть-чуть втаривает

📈Яндекс держит в ПИФе, долгосрочно верит

Эн+, Газпром, ДВМП пока не верит

Запись видоса:

Таймкоды:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 24 )

Облигации vs Банковские Вклады

- 14 ноября 2024, 21:08

- |

«У меня вклад под 21% <....> какие такие мифические короткие облигации лучше вклада? Может про налоги забыли? <....> в облигациях даже забрать деньги не могу, так как они упали в цене <....>, тоже самое и с валютными»

Большой вопрос, оставил суть. В целом уже разбирали это пару месяцев назад в посте «Битва за деньги инвестора [Часть 3]», кратко повторюсь: риски они не в инструменте, они в инвесторе.

Если нам нужен аналог вклада, т.е. к определённой дате нужна определённая сумма с определённой доходностью, то и облигации надо брать с расчётом до определённой даты, а не те, где можно больше заработать на перепродаже, если вдруг ЦБ начнёт снижать ставку.

А то вот вклад у нас на год. А облигации взяли ОФЗ 26238 потому что она может сильно вырасти в цене. Может, а может и упасть. Перепродажа — это спекуляция со всеми вытекающими рисками, вкладом же не спекулируют. Смиренно ждут конца срока. Так а что тогда сравнивать мягкое с тёплым?

Если сравнивать облигации со вкладом на несколько месяцев или год, то и выпуски облигаций надо брать со сроком погашения (т.е. когда вам вернут деньги) через несколько месяцев или год. А чтобы минимизировать риски, выбрать облигации компаний с рейтингом АА и выше. А не те «Рога и Копыта» уровня BBB и ниже где доходность космическая.

( Читать дальше )

А что ещё кто-то покупает одежду на озоне?

- 14 ноября 2024, 20:53

- |

Одежда стала новым абсолютным лидером среди покупок на распродаже 11.11 на маркетплейсе Ozon. В денежном выражении продажи в категории выросли более, чем в 2 раза, по сравнению с прошлым годом. Аналогичная тенденция и в количественных показателях.

В пиковые дни распродажи, с 8 по 11 ноября, на маркетплейсе были оформлены рекордные 24,8 млн заказов на общую сумму 54 млрд рублей. 92% оборота – продажи предпринимателей.

Наибольший рост продаж селлеров отмечен в регионах (среди лидеров Новгородская область, Псковская область и Ингушетия), в том числе в отдаленных – Хабаровский край и Якутия. Также зафиксировано большое количество покупателей из населенных пунктов, где проживают менее 50 тысяч человек – их интерес к распродаже вырос в 1,4 раза. При этом рост спроса на одежду и обувь в малых городах опережает в целом динамику по стране. @banksta

Там же сплошной левый голимый Китай…

ОФЗ 26242 - в сравнении с квартирой в аренду

- 14 ноября 2024, 16:01

- |

Предположим мы купили за 9 млн однокомнатную квартиру где то в Москве и сдали ее в аренду за 40 000 рублей чистыми. И сдаем ее 5 лет без перерыва с наценкой в 10% каждый год. За 5 лет сумма наберется около 2 920 000руб. Если же за 9 млн рублей купим ОФЗ 26242 и каждый купон будем заново реинвестировать обратно в ОФЗ в итоге получим около 20 400 000руб. Мне кажется вложения в ОФЗ более интереснее чем в квартиру. Квартира выиграет только если через 5 лет будет стоить минимум в два раза больше и в аренду будет сдаваться с условиями повышения.

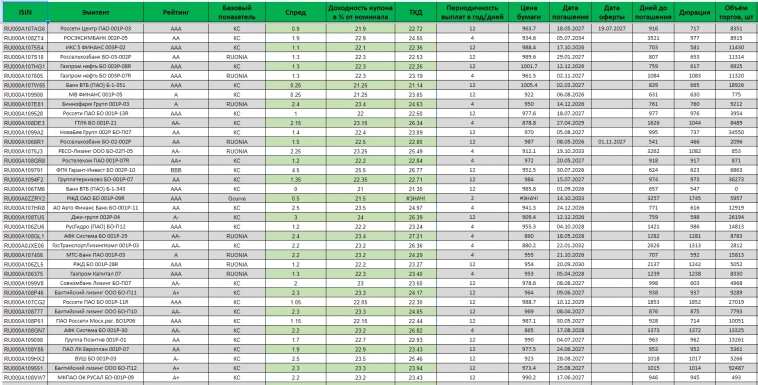

Таблица с флоатерами, чтобы выбрать наиболее выгодный

- 14 ноября 2024, 13:31

- |

Просто купить флоатеры и получать купоны не боясь изменения цены бумаги уже не получится.

Теперь уже никого не удивишь флоатером по цене в 90%, хотя ещё месяц-два назад это было чуть ли не магией

В связи с этим начал движение в сторону того, чтобы более грамотно подходить к определению доходности флоатеров по примеру с бумагами с фиксированным купонов.

ВАЖНО! написать о том, что это не идеальный вариант таблицы. Есть ряд условностей, которые я постепенно буду исправлять. По многим из них я пока что не придумал как сделаю это, но я сделаю)

Из самых первых важных моментов- это научить таблицу автоматически рассчитывать правильно доходность флоатеров с учётом всех нюансов (например, как определить без ошибок когда обновляется купон после изменения КС)

Много где может быть написано #ЗНАЧ!.. Эти поля не подгрузились с Московской биржи, тут я бессилен, надо просто ждать

Пока показываю такой вариант в котором показано следующее:

🖊 ISIN

🖊 Название

🖊 Рейтинг

Разделил формулу определения купона, чтобы Excel мог посчитать всё грамотно (пока корректно считается только при КС, завтра доделаю, чтобы ещё и RUONIA и GCurve верно считал)

( Читать дальше )

ТОП-10 из индекса Мосбиржи. Как платили дивиденды последние 5 лет?

- 14 ноября 2024, 12:48

- |

Продолжаем разбираться в дивидендах. Сегодня посмотрим, как компании, которые входят в ТОП-10 индекса Московской биржи платили дивиденды на протяжении последних 5 лет.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Что нам здесь может быть интересно? За последние 5 лет наш фондовый рынок столкнулся с двумя мощными кризисами. Первый – это пандемия коронавируса в 2020 году и начало СВО в феврале 2022 года. Нас волнует, что произошло с котировками самых больших компаний в нашем индексе и как они справлялись с задачей по выплате дивидендов.

Переходим к компаниям, распределенные по весу в индексе от большего к меньшему на сегодняшний день.

🛢️ Лукойл (LKOH)

( Читать дальше )

Как я построил детский лагерь на советских руинах. Потратил 130 млн и улетел в кассовый разрыв

- 14 ноября 2024, 12:36

- |

По образованию я технарь, закончил институт аэрокосмических конструкций. Но дело всей моей жизни — это детские лагеря, там я уже 23 года. В 2022 я начал реконструкцию заброшенного пионерлагеря Мирный. Внутри: сколько обходился детский отдых государству раньше, сколько обходится сейчас родителю и предпринимателю. Ну и конечно до-после от руин 🗿 к юртам 🛖

ДИСКЛЕЙМЕР: Статья написана автором блога “Упал-поднялся” на основе интервью с предпринимателем Михаилом Шелковым.

( Читать дальше )

Чьих дефолтов опасаются инвесторы?

- 14 ноября 2024, 11:40

- |

Наиболее громкий дефолт этого года допустила Росгеология, имевшая кредитный рейтинг А-. Могут ли распространиться проблемы на еще более крупные и считающимися надежные компании?, В данном посте мы обращаем внимание на высокорейтинговых эмитентов (А и выше по версии российских агентств Эксперт РА, АКРА, НРА, НКР), чьи облигации торгуются с аномально высокой доходностью.

Сегежа — наиболее обсуждаемый кандидат на реструктуризацию, не попадает в рэнкинг, поскольку Эксперт РА ещё в 2023 году снизил её рейтинг с ruА+ до ruBBB.

№1 М.Видео (рейтинг А)

Облигации М.Видео торгуются с доходностью ~50% годовых к оферте в апреле 2025 года. В прошлом году мы писали о распродаже в его облигациях, после чего ритейлер электроники успешно продолжил обслуживать свой долг и даже разместил новый облигационный выпуск в августе этого года. Учитывая это, скорее всего, в облигациях М.Видео остались инвесторы, толерантные к риску, и возможный дефолт не повлияет на остальной рынок.

( Читать дальше )

Из каких дивидендных акций я бы составил инвестиционный портфель сейчас, если бы заново начал инвестировать с "0"!

- 14 ноября 2024, 09:40

- |

Я уже почти 5 лет инвестирую в российский фондовый рынок. В этой статье, с учетом своего 5-летнего опыта, попробую составить идеальный дивидендный портфель, диверсифицированный по отраслям рынка, который может стать хорошим ориентиром как для новичков, так и для «бывалых» инвесторов.

Время перемен

У китайцев есть поговорка "Не дай вам бог жить в эпоху перемен". Это русская адаптация, в первоисточнике она звучит так: "Лучше быть собакой в эпоху спокойствия, чем человеком в эпоху хаоса"!

Её суть понятна, перемены-это трудное время из-за рисков и неопределенности. Но мы с вами — российские инвесторы и нам перемены не помешают, потому что наш рынок акций снижался последние полгода.

Однако, неделю назад, после победы Дональда Трампа на выборах президента США, лёгкий ветерок перемен повеял!

Наш рынок

За 6 месяцев, на фоне высокой ключевой ставки и геополитических рисков, индекс Мосбиржи упал на -21% (а в пике падение доходили до -28%!):

( Читать дальше )

5 проблем с ИИС, которых не ждали

- 13 ноября 2024, 17:29

- |

Автор статьи — https://t.me/buynotsell.

***

С 01.01.2024 года появился новый вид индивидуального инвестиционного счёта — ИИС-3. Но вместе с его появлением возникло сразу несколько проблем.

Проблема 1. Конвертация ИИС

Стало возможным перевести в него уже существующие счета типов ИИС-1 и ИИС-2. При этом можно учесть до трех лет владения старыми ИИС.

Но есть проблема: нужно дождаться утверждения порядка этой процедуры Федеральной налоговой службой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал