Избранное трейдера Grigory Saveliev

Оскару Уайльду 170 лет

- 16 октября 2024, 09:16

- |

«Патриотизм — это великое бешенство»

«Жить — самая редкая вещь в мире. Большинство людей существует, вот и все»

«Всегда прощайте своих врагов, ничто не раздражает их так сильно»

«Искусство — единственная серьезная вещь в мире. И художник — единственный человек, который никогда не бывает серьезным»

«У каждого святого есть прошлое, у каждого же грешника есть будущее»

«Ты не можешь менять направление ветра, но всегда можешь поднять паруса, чтобы достичь своей цели»

«Любовь к себе — это начало романа, который длится всю жизнь»

«Добрый человек не всегда бывает счастлив, но счастливый человек всегда добр»

«Пессимист — это человек, который жалуется на шум, когда к нему в дверь стучится удача»

«Все мы в сточной канаве, но некоторые смотрят на звёзды»

«Христос умер не для того, чтобы спасти людей, а для того, чтобы научить их спасать друг друга»

«Мир делится на два класса - одни веруют в невероятное, другие совершают невозможное»

Оскар Уайльд

(сегодня ему 170)

- комментировать

- ★14

- Комментарии ( 36 )

Ставки по корпоративным депозитам окончательно оторвались от ставок денежного рынка

- 15 октября 2024, 18:39

- |

Похоже, что ставки по корпоративным депозитам окончательно оторвались от ставок денежного рынка, на неделе Депфин Москвы раздавал овернайты по 22% годовых, что на 3.4 п.п. выше ставки RUONIA, а 2/3 — месячные депозиты по 23.2/23.3% годовых, что почти на 3 п.п. выше ставки RUSFAR на 3 месяца. Росказна размещала депозиты на 3-6 месяцев со спредом к RUONIA 1.6…1.7 п.п. С сентября, когда Банк России повысил ставки на 100 б.п., депозиты для банков подорожали на ~300 б.п. за месяц.

( Читать дальше )

Россия в сентябре резко нарастила импорт из Китая

- 15 октября 2024, 15:29

- |

Китайская внешняя торговля в октябре немного остыла, экспорт составил $303.7 млрд (+2.4% г/г), импорт $222 млрд (0.3% г/г), торговый баланс остался достаточно высоким и составил $81.76 млрд. При этом, стоит учитывать, доллар припал относительно юаня на 3% г/г, т.е. импорт и экспорт в юанях снижались. За последние 12 месяцев положительное сальдо торговли товарами у Китая составило около $0.9 трлн, что вполне комфортно для китайской экономики.

Импорт слабый, что отражает слабость внутреннего спроса.

Импорт нефти в сентябре составил 11.1 mb/d, что лишь немногим ниже уровней сентября прошлого года и сопоставимо со средними показателями за последние полгода – год, в целом импорт нефти остается крайне стабильным в объемах. Но средняя цена на импорт нефти снижалась вслед за снижением цен на мировых рынках в сентябре и составила $77.2 за баррель, присутствует небольшой дисконт ~$3 относительно цены Brent предыдущего месяца. В денежном выражении среднегодовые расходы на импорт нефти практически неизменны около $0.34 трлн в год.

( Читать дальше )

«Почему одни страны бедные, а другие богатые». Обзор книги, авторы которой получили Нобелевскую премию по экономике

- 15 октября 2024, 12:52

- |

В сообщении Нобелевского комитета отмечается, что работы лауреатов этого года помогают понять важность общественных институтов для благосостояния каждой страны:

«Страны, в которых закон слаб, а общественные институты эксплуатируют население, не генерируют экономического роста или изменений к лучшему. Исследования лауреатов помогают нам понять почему».

Я пару лет назад прочитал их книгу «Почему одни страны бедные, а другие богатые», в которой раскрываются эти идеи и написал подробный обзор. Вернемся к нему еще раз.

Книга — обширный экскурс в мировую историю, в котором дается попытка понять, почему одни страны стали развитыми экономиками, а другие свернули не туда и до сих пор прозябают в нищете и конфликтах.

Огромный плюс книги — рассматриваются примеры десятков стран со всех континентов в разные эпохи их развития. Читать увлекательно.

( Читать дальше )

Яндекс переоценен

- 15 октября 2024, 12:36

- |

Проводя ребалансировка своего портфеля, я добрался до Яндекса. И был очень удивлен стоит он 26 годовых прибыли, но при этом рентабельность (Roe ) ниже, чем у Сбер, а именно 21.8% против сбера в 25.3%, но Сбер то оценке меньше 4 годовых прибыли. Да, Яндекс большая it компания, но она очень переоценена, а рентабельность падает. Нам надо быть хладнокровным и принять тот факт, что как история роста Яндекс уже все. Его рост не как не подкреплен фундаментально.Поэтому считаю, что сейчас покупает Яндекс не стоит. P.s данный брал из отчет Яндекса за 1 полугодие 2024

.

Причины отсутствия роста российского фондового рынка в октябре 2024

- 15 октября 2024, 11:14

- |

На днях высказался Алексей Мордашов (глава Северстали). По его мнению кредиты уже стали слишком дорогие и для увеличения производства привлекать заёмные средства бессмысленно, а быть может даже опасно. Если рентабельность бизнеса менее 20%, то от этой идеи лучше отказаться. Учитывая тот факт, что подобной рентабельностью в России сейчас мало кто может похвастаться, вместо кредитов компании пойдут на депозиты. Перестанут брать и начнут прокручивать свободные средства. Для ЦБ это плюс, для бизнеса, инвесторов и потребителей безусловный минус.

До тех пор, пока ситуация со ставкой не станет понятной, ждать роста котировок не приходится.

( Читать дальше )

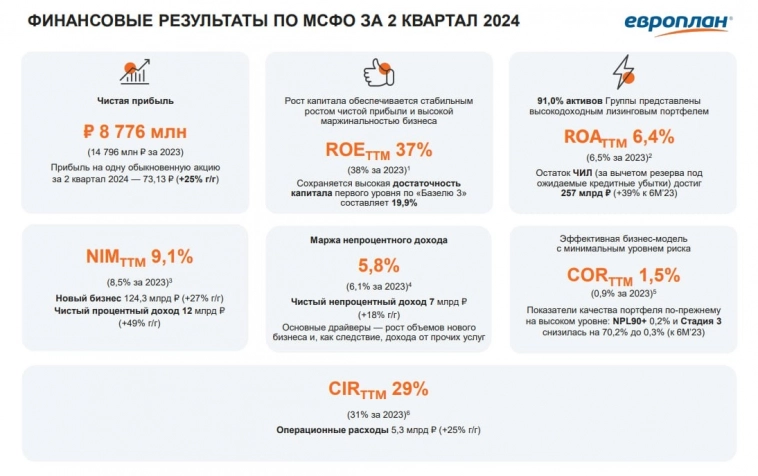

⚡️ Европлан (LEAS) | На рынке лизинга начинаются проблемы

- 15 октября 2024, 10:53

- |

▫️Капитализация: 78,3 млрд ₽ / 652₽ за акцию

▫️Чистый % доход ТТМ: 21,6 млрд ₽

▫️Чистый непроцентный доход ТТМ:13,8 млрд ₽

▫️Чистая прибыль ТТМ:16,6 млрд ₽

▫️P/E ТТМ:4,7

▫️P/E fwd 2024:5,2

▫️P/B: 1,4

▫️fwd дивиденды 2024:8-9%

👉 Отдельно выделю результаты за 1П2024г:

▫️Чистый % доход: 12 млрд ₽ (+61,3% г/г)

▫️Чистый непроцентный доход:7 млрд ₽ (+18,4% г/г)

▫️Чистая прибыль: 8,8 млрд ₽ (+25,3% г/г)

✅ Операционные расходы за отчётный период выросли всего на 25% г/г до 5,3 млрд рублей. Соотношение операционных расходов к доходам (CIR TTM) — 29% против 31% в 2023г.

👉 Прогноз по чистой прибыли в 2024г был пересмотрен. Теперь менеджмент ожидает негативный эффект от повышения ставки по налогу на прибыль в 2,5 млрд рублей + 1,5 млрд от эффекта более продолжительного периода высоких % ставок. Соответствующие резервы необходимо будет делать во 2П2024г.

❌ Доля непроцентного дохода опустилась до 36,9%, минимум с 2020г. Маржинальность прочих доходов также сокращается: 5,8% в 1П2024г против 6,2% годом ранее. Продавать дополнительные услуги становится труднее по мере роста конкуренции при общем замедлении рынка.

( Читать дальше )

Русал MOEX:RUAL итоги 1 полугодия 2024. Есть ли перспективы у компании?

- 15 октября 2024, 07:33

- |

Компания активно распродавала запасы последние пару лет. А вот производство стабильно, но может подрасти.

«Русал» планирует начать активную фазу строительства второй очереди Богучанского завода в 2025 году. Объем инвестиций в достройку завода до полной мощности ранее оценивался в $2,6 млрд.

Первая очередь БоАЗа мощностью 298 тыс. тонн в год была введена в строй в 2019 году. Объем финансирования составлял $1,69 млрд. Строительство финансировали «Русал» и «РусГидро», партнеры по Богучанскому энерго-металлургическому объединению (БЭМО, включает БоАЗ и Богучанскую ГЭС, сторонам принадлежит по 50%), использовалось проектное финансирование ВЭБа.

Но это мелочи в разрезе Русала, мощного роста производства тут не будет.

На компанию сильно влияют цены на алюминий. Себестоимость около 2000$ за тонну алюминия. По нашим расчетам уже ниже 2150$ за тонну начинается зона операционной убыточности. Компания сделала большой перерыв в публикации данных по себестоимости.

( Читать дальше )

О продаже золота, которую мы никак не откроем

- 15 октября 2024, 07:02

- |

C месяц назад мы обозначили намерение продать золото. Сыграть в золотом фьючерсе на понижение.

И за месяц не рискнули. Шанс проигрыша в любой спекуляции выше шанса на выигрыш. У нас практическое отношение к риску.

• Не изменилось ли намерение? Нет. Ждем сигнала к действию. Ждать можем сколько угодно. По ощущениям (но не более), ожидание не затянется.

• Каким будет сигнал? Мнение, разделяемое абсолютным большинством, что золото нужно иметь, очень желательно купить и точно нельзя продавать.

Универсальный сигнал, который однажды подает любой актив с подвижной ценой. Предвещающий слом радужных перспектив этой цены.

• Тогда почему золото, а, к примеру, не S&P 500, который карабкается вверх не менее настойчиво? Потому что в случае с главным драгметаллом и в отличие от американских акций предпосылка к слому тенденции есть и уже.

• Предпосылка тоже поведенческая (Иволга умеет думать лишь собственными мозгами): растущее желание большинства покупать при растущей же цене. Это еще не консенсус, когда покупка – обязательный пунктик, хоть бы для собственного успокоения. Но, к примеру, в Индексе S&P 500 мы прямой зависимости между ростом цены и ростом желания купить не отмечаем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал