Избранное трейдера Sekator

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

- комментировать

- ★185

- Комментарии ( 74 )

Торговля опционами с диагнозом "Рак"

- 26 ноября 2019, 19:39

- |

Всем доброго времени суток. Никогда не писал постов. Не было особых оригинальных идей. И сейчас нет. А поучаствовать в обсуждении — это иногда бывало интересно. Умеет местный люд заинтересовать порой, многомудрыми рассуждениями.

И тут случается событие, как пишут в книжках, разделившее мое существование на до и после. Получил диагноз «Рак». В очень агрессивной форме, с невеликими шансами на хоть мало-мальски приемлемый исход. Сомневался, надо ли это дело выносить на всеобщее обозрение, и вообще, какой смысл об этом писать здесь? С другой стороны, это все-таки аспект торговли. Я бы обозначил его как «торговля в условиях сверх сильного воздействия на психику трейдера». Кроме того, может быть я здесь не один такой, и если так — будет о чем пообщаться. Если ближе к делу, то торговал я себе опциончиками на ФОРТСе около полутора лет, а когда ликвидность совсем никудышная стала — убежал на Америку к BI. Говорю «опциончики», т.к. депо имею скромное — 13К и сумма по сделкам соответствующая, как диктует риск-менеджмент, 1 — 3% от депо. Умудряюсь торговать в плюс и потихоньку наращивать депо (было 10%, потом неудачная серия обнулила прибыль, сейчас за 3-4 месяца довел до 3%). Цель — заработать за год процент больший, чем получил бы на этот же депозит в банке. Торговля — ни в коем случае не средство заработка на жизнь. Вроде, как получалось, и тут — на тебе. Первое время, естественно, был просто оглушен. Беготня по кабинетам врачей, с целью доказать, что все это ошибка и т.п. Но себя не обманешь, да и интернет все услужливо расшифровал. Сомнений нет — рак. В ближайшие день-два выяснится стадия. Выбор такой: или очень плохо, или совсем не в пи@ду. Потихоньку привыкаю. Паника, сильный страх смерти отпускает. Приходят мысли другого порядка. Философия в чистом виде. Может и трейдерская привычка к стрессам помогла. Пытаюсь заставить себя проделывать обычный объем работы по бизнесу. Получается слабо, но вид делаю. Сегодня вот решился открыть терминал. Не для торговли, а для того, чтобы хоть прикинуть, как это, торговать в таком новом, с позволения сказать статусе. Пару дней назад не мог даже включить комп. Да и вообще ничего не мог, кроме как пялиться не понятно куда и думать об одном только. Потихоньку привыкаю. Человек, говорят, не знает, на что сам способен. Можно еще вспомнить: Господь посылает каждому испытания по его силам. На самом деле очень помогает семья — жена, дети. Не знаю, как бы я это без них перенес, от мыслей свихнуться можно. Постепенно обнаружил в себе силы шутить на эту тему. Реально лучше, чем траур наводить. Хотя, я всегда любил хорошие хохмы, а тут такая тема.

( Читать дальше )

Илья Коровин. Как работать с пробитым краем.

- 25 ноября 2019, 20:52

- |

В субботу провел встречу с Ильей Коровиным. На его примерах разобрали принципы управления пробитым краем.

Обсудили текущее положение дел с брокерами, как привлекать в Д.У., сорвавшийся баттл с Герчиком и многое другое.

Для удобства просмотра есть тайминг на youtube.

Дивидендная стратегия инвестирования. Плюсы и минусы

- 25 ноября 2019, 14:45

- |

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

( Читать дальше )

Алгоритмы Renaissance Technologies (RenTec).

- 25 ноября 2019, 13:03

- |

Предыстория такова: я много занимался и занимаюсь музыкой, точнее «записываемой музыкой». И у меня экономическое образование.

На определённом этапе своих исследований в области музыки, а затем и трейдинга, я пришёл к практическому выводу о наличии колебаний в ценовых рядах, похожих на синусоидальные. В этом нет ничего нового: среди экономистов давно известны теоремы и работы советского математика Евгения Слуцкого, — о том, что даже случайные, но сильно коррелированные величины (например ценовой ряд) после сглаживания (фильтрации, даже МА-шками, скользящей средней) — может создавать синусоподобные колебания.

На Уолл-Стрите фамилию Евгения Слуцкого произносят шёпотом — да и то только среди знающих людей. Дело в том, что хотя работы Слуцкого не дают ПРЯМОГО рецепта прибыльных торговых систем, но дают хоть какое-то понимание разных странностей на биржевых рынках.

Евгений Слуцкий закончил мой родной Киевский Университет в 1911 году, по ходу учился в Германии, потом вернулся, потом ужЕ при большевиках-коммунистах работал на Украине, потом его перевели в Москву, в Институт Конъюнктуры, где после расстрела Сталиным его начальника (ну знаете ли — свобода, маркетинг и открытые рынки противоречат идее антихристов-коммунистов) — Евгений Слуцкий прекратил активную научную деятельность, и умер в России.

https://ru.wikipedia.org/wiki/%D0%A1%D0%BB%D1%83%D1%86%D0%BA%D0%B8%D0%B9,_%D0%95%D0%B2%D0%B3%D0%B5%D0%BD%D0%B8%D0%B9_%D0%95%D0%B2%D0%B3%D0%B5%D0%BD%D1%8C%D0%B5%D0%B2%D0%B8%D1%87

На Украине идеи Слуцкого получили второе рождение сначала в Украине — с подачи академика Ермольева и его ученика- профессора Александра Ястремского (сына профессора Ивана Ястремского, который ещё в советское время имел смелость выступать за кооперативное производство при социализме). Профессор Александр Ястремский являлся моим преподавателем по стохастической оптимизации в Унитете. Позже он руководил кафедрой экономической кибернетики в КГУ, и затем передал бразды правления кафедрой Александру Черняку, специалисту по теории вероятностей. Черняк тоже пишет статьи по работам Слуцкого. Раньше я регулярно общался и с тем и другим.

А в России?

В России ТОЖЕ понимают фундаментальность работ Слуцкого и выпустили недавно большую книгу с работами Слуцкого и разными вариациями различных учёных России и Украины на эту тему. Профессор Александр Черняк из КГУ написал для этой книги кажется тоже статью.

Итог 1 : по Слуцкому даже случайные «всплески» ценовых рядов при их исследовании или обработки (например при фильтрации) могут порождать синусоподобные устойчивые колебания. А если они там есть, то их можно выявить частотными «спектральными» методами.

Итог 2 : работы Слуцкого и выводы из них никогда не выпадали из поля зрения учёных-экономистов в Украине, России.

Теперь давайте посмотрим на проблему «периодичности» с другой стороны. С СОВСЕМ ДРУГОЙ стороны — где периодичность является злом — а именно: в теории и практике кодирования. Для дешифрации без ключа — НАУЧНЫМ СПОСОБОМ — шифрованный текст размещается в виде матрицы и затем МНОЖЕСТВОМ разных способов проверяется её «качество». Если в матрице найти разные закономерности, то есть периодичности, то их оттуда можно вынуть — и это служит основой для разбивания шифра.

Таким образом и шифрование и экономика-трейдинг приходят к одному общему — отысканию периодичностей в кажущемся случайным потоке данных.

Так оно и было с Джеймсом Саймонcом и фирмой Renaissance Technologies:

работая поначалу как «чистый математик» над шифраторами-дешифраторами для военных, Саймонс с товарищами разумеется хорошо знал о методах выявления закономерностей, дефектов (периодичностей). А потом у него был скандал с военным руководством — Джеймс Саймонс выступал против войны США во Вьетнаме. Его уволили, но кто-то подсказал ему что это всё можно использовать для прогнозирования ценовых рядов.

Скорее всего это был Элвин Берлекэмп (Elwyn Berlekamp), автор их первой торговой системы:

https://ru.wikipedia.org/wiki/%D0%91%D0%B5%D1%80%D0%BB%D0%B5%D0%BA%D1%8D%D0%BC%D0%BF,_%D0%AD%D0%BB%D0%B2%D0%B8%D0%BD

Элвин Берлекэмп умер полгода назад.

Саймонс поручил в 1990 Элвину написать торговую систему, учитывая теоретические знания Саймонса и его «дешифрованных» товарищей.

В начальном виде она сперва давала прибыль, но потом начала сбоить. Они полностью её переписали и примерно с 1992-93 года она работает стабильно. Они первые на Уолл-Стрите купили себе суперкомпьютеры CRAY, и даже разместили фирму возле залива в Нью-Йорке, где легче было организовать водяное охлаждение компов (ну и заодно поближе к университету со старыми товарищами-математиками).

Rentec вошла в деловой контакт с крупными банками — чтобы обеспечивать себя деньгами в управлении и полигоном для испытаний своих алгоритмов, а им — алгоритмическое преимущество, когда банк работает как Market Maker на бирже.

Но чем ближе к «стакану» биржи, тем трейдер (то есть RenTec + банк) вынуждены были работать с более короткими периодами и бОльшим потоком данным. На определённом этапе RenTec обнаружила что компьютеры CRAY, которые она использовала (скорость тогда была примерно 1-2 Гигафлопса), не справляются с их «грубыми» спектральными алгоритмами. И тогда RenTec «купила», то есть переманила к себе ВСЁ подразделение цифровой обработки сигналов из фирмы IBM. Дело ещё в том, что в DSP (это «цифровая обработка сигналов»), часто используются алгоритмические «фокусы»-улучшатели, про которые не знают ни обычные математики, ни обычные программисты, ни тем более трейдеры.

Откуда я это знаю? Так это же очевидно!

Как ещё можно получить прибыльность 40...60 % в год, если индекс акций SP500 растёт по 10% в год?

Вы просто обязаны ловить ВСЕ колебания рынка, а не только глобальные длинные тренды. А это можно сделать, только выявляя синусоидальные колебания. В конце концов единственным, в чём вы можете быть «уверены» в современной математике — это движения синуса и косинуса обратно вниз.

В 2013 году я выложил вкратце описание их алгоритмов на сайте Nuclearphynance.com :

http://www.nuclearphynance.com/Show Post.aspx?PostIDKey=4851

У меня есть жестокое подозрение, что самим сайтом nuclearphynance.com владеет сам миллиардер Джеймс Саймонс, так как я был СРАЗУ же забанен после своего краткого выступления там — безо всякой причины и пояснения.

Дело ещё в том, что между европейской английской школой алготрейдеров — это Paul Wilmott, Daniel Duffy, ныне покойный Mark Joshi и другие дружественные им люди (теоретики, хорошие теоретики, практиков мало), и условно говоря высокомерной американской школой (коих на самом деле много, и они не дружат между собой) — между ними существовала раньше неприязнь.

Война там была подковёрной и малоизвестной. Как результат, — сайт и форумы по теме quant finance разделились на два лагеря — nuclearphynance.com и wilmott.com.

Затем, позже я описал вкратце все основные алгоритмы на форуме Wilmott, но НИКТО из квантов планеты Земля не проявил интереса.

За исключением одного мало-известного трейдера математика из Европы. НИ ОДИН.

https://forum.wilmott.com/viewtopic.php?f=38&t=85860

Затем, после критических публикаций про RenTec, после скандалов с «дружескими связями» RenTec c крупнейшим вором в истории человечества Берни Мадофф, на воровство которого смотрели сквозь пальцы и комиссия CFTC и налоговая служба IRS, и ФБР, после скандальной щедрой денежной поддержки коррумпированной Хилари Клинтон лично Джеймсом Саймонсом,

http://www.zerohedge.com/news/2016-08-22/meet-puppetmaster-hedge-fund-behind-us-presidential-election

после всех этих и других событий, — RenTec по видимому предложил Paul Wilmott зарыть топор войны. Так на свет внезапно появилась книга Paul Wilmott «Money formula», где Поль Вилмотт… поёт дифирамбы James Simons и фирме RenTec.

https://www.amazon.com/Money-Formula-Finance-Science-Mathematicians/dp/1119358612

Примечание: алгоритмы, применяемые для настоящего спектрального анализа — в корне отличаются от алгоритмов неправильного «метода Фурье», и представляют собой сложную алгоритмическую задачу. И везде там приходится натыкаться на сложно-решаемые задачи, типа численного дифференцирования, и даже банальную аппроксимацию — регрессию, НО которую НАДО ДЕЛАТЬ ПРАВИЛЬНО, а не так как это делают физики или радио-техники. Об этом недавно проговорился один из бывших сотрудников RenTec в интервью. Он не понимал, зачем так скурпулёзно его заставляли делать свой кусок банальной аппроксимации-регрессии, которую любой трейдер делает на MetaTraider-4/5 — парой кликов мышью. А вот потому что так надо! Потому что Джеймс Саймонс никому не выдаёт всю цепочку сложного (сложнейшего) алгоритма, и качество детектирования условно говоря «сигнала» — критично для последующих шагов в сложной цепочке. Здесь ничего нового — над похожей задачей распознавания речи бьются многие фирмы.

Ведь открытые рынки ГОВОРЯТ — друг с другом. То что Вы видите на экране торгового терминала — это разговор разных торговцев и разных рынков друг с другом.

Как видите, это всё «чистая математика», и работает без догадок трейдера с экрана. Разумеется, никто из тредеров или тем более менеджеров с Уолл-Стрит не мог ничего дать фирме RenTec. На Уолл-Стрите шутили — что «величайшим секретом RenTec является то, что они не берут никого с Уолл-Стрит».

В самом деле, что человеку с Уолл-Стрит там делать?

Ещё один малоизвестный факт: на определённом этапе большой вор Берни Мадофф решил покататься на полу-секретной славе заоблачных

показателей прибыльности фирмы Rentec. Он дал в управление RenTec 200-300 миллионов долларов — на очень выгодных для RenTec условиях. Но с условием, что будет пользоваться ими сам время от времени. Конечно, это нужно было ему для разговоров с его инвесторами.

Он многозначительно намекал им, что «деньгами управляет RenTec». Таким образом Мадофф получал авторитет у инвесторов задаром. Через год-другой RenTec узнала об этих разговорах и посмотрела на свои бухгалтерские балансы, — по которым получалось, что Берни Мадофф платит RenTec, 100 миллионов долларов в год — только за то, что ИНОГДА деньги Madoff пару месяцев ходят в обороте у RenTec. Всё это плохо пахло. Старый вопрос игрока в карты — «кто дурак в этой схеме? И если ты не знаешь ответа — то этот дурак — ТЫ».

Просто так деньги на Уолл-Стрит никто не платит. И тогда RenTec отказалась от денег Madoff. Позором для James Simons является то, что они НИКУДА НЕ ЗАЯВИЛИ о своих сомнениях и подозрениях. Разумеется, доказать они юридически ничего не смогли бы тогда сами, но афера Мадоффа была бы тогда разоблачена в самом начале. Но и Джеймс Саймонс и Берни Мадофф — оба евреи, а инвесторами Мадофф были многие известные евреи, и тогда в тесной еврейской тусовке Нью-Йорка — RenTec решили лучше промолчать и просто отдать деньги Мадофф обратно.

Я не пишу здесь о БИЗНЕС-событиях в истории RenTec. Это без меня сделал юрист-менеджер из Англии Julian Versteeg.

Вот тут:

https://medium.com/@63ey5f4uw3k42v1exp7/chronology-mercer-medallion-fund-9aa719ceeb4f

После написания этой статьи, раскопав всё подробно, Julian тут же получил должность в большом инвестиционном фонде и управляет кажется около 60 млрд USD в Лондоне.

Джулиан Верстиг там пишет в несколько негативном ключе об RetTec и о Джеймсе Саймонсе. Если быть точным, в прилично негативном ключе, хотя факты изложены верно.

На форуме квонтов Wilmott меня спросили — почему Джулиан написал именно так, в негативе (смешно, я-то тут при чём?)? Наверное потому, что закрытая фирма RenTec, зарабатывая на и пользуясь открытыми биржевыми рынками, регулярно вляпывается в разные финансовые скандалы и расследования (хотя в телевизоре и на Ютубе — Джеймс Саймонс корчит из себя доброго дядечку мецената):

«Why Did RenTec Keep Their Madoff TRS After Uncovering His Ponziness, And Other Questions»

www.zerohedge.com/article/why-did-rentec-keep-their-madoff-trs-after-uncovering-his-ponziness-and-other-questions?lipi=urn%3Ali%3Apage%3Ad_flagship3_messaging%3BS2h22ABpSyCn3a03yEnjgw%3D%3D

«How they failed to catch Madoff»

fortune.com/2011/05/10/how-they-failed-to-catch-madoff/?lipi=urn%3Ali%3Apage%3Ad_flagship3_messaging%3BS2h22ABpSyCn3a03yEnjgw%3D%3D

«Renaissance to SEC: Seeing Madoff's Fraud Wasn't Rocket Science»

www.businessinsider.com/renaissance-seeing-madoffs-fraud-wasnt-rocket-science-2009-9?lipi=urn%3Ali%3Apage%3Ad_flagship3_messaging%3BS2h22ABpSyCn3a03yEnjgw%3D%3D

«US Senate hearings about abuse of structures products»:

www.hsgac.senate.gov/download/report-abuse-of-structured-financial-products-misusing-basket-options-to-avoid-taxes-and-leverage-limits

Астро-трейдерский эксперимент. Нефть. И не только.

- 06 ноября 2019, 20:35

- |

smart-lab.ru/blog/572567.php

Завершение, сегодня же, тут. На месте.

Чисто надоело ждать профит 1 к 10 (инвестировал $5.70, ждал $57.00).

Возьму профит здесь и сейчас. Но трейдерский эксперимент завершается на позитивной ноте.

Почему?

1) согласно астропрогнозу на сегодняшнюю официальную статистику по нефти, ожидал резкого увеличения запасов. Что, собственно и произошло. Позу открыл, как все читали… за несколько часов до статы, хотя прекрасно осознавал, что цену перед ней, а также с открытием основной американской сесии в 17-30 мск… обязательно задерут повыше. Так и произошло, но до моего стопа не дошло. «Ворота ада» не открылись. ;))

2) по ходу общаюсь с друзьями трейдерами, и что у нас получилось.

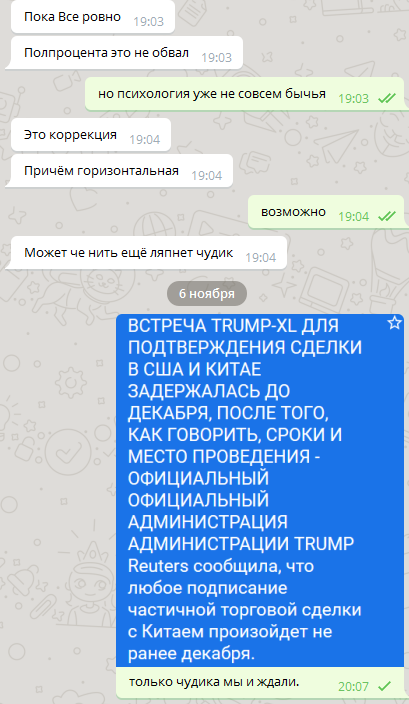

Ждали триггер от Трампа.

( Читать дальше )

Истинные результаты инвестиций

- 06 ноября 2019, 19:47

- |

Ник Маджиулли (ofdollarsanddata.com), рассказывает о поведении портфеля среднестатистического инвестора и влияния постоянных вложений на баланс счета.

Вольный пересказ мой.

Оригинал Realistic Investment Results

Более рациональный подход к исследованию результатов вложений

У блогеров, пишущих об инвестициях, включая меня, есть особый пунктик. Нам всем нравится представлять исторические доходности активов так, как это не реализуется на практике. Мы любим говорить что-то вроде: «Если бы вы купили S&P 500 1 января 1980 года и держали его в течение 30 лет, то…». Но такой анализ существует только в нашем воображении. Даже если отбросить психологические трудности, связанные со стратегией «buy & hold», мало кто именно так вкладывает деньги.

( Читать дальше )

Безубыточная стратегия

- 01 ноября 2019, 19:20

- |

Стратегия простая, предполагающая закрытие всех сделок в плюс (это не стратегия Севена с пенистаками).

Я ее уже успешно обкатал на 3-ех плечевом етфе TQQQ. За месяц заработал процентов 10% помоему, но потом попал в просадку на 3 месяца и недавно закрыл позу в плюс. Если бы сидел в безплечевом етфе вышел бы в плюс гораздо раньше. В этом минус плечевых етфов.

Я вам не рекомендую использовать для этой торговли плечевые етф. Только без плеча.

Суть стратегии:

Берем постоянно растущий актив. Етф на SP500 или Наздак — SPY, VOO или QQQ.

Нужно постоянно удерживать позиции и выходить из лонгов только при наличии разворота.

В среднем удержании позы от нескольких дней до месяца.

Если признаки падения ложные, то нужно снова заходить на хаях и ждать новых сигналов на падение.

Только лонг, без стопов и плечей. Тайм фрейм: 1 час + дневка для общей картины.

Цель — обогнать индекс.

Плюсы:

1. не нужно залипать постоянно за монитором. Достаточно 2-3 раза в день проверять наличие разворота.

( Читать дальше )

Пару слов о FCF, Алросе, Лукойле, Фосагро, Северстали.

- 30 октября 2019, 19:13

- |

Большинство начинающих инвесторов в первую очередь смотрят на чистую прибыль (ЧП), поскольку это самый простой финансовый показатель. Не смотря на свою простоту, ЧП подвержена различным «бумажным» искажениям. Любой начинающий бухгалтер немного «поманипулировав» статьями баланса, способен как завысить так и занизить прибыль.

В свою очередь показатель свободного денежного потока (FCF) практически не подвержен «бумажным» искажениям, поэтому опытные инвесторы в первую очередь обращают внимание на возможность компании генерировать реальные денежные средства, а не бумажную прибыль.

Свободный денежный поток-это сумма денежных средств, генерируемых компанией, которая доступна для выплаты дивидендов, выкупа акций, погашения долгов или приобретения других компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал