Избранное трейдера Vitastic

Индикаторы для QUIK - ASCTrend

- 10 июня 2016, 14:21

- |

Синяя точка под свечой — сигнал на покупку, красная над свечой — сигнал на продажу.

Краткое описание.

По большому счету — это обычный трендовый индикатор, который своими точками указывает на момент разворота тренда, пусть и не всегда удачно, но идеальных индикаторов не существует. Для формирования торговых сигналов используется стандартный индикатор Larry Williams` Percent Range.

Параметр у данного индикатора всего один, но он очень важен, так как отвечает за частоту появления точек на графике. Этот параметр не может быть меньше «3», так как индикатор начинает работать нестабильно и часто неправильно. Но при увеличении значения не значит, что сделки будут появляться часто, как раз наоборот, фильтр становится жестче и сигналов становится меньше, что позволяет отлавливать более затяжные тренды.

Взято отсюда: http://findicators.com/indikator-asctrend

( Читать дальше )

- комментировать

- ★34

- Комментарии ( 23 )

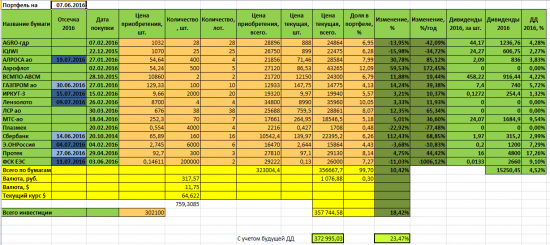

Портфель в цифрах.

- 08 июня 2016, 06:53

- |

Получилось как-то так. Еще бы как-нибудь ее к бирже привязать, чтобы текущая цена сама обновлялась.

Это правда для меня уже из разряда построить ракету.

Интересно кто и как свои портфели ведет. Пишите, критикуйте, интересно будет почитать чужое мнение,

т.к. в моем окружении показать это некому.

Стратегия 3-х ногая коробка. 153% годовых. Обсудим?

- 07 июня 2016, 21:18

- |

Кто силён в английском, может вкратце сделать выжимку, и написать здесь в чём суть и нюансы такой стратегии?

В чём преимущество её, против например простой покупки опциона?

Давайте кроме политсрача что-то по делу обсудим.

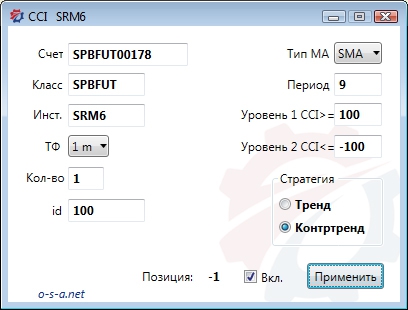

Трендовый/Контртрендовый робот на индикаторе CCI под Quik.

- 04 июня 2016, 11:05

- |

Представляю вашему вниманию робота на основе индикатора Индекс Товарного Канала (Commodity Channel Index, сокращенно CCI). Данный робот позволит вам торговать трендовую или контртрендовую стратегию на рынке ММВБ акциями или фьючерсами. Робот анализирует индикатор и принимает на основе этого торговые решения, позволяя тем самым автоматизировать торговлю. В этой статье расскажу, как запустить робота и опишу торговый алгоритм, реализованный в механической торговой системе (МТС).

План:

1) Как установить робота на основе CCI под Quik;

2) Как использовать;

3) Заключение

1) Как установить робота

Разархивируйте и сохраните в удобном месте. Для запуска нескольких копий сделайте доп. копии папок робота и установите соответствующие настройки.

Запускаем CCI.

( Читать дальше )

Инвестиционный план 2016-2017

- 03 июня 2016, 14:52

- |

АЛРОСА ао — 50

Башнефть ап — 1700

БСП ао — 32

ВСМПО-АВИСМА — 11200

Газпромнефть — 134

ГАЗПРОМ ао — 120

ДИКСИ — 250

Европлан — 400

Лензолото ап — 4000

ЛСР ао — 550

МГТС ап — 500

МегаФон — 600

МосБиржа — 90

Мостотрест — 75

МТС ао — 170

НЛМК ао — 50

Роснефть — 220

Россети ап — 0,5

Ростел ап — 55

Система ао — 10

Татнефть ап — 160

Черкизово — 800

Э.ОН Россия — 2,0

ЯТЭК — 12

Может показаться, что цены сильно занижены, но, во-первых это только ориентир, я могу купить и дороже и дешевле. А во-вторых, как показывает практика, за год может много чего произойти, и 1-2 бумаги или более все-таки сходят на целевые. Вероятно, с течением времени и с выходом квартальных отчетностей я буду пересматривать этот список, но не думаю, что кардинально.

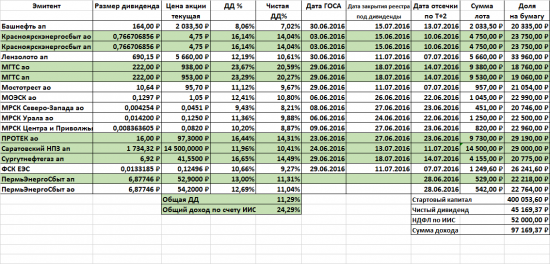

Кто собирается открыть счет ИИС в помощь

- 31 мая 2016, 14:21

- |

Цель, использовать сумму дивидендов +возврат НДФЛ

Дивиденды выводим на карту банка

Это виртуальный портфель, может кому и пригодится!

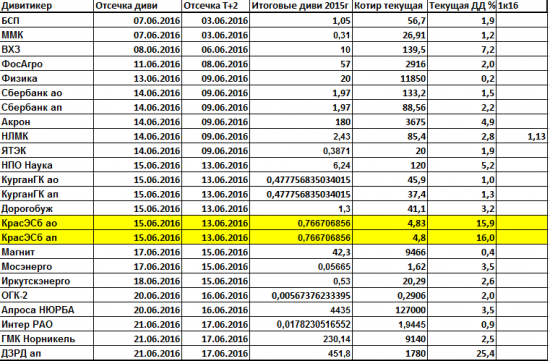

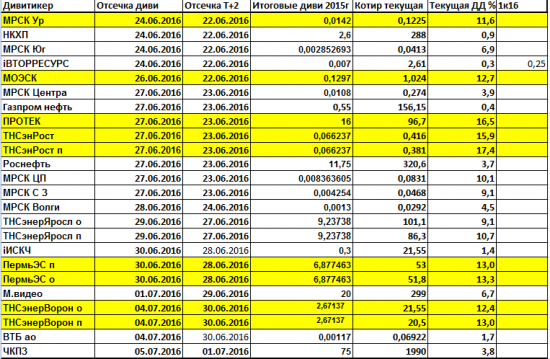

Дивиденды 2016. ДЗРД,Россети, ФСК ЕЭС

- 29 мая 2016, 21:27

- |

Дивидендный сезон в разгаре.

Советы директоров рекомендуют ГОСА размеры дивидендов, ГОСА их утверждают.

( Читать дальше )

Исследование стратегии, покупка стрэдла. Сравниваем историческую волатильность с подразумеваемой.

- 28 мая 2016, 18:16

- |

Здравствуйте дорогие друзья!

Хочу проверить влияние спреда IV-HV на результат торговли, если куплен стредл на центральном страйке и выравнивать дельту фьючем каждый день.

Сдесь и далее в следующих статьях:

IV — подразумеваемая волатильность центрального страйка

HV — историческая волатильность приведенная к годовой

Спред — разница между IV и HV

Все дальнейшие расчеты и скриншёты приведены для инструмента RI.

Формула по рассчету HV:

Сначала рассчитывается средний дневной ход цены (HV_EMA) в процентах

HV_EMA=HV_EMA(t-1) + Alfa * (100 * (Abs(PRICE_F — Prev_PRICE_F) / Prev_PRICE_F) — HV_EMA(t-1))

где:

HV_EMA(t-1) — средний дневной ход цены на предыдущем шаге (дне)

Alfa — коэффициент сглаживания (0...1)

PRICE_F — цена фьючерса на текущем шаге (дне)

Prev_PRICE_F — цена фьючерса на предыдущем шаге (дне)

Если проще сказать то HV_EMA это экспоненциальная средняя дневных изменений цены фьючерса взятых по модулю.

У нас получается дневная волатильность. Далее приводим дневную волатильность к годовой:

HV=HV_EMA * КОРЕНЬ(252)

Почему я взял 252? Потому что в году примерно 252 рабочих дня, хотя этот вопрос спорный какой коэффициент брать 252 или 365.

Все, теперь у нас есть историческая волатильность приведенная к годовой и её можно теперь сравнивать с подразумеваемой.

Методом тупого перебора я перебрал все коэффициенты Alfa и определил, что у коэффициента Alfa=0,06 наименьшее среднеквадратичное отклонение между IV и HV, его то и возьмем для дальнейших исследований.

Посчитаем разность между IV и HV и построим график этого спреда

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал