Избранное трейдера WooDoo

Обобщенная модель ценообразования опционов. Часть 5. Формула стоимости опциона

- 06 ноября 2019, 15:55

- |

( Читать дальше )

- комментировать

- ★33

- Комментарии ( 66 )

Еще раз про любовь (ДХ частота)

- 05 ноября 2019, 20:59

- |

Частота ДХ. Трудно понять людям, которые считают доходность в пунктах, понятия через интеграл. Будем, по простому, в пунктах. Допустим, у вас есть опционная позиция и вы ее ДХ. То есть держите дельту точно такую же как и в опционе. Начальный ДХ 0,5. Это значит, что вы купили S*delta или 1000*0,5 актива. Предположим, цена прошла 20%, а дельта изменилась до 0,6, на 0,1. В конце этого движения мы должны и вы должны выровнять дельту 1000*0,6. То есть докупить контрактов на 100. При этом движении вы заработали 500*0,2=100 и конечный итог 1100. Конечно, если бы знали, что дельта станет 0,6, то могли купить сразу 1000*0,6 и 600*0,2=120. То есть 20 пунктов у нас упущенная прибыль. Но так как мы не знали, мы могли бы докупать постепенно с шагом изменения дельты. Тогда бы мы разбили изменение дельты 0,01, у нас бы появилось 0,1/0,01 десять шагов, где один холостой, то есть минус 1 шаг. Один шаг у нас 1000*0,5*0,2*0,01 в пунктах. Ну а цена получилась бы средней, так как мы начали покупать от 0,51, а закончили на 0,6. Таким образом, мы бы улучшили свой результат 120-100=20, 20/2-1, на 9 пунктов. И уровняв дельту на 0,6, у нас бы было 100+9=109 пунктов. Конечно это не 120, но и не 100. Я думаю тут не должно возникнуть вопросов. Как видите без интегралов.

( Читать дальше )

Еще раз про любовь (СКО)

- 04 ноября 2019, 18:50

- |

Я разобью свою писанину на части. Что бы можно было делать ссылки на понятия, которые мы будем использовать. Да и короткие посты читать удобнее.

СКО или волатильность. Об этом столько писали, столько считали. Однако, до сих пор меня умиляет, что или кого называют волатильностью. Казалось бы не стоить об этом повторятся, но приходится. Итак Средне Квадратичное Отклонение. Берем закрытия дня и логарифмируем. LN(сегодня/вчера), называем приращением цены. Итак 100 дней. Находим среднее. Потом возводим в квадрат каждое значение LN(сегодня/вчера)^2. Это называется дисперсией. Из каждого значение отнимаем среднее ^2 (впрочем, там значения маленькие и на скорость пули не влияют). Иногда среднее не отнимают. Теперь находят сумму всех этих значений и делят на их количество (100) минус 1. После чего извлекают квадратный корень. Называем это сигмой

Получаем число. И это важно. Это число не АТR, не среднее, не коридор, не Болинжер Бенс. К графику цены оно не имеет ни какого отношения. Не надо откладывать сигмы от цены или умножать цену на сигму. Это СКО. Это переменная необходима, что бы подставить ее в формулу.

( Читать дальше )

★Риск менеджмент в трейдинге: лучшие книги для начала!

- 04 ноября 2019, 17:35

- |

«Биржевая книга. Сделай миллионы, играя числами» (автор – Райан Джонс)

Пожалуй, это единственный автор, который рассматривает риск-менеджмент не только как торговую стратегию, которая мало кому понятна поначалу. Райан знаменит тем, что привык объяснять особо сложные понятия простым и доступным языком.

скачать книгу

.

Книги — «Математика управления капиталом» (Р. Винс) и «Новый подход к управлению капиталом»

Они позволят вам по другому взглянуть на трейдинг. Его методика основана на простой математике. Только цифры, и ничего более!

скачать книги

.

«Энциклопедия финансового риск-менеджмента» (авторы — А. А. Лобанова, А. В. Чугунова)

Данное пособие является первым учебником, выпущенном на русском языке, в котором риск-менеджмент рассматривается как наука, в которой, прежде всего, необходимо большое внимание уделять дисциплине и тщательному анализу.

скачать книгу

( Читать дальше )

Еще раз про любовь (начало)

- 03 ноября 2019, 19:17

- |

Еще раз про опционы. Мы много обсуждали улыбки, МаркетМ, прочие тонкости. Сей час для простых опционщиков. Нового ни чего не скажу, но мне кажется, что для многих это может стать откровением.

Как я понял, обычный, не квалифицированный, опционщик не будет заморачиваться всеми этими греками и улыбками. Я хочу показать, как работать с единичным опционом, его ДХ и через это торговлей волатильностью. Вы сами сможете сделать выводы.

Для начала немного теории. Цена опциона, как нам известно, равна S*N(d1)-К*N(d2). Что значит, есть цена S есть страйк К и еще хрень, одна из которой Дельта. И у нас есть некий график IV волатильности и HV волатильности на option.ru. Что это означает и как это работает?

У вас есть синяя линия IV. В любой момент времени вы можете купить/продать опцион согласно ее значению в процентах волатильности. Как только вы это сделали, она, для вас, становится прямой. Это ваша первая нога. На графике я нарисовал красные и зеленые линии. Вы взяли 32.5% волу и все. Другой волы в опционах для вас нет. Это фикс. Это страйк вашей стратегии. Все последующие изменения IV к вам отношения не имеют.

( Читать дальше )

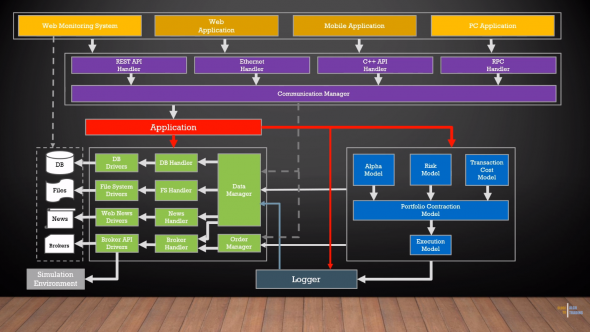

Дизайн доморощенного алгоритмического окружения.

- 01 ноября 2019, 14:51

- |

Как уже повелось, продолжаем тему околорыночников, и сегодня хотелось бы представить на ваш суд, и возможно обсудить, дизайн алгоритмического окружения.

Все началось с того, что я задумался обновить свою доморощенную систему, ибо некоторые компоненты заменять становится все сложнее с ростом функциональности и вот сложилась такая идея как все можно переделать.

думаю картинка сама себя хорошо описывает.

Конечно же, ничего не делается в нашем мире бескорыстно, поэтому все рассуждения были изложены в видео:

( Читать дальше )

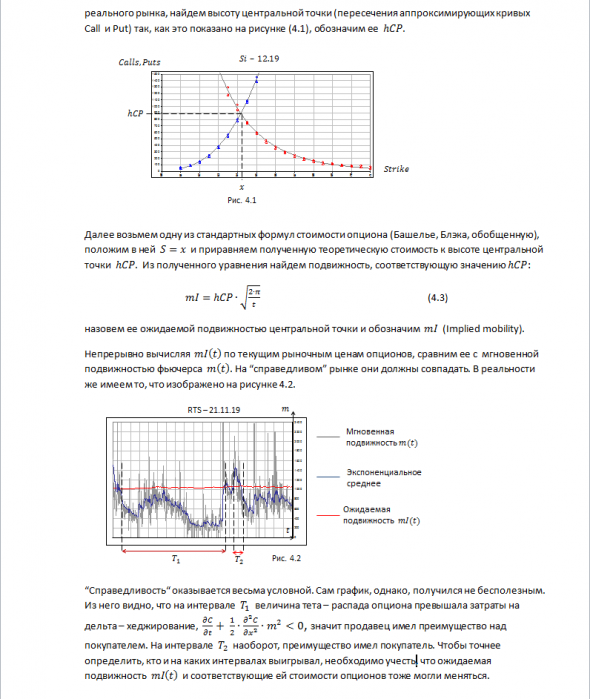

Обобщенная модель ценообразования опционов. Часть 4. Уравнение реализации

- 29 октября 2019, 11:51

- |

( Читать дальше )

Путешествие по морю штормов

- 23 октября 2019, 09:55

- |

По мотивам последних обсуждений.

Куда унесёт нас ураган? Выдержат ли паруса? Оставит ли в живых злая буря свою новую игрушку? Так спрашивает себя каждый капитан перед дальним плаванием, расслабившись за игрой в орлянку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал