Избранное трейдера _sg_

Честно о трейдинге или как я управляю позицией (Методика снижения риска).

- 20 ноября 2018, 10:37

- |

Я всегда вас рад видеть)))

Сегодня хочу вам рассказать о том, как я использую метод частичных покупок/продаж — метод снижения риска и увеличение математического ожидания в вашу сторону.

Метод общеизвестный, простой, основан на усреднении и пирамидинге.

Отдельно скажу, что я отношусь негативно к усреднению против тренда (Никогда не усредняюсь и вам не советую).

«Усреднение убило трейдеров больше, чем Гитлер евреев при Холокосте» — старая, но очень правильная трейдерская поговорка.

Так как я не торгую по старым данным (Не нашёл ещё брокера, который будет принимать заявки по левой стороне графика), то пример будет из последней моей открытой сделки по фьючерсу на акции Газпрома. Сделка в данное время открыта.

В посте не только данная методика, но и методика определения уровней, т.е. моя логика, как трейдера.

Для определения потенциальных уровней, я использую традиционно линии тренда и уровни Фибоначчи.

Линии тренда использую только внутри дня на часовом ТФ.

В самом начале, график я перевожу в линейный, определяю нижние точки поддержки, строю линию тренда и обратно в свечной график.

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 29 )

Друзья сегодня припух немного! Демо счета ММВБ.

- 19 ноября 2018, 18:52

- |

Они практически один в один что на реале + демо трейды! ШОК!

Это крутейший подарок друзья для отстройки ботов, да и лудоманить теперь можете практически на реальном рынке.

Демо он лишь в том, что вы не теряете и не приобретаете!

Видно что всё же биржа развивается.

Исключение MT5 там продолжается левая хрень, как объемы, так и маркет дата с котировками!

В общем MT5 подкачали.

Демку открывал у БКС, сравнив со стула упал, и не верил глазам идентичности стакана и таблице обезличенных сделок!

НА ФЬЮЧАХ ВСЁ ПО ПРЕЖНЕМУ, ДЕМО ДИЧЬ

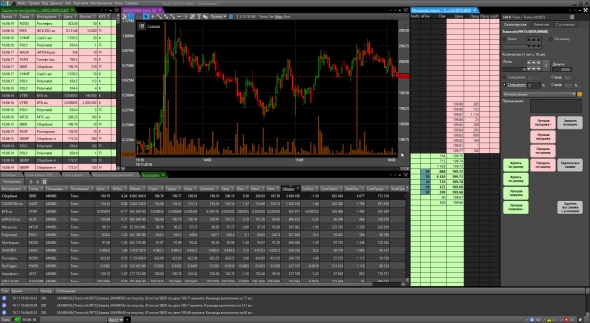

БКС ДЕМО QUIK

ОТКРЫТИЕ ДЕМО QUIK _-_ отключена таблица всех сделок! Нет валютной секции

( Читать дальше )

TSLab VS S#.Designer

- 19 ноября 2018, 16:20

- |

S#.Designer конечно не конкурент.

Но это не эталон всё же. Подгрузил все котировки, и все обезличенные сделки,

TSLab начал помирать.

Это без ботов. просто терминал начал тормозить, терпимо.

Контроль позы и многое другое что критично проверять не стал, всё равно на него переходить планов нет.

Способ защиты этого детища типа ключа меня удивил, если мне было бы нужно, его хакнул очень быстро.

возможно мой короткий обзор без пользы, просто решил отписаться что типа юзал. Всем профитов!

Тестирование системы Валентина Елисеева по торговле US500

- 18 ноября 2018, 23:13

- |

Дабы не мучиться, накидал робота для бэктеста и прогнал за последние 4 года.

Итак, кратенько процитируем правила для входов из темы:

Шорт от верхней границы болинджера при формировании поглощения и закрытие на касании противоположной стороны

Лонг от нижней границы болинджера при формировании поглощения и закрытие на касании противоположной стороны

Альтернативное закрытие — на окончании торговой сессии.

С 3 сентября 2014 года система показала такую кривую доходности:

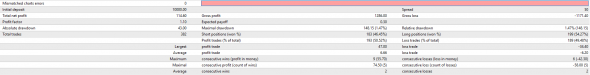

По статистическим показателям результат следующий:

( Читать дальше )

На iss.moex.com поврежден архив сделок на опционы центральных страйков!

- 17 ноября 2018, 10:37

- |

iss.moex.com/iss/engines/futures/markets/options/securities/RI080000BJ5/candles.csv

Смартлаб, кто как считает Profit Factor ?

- 17 ноября 2018, 09:39

- |

Смартлаб, кто как считает Profit Factor вашей торговой системы для фьючерсов или вашей торговли фьючерсами ?

доверяете программам? Считаете сами?

...«жить как все у нас в ЦБ»

- 16 ноября 2018, 22:39

- |

«Я обожаю политику Центрального банка РФ. Поскольку столь чистого и рафинированного подхода в части поддержки международной финансовой элиты за счет своей собственной страны не так-то часто и найдешь. Тут и стимулирование оттока капитала через девальвацию национальной валюты (между прочим, Набиуллина за это получила титул лучшего председателя ЦБ в мире), тут и запрет на рублевое кредитование реального сектора внутри страны, тут и поддержка валютных спекуляций (вопреки Конституции РФ, в 2015 году ЦБ добился того, что в рейтинге мировых валют по устойчивости российский рубль занял почетное последнее место).

Казалось бы, ну куда дальше… Но нет, кроме кредитно-денежной политики, у ЦБ же есть еще регулятивное поле… И на нем он тоже славно порезвился! „

Подробнее см: worldcrisis.ru/crisis/3208047?utm_source=subscr&utm_medium=mail&utm_campaign=best

ЦБ будет пылесосить доллары

- 16 ноября 2018, 13:20

- |

Собственно – ссылка www.finanz.ru/novosti/valyuty/nabiullina-cb-budet-pokupat-valyutu-vne-zavisimosti-ot-kurs-rublya-1027733447 – не особо какая новость, мадамы из ЦБ повторяют это постоянно: «Мы не таргетируем курс», однако как это соотносится с основным законом России — «ст.75 ч.2 Защита и обеспечение устойчивости рубля — основная функция Центрального банка Российской Федерации, которую он осуществляет независимо от других органов государственной власти» пока не очень ясно (шо конкретно ты имела в виду?). Ну да, пёс с ей.

Вопрос скорее более общий: почему при такой высокой нефти курс рубля близок к историческим максимумам? Ответ в заголовке. Если помните, ЦБ заявлял, что закупает валюту на рынке для пополнения резервов (непонятно зачем столько резервов валюты/фиатных денег декларируемого противника) и для Минфина, заявившего, что все доходы от нефти свыше 40 д/б будет уводить в отдельный мешок-ФНБ(бюджетное правило). Простое логическое следствие этого и есть низкий курс рубля.

На курс нацвалюты основное воздействие оказывает платёжный баланс по текущему и капитальному счетам. Если в условиях санкций капитальный счёт не может расти, то основным актором становится дебет-кредит по экспорту-импорту. Если импорт более-менее стабилизирован с учётом импортозамещения и низкого потребления, то приток валюты от экспорта оказывается главным воздействующим на курс фактором.

( Читать дальше )

В поисках Истины или Почему мы вычисляем именно матожидание?

- 16 ноября 2018, 11:51

- |

Некоторое время назад после подробного обсуждения с коллегами вопроса "Нормален ли рынок и если ненормален, то какой он на самом деле?" от других коллег прозвучало недоумение: "А зачем тебе копаться в этих дебрях? Какой в этом смысл?". Короткий ответ будет неполным, а полный ответ с примерами и философским вопросом может оказаться интересен (или даже полезен коллегам).

1. Итак. Быстрый ответ состоит в разнице инженерного (институтского) и научного (университетского) мышления.

Как работает инженерное мышление: в институе студентам дали формулу и надрессировали ее применять. И они будут лепить ее везде. С огромной эффективностью и высокой скоростью. Пока самолеты не начнут падать. И тогда может выясниться, что у формулы были примечания мелким шрифтом. Ограничения области применимости.

Как работает научное мышление: необходимо не просто запомнить формулу (зачастую даже собственно запоминание формулы даже не является целью изучения вопроса). Фокус будет находиться на методе получения этой формулы. Причем должны быть абсолютно прояснены все подробности: почему? откуда это следует? какие есть ограничения? и т.д.

( Читать дальше )

Спасение депозита - дело рук самого депозитчика.

- 16 ноября 2018, 11:10

- |

Первая же экспирация этого года принесла глобальный убыток 39% от депозита (-386 тыс. рублей в абсолютном выражении). Почему так вышло? Двумя словами: глупость и самонадеянность.

И вот почти весь год, как раб на галерах, исправлял ситуацию. И, наконец, вчерашняя экспирация завершилась рекордным профитом в 114 тыс. рублей, отчего и вышел в маленький плюс с начала года.

Депозит, правда, пришлось два раза пополнять. Первый раз на 100 тыс. рублей сразу в январе, второй раз — где-то через пол года. Еще комиссия тысяч 50 с лишним.

Но даже с учетом всего этого НДФЛ придется платить, если не сильно провалю последнюю экспирацию этого года.

Какие опционные стратегии использовались?

1. Инструмент RI. Продажа коллового спреда, железный кондор. Неплохо проявили себя календари, особенно продажа недельного, покупка месячного. Но в целом инструмент «портится». Ликвидность в опционах уменьшается, предсказуемость (корреляция с СНП, нефтью) тоже.

2. Инструмент SI. Поскольку депозит у брокера в долларах, то продажа колл спреда или просто колла. Иногда использовал и календари. Стратегии для меня практически безпроиграшные, учитывая еще имеющейся долларовый запас на счете в банке. Но опять же ликвидность. Стаканы в недельных опционах или более чем месячных оставляют желать лучшего. Отсюда и волатильность опционов нормальная только в месячных. А без волатильности продавать не стоит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал